提交招股书不到两个月之后,嘉兴市燃气集团股份有限公司(以下简称“嘉兴燃气”)便成功“上岸”,成为港股燃气板块中的一份子。

智通财经APP了解到,嘉兴燃气是浙江省嘉兴市最大的天然气运营商,目前拥两项特许经营权,即相关嘉兴地方政府机关于2008年授予的嘉兴市区特许经营权及嘉兴港区特许经营权。由此,嘉兴燃气获得在经营区域内销售及分销管道天然气以及在经营区域内的自有管道区域建设城市管道网络及燃气设施的专有权,初步为期25年,到期可续。

就2019年管道天然气销量而言,嘉兴燃气为嘉兴市最大的管道天然气分销商,市场份额为22.7%。就2019年管道天然气销量而言,于浙江省约220家天然气运营商中,为第五大管道天然气分销商,市场份额为2.5%。值得一提的是,其市场份额较2018年有所下降(2018年嘉兴市市场份额26.2%,浙江省市场份额2.8%)。

另外,嘉兴燃气也是浙江省两家投资管理液化天然气储运站,自海外进口液化天然气的天然气特许经营运营商之一。

坐落于经济发达地区,受益能源结构调整

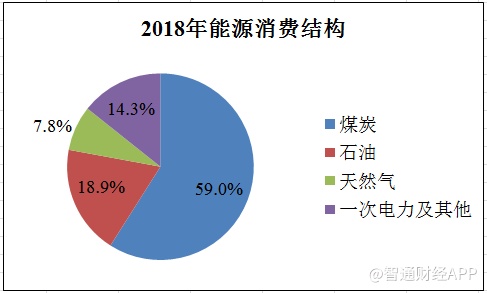

据智通财经APP了解,2019年我国天然气消费总量为3067亿立方米,预计2024年将达到5237亿立方米。另外消费结构方面,2018年我国天然气消费占比为7.8%,根据发改委与能源局规划,2020年末天然气要占到一次能源消费比重的10%以上,2030年占比进一步提升至15%。在消费总量和消费占比的同步提升驱动之下,未来天然气需求将有巨大的增长空间。

具体到不同区域,其发展速度又呈现明显差异。由于燃气消费主要分为居民、工业和商业,因此其需求跟当地的经济、人口密切相关,同时也受到政策影响。

浙江省是我国经济最发达的省份之一,2014年至2019年其GDP年化增速达到9.2%,达到62352亿元,增速高于全国平均,而同期内嘉兴市年化增速9.9%又高于浙江省平均,2019年GDP达到5370亿元。由于经济、人口的增长和城镇化的提升,其能源消费呈现高速增长。

嘉兴燃气的产品价格制定相对稳定,其中管道天然气受到政府管制,其采购价格(官网出站价)由国家和地方政府进行调控,而下游居民用户价格由政府制定,工商业用户价格可根据特定合同进行一定程度的浮动。液化气方面相对自由,可以根据市场价格进行拟定。

由于作为公用事业的特殊性,燃气公司具有很高的进入壁垒,包括政策、资本、气源供应等。嘉兴燃气已经取得先机,目前是嘉兴市市场份额排名第一达到22.7%,前五合计60.7%,集中度不算很高,不过嘉兴燃气的优势还是比较明显的。

盈利主线:管道天然气—工商业用户

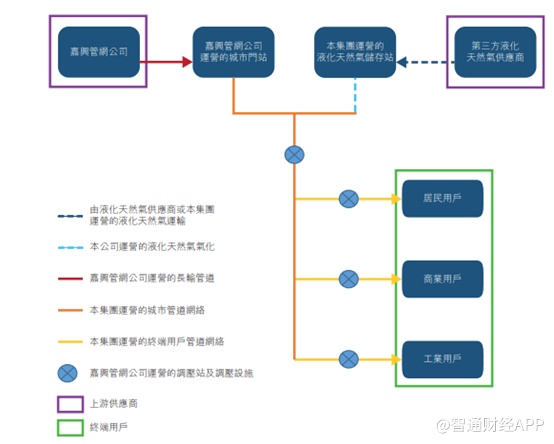

智通财经APP观察到,由于业务特殊性,嘉兴燃气的供应商和下游用户结构比较稳定。管道天然气上游唯一供应商为嘉兴管网公司,另外还有部分建设和安装业务的材料供应商和服务提供商。2019财年,对嘉兴燃气对五大供应商的合计采购额为9.8亿元,其中最大供应商采购额为8.87亿元,占总成本的83.7%。

下游客户分为居民用户、工业用户和商业用户,2019年五大客户的销售额达到3.28亿元,占总收入的24.7%,其中最大的客户销售额达到1.33亿元,占销售收入的10%。可以看到,其业务呈现上游供应商集中而下游客户分散的特点。

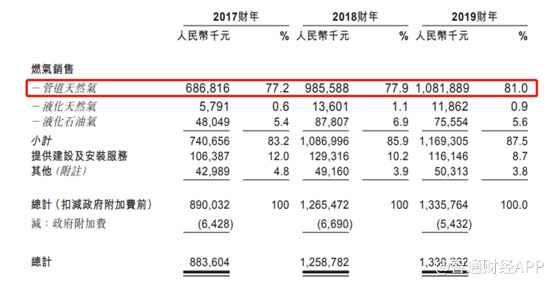

从业绩看,2017年至2019年,其销售收入达到8.8亿元、12.6亿元和13.3亿元,年复合增长22.9%,不过也可以看到2019年收入增速明显放缓。收入结构看,2019年,燃气销售收入占比87.5%,同比增加1.6个百分点,其中管道天然气销售收入占比达到81%,同比增加3.1个百分点。不过其收入占比增加,除了自身收入增加之外,主要是因为设备安装和服务的收入减少所致,智通财经APP发现,2019年相关的项目有所减少。

而具体到公司盈利层面,管道天然气则落入下风。2019年,管道天然气的毛利润占总毛利润比为52.2%,这与其81%的收入占比相去甚远,主要原因便是其毛利率相对其他收入项相差较大。2019年,管道天然气、液化天然气和液化石油气的毛利率分别为9.5%、34.9%和18.5%,由于管道天然气的收入占比高,因此总体燃气销售毛利率为10.3%。

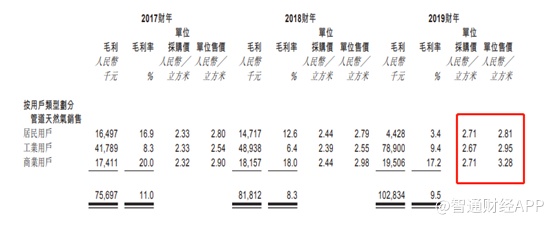

究其原因前文有提到,便是管道天然气价格受到政府调控。嘉兴燃气的上游供气出站价格,也即采购价格在2019年出现了明显增长,居民用户方面采购价从2018年的2.44元/立方米,增加至2.71元/立方米,增幅11%,工商业用户的采购价格也都出现了加大幅度增长。而销售价格出现明显差异,居民用户因政策调控,2019年销售价格近增长0.7%,工商业用户则因可以协商而好很多,因此工商业用户给嘉兴燃气贡献了更多利润,2019年其毛利占燃气总毛利比为95.7%,占总毛利比为50%,其次是设备安装服务和液化气。

由于毛利承压,期内净利润从2017年的6434万元增长至8937万元,年复合增长17.9%,远低于收入增长,净利率分别为7.3%、5.8%和6.8%。

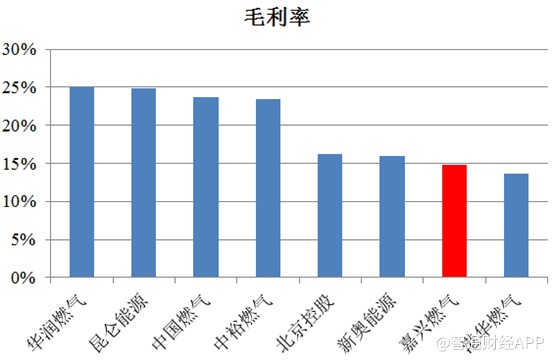

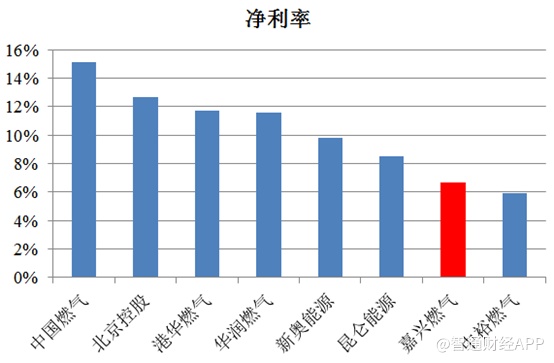

不过智通财经APP统计到,对比港股燃气板块的可比公司,嘉兴燃气的毛利率和净利率都没有明显优势。在燃气板块中,选取了百亿市值的燃气股,嘉兴燃气的排名均比较靠后。

独山港项目=4个嘉兴燃气?

从前文的分析中,可以看到,嘉兴燃气的收入拉动主要依靠管道天然气,而盈利增长则依赖于工商业用户及设备安装和服务,液化气因为市场化的定价拥有较为可观的发展空间,但是目前其营收占比较小,不过嘉兴燃气已经在着力投资相关项目。

智通财经APP观察到,2017年嘉兴燃气为投资独山港项目成立杭嘉鑫,即在独山港沿海地区建设及运营液化天然气储运站,用于进口和储存液化天然气。投产后,一方面可以多元化自身天然气供应,另一方面公司计划布局长三角(上海、杭州和苏州),招股书显示已有一方表示一年将采购最多3亿立方米天然气。

独山港具有明显的地理区位优势。截至目前,公司已经注资约1.52亿元,竣工之后独山港项目液化天然气储量预计20万立方米(相当于1.2亿立方米气态天然气),液化天然气年交易量0.4百万吨,气态天然气量8.39亿立方米(约合0.6百万吨液化天然气),即相当于1百万吨液化天然气。

对比2019年,嘉兴燃气销售管道天然气约3.65亿立方米,约合0.26百万吨液化天然气,那么独山港项目的预期年交易量约相当于现在管道天然气的4倍,这意味着公司的体量瞬间增加几倍。

不过需要注意的是,截止目前虽然嘉兴燃气持有杭嘉鑫51%的股权,但是根据该公司的章程规定,嘉兴燃气只能以权益会计法记账,而无法完全业绩并表。但是即便如此,按照股权占比,该项目仍然十分具有想象空间。

目前该项目进程是关注重点,其于2018年动工,预计2021年第二季度竣工,而等待业绩释放至少还要延迟一年,可重点关注。