本文来源于“郭磊宏观茶座”微信公众号,作者为广发证券资深宏观分析师贺骁束。

报告摘要

第一,自4月底触底以来,本轮工业品价格变化有一定同步性,但6月以来也包括一些细微的走向分歧。

第二,工业品价格背后有哪几种力量?我们对7个因素做了简要梳理。

第三,目前看经济预期修复、工业通缩好转仍是一个主趋势,另外一些因素属于对价格主趋势的扰动。

第四,但需要继续观察的是全球公共卫生事件的波动及它对于预期的影响。

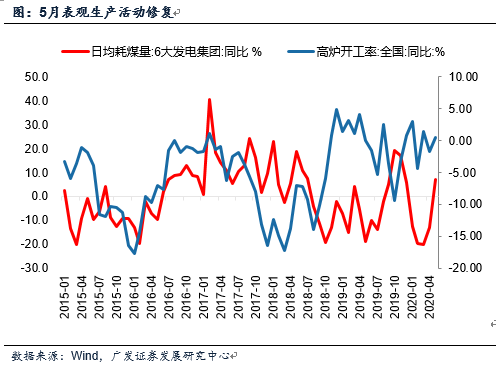

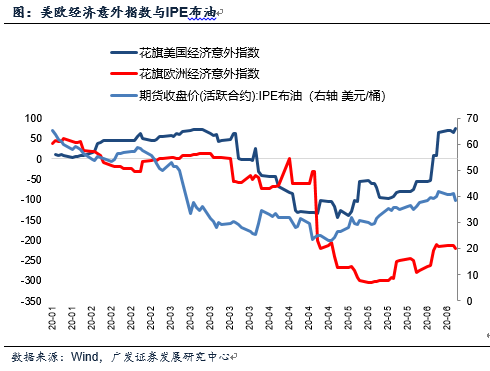

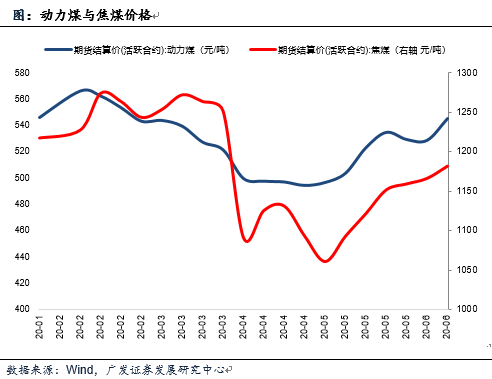

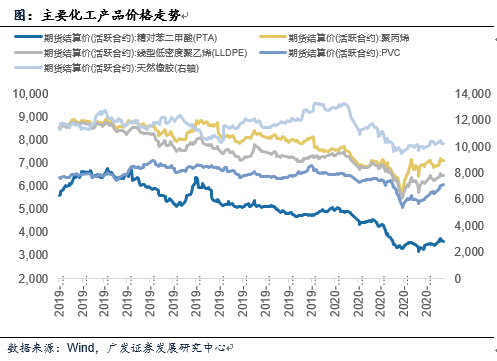

报告正文 自4月底触底以来,本轮工业品价格变化有一定同步性,但6月以来也包括一些细微的走向分歧。 铁矿石和钢材价格:4月底以来整体上行,6月上旬环比5月底分别上行4.6%和6.6%。二者价格走势基本同步。 原油价格:IPE布油自4月底以来整体上行,6月11日有较大幅度回落。此次回落可能和前期涨幅过高、库存意外增加、公共卫生事件担忧等三个因素有关。目前原油价格仍高于5月底1.9%左右。 动力煤与焦煤价格:4月底以来整体上行,6月上旬环比5月底分别上行3.0%和1.9%。煤价与原油价格走势基本同步。 化工品价格:中国化工品价格指数(CCPI)4月底以来整体上行,6月上旬环比5月底上行3.3%。PTA、聚乙烯、橡胶等重要化工品价格与原油涨势基本同步。 水泥价格:4月第三周见底回升,但6月以来出现了一轮回落,截至12日水泥价格指数较5月底回落1.3%。水泥价格回落原因可能和南方雨季来临,行业需求季节性转淡有关。 玻璃价格:整体延续4月底以来强势表现,6月第二周全国玻璃价格指数相较5月底收涨2.4%。 工业品价格背后有哪几种力量?我们简要梳理如下: 1)工业品之间存在比价效应和价格传递效应。以煤炭和原油为例,油气发电和煤电、石油化工和煤化工之间的关系大致决定了油价和煤价之间的比价关系。油价贵了会导致煤炭需求增加,从而推高煤价。同样,原油和煤炭作为其他工业品的生产原材料,会广泛影响其他工业品价格。 2)海外主要经济体复工带来的复苏预期。不难看出,从原油、铁矿石,到国内定价的工业品,其本轮价格底部都基本位于4月底,这与全球主要经济体复工的节奏有关:4月27日美国第一个州佐治亚州开始复工;4月28日以来德国、法国、西班牙等欧洲发达国家通过分阶段解封、降低紧急状态、鼓励零售商重新开业等方式逐步复工。 海外成品油需求边际修复,炼厂开工率回升成为本轮原油和CRB指数同步触底的关键因素。原油等价格又对煤炭、化工品等价格形成传递。 3)公共卫生事件带给部分商品供给和供给预期的影响。巴西是铁矿石的主要产区之一,巴西公共卫生事件升级导致铁矿石供给收紧预期形成。从数据看,巴西新增确诊病例与铁矿石价格基本走势同步。这是铁矿石价格走升的原因之一。而铁矿石价格又影响钢材成本,从数据看,铁矿石价格与钢材价格指数走势基本同步。 4)对公共卫生事件反复导致的复苏持续性的担忧。6月11日原油价格大幅回落,部分与对公共卫生事件反弹的担忧有关。6月11日美国新增确诊23317例,环比前一日增长了12%,且创周内高点。原油价格调整又会通过比价效应对其他类型工业原材料带来压力。 5)国内基建开工和工业投资回升的影响。政府工作报告明确“两新一重”为主的投资方向,即传统基建+新基建。考虑到当前基建项目在经历3-4月项目审批的一轮加速以及4月开始的融资扩张后,二季度以来基建需求集中释放加快,建筑类新订单量显著增加或提振工业品价格。水泥价格4月下旬上行与4月20日新一批专项债下发有较大关系。 即使是成本驱动可以明显解释的钢材价格,其上行也包含需求端驱动,本轮钢材价格与日发电耗煤走势保持着很好的相关性。 6)环保限产的影响。受山西、山东、河南等区域环保限产影响,焦炭供给格局持续偏紧。区域政策方面,5月21日,山东省工业和信息化厅、山东省发展和改革委员会、山东省生态环境厅联合发布《关于实行焦化项目清单管理和“以煤定产”工作的通知》,若各区域继续严格执行限产要求,焦炭供给趋紧局面或进一步延续。 7)雨季等天气因素的短期影响。近期南方降雨量显著增加,工地开工条件收到影响,需求影响下华东、华南地区水泥出货率环比下滑伴随价格下行。截止6月11日,水泥价格指数华东、长江地区分别录得152.8、154.1,较5月底分别下降2.3%、2.6%。之所以归结为天气因素影响而非需求因素影响为主,是因为同期水泥价格指数西北、华北地区分别录得138.5、139.5,相较5月底上行1%、小幅回落0.5%。 目前看经济预期修复、工业通缩好转仍是一个主趋势,但需要继续观察的是全球公共卫生事件的波动及它对于预期的扰动。 从以上分析看,4月底以来伴随着海外复工预期所形成的经济预期回升、工业通缩好转仍是一个主趋势,另外一些因素属于对价格主趋势的扰动;而未来的决定因素仍在于公共卫生事件和内生需求这两点。 从需求端因素看,驱动因素仍相对明朗,一是全球主要工业国家继续复工;二是前期稳经济政策呈现效果,包括中国的财政政策和基建影响继续落地。 主要的不确定性来自于公共卫生事件,未来只要排除二次扩散的可能,则工业品价格上升的逻辑将会继续带来连续影响。 风险提示 工业品上行斜率超预期;国内政策约束超预期;海外公共卫生事件变化超预期

(编辑:文文)