本文来自微信号“付鹏的财经世界”。

“ 鲍威尔坚定选择滞后政策路径,并且通过与其引导的方式来管理市场预期,黄金在鲍威尔的呵护下大幅度下跌的可能只有一种情景(流动性紧张情况),除此之外方向是毋庸置疑的,只是节奏是震荡还是直接上涨的差异而已”——付鹏 东北证券首席经济学家

鲍威尔的表态:滞后政策的选择和YCC的考虑

关于美联储的表态,其实对于利率调整的前瞻还是滞后的选择其实对于黄金的影响是非常大的,这也是我们在每次观察FED讲话中需要重点捕捉的内容:前瞻的货币政策也就是引导市场的预期领先于通胀的痕迹,这对于黄金是超级不利的,名义利率的预期变动领先于通胀预期的变动,这会导致实际利率预期变动大幅度抬高,这在耶伦时期是最为明显的,这也是伯南克末期和耶伦时期里黄金出现连续几年大幅度的下跌的主要原因。

在伯南克末期恢复的迹象已经开始凸显,随着耶伦的接任,她更明确的主张要给央行货币政策腾出空间,坚定的在名义通胀出现之前就前瞻性加息;这对于黄金在这一时间范围中承受了最大的压力(名义通胀并没有随着失业率的下降而快速的出现,但同时FED前瞻加息提高名义利率,这样组合导致实际利率的抬高对黄金的抑制)。

鲍威尔的接任处在那一轮FED加息的中后期,虽然你看着失业率很低,但是经济的疲软,结构性问题都继续深入骨髓,结构性失衡问题表现出来的名义通胀依旧没有影子,但鲍威尔的态度给了黄金企稳的希望,他领导的FED表现出希望看到通胀确实出现才进一步加息,这个对耶伦时代的调整就是重要的预期性的转变。

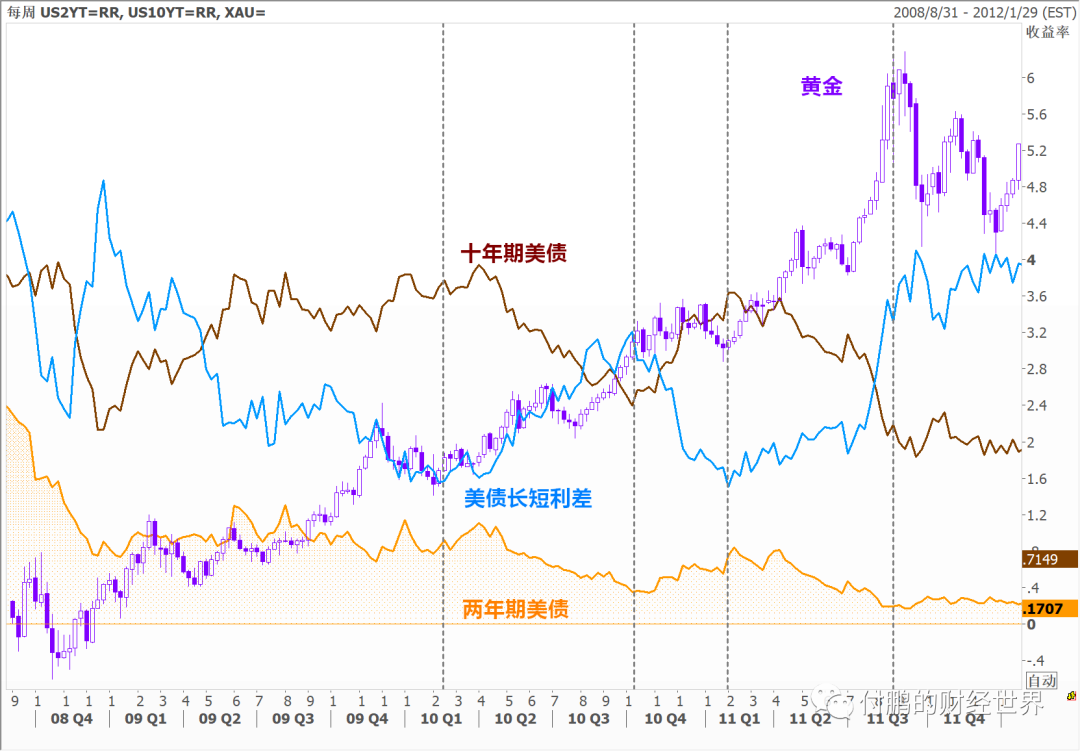

这种情况在伯南克时代情况是一样的,如图在2010年和2011年的两次长端利率下行,长短利差收缩的过程中,都是黄金表现最好的时候。

图:长短利差-债券收益率曲线扁平对于黄金积极的推动

数据来源:路孚特EIKON

现在在卫生事件的冲击下,鲍威尔每次例行的会议中依旧保持滞后的表态,小心的呵护市场的预期,随后目前卫生事件带来的就业市场的冲击,美联储保持继续的资产负债表扩张,谨慎的鲍威尔可能会愿意让失业率大幅度恢复到卫生事件前的状况后才会开始考虑类似逐步缩减购债规模等措施。

而更为重要的是对于市场预期的呵护,在最近的FOMC发表声明后的记者会上鲍威尔甚至是讲出了“我们连想都没想过升息”的言语,可见要向市场输出多么坚定的信念。

所以对于经济和联储之间的关系,至少在鲍威尔的时代,我觉得完全可以放心,美联储货币政策趴在地板上的态度或许并不亚于伯南克时期,其滞后政策的决心注定了即便是美国卫生事件后有可能出现经济回稳中,货币政策调整预期也会慢于经济的恢复的速度。

当然除了这样坚定趴在地板上的信念以外,市场的预期都是得寸进尺的,既然对于市场的trader来说没有了“美联储站起来”的顾虑,那么自然想预期的是还没有没有可能“美联储到地板下面去”-如果经济继续的恶化,fed是否还会掏出更多的工具箱出来。

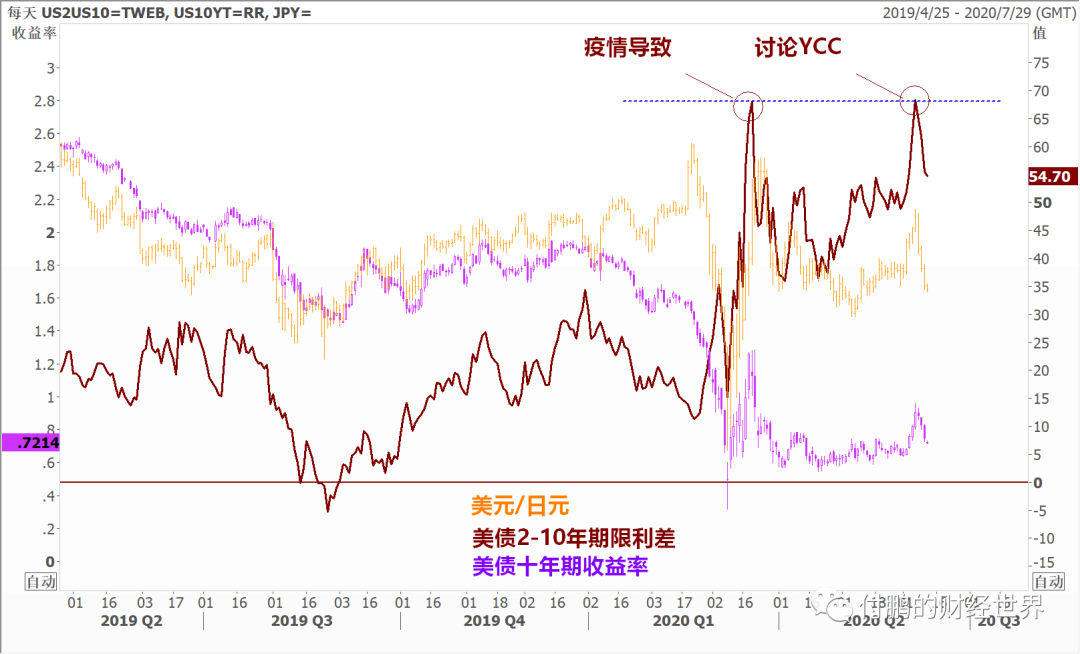

目前并没有迹象显示美联储会像欧洲央行和日本央行那样选择负利率,所以大家预计的“地板之下”的可能工具就是YCC收益率曲线控制,美联储公开为较长期利率设定一个超低的目标水平,同时将短期收益率控制在接近零。

图:汇率,债券和债券利差

数据来源:路孚特EIKON

在长短利差阔开达到了卫生事件冲击的影响水平后(如图),这次我们就看到了鲍威尔通过透露出对于YCC的讨论的表述,关于YCC收益率曲线控制的市场预期,鲍威尔再次施展的依旧是引导预期大法,其实这是正确的,有时候并不需要真的去做,更重要的是市场预期管理。

对于市场而言更是如此,FED究竟搞不搞YCC其实并不重要,重要的是FED想搞,只要想就足够了,这就是市场的逻辑,只要FED想,它并不需要真的执行,市场就会先帮你执行,FED每次会议后的记者会沟通很多时候主要的职能就是“正确引导” 市场预期,市场只要沉寂在FED有这个想法的预期环境中,金融机构就会主动的买入长期债券,帮FED实现压平利率曲线的目标,利率曲线的短端趴地板上,在现在的环境下长端不能够抬起来,消除利率曲线陡峭。

FED表态后RISK ON/OFF切换对黄金影响的推演

那么通过这次的预期管理,我们可以看出,FED并不希望利率曲线目前出现比较明显的陡峭水平,长短(2-10)利差目前看就是保持不超过70bp,这也就意味着目前各个期限的美债收益率尤其是短端,也包括十年期都非常难出现收益率的大幅度上行。

这对于黄金的意义就是,影响实际利率变量中重要的名义利率这一环,先不说是否能够有进一步的收益率下行的空间,但是至少上行的预期会大幅度减弱,这应该就是你对fed希望的理解,黄金至少可以说下行的空间和幅度是被封死的。

图:黄金和美债期限利差关系

数据来源:路孚特EIKON

如果简单的对比一下图表,那么美债长短(2-10)利差如果fed不希望超过70bp(预期引导)的话那么黄金最低的调整幅度应该也比较容易对应出来。

------节选上篇路孚特专栏

如果市场继续的risk on:那么通缩预期继续减弱(通胀预期增强),加上FED鲍威尔的后瞻坚决趴地板上的表态,这样的组合对于黄金是最有利的组合,有点类似2010-2012年伯南克时期的状况。

如果某个时间事件再次引导市场转为二次risk off:那么通缩预期将重新回归增强(通胀预期减弱),除了类似流动性紧张的这种情况引发长端债券收益率异动以外,其实不需要YCC也自然会增加债券的配置,吞掉整个曲线上的收益,只是目前已经在地板上的美债收益率曲线,如果不能够走负利率的道路的话,那么是无法进一步的提供名义利率的下行空间;所以risk off的时候,对于黄金来说可以排除黄金大幅度下跌的可能,但是进一步上涨的空间则也是会受到牵制。

那么总结以后你会发现:无论risk on还是risk off,黄金在鲍威尔的呵护下大幅度下跌的可能只有一种情景(流动性紧张情况),除此之外方向是毋庸置疑的,只是节奏是震荡还是直接上涨的差异而已。(编辑:孟哲)