本文来自“万得资讯”。

随着美股由于对经济复苏的不确定性结束反弹行情,投资者寻找避险资产应对潜在的市场波动。而在今年3月抛售一切资产的风暴中,具备避险功能的黄金和美债“光芒不再”,华尔街开始寻找新的避险资产。

美债、黄金避险光芒不再

过去,人们普遍认为美国、日本和德国的债券可以充分抵消股市波动的影响。但鉴于近几年这些国家国债收益率的下跌,许多人担心,当股市下行时,这些债券价格上涨空间有限——从而失去了它们作为防御性资产与股市的反向相关性。

尽管美国、德国和其他发达国家的国债价格在卫生事件冲击期间仍在上涨,凸显出这些资产的避险功能仍未受影响,但3月的行情已表明最安全的资产也可能陷入恐慌。在3月9日至19日这段动荡时期,全球股市暴跌,10年期美国和德国国债收益率分别上涨了49.48%和67.05%,对应价格下跌。与此相对,在2011年5月底至8月初这段欧债危机最为严重的时期,德国10年期国债收益率下跌13.75%,对应价格上涨。

此外,传统的多元资产策略——以股票为主导的投资组合配以大量政府债券——今年的效果似乎也不如以往危机期间。据投资咨询公司BCA Research的数据,在2008年全球金融危机时期,股票和国债按60:40的比例组合将损失2%。但在今年3至4月,一个类似的投资组合损失了13%。

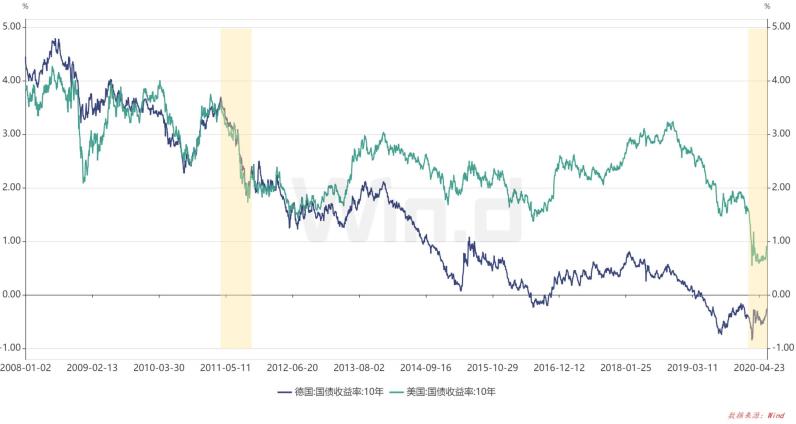

国债与股市的反向关系走弱,部分原因是德国和美国10年期国债收益率较2008年危机前夕已显著下行:美国10年期国债收益率在2008年初为3.907%,而到了2020年最低达到0.543%;德国10年期国债收益率在2008年初为4.45%,而到了2020年一度下行至-0.85%。收益率大幅下行意味着,一方面长期投资者已经不能依赖债券持有到期获得稳定收益,另一方面,通过赚取差价获利的投资者也很难看到更多价格上涨空间。

面临类似状况的还有黄金。在3月9日至19日股市波动期间,伦敦金价格下跌12.11%;而在2011年5月31日至8月19日,伦敦金涨逾20%,发挥避险功能。在今年金价达到2012年以来的高位1765.3美元/盎司后,许多投资者倾向获利了结,担心黄金将从高位回落。

BCA首席欧洲策略师Dhaval Joshi表示:“对任何投资组合经理来说,资产交叉相关性增强都是最糟糕的噩梦,这是此次危机的一个显著特征,促使投资者寻找另类资产。”

华尔街寻找新的避险资产

现在,华尔街正在把美国和欧洲的公司债当做新的避险资产,理由是两个地区央行的资产购买范围扩大。为提振受卫生事件冲击的经济,美联储将公司债纳入刺激计划,这无疑扩大了潜在“安全”资产的范围。根据美联储和IHS Markit的数据,在现有的20万亿美元政府债券的基础上,美联储的资产购买范围又增加了7万亿美元最高评级公司债券。欧洲情况也是如此,除了8万亿美元的政府债务之外,2.4万亿美元的最高信用评级公司债也被纳入欧央行资产购买范围。

根据美国银行的数据,在截至6月3日的一周内,投资者向投资级公司债券注入了创纪录的208亿美元。Brandywine Global固定收益投资组合经理杰克•麦金太尔表示:“投资级公司债是新的美国国债,因为它有美联储的支持。我会绕开一些传统的避风港市场,购买投资级债券。美国国债得到了政府的明确担保,但投资级债券得到了美联储的隐性担保。”

另一方面,部分机构投资者将目光转向中国市场,看好中国国债在美股波动时期的表现。富达投资(Fidelity Investments)投资总监斯图尔特•兰布尔(Stuart Rumble)正在研究将中国国债作为多元化策略的一部分。他指出,中国国债与全球股市的关联度较低,且它们还支付了合理的收益——10年期债券的收益率为2.8%,较美国和欧洲债券高出250-300个基点。

贝莱德(BlackRock)亚洲信贷主管尼拉杰•赛斯(Neeraj Seth)预测,投资组合多样化将更大程度地转向中国债券。尽管新兴市场债券的走势通常与股票和其它风险资产走势一致,但中国国债的走势却越来越与之相反——表现类似于美国国债或德国国债。在2020年第一季度,中国国债价格上涨了近5%,而新兴市场债券下跌了15%。经波动因素调整后,中国国债今年表现也优于美国和德国的国债。

(编辑:李国坚)