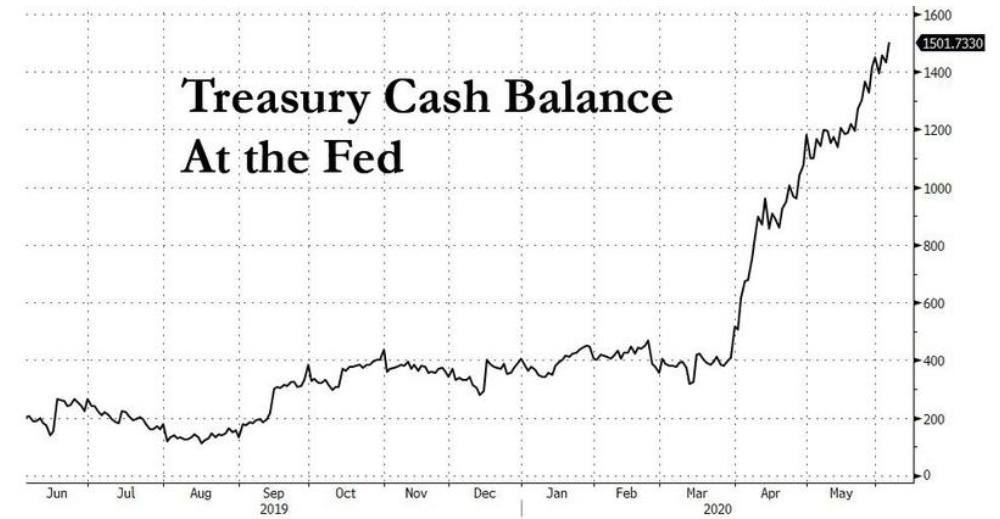

智通财经APP获悉,美国财政部在过去两个月大量发债,直接结果是其现金余额(用于各项刺激计划和其它财政举措)自公共卫生事件爆发以来激增,周五(美东时间6月5日)达到创纪录的1.5万亿美元。

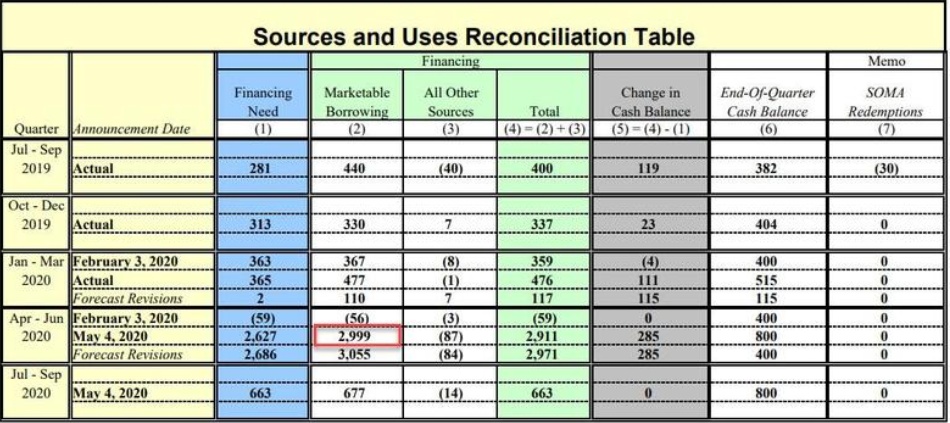

然而,在美国财政部最新的季度借款需求预估中,当前季度的融资需求约为3万亿美元,同时还预计本季度末的现金余额将为8000亿美元。

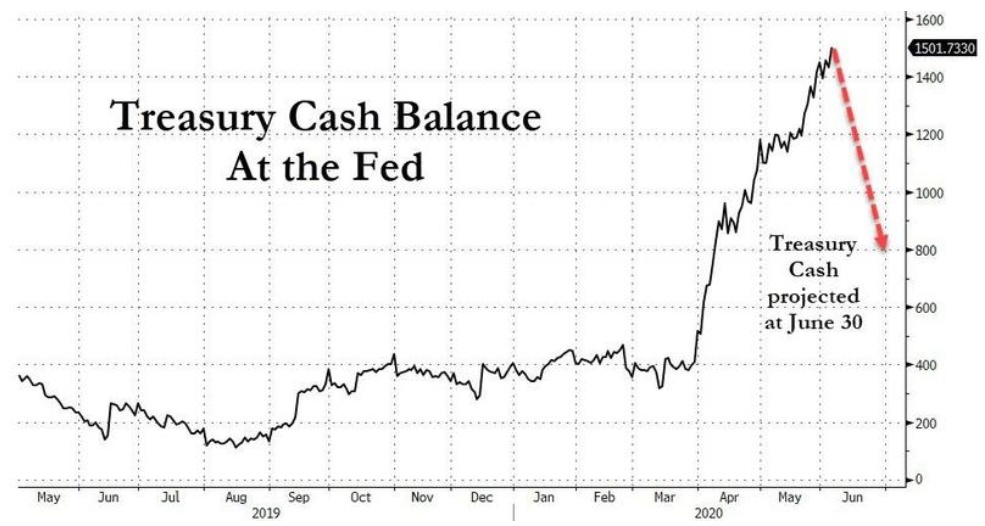

这也意味着,如果美国财政部的预测是准确的,那么在未来三周,财政部的现金余额将创纪录地减少7000亿美元,才能达到8000亿美元的目标。

对此,北欧联合银行(Nordea)认为,世界各地的政府似乎都“高估了”发行需求,例如,USTs在美联储的现金账户达到惊人的1500亿美元,比季末目标高出惊人的7000亿美元。该行表示:“既然为援助计划预留的美元难以离开美国财政部账户,美国国债发行是否会大幅推迟到2020年下半年?另外,如果这7000亿美元真的离开了美联储的账户,并在季末前流入实体经济,那么这可能会极大地提振风险资产。”

目前,尚不清楚财政部将如何把这些现金注入实体经济。值得注意的是,随着企业对以补助金形式提供的免费资金的需求似乎已见顶,最新一轮的薪资保障计划中约有1400亿美元仍未使用。

在美国通过大量发债获取了一大笔现金余额的同时,美国长期国债收益率出现“令人震惊”的上升。30年的收益率升至2%,10年的收益率突破1%。

市场预期美联储将采取曲线控制措施,以抑制前端收益率。这使得两年期国债收益率曲线没有出现像长期国债那样剧烈的波动。

尽管美联储正在讨论是否要以控制收益率曲线上限的形式抑制长期债券收益率的上升,但有媒体称“为期两天的政策会议将在周三结束,美联储官员不准备宣布任何有关所谓收益率上限的决定。”

但债券市场的交易情况就好像收益率曲线控制已经就绪,两年期债券的交易几乎不受长期债券市场动荡的影响,而且收益率远高于模型框架所隐含的水平。

尽管美联储小心翼翼地透露收益率曲线控制不会在美东时间周三公布,但有分析师指出,“美联储经常跟随市场的脚步,而且可能在这个问题上再次这么做。”

多因素分析显示,与公允价值相比,两年期公债正以溢价进行交易,而10年期和30年期公债则接近应有水准。两年期国债收益率约为0.22%,仅为其应有水平的一小部分,其公允价值为0.76%。相比之下,30年期美国国债的交易价格略低于其1.64%的公允价值。

据了解,债券收益率在概念上可以分解为预期的实际利率和通胀,以及实际和通胀的风险溢价。模型框架假设,收益率可以从市场对利率演变、通胀轨迹以及与主要宏观经济指标的相关性的预期中获得。

对该模型的回溯检验表明,在公共卫生事件爆发之前,预测值密切跟踪实际收益。

至少自2018年初以来,预测值和实际值之间的差异从未如此明显。这反映了人们对经济低迷、美联储开始控制收益率曲线的前景以及负利率的担忧。

至少自2018年初以来,预测值和实际值之间的差异从未如此明显。这反映了人们对经济低迷、美联储开始控制收益率曲线的前景以及负利率的担忧。

此外,尽管美国5月就业数据显示经济强于预期,但前端公债溢价仍反映人们出对经济增长的深度怀疑。

纽约联邦储备银行总裁John Williams上月底表示,美联储正在"认真考虑"锁定特定公债收益率,以确保借款成本维持在低位。

如果美联储效仿澳大利亚的做法,它只会把目标对准曲线的前端。澳大利亚央行的目标是在三年期利率基础上提高0.25%左右。

与此同时,有关负利率前景的猜测仍在继续,尽管美联储多位发言人一再重申,全球在零利率下的经验成败参半,而且在美国的背景下是不合理的。

在美联储想要避免负利率的情况下,只要美联储控制好收益率曲线,就能确保前端利率维持在较低水平。

美国国债市场今年基本上已经取代了美联储的决议功能。例如,从2019年底到今年2月29日,两年期国债收益率暴跌近一半至0.91%,促使美联储在一次非周期政策评估中将政策利率下限下调至1%。随后,美国国债收益率进一步下跌,导致两周后美国国债收益率降至零。

过去几周,两年期美国国债收益率毫无起色,基本上被限制在0.16%-0.18%的窄幅区间内。实际上,这就是市场所设想的对收益率曲线的控制。这可能意味着美联储将再次追随市场的脚步。