智通财经APP获悉,6月4日,北京趣活科技有限公司向美国证券交易委员会(SEC)提交招股书,拟在纳斯达克上市,股票代码“QH”,拟募资3500万美元。

招股书显示,趣活致力于为消费者服务企业提供技术支持的终端到终端(O2O)的运营解决方案。该公司目前在26个省份的73个城市设有分支机构,其客户包括美团、阿里巴巴旗下的饿了么以及肯德基等外卖头部行业,以及自行车出行提供服务商摩拜、出行车辆服务提供商滴滴、房屋租赁平台安新家。

主要业务

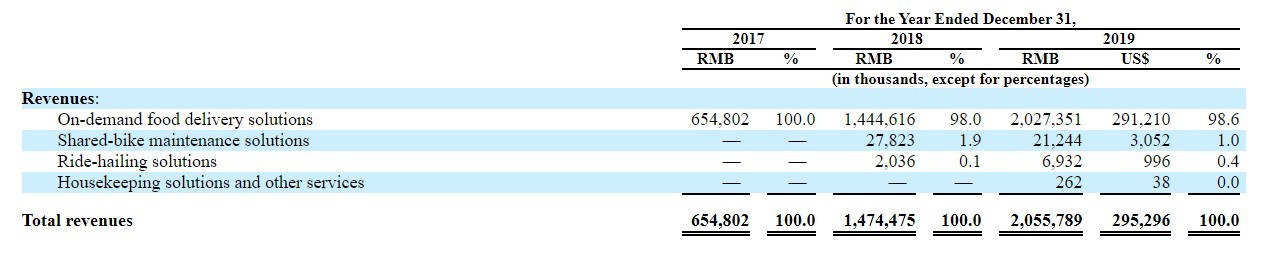

目前公司业务主要涵盖:提供外卖按需送餐的解决方案、共享单车维护运营的解决方案、叫车出行的解决方案、管理解决方案和其他服务;其中提供外卖送餐解决方案是营收的绝对部分。

同时得益于提供外卖送餐解决方案近年来的快速增长,营收在过去三年呈现快速增长趋势,由2017年的6.54亿元人民币增长2019年的20.55亿元人民币。三年间营收增长214%,发展势头非常迅猛;营收迅速提升的主要原因是:外卖送餐方面的收入由2017年6.5亿元人民币增长至2019年的20.27亿元人民币;三年间迅速增长211%。

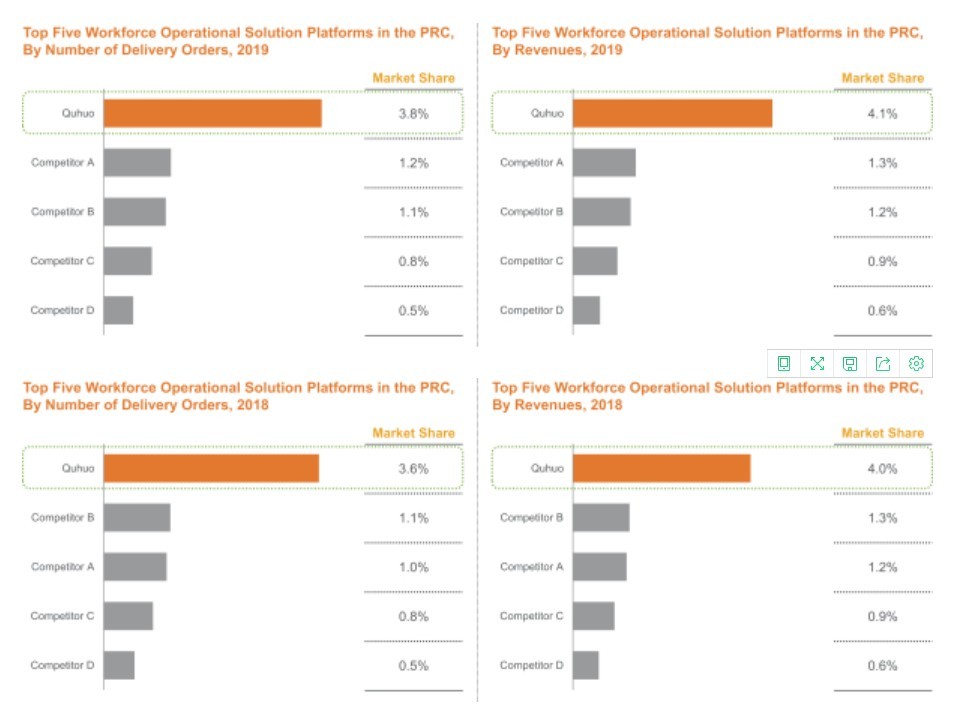

行业地位

根据趣活的招股书披露,2018年趣活在提供外卖送餐解决方案业务中,订单份额以及营收的国内市场份额分别占到3.6%和4.0%;2019年趣活在提供外卖送餐解决方案业务中,订单份额以及营收的国内市场份额分别占到3.8%和4.1%,均占据行业榜首位置。

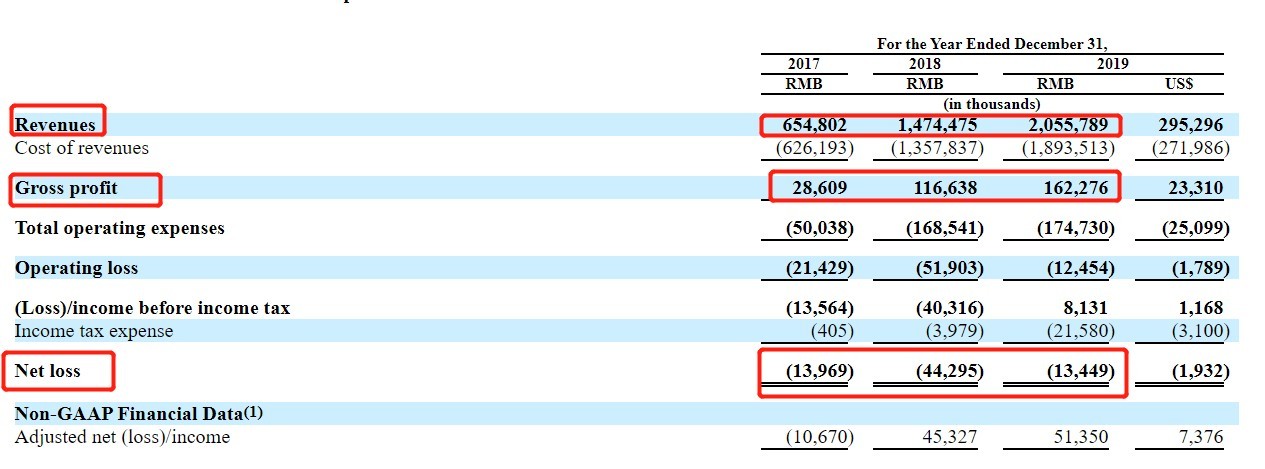

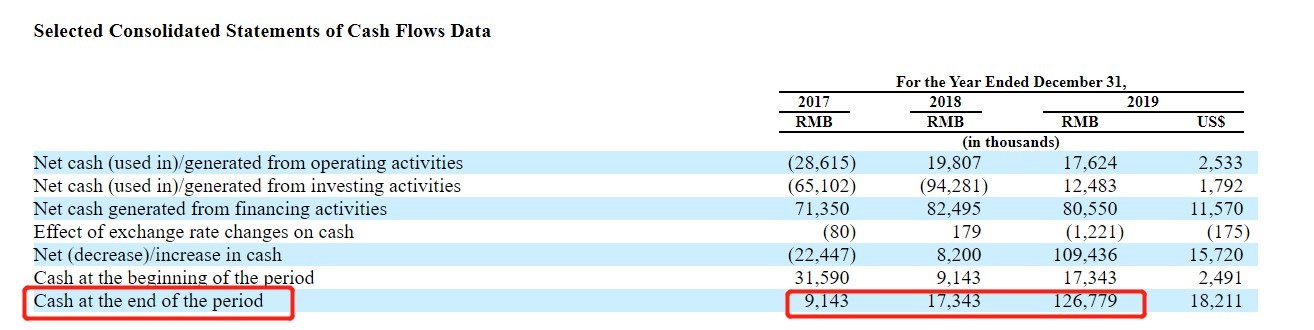

公司业绩

根据趣活的招股说明书披露,营收从2017年的6.54亿元人民币上涨到2019年的20.55亿元人民币;毛利从2017年的2860.9万元人民币上涨到1.62亿元人民币;净亏损由2017年的1396.9万元人民币下降到2019年的1344.9万元人民币,基本保持持平;另外,公司所持现金流从2017年的914.3万元人民币上涨到2019年的1.26亿元人民币,实现跨越性增长。

风险因素

趣活也在招股说明书中披露了目前公司在行业中可能面临的一些风险性因素,包括运营支出的不确定性、是否能够增加用户粘性、是否能够吸引足够的员工、是否能够提供多样化和差异化的解决方案以及维护可靠、安全、高性能和可扩展的技术基础设施等。

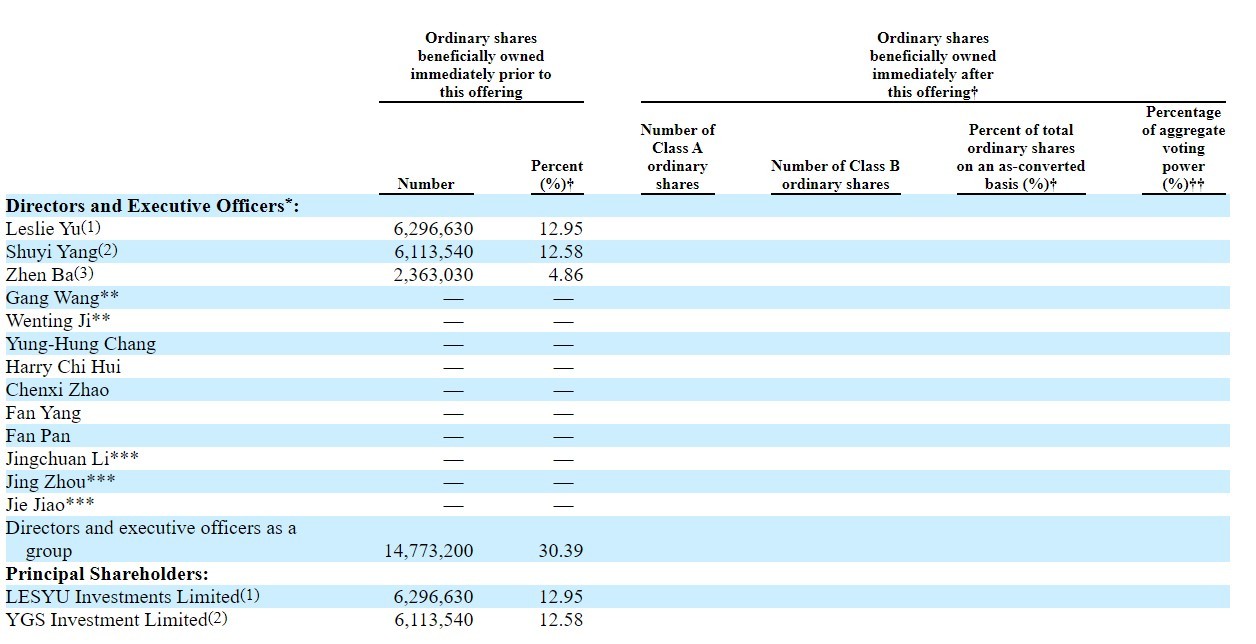

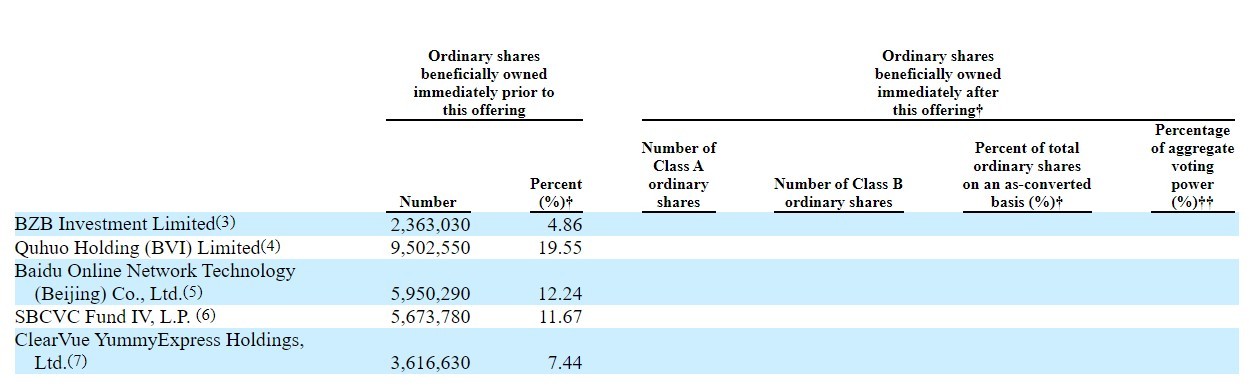

股权架构

根据招股书显示,趣活在上市前的股权结构中,董事长兼总经理Leslie Yu通过LESYU Investments Limited持股12.95%;联合创始人杨树轶通过YGS Investment Limited持股12.58%,公司首席营销官Zhen Ba通过BZB Investment Limited持股4.86%;三位公司管理层人员共持股30.39%。

另外,Quhuo Holding (BVI) Limited持股19.55%;百度(BIDU.US)持股12.24%;SBCVC Fund IV, L.P.持股11.67%;ClearVue YummyExpress Holdings, Ltd持股7.44%。