本文来自国盛证券。

报告摘要

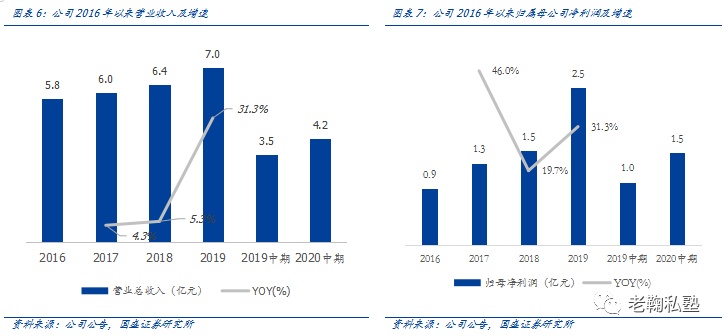

中汇集团(00382)是大湾区最大民办商科高等教育集团,高教政策+大湾区发展红利:按2017/2018学年商务专业的总入学人数,公司是大湾区最大民办商科高等教育集团。2019/2020年H1,公司分别实现营收7.0亿元/4.2亿元,分别同比增长10.7%/18.9%,经调整净利润2.4亿元/1.5亿元,分别同比增长30.9%/35.4%。稳就业导向下民办高教政策持续加码支持行业发展,大湾区作为中国最重要的制造业和商业中心之一,预计2022年第三产业从业人员比例或提升至42.2%,推动专业人才培养需求增长。

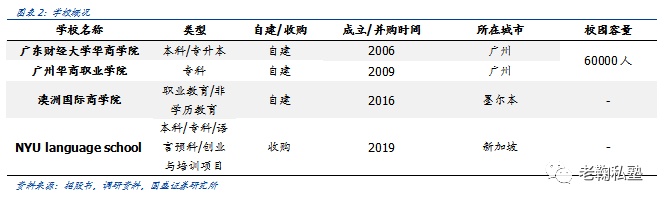

国内+海外协同,自建+外延并举,学校资产质地优异。公司旗下共三所自建学校、一所收购学校,国内外良好协同,资产质地优异办学质量高。

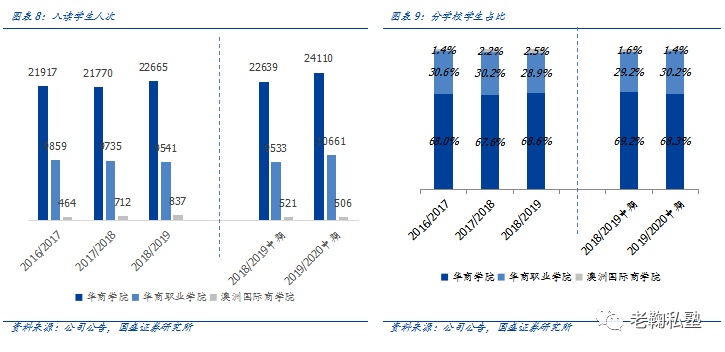

华商学院:广东财经大学下属独立学院,全国排名第29位,截至2020H1共37个本科专业,在校生24110人,近三年 CAGR为5.2%。

华商职业学院:截至2020H1共44个专科专业,在校生10661人。其中旅游专业及酒店管理专业为广东省“重点建设学科”。

澳洲国际商学院:ASQA认可的职业教育及培训注册培训机构,提供提供高级文凭、文凭或其他职业教育培训认可的证书以及其他非学历教育课程。截至2020H1,学校在校学生人数为506人。

新加坡NYU Language School:收购于2019年12月,获得新加坡教育部门EduTrust的权威认证,提供长短期语言培训课程及各类新加坡学校入学预备课程,截至2020H1在校学生人数为23人。

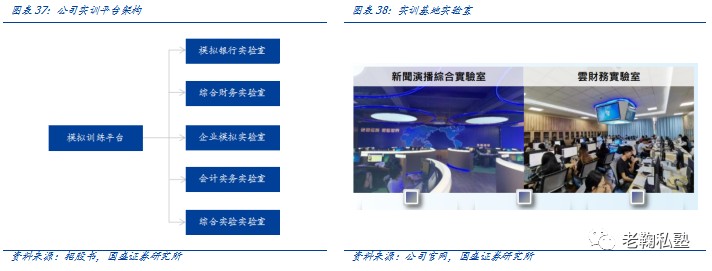

扩建推动办学资源优化,支撑中长期可持续发展。校区扩建稳步推进,四会一期预计2020年9月投入使用,可增加6000学生容量支撑内生增长;增城校区扩建华商科技中心与华商国际会议中心,以升级教学场地;实训平台持续优化,截止目前超过20000人参与实训课程。

校企合作广泛,产教融合助力学生就业。公司旗下学校已与100+优质企业建立合作关系,通过产教融合的教学培养模式提高学生就业竞争力,旗下国内高等院校就业率95%+显著优于行业水平,2019年华商会计学院毕业生108人进入2019年中注协国内前50大会计师事务所工作。

投资建议。公司为大湾区民办商科龙头,内生+外延成长确定性强,预计公司2020-2022年归母净利润分别为2.90/3.54/4.18亿元,同增34%/21.8%/18.1%,对应EPS0.29/0.35/0.41元。我们给予公司目标价2020年22倍估值,对应目标价6.95港元,首次覆盖给予“买入”评级。

风险提示:新校区建设或不及预期的风险、宏观经济持续低迷的风险、《民促法》未来落地或存政策性风险。

公司概况:大湾区领先的民办高等教育提供商

发展历程:稳扎稳打实现跨越式发展

中汇集团是大湾区领先的民办高等教育提供商,在中国和海外提供民办教育服务。公司拥有庞大的学生基础并以规模经济方式经营,在中国运营两家民办高等教育机构,于澳大利亚墨尔本运营一家民办职业教育机构。就2017/2018年所有专业的在校人数而言,是大湾区第二大民办高等教育集团,截止2020年2月29日,共有35300名学生入读。

公司于2003年开始运营,2006年在中国广州市成立了首所学校华商学院,2009年在广州建立华商职业学院,2015年投资海外并在墨尔本开办了其首所国际学校澳洲国际商学院,2019年7月16日于香港联合交易所有限公司(港交所)主板成功上市。

目前公司旗下共四所院校,包括三所自建的华商学院(本科/专升本)、华商职业学院(专科)、澳洲国际商学院(职业教育/非学历教育),以及2019年12月并购新加坡NYU Language School。

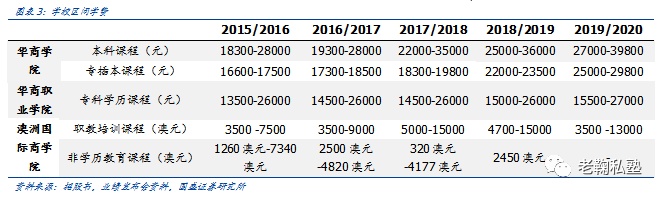

公司旗下学校学费始终位于广东省同类型高校较高水平,且始终保持稳步上涨趋势。

管理层与股权结构:深耕教育行业,股权集中度高

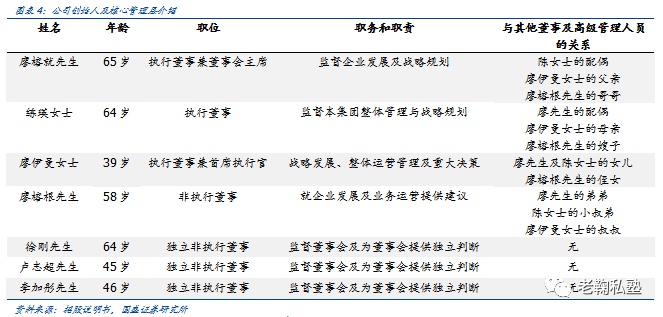

管理层:经验丰富,涉足教育行业多年。公司创始人廖榕就先生于2004年,以广州太阳城集团为投资主体,斥资数亿元与广东商学院合作兴办广东商学院华商学院,并得到国家教育部的批准。

廖先生在民办教育领域多有建树,自2009年6月起担任广东省民办教育协会副会长,自2014年12月起担任中华职业教育社理事,于2015年9月荣获广东当代民办教育举办人突出贡献奖。

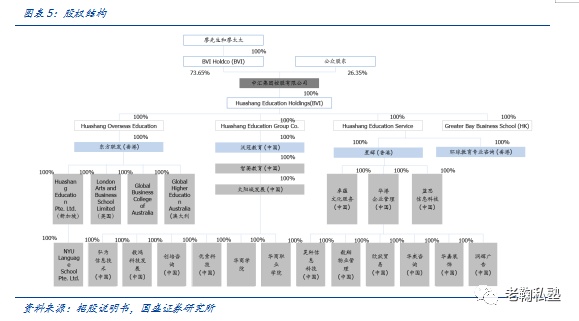

股权架构:实控人为廖氏夫妇,股权相对集中

实际控制人持股比例相对集中。公司控股股东为廖氏夫妇,两人合计持股比例73.65%,持股比例集中。廖氏夫妇均为太阳城集团的董事,该集团及其附属公司所从事业务领域广泛,包括酒店及旅游、纺织及服装、房地产以及金融投资。

核心业务:立足优质高教资产,细琢课程设置

内生增长支撑整体业绩实现较快增长。受益于华商学院及华商职业学院学生数的快速上升和平均学费的上涨,公司近四年营业收入、归母净利润CAGR分别达10.49%、30.5%。2019、2020H1分别实现营收7.0亿元、4.2亿元,同比增长31.3%、18.8%,对应归母净利润分别为2.5亿元、1.5亿元,同比增长31.3%,51.0%。

截止2020H1集团下属学校共计35300名在校生,整体呈现稳步增长趋势。其中华商学院、华商职业学院、澳洲国际商学院占比分别为68.3%、30.2%、1.4%。

财务分析:财务表现健康稳健,充裕现金支撑长期发展

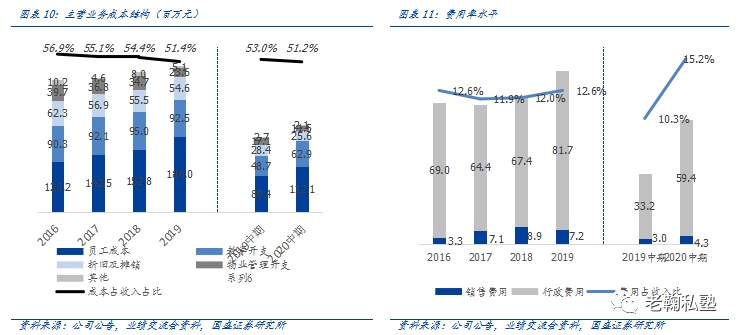

成本逐步优化,费用端有望改善。现有学校规模效应持续显现,支撑成本率呈现稳中下降趋势。费用端销售费用始终保持较低且稳定水平,2020H1成本率降至51.2%(yoy-1.8pp),充分体现公司行业品牌力,由于集团业务布局及培训业务的前期准备阶段影响,行政费用增长较为明显,导致费用率有所提升,2020H1费用率提升至15.2%(yoy+4.9pp),预计随着培训业务的开展费用端边际改善或凸显。

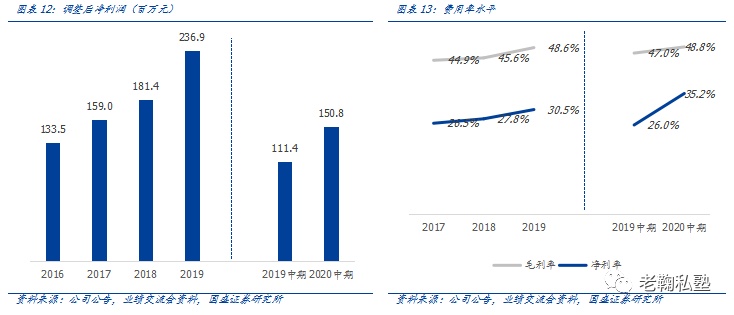

调整后净利润增长亮眼,毛利率净利率双双提升。剔除上市费用等非经常性损益后的调整后净利润增长亮眼,2020H1实现调后净利润1.5亿元,同比增长35.4%,盈利水平实现持续提升,2020H1毛利率、净利率分别提升至48.8%(yoy+1.8pp)、35.2%(yoy+9.2pp)。

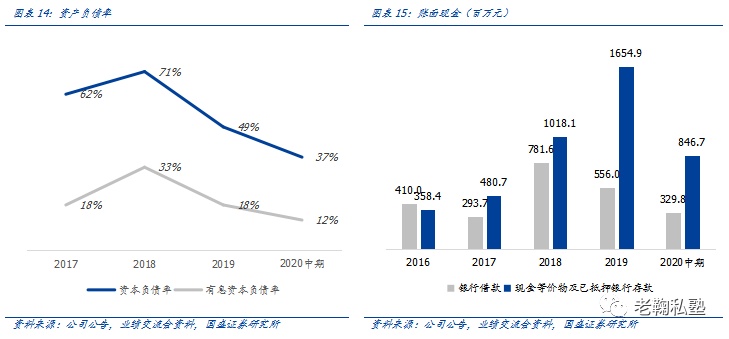

资产负债结构健康,在手现金充裕。资产负债结构逐渐优化,2020H1资产负债率、有息资产负债率分别降至37%、12%,同比分别大幅改善12pp、6pp。截止2020H1现金及等价物约11.8亿,充裕的现金为后续内生外延扩张提供保障。

行业分析:区位优势与政策齐飞,尽享行业成长红利

行业概况:高教行业方兴未艾,民办教育空间可期

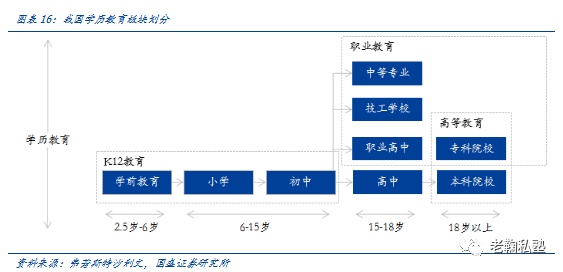

学历教育包括基础教育(学前教育至高中)、职业教育(中等和高等职业教育)及高等教育(专科、本科、研究生院)。根据举办者划分,可分为国家机构举办的公办教育和其他社会组织及个人举办的民办教育。现阶段,我国以公办为主,民办为辅。

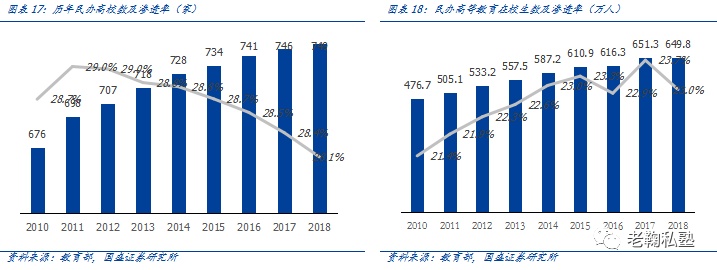

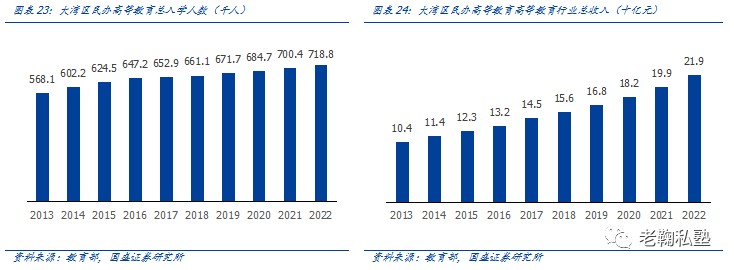

民办教育是公办高教资源的有效补充,有效承接行业增量需求。截至2018年底,全国普通高等学校2663所,其中民办高等教育学校749所,对应占比28.1%,占比相较前期略有下降,而民办高等教育学校在校生数达到650万人,对应占比23%,可见随着民办高校办学规模日益壮大、以及办学质量的逐步提升,民办教育有效承接了扩招背景下的增量行业需求。

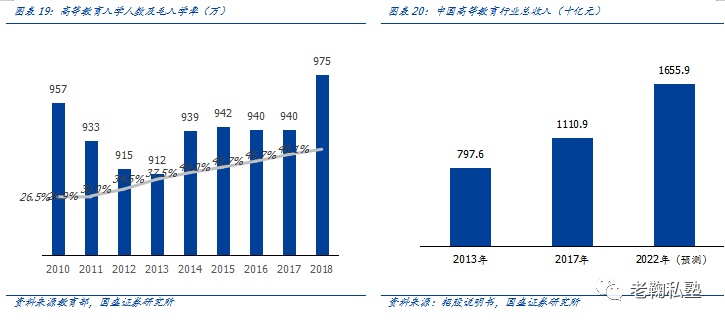

毛入学率仍存提升空间,民办高校招生空间大。高等教育行业入学人数从2010年的957万人增至2018年的975万人,毛入学率从2010年的26.5%发展至2018年的48.1%,入学人数有所增加,但相较发达国家高等教育毛入学率仍处于相对低位。

区位优势:聚焦大湾区人才缺口,瞄准区域增长潜力

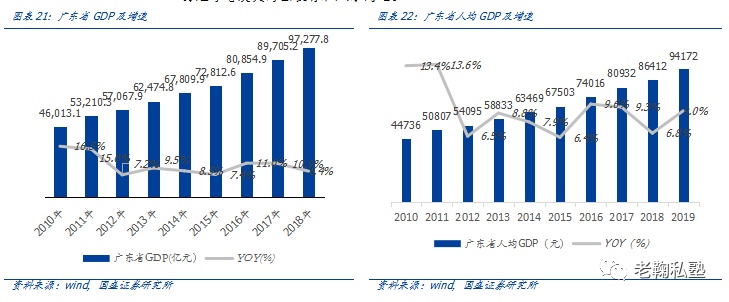

湾区经济发展红利+高教政策利好,行业快速成长可期。大湾区是引领新一轮经济全球化格局的中坚力量,广东省经济发达,GDP增速近年始终高于全国平均水平,2018年广东省GDP达到9.73万亿元 ,在全国各省中排名第一。大湾区规划利好高教行业发展,2018年《创新创业教育粤港澳大湾区宣言》发布,提出建设粤港澳大湾区将打造世界级高等教育集群。2019年,中共中央、国务院印发《粤港澳大湾区发展规划纲要》,提出打造粤港澳大湾区教育和人才高地。

人口基数大,教育需求强。截至2018年底,广东常住人口11346万人,比上年增加177万人,增长1.58%。广东省统计局发布2018年广东人口发展状况分析显示,当年广东省常住人口数量继续居全国首位,占全国人口总量的8.13%,人口密度为全国的 4.35倍。2020年1月,广东省政府工作报告指明将加快推进新型城镇化,放开放宽除广州、深圳以外的城市落户限制,未来人口流入将增大教育需求。

】

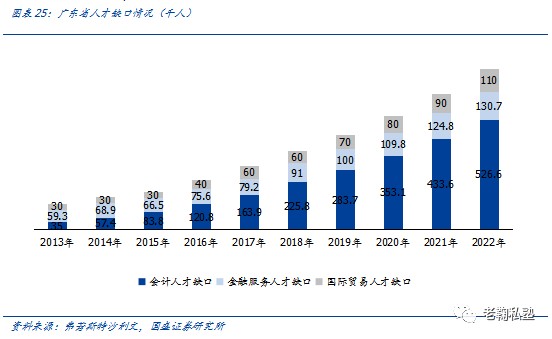

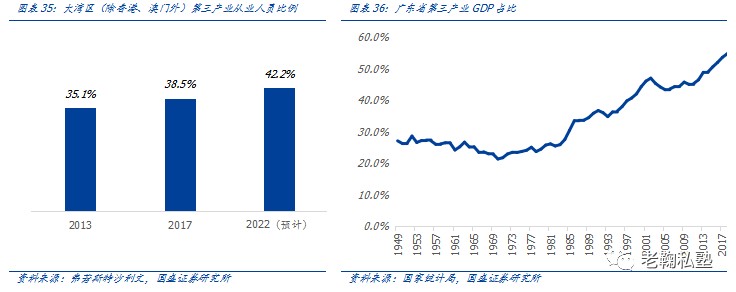

人才结构性缺口大,民办高等院校发展机会广阔。弗若斯特沙利文报告显示,在广东省产业结构调整下,第三产业发展迅速,附加值从2013年的3.1万亿元增至2017年的4.8万亿元,由此提供了大量就业机会,催生了对会计、金融服务、国际贸易人才的需求,尤其是具有熟练语言技能和国际化思维的人才。广东省现有的该等专业人员供需不平衡的局面,为民办高等院校创造了广阔的发展空间,日益庞大的人才需求有望在民办教育领域形成需求拉动,民办高等院校迎来重大发展机遇。

行业政策:政策利好频出,扩招推动增量市场

民办高等教育作为高等教育体系的重要补充,长期以来获政策大力支持。近年来,大量行业规范性政策出台,推动民办高等教育的发展,民办院校在高等教育市场渗透率仍能提升。

就业蓄水池功能凸显,扩招政策下民办高教学额有望迎来可观增长。2020年公共卫生事件影响下宏观就业压力增加,2月《国务院常务会议》与5月《十三届全国人大三次会议政府工作报告》分别提出专升本2020年扩招32.2万、高职院校今明两年扩招200万计划,民办高校为吸纳专升本及专科生源主力军,扩招政策支撑下学额有望实现可观增长。

公司分析:大湾区民办商科龙头,内外兼修前景广阔

华商学院:优质商科民办高校,办学质量卓越

民办商科高校领军者,专业设置不断优化。目前,学校有4个学院(系),共37个本科专业,其中5个中外联合培养双学位国际班、2个海外创新班、1个双语班。专业设置紧跟市场需求,2019/2020年新增税收学、化妆品科学与技术、中药学专业,拥有多个省级特色、重点学科和省级本科建设站。

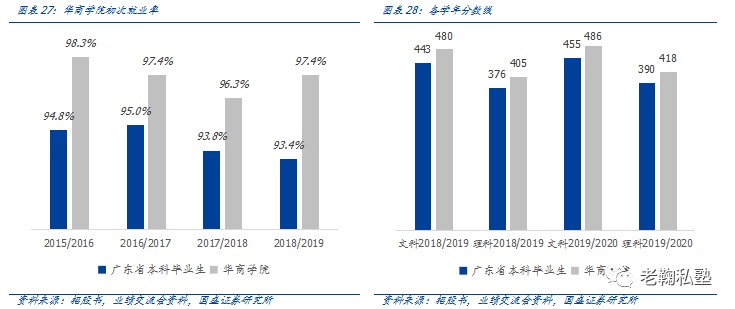

就业水平行业领先,录取分数居高位。华商学院毕业生就业率始终显著高于全省平均水平,2019年华商会计学院毕业生有108位同学进入2019年中注协公布的国内前50大会计师事务所工作,27位同学进入德勤、安永、毕马威等“国际四大”工作。

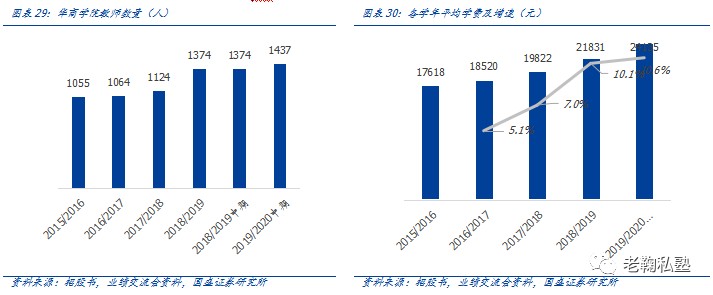

优质师资保障教学质量,平均学费稳步提升。公司通常率先根据教学计划扩充师资团队 ,近年来学校师资力量不断壮大,生师比由17/18学年的19:1降至19/20学年的17:1,有效保障教学质量。同时平均学费实现稳步提升,2019/2020学年中期平均学费提升至24135元,yoy+10.6%。

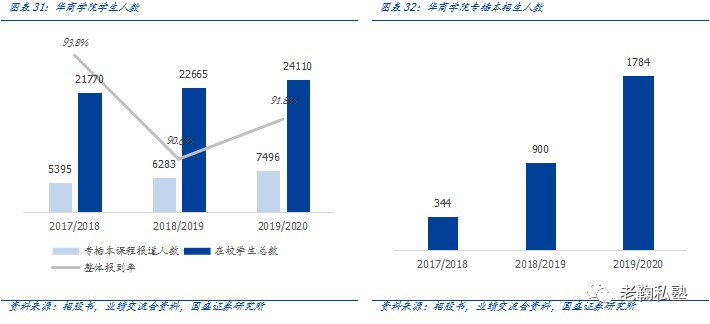

录取人数+在校生人数规模稳步扩张,专插本人数增长亮眼。办学规模逐步提升,招生人数逐年增加,2019/2020学年新招7496人,对应报到率高达91.8%,在校生人数进一步增长至24110人,其中专插本连续两年实现翻倍以上增长,2019/2020学年新招1784人,同比实现翻倍式增长。

华商职业学院:优质应用型专科院校,增长保持稳健

华商职业学院为全日制高等专科院校,现设有12个教学二级院(系),共有44个招生专业,其中2019/2020学年新增医学美容技术、健康管理、室内艺术设计、汽车电子技术等10个专业,学校旅游专业与酒店管理专业被广东省教育厅评为重点的建设学科之一。

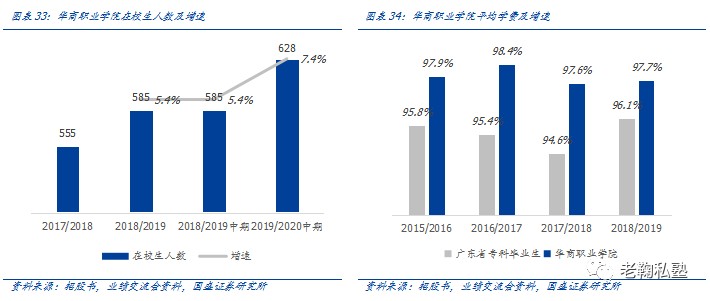

办学质量佳,就业率保持高位。受益于学校应用型办学主线与优秀的师资团队配置,始终保持较佳的办学质量,生师比水平维持在17:1左右,初次就业率始终保持在97%以上,位列广东省同类院校第四名。

课程设计紧跟市场,顺应大湾区第三产业需求

广东省第三产业岗位需求持续扩张。广东第三产业的发展提供了大量的就业机会及对劳动力的需求。2017年至2022年,广东第三产业的就业人数占比预计将增至42.2%,对相应人才的需求亦持续增长。

课程设计顺应市场就业需求。课程设置始终作为公司的战略重点之一。在课程设置方面公司旗下学校充分结合大湾区产业发展需求,通过收集毕业生反馈、参加行业论坛以及开展市场调研等方式及时获取市场需求信息,并密切关注可能会潜在影响就业前景和课程发展的任何政府政策和法规,因此整体课程设置具备前瞻性与实用性。

办学资源持续优化,支撑内生可持续增长

新增四会校区贡献学生容量,满足内生增长需求。四会校区为华商学院新校区,位于广东省肇庆市四会市,占地面积约53.33万平方米,设计总容量可容纳1.6万名学生,充分满足学校内生增长需求。该校区预计于2020年9月投入运营,首期新增学生容量约6000,投入运营后在校学生总数预计每年可增加3000+。

增城校区丰富教学场地,有望进一步提升教学质量。为进一步提升办学条件与教学质量,公司正在扩建增城校区华商科技中心与华商国际会议中心。华商科技中心主要用于教学活动,华商国际中心总主要用于举行行业或校企会议、举办学术活动和实践培训,以及为教师和行政人员提供办公空间。

实训设备深耕优势专业,实践培养助力学生就业。集团投入大量资金,建立多间专门为不同课程和学科而设的实践培训设施,包括25个模拟培训平台,通过仿真实训课程培养学生的自我学习能力、沟通技能以满足学生的职业发展需求。截至目前累计超20000名学生参加了实训平台课程。实践类教学质量的提升,助力毕业生取得高就业率,在教学及实践培训设施方面形成有效竞争壁垒,有助保持作为大湾区领先的民办教育集团的地位。

职业教育深入发展,丰富教学布点。职业教育培训业务是公司高增长与高毛利率业务,预计将成为公司新的收入增长点。因此,公司积极落实国家教育部有关1+X证书制度的开展,深入发展职业教育,与行业领先机构/学校合作展国内外高端职业教育培训课程,预计于2020年第二季度开始与商汤科技合作开发人工智能相关课程并与金蝶集团合作开发企业数字化管理人才相关课程,预计于2020/21学年开始与西南政法大学合作结合海外教育资源开展法学类职业培训项目。为丰富多元化教学服务,公司新增深圳新布点。深圳新布点投入约100万人民币,预计于2020年第二季度投入运营,用于高端职业证书培训及考试、高端商务活动和学术沙龙、创新创业基地/孵化器、课外实践基地及就业实习技能培训基地。

校企合作广泛,产学结合能力助力学生就业

产教结合推进。公司已与大量知名企业建立合作关系并创立培训中心,为在校学生提供有价值的学期实习机会,注重实践技能培训,致力于加深与企业的合作和学生实操能力的培养。

合作企业成为就业通道之一。华商学院与华商职业学院已与超过100家来自不同行业的企业与集团建立校企合作关系,有超过580家企业和机构参加了2017年与2018年在增城区校区举办的校园招聘活动。澳洲国际商学院与包括华为、中国银行等世界500强企业在内的集团建立了合作关系。

现代化运营管理,教学体验佳

华商E家APP打造校园管理新模式。学校华商E家平台提供相关辅助培训、考证服务以及职业发展规划,同时,学校教师也可以在平台上自建课程体系;在教职工及学生管理服务方面,APP提供各项学生管理和服务内容,可办理考试报名、学籍注册等;在教职工及学生生活方面,APP为教职工及学生提供衣食住行医全方位的保障与服务,尤其针对如公共卫生事件等特殊时期下的生活保障提供支撑。

线上教学设施完备,公共卫生事件期间顺利保障教学连贯性。华商学院以网络授课的形式于2020年3月2日开学,华商职业学院以网络授课的形式于2020年3月9日开学,顺利保障教学的连贯性。公共卫生事件期间,教师与学生通过网络教学平台进行课间互动及课后监督,通过线上教学保障教学管理不掉线及教学质量不打折。

海外:国际市场先行者,中长期增长可期

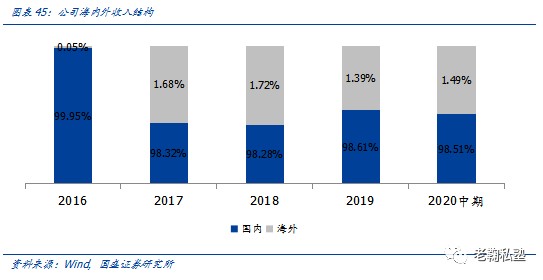

公司通过职业教育国际化布局率先打开高等教育国家化发展道路,海外营收占比由FY2016的0.05%提升至FY2020H1的1.49%,随着国际化布局进一步深入,海外营收占比有望持续提升。

澳洲国际商学院:自建模式拓展国际市场,轻资产模式盈利可期

公司自2016年开始运营澳洲国际商学院项目,澳洲国际商学院是经ASQA认可、经澳大利亚政府批准的首所中国国际教育机构。学校坐落于“全球最宜居城市”以及世界第二大“学生城市”墨尔本。

澳洲国际商学院可向本地和非本地学生提供职业教育培训及非学历教育课程,截止FY2020H1学生人数为506名,教师人数为35名,学生人数在中期波动的原因主要为季节性影响。

课程设置丰富,应用性强。目前学校可提供5大课程范围的22项培训课程,以及短期国际课程、学分互认的海外课程,重点课程包括商务、信息技术和业务分析等,此外可提供其他非学历教育课程,包括短期游学课程、海外留学生英语语言清华课程,目前已与6家国际企业合作,可提供高级文凭或其他职业教育培训认可的证书。

新加坡NYU Language School

新加坡NYU Language School成立于1991年,获得新加坡教育部门EduTrust1的权威认证,具有提供国际认可课程资质以及在新加坡招收本地学生以及海外留学生的资质,学校学生来自世界各地,具有国际化学习氛围,学校可提供长短期语言培训课程及各类新加坡学校入学预备课程。

积极开拓新校址,聚焦生源优化服务。学校预计于2020年第二季度搬至新校址,届时公司陆续加入新的教学内容,例如公司环球嵌入式教学计划将持续为中国华商学生增设海外短期课程(艺术类、园林设计类等课程),优化学校生源服务。

公司在现有NYU Language School基础上开拓了新加坡新校址,新校址位于市中心区,地理位置优越、交通便利,周边大学林立,例如新加坡国立大学以及南洋艺术学院等高等院校均可短时间内到达。

盈利预测及估值

营业收入

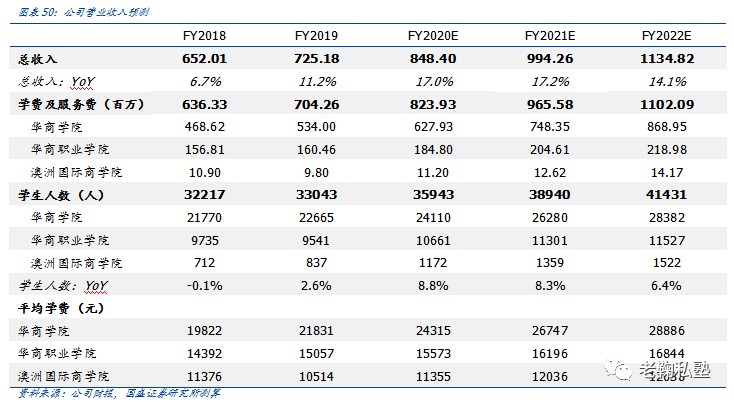

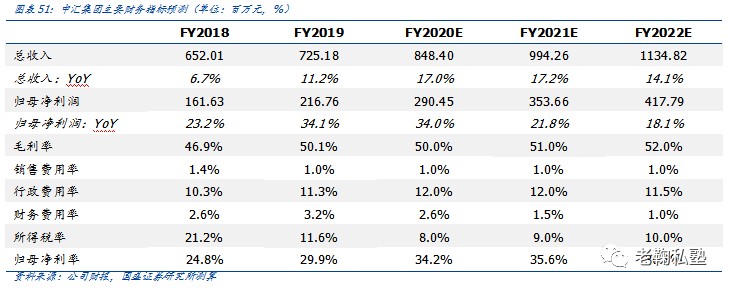

FY2019/FY2020H1公司营收同增11.2%/18.9%至7.25/4.18亿元,基于对旗下学校学生人数及平均学费的分别估计,我们预计公司FY2020-FY2022总营收分别为8.48/9.94/11.35亿元,同增17.0%/17.2%/14.1%。

营业成本及毛利

公司主要成本为员工成本及教学开支,FY2019/FY2020H1营业成本3.62/2.14亿元,对应毛利率53.1%/51.2%。我们预计FY2020-FY2022公司毛利率分别为50%/51%/52%,对应营业成本4.24/4.87/5.45亿元。

期间费用

FY2019公司销售费用率同降0.4PCTs至1.0%,我们预计FY2020-FY2022销售费用率保持在1%的水平。管理费用主要包括行政人员薪资、维修、维护及物业管理开支等,FY2019管理费用率同增0.9PCTs至11.3%,我们预计FY2020-FY2022管理费用率12.0%/12.0%/11.5%,对应管理费用1.02/1.19/1.31亿元。财务费用方面,FY2019公司财务费用率3.2%,基于对公司有息负债的假设,我们预计FY2020-FY2022财务费用率2.6%/1.5%/1.0%。

综上,我们预计公司FY2020-FY2022实现归母净利润2.90/3.54/4.18亿元,同增34.0%/21.8%/18.1%,对应归母净利率34.2%/35.6%/36.8%。

估值建议

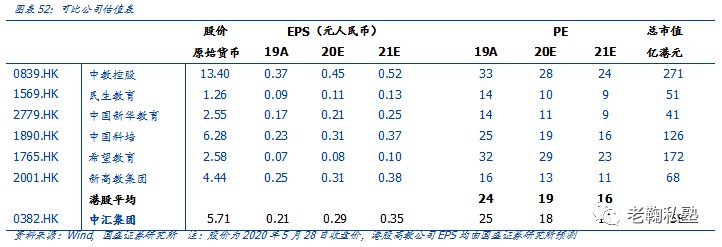

相对估值:我们选取港股民办高教板块的中教控股(00839)、民生教育(01569)、中国新华教育(02779)、中国科培(01890)、希望教育(01765)、新高教集团(02001)作为可比公司。综合可比公司的平均估值,2020年现价平均PE为19倍,考虑公司业绩成长性与区域龙头地位,应享有一定估值溢价,给予2020年22倍PE,对应目标价6.95港元。

投资建议

公司为大湾区民办商科龙头,内生+外延成长确定性强,预计公司2020-2022年归母净利润分别为2.90/3.54/4.18亿元,同增34.2%/21.8%/18.1%,对应EPS 0.29/0.35/0.41元,首次覆盖给予“买入”评级。

(编辑:罗兰)