本文来自广发证券。

近期美股上涨的主要驱动力有何不同?市场此前担忧的可能导致美股下跌的风险点有哪些边际变化?本周策论我们就美股市场相关话题进行剖析。

报告概要

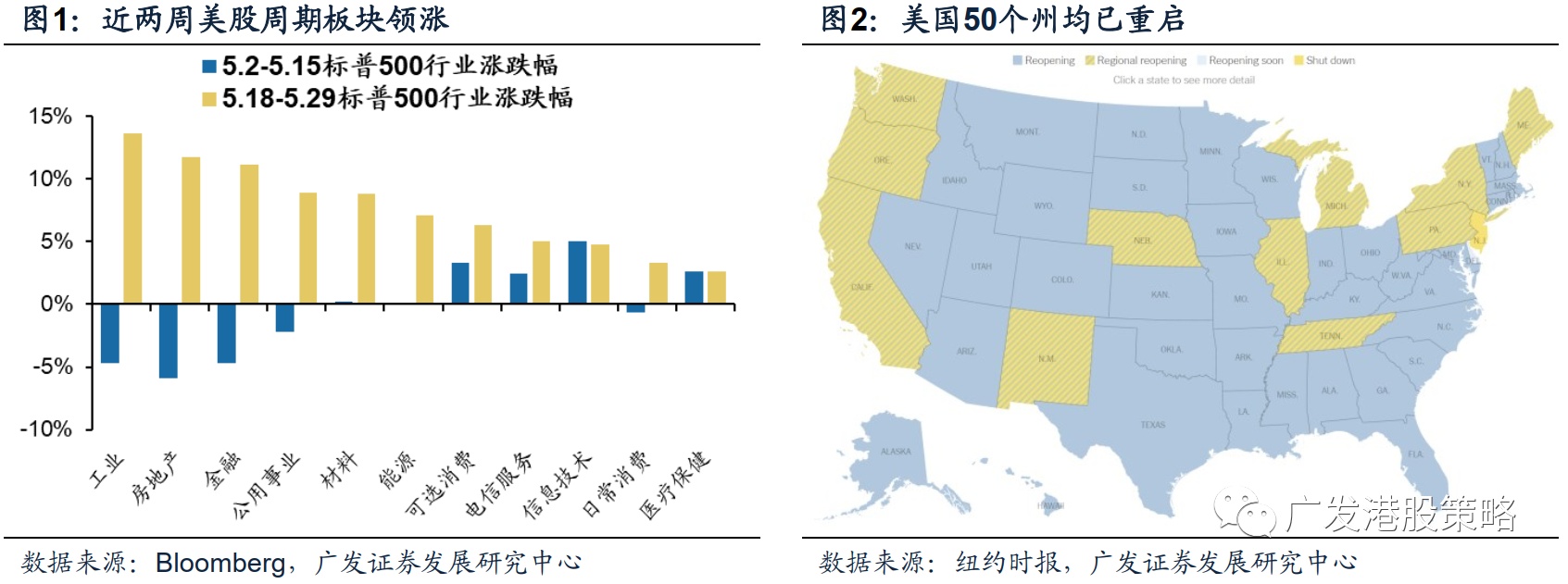

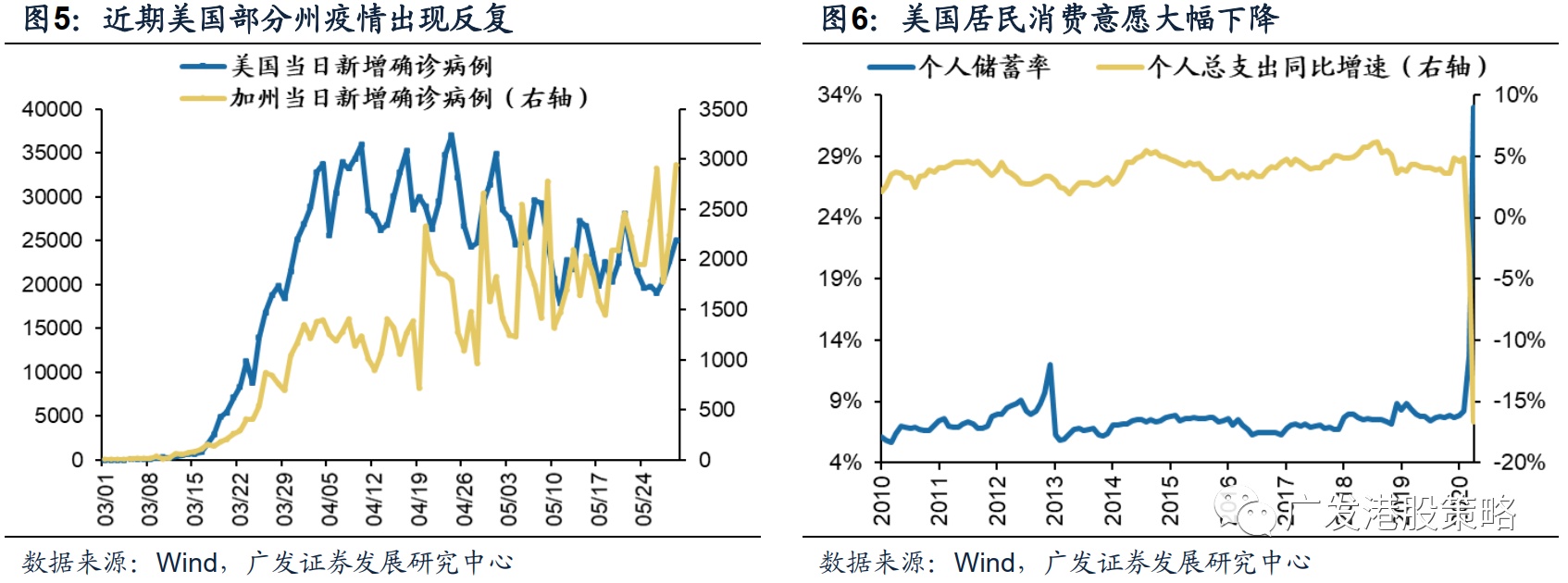

近两周美股市场领涨主线由成长股、公共卫生事件低敏感板块转向周期、价值品种。关于市场风格出现快速转变的原因,我们总结出以下三点:(1)成长相对价值板块估值溢价再次达到历史高位,市场开始重新审视板块间的相对性价比;(2)美联储货币宽松力度边际放缓,压制成长股估值扩张;(3)市场预期美国重新开放后经济将快速修复。

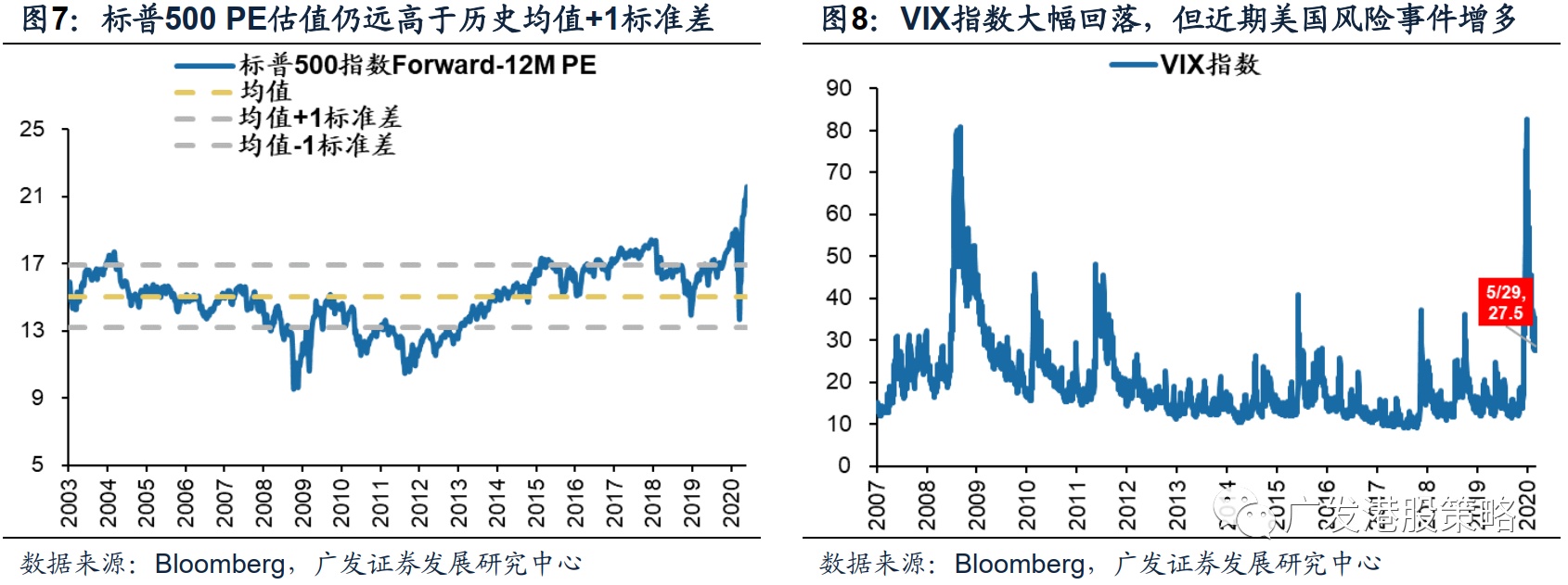

风格转换是否可持续,市场风险因素哪些边际变化?市场对于经济修复的预期是催化风格转换最重要的因素。但由于美国部分地区仍存在公共卫生事件二次爆发的风险,或影响复工复产进度,以及居民消费能力与消费意愿大幅下降,未来美国经济基本面的修复或许不会一帆风顺。此外,美股估值“泡沫化”现象依然显著,叠加近期中美博弈、美国游行抗议事件密集爆发,或对回落至低位的VIX指数形成上行压力。

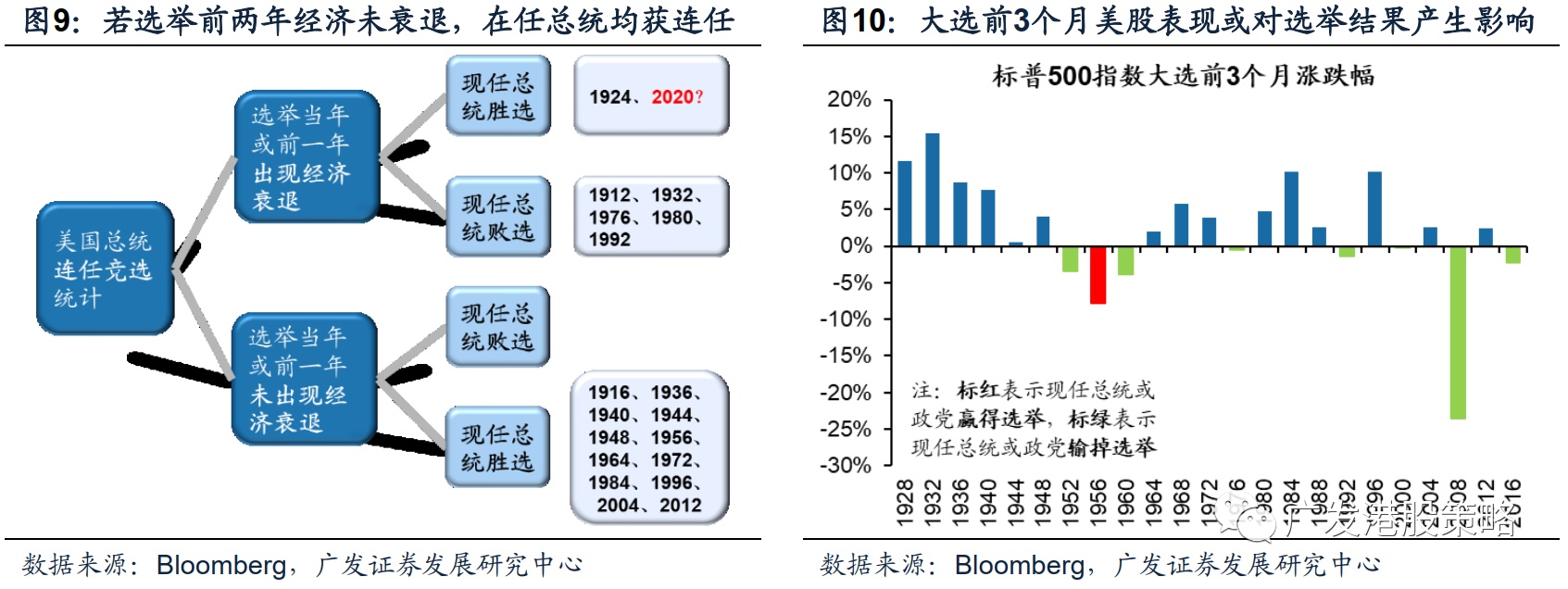

但考虑到大选将至,风险全面爆发的可能性有限。历史上大选前3个月股市下跌,现任总统或政党败选概率较高。考虑到大选临近,不排除特朗普为追求连任,出台更多股市呵护政策的可能性。

投资策略:规避香港本地股,布局中概股回归。短期香港社会局势变化、中美双边关系存在较高不确定性。此外,欧美复工后的公共卫生事件长尾风险仍然存在,加上低油价影响,需关注因债务“压力测试”、基本面下修带来的海外波动风险。但在 “资产荒”下,高股息的港股若估值回调后,中长期的配置性价比仍极高;行业配置关注高股息低估值(但需规避香港本地股)、稀缺性(软件互联网)主线。

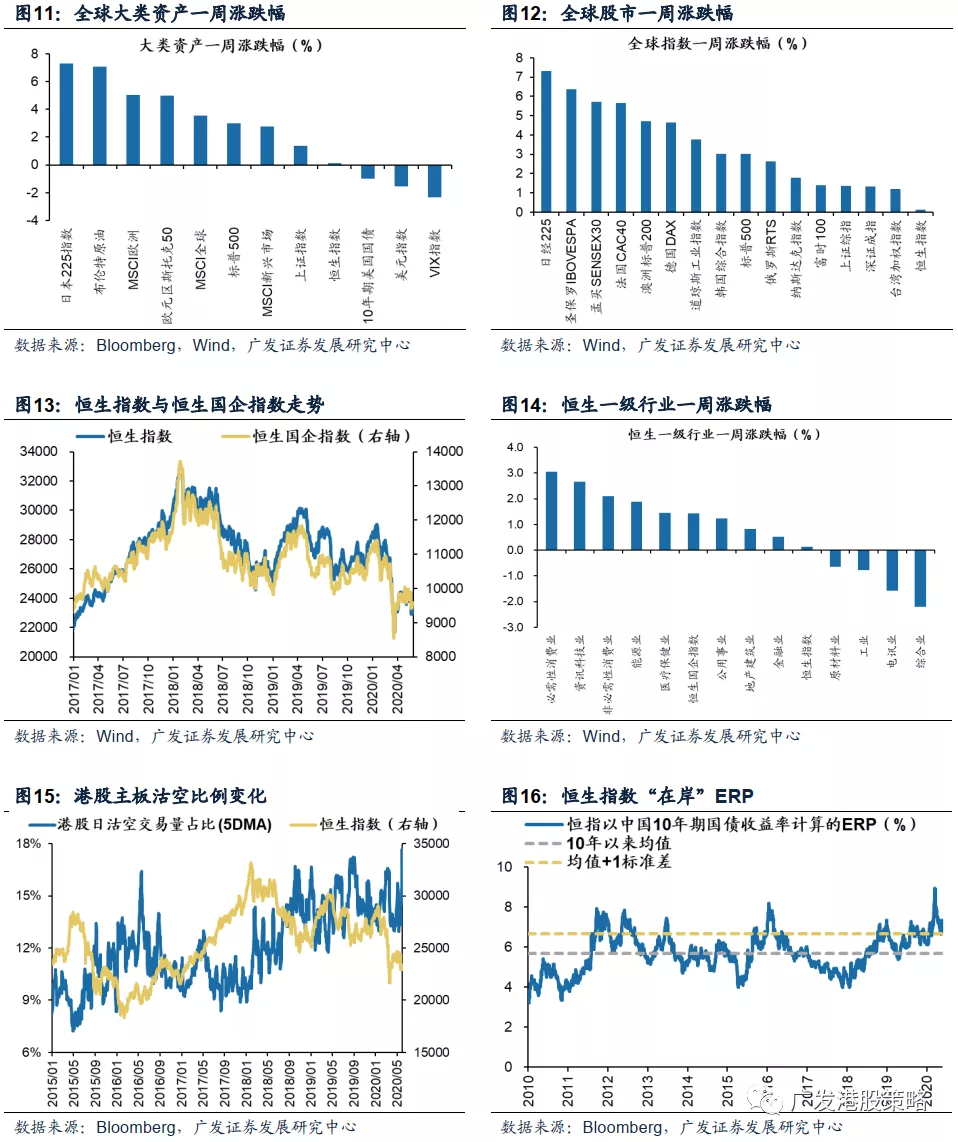

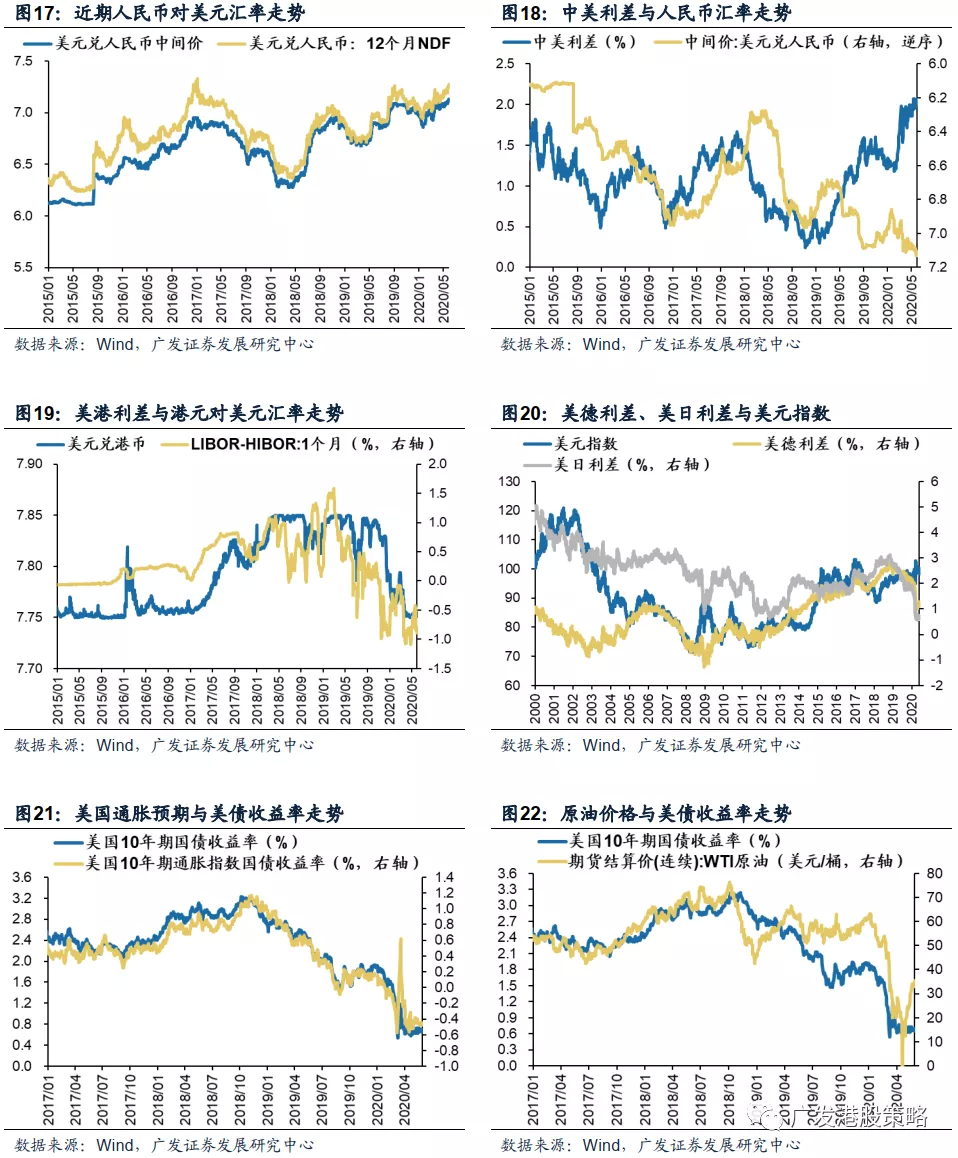

市场概览与情绪跟踪:本周(5.25-5.29)恒生指数上涨0.14%,板块方面,恒生一级行业分化,必需消费业领涨,综合业跌幅最大。HVIX指数、港股看跌看涨期权比例、主板沽空比例均小幅上涨。

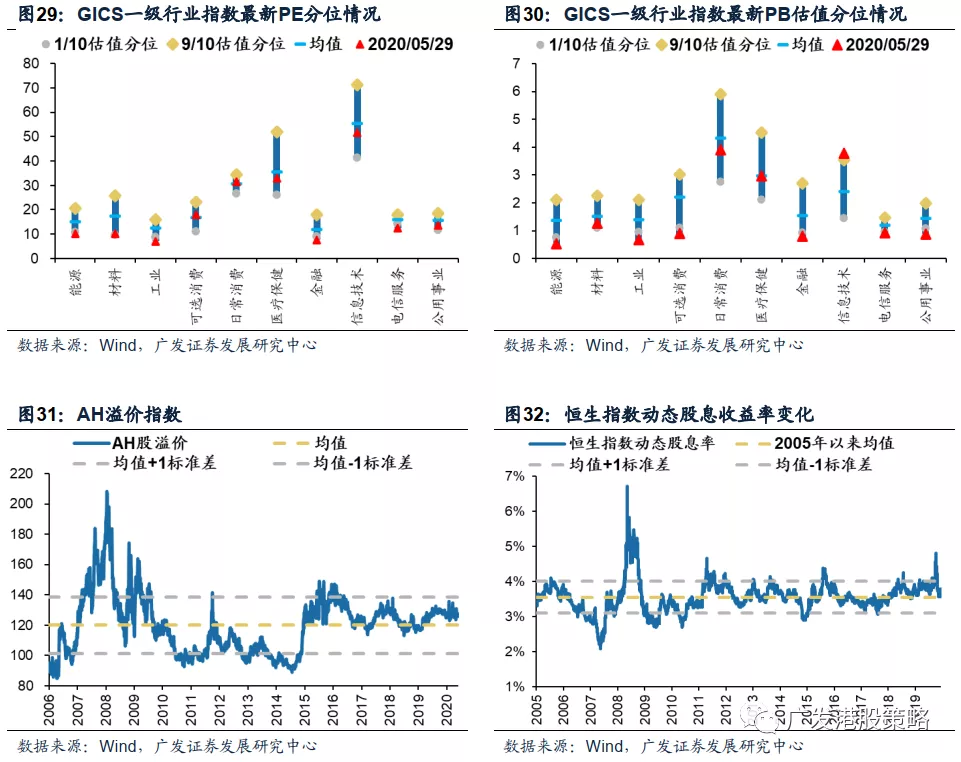

宏观流动性与估值:跟踪本周(5.25-5.29)人民币兑美元汇率小幅贬值,10年期美债利率0.65%,中美利差走阔至206BP。WTI原油价格上涨至35.5美元/桶。恒生指数PE 9.35倍,低于历史均值水平。

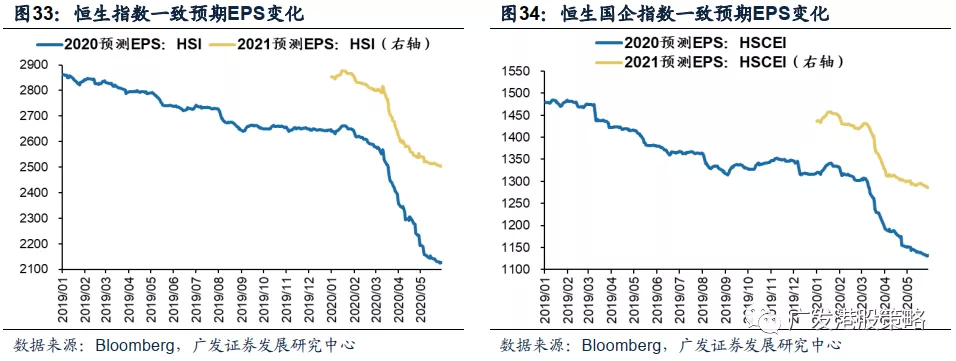

一致预期EPS:跟踪本周(5.25-5.29)对于恒生指数、恒生国企指数20年EPS一致预期增速下调。

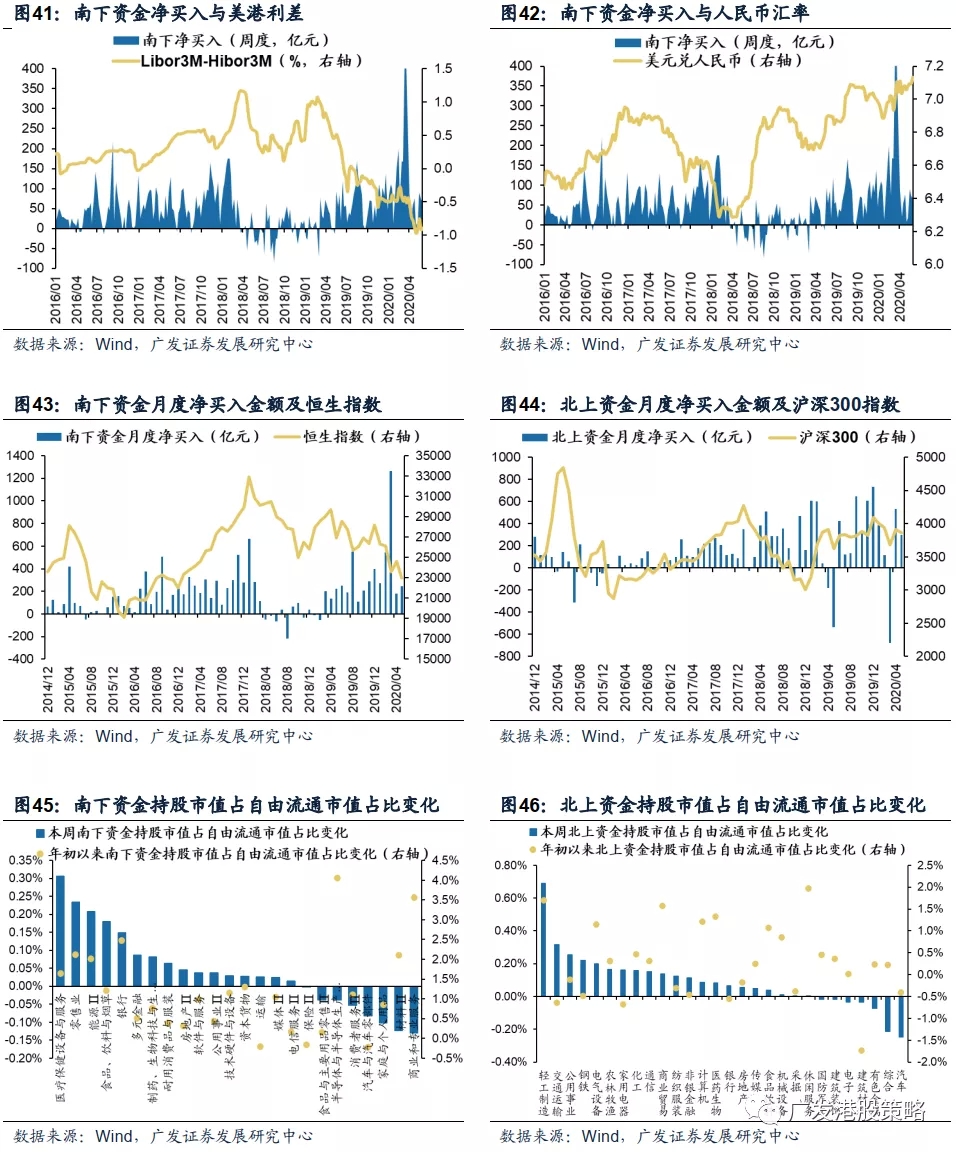

南下北上资金跟踪本周(5.25-5.29)北上资金净流入152.4亿元,南下资金净流入65.3亿元,港股成交额中南下资金参与占比小幅下降。

核心假设风险:美元、美债利率上行;国内信用收紧;盈利不达预期、贸易格局恶化。

报告正文

一、港股周论:美股市场趋势和风格有何变化?

本周全球股市普涨,但受全国人大审议“港版国安法”,随后美国进行偏强硬回应等因素影响,港股市场相对较弱。本周恒生指数、恒生国企指数分别上涨0.14%、1.42%。板块方面,恒生一级行业表现分化,必需消费业领涨,综合业跌幅最大。

海外市场方面,5月份美股走势先抑后扬,在中上旬小幅波动后,近期重新上涨,本周标普500指数上涨3.01%,5月累涨4.53%。与前期反弹相比,近两周美股上涨的主要驱动力有何不同?市场此前担忧的可能导致美股下跌的风险点有哪些边际变化?本周策论我们继续聚焦美股市场。

1.1 近两周美股领涨主线转向周期、价值品种

我们首先对2019年以来美股市场风格表现进行简要复盘。除19Q4外,其它时期美股成长板块多跑赢价值板块。而19Q4美股价值板块跑赢所对应的背景为美国经济基本面数据企稳并小幅反弹,同时中美贸易摩擦、英国脱欧等风险事件取得积极进展,市场预期经济出现“弱复苏”。

2020年以来,公共卫生事件全球范围爆发促使全球央行重启大宽松,“经济弱、政策松、利率低”的宏观组合更有利于成长品种估值扩张。此外,部分科技巨头、医药企业具有公共卫生事件低敏感等特征,进一步获得资金青睐。

但5月中下旬以来,美股市场领涨主线由成长股、公共卫生事件低敏感板块转向周期、价值品种。具体来看,从5月15日开始的两周时间内,市场风格发生显著变化,美股工业、地产、金融行业涨幅靠前。

为何美股成长股在今年持续跑赢价值后,近期市场风格出现快速转变?我们总结出以下三点原因:

其一,成长相对价值板块估值溢价再次达到历史高位。标普500成长指数PE/价值指数PE达到历史高位,市场开始重新审视板块间的相对性价比;

其二,美联储货币宽松力度边际放缓,压制成长股估值扩张。本周鲍威尔表示“美联储资产负债表的扩张不会趋于无穷”。可与之验证的是,最近一周美联储仅扩表600亿美元,创2月以来新低。

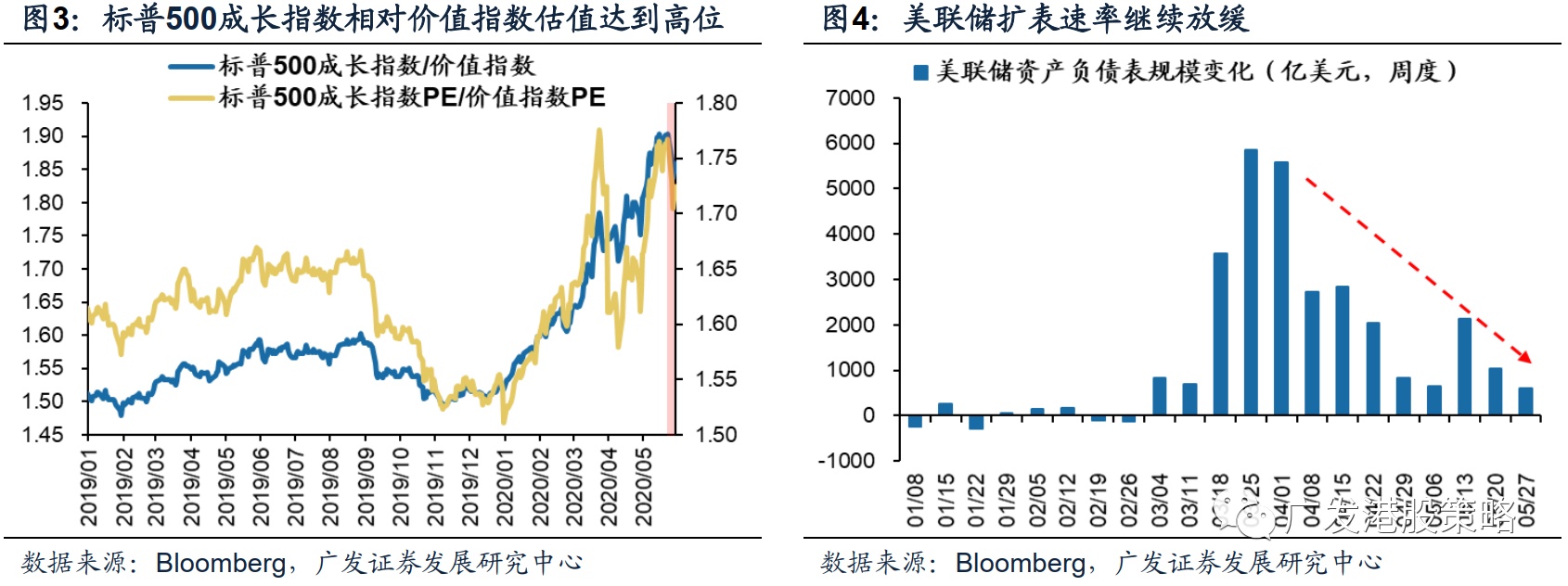

其三,市场预期美国重新开放后经济将快速修复。目前美国全部50个州均已复工复产,市场预期经济快速修复,推动价值品种大幅反弹。

综上,市场对于未来美国经济基本面的修复存在较高预期,与此同时前期成长股持续跑赢导致成长/价值剪刀差达到极高水位,叠加美联储货币政策刺激边际减弱,压缩成长股估值进一步扩张。以上因素下,近期美股周期与价值板块出现一轮“补涨”。

1.2 风格转换是否可持续,市场风险因素哪些边际变化?

导致美股风格出现转换的因素中,最关键的催化在于市场对于经济快速修复的预期。因此美国经济的修复速率,或将决定周期与价值股反弹的持续时长。

但从最新观察到的数据看,经济基本面的修复或许不会一帆风顺。首先,美国部分地区仍存在公共卫生事件二次爆发的风险,或影响复工复产进度。例如5月29日加州新增确诊病例近3000人,创公共卫生事件爆发以来新高。其次,最新公布的4月美国居民个人总支出同比大跌16.7%,同时个人储蓄率飙升至33%,创历史新高。居民消费能力与消费意愿的下降,或对经济复苏速率产生拖累。

除经济修复速率低于预期外,美股市场还面临哪些潜在风险?

估值“泡沫化”现象依然显著。目前标普500指数Forward-12M PE达到21.6x,远高于历史均值+1倍标准差所对应的16.9x。我们在《未来海外市场需要关注哪些风险?——港股策论5月第3期,2020-5-17》中指出,美股高估值维持的原因在于联储强刺激政策短期内淡化各类风险,以及市场对于复工复产后,经济快速修复具有较强信心。未来以上催化因素是否发生边际变化,对于高估值是否维持至关重要。

“黑天鹅”事件冲击力度或还未显现。5月以来市场风险事件不断,包括中美在多个领域的博弈、特朗普针对香港问题发表偏强硬表态、美国明尼苏达州暴力事件蔓延至全国,多地爆发大规模游行等。但与此同时,VIX指数持续回落,截至5月29日,VIX指数收于25.51,已回落至2月底水平。在风险事件存在愈演愈烈可能性的背景下,不排除后续出现波动率阶段性抬升的情形,或对美股走势形成压制。

1.3 大选临近,特朗普维稳股市诉求进一步增强

尽管公共卫生事件二次爆发、高估值、中美博弈、美国游行抗议事件导致美股下跌的风险依然存在,但考虑到大选将至,我们倾向于认为风险全面爆发的可能性有限。因为从历史上看,经济和股市的表现,与大选结果存在一定正相关性。

经济衰退,现任总统败选概率较高,但今年情况较为特殊。历史上在任总统在连任选举当年或前一年美国经济若出现衰退,在任总统成功连任的案例仅有1次;受公共卫生事件影响,美国经济年内陷入衰退或难以避免,不过考虑到公共卫生事件的特殊性,经济衰退对特朗普支持率的负面影响相对有限。

经济衰退难以避免,但股市的涨跌仍具有参考价值,历史上大选前3个月股市下跌,现任总统或政党败选概率较高。1928年以来历次大选年中,美股在大选前3个月下跌的情形出现8次,其中7次现任总统或政党最终败选。考虑到大选临近,不排除特朗普为追求连任,出台更多股市呵护政策的可能性。

1.4 投资策略:规避香港本地股,布局中概股回归

美国强化监管背景下,未来中概股回归中国资本市场或进一步提速。我们就中概股回归的原因、回归路径、回归后对港股市场的影响进行剖析。

近期美股市场趋势和风格出现转变,同时市场此前担忧的可能导致美股下跌的风险点出现边际变化,我们总结如下:

5月中下旬以来,美股市场领涨主线由成长股、公共卫生事件低敏感板块转向周期、价值品种。关于市场风格出现快速转变的原因,我们总结出以下三点:(1)成长相对价值板块估值溢价再次达到历史高位,市场开始重新审视板块间的相对性价比;(2)美联储货币宽松力度边际放缓,压制成长股估值扩张;(3)市场预期美国重新开放后经济将快速修复。

市场对于经济快速修复的预期,是催化风格转换最重要的因素。但由于美国部分地区仍存在公共卫生事件二次爆发的风险,或影响复工复产进度,以及最新公布的经济数据显示美国居民消费能力与消费意愿大幅下降,我们判断美国经济基本面的修复或许不会一帆风顺。此外,美股估值“泡沫化”现象依然显著,叠加近期中美博弈、美国游行抗议事件密集爆发,或对回落至低位的VIX指数形成上行压力,未来美股依然面临回调风险。

但另一方面,由于大选将至,我们认为风险全面爆发的可能性有限。历史上大选前3个月股市下跌,现任总统或政党败选概率较高。考虑到大选临近,不排除特朗普为追求连任,出台更多股市呵护政策的可能性。

投资策略:规避香港本地股,布局中概股回归。从海外市场走势来看,欧美复工后的公共卫生事件长尾风险仍然存在,加上债务违约“压力测试”、经济衰退和盈利下修、刺激政策效应边际弱化,未来1-2个月存在波动抬升、估值回调的压力。短期而言,汇率波动、香港社会局势变化、中美双边关系不确定性增加,可能加大港股市场回调风险。但港股极低的估值已隐含了海外“危机模式”和基本面下行的悲观情景,短期显著回调后我们反而建议对港股更加积极。

布局思路方面,在配置“高股息+稀缺资产”的核心框架下,我们重点提示关注两个“短期风险”和一个“中期机遇”:(1)香港社会局势不确定性增加,对本地股的基本面和估值带来双重冲击,建议继续规避本地股;(2)短期中资强势股可能迎来快涨后的补跌,例如医疗设备、半导体、耐用消费品等;(3)关注中概股回归趋势,中期继续配置优质稀缺互联网及软件服务龙头。

市场概览与情绪跟踪:本周(5.25-5.29)恒生指数上涨0.14%,板块方面,恒生一级行业分化,必需消费业领涨,综合业跌幅最大。HVIX指数、港股看跌看涨期权比例、主板沽空比例均小幅上涨。

宏观流动性与估值跟踪:本周(5.25-5.29)人民币兑美元汇率小幅贬值,10年期美债利率0.65%,中美利差走阔至206BP。WTI原油价格上涨至35.5美元/桶。恒生指数PE 9.35倍,低于历史均值水平。

一致预期EPS跟踪:本周(5.25-5.29)彭博对于恒生指数、恒生国企指数20年EPS一致预期增速下调。南下北上资金跟踪:本周(5.25-5.29)北上资金净流入152.4亿元,南下资金净流入65.3亿元,港股成交额中南下资金参与占比小幅下降。

二、一周港股流动性、盈利预期与估值

2.4 南下北上资金跟踪

(编辑:罗兰)