本文来自中信证券研报,作者弓永峰 林劼。

核心观点

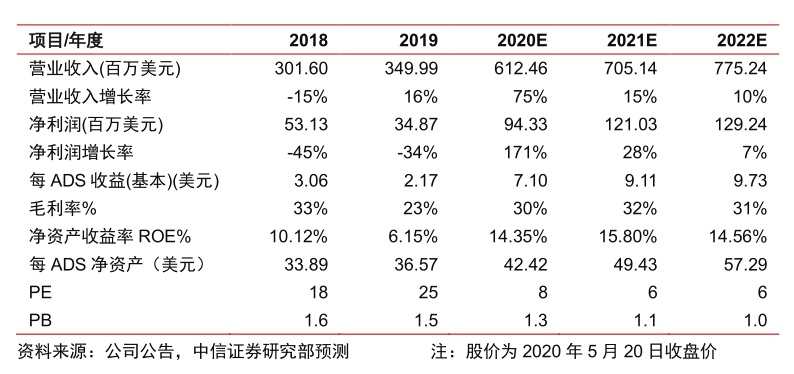

大全新能源(DQ.US)2020Q1业绩略超预期,主要得益于产销规模和成本控制情况好于指引;但考虑Q2硅料产品降价调显著,盈利能力短期承压,下调2020-2022年每ADS收益预测至7.10/9.11/9.73美元,现价对应PE8/6/6倍,给予目标价63.93美元,下调评级至“增持”。

2020Q1业绩略超预期。公司2020Q1实现营业收入168.8百万美元(同比+107.9%,环比+42.0%),归母净利润33.2百万美元(同比+403.0%,环比+65.2%),业绩略超预期,主要得益于产销规模和成本控制情况好于指引。

Q1硅料产销超预期,Q2受检修影响产量或有所下降。公司2020Q1多晶硅产销量分别为1.98/1.91万吨(环比+22.1%/+43.7%),其中单晶级硅料占比约95%,略超期初指引;且得益于新疆本地主要硅粉供应商在国内公共卫生事件期间正常供货,公司产能基本保持满产。为应对市场库存及价格压力,目前公司正进行多晶硅产线年度检修,或对Q2硅料出货造成影响,Q2硅料销量或降至1.45-1.55万吨,但公司仍维持全年7.5万吨左右的产销量预期。

成本控制能力卓越,Q2受公共卫生事件影响盈利承压,下半年或迎逐季改善。公司2020Q1多晶硅生产成本降至$5.86/kg(环比-8.2%,期初指引$6.1/kg),现金成本降至$5.01/kg(环比-8.4%),成本降幅再超预期,推动毛利率回升至33.5%(同比+10.9pcts,环比+4.0pcts)。受3月后海外公共卫生事件扩散影响,光伏外需承压导致硅料等产品价格短期出现恐慌性下跌,预计公司Q2业务盈利将出现明显下滑,出现全年业绩低点;但伴随着海外市场有望在Q3逐步好转以及国内光伏装机显著复苏,预计公司下半年将迎来业绩逐季修复。

风险因素:光伏装机增长不及预期,多晶硅价格承压等。

投资建议:公司2020Q1硅料产销规模及成本控制能力超预期,但考虑Q2在海外公共卫生事件扩散性硅料产品价格降幅显著,盈利能力短期承压,下调2020-2022年净利润预测至94/121/129百万美元(原预测值为123/137/155百万美元),对应每ADS收益预测为7.10/9.11/9.73美元,现价对应PE为8/6/6倍,给予目标价63.93美元(对应2020年9倍PE),下调评级至“增持”。

(编辑:陈鹏飞)