本文来源微信公众号“姜超宏观债券研究”,作者姜超

俗云“盛世古董乱世金”,又有人说“安全至上、现金为王”,那么在危机模式之下,到底应该持有黄金还是现金?

1. 全球宽松、史无前例

突如其来的公共卫生事件,对全球经济造成了巨大的伤害。而为了对抗卫生事件,全球各国政府均出台了大规模的财政和货币政策,其中货币政策宽松的幅度可谓是史无前例。

美联储大幅扩表,超前三轮总和。

首先来看美联储,无论是占全球支付还是国际储备的比例,美元都排在全球首位,因而美联储也是当之无愧的全球第一大央行。

目前,美国不仅重启了零利率和量化宽松的货币政策,而且宣布量化宽松的规模不限量。截止5月13日,美联储总资产为6.98万亿美元,比宣布第四轮QE之前增加了2.62万亿美元,资产规模扩张了60%。

与之对比的是在2008年之后,美国曾经实施过3轮QE,这三轮QE期间美联储的资产规模分别增加了0.15、0.56和1.68万亿美元,合计资产增加总规模为2.39万亿美元。也就是说,本轮QE以来美联储资产增加规模已经超过了此前三轮QE期间的新增资产总和。

日英加码宽松,力度远超08年。

在全球支付和国际储备中,欧元排在第二位,而日元和英镑排在第三、第四位。

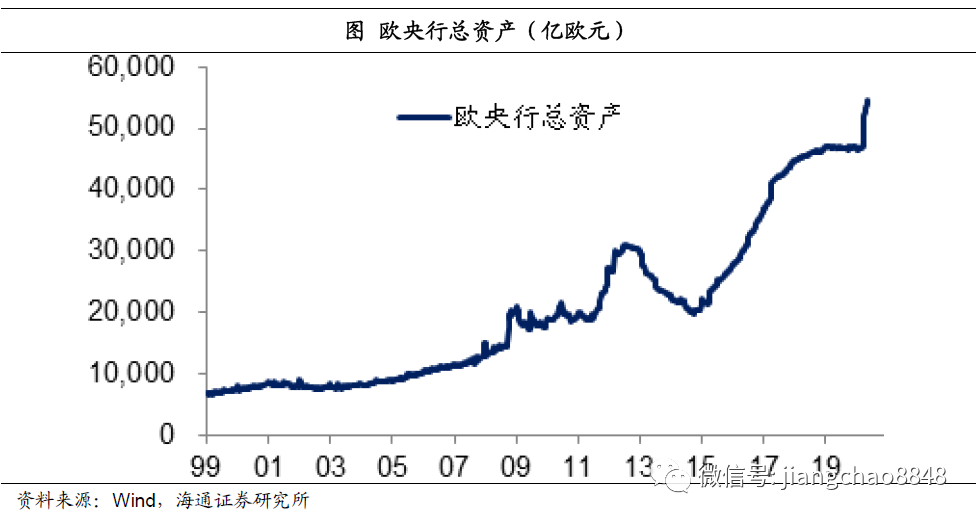

目前欧央行已经长期实施负利率政策,而且早在去年9月就重新启动了QE。今年卫生事件爆发之后,欧央行加大了资产购买力度,截止5月上旬,其总资产比去年末增加了7600亿欧元,资产规模扩张了17%。相比于2008年金融危机时期,当时欧央行的基准利率最低降至1%,依然是正利率。而且当时欧央行并未实施QE,当年欧央行资产也就增加了5650亿欧元。

日本央行最新总资产为620万亿日元,比去年末增加了47万亿日元,资产规模也扩张了8.1%。相比之下,08年全年日本央行的总资产也就增加了11万亿日元。

再来看英国央行,利用其公布的周度资产负债数据,我们估算其总资产比去年末增加了24%,新增资产规模1150亿英镑,这已经接近其在2008年全年新增资产规模的1362亿英镑。

澳央行资产激增,加央行扩表2倍。

在全球支付和国际储备中,加拿大元和澳大利亚元分别排在第六、第七位。

其中最夸张的是加拿大央行,其最新资产规模为3920亿加元,比去年末的1194亿加元增加了2726亿加元,资产规模扩张了2倍还多。

而即便是澳大利亚央行,其最新资产规模为2646亿澳元,比去年末增加884亿澳元,资产规模也增长了50%。

由此可见,以美联储、欧央行为首的全球主要央行的货币宽松力度已经远超08年金融危机时期,宽松程度史无前例。

2. 货币超发、必然贬值

广义货币激增。

很多人对全球央行的集体量宽不以为然,原因是量化宽松货币政策始于日本,而日本经济和通胀长期低迷,给大家的印象是量化宽松的货币政策也未必有用。

但在我们看来,不能简单由过去的历史来推演未来,而应该思考各种现象背后的逻辑。

央行量化宽松所释放的是基础货币,通常只在金融体系内部循环。而要对经济产生影响,则必需创造出广义货币。日本的问题在于未能创造出足够的广义货币,从2012年日本央行重启QE至今,其央行总资产扩张了3.3倍,年均增长20%,但同期日本的广义货币M3年均增速仅为2.7%。

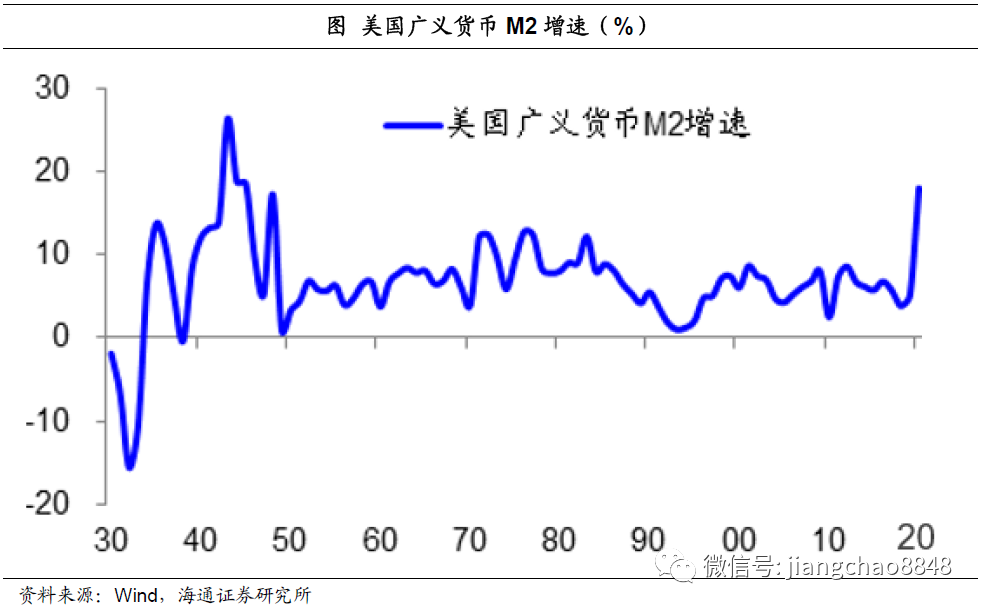

而这一次,我们看到了全球广义货币增速的大幅回升。例如,美国4月的广义货币M2同比增速已经达到18%,创下1944年以来的新高。欧元区3月广义货币M3增速达到7.4%,创下2009年以来的新高。日本4月广义货币M3增速为3%,为18年1月以来最高值。英国3月广义货币M4增速为8.2%,为17年5月以来新高。

财政赤字货币化。

为何日本过去的量化宽松效果不明显,这一次全球量宽和日本量宽的区别在哪里?在我们看来,区别在于有没有积极的财政政策配合,也就是有没有实施财政赤字的货币化。

所谓的量化宽松,也就是QE,指的是央行购买资产,通常是国债等金融资产。

如果没有积极的财政政策配合,也就是没有大幅扩大财政赤字率,这意味着央行购买的主要是市面上的存量金融资产,其效果是推动存量资产价格上涨。但由于金融资产通常大部分集中于富人手上,富人财富增值以后未必会增加消费,可能还是把钱投入金融市场。而穷人依然没有钱消费,结果就是实体经济依旧缺钱,广义货币增长乏力。

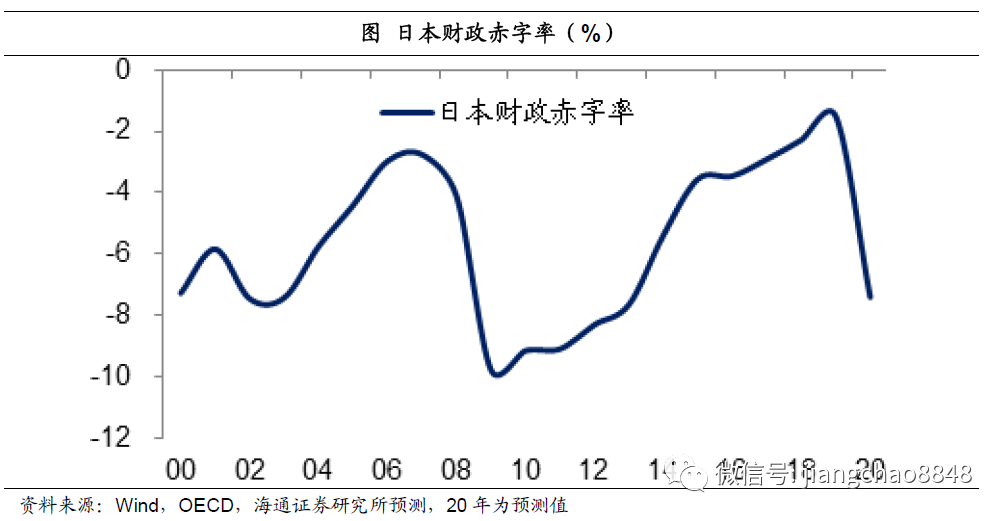

这就是日本的情况。日本从2001年开始使用QE,但是在初期的使用规模非常有限,央行每年新增资产规模不超过日本GDP的3%。日本真正大力度的使用QE政策是从2013年才开始,从13至16年日本央行年均资产增长规模相当于GDP的15%。

但问题在于,日本从13年开始收缩财政政策,其财政赤字率持续下降。12年时日本的财政赤字率还有7.9%,到16年已经降至4%。也就是说,日本在大规模QE的同时还在压缩财政赤字率,这意味着其QE主要购买的是存量资产,其效果是资产涨价而非货币创造。

但如果有积极的财政赤字相配合,也就是财政新发大量国债来花钱,而央行购买这些新发的国债,这意味着央行购买的是增量金融资产,相当于直接在创造广义货币。

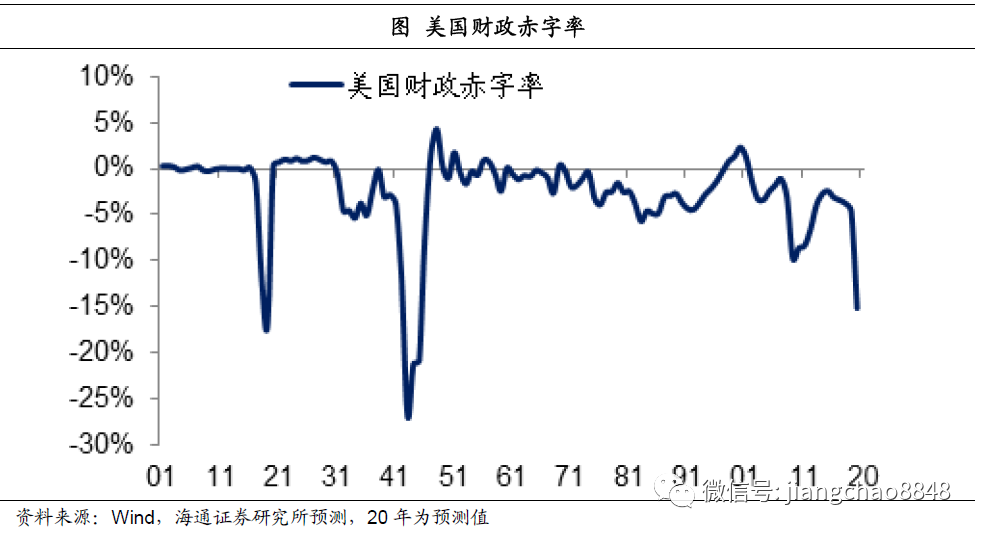

例如这一次美国为了纾困,已经出台了4轮近3万亿美元的财政刺激计划,对应财政赤字规模相当于美国去年GDP的14%。与此同时,美联储今年以来的资产规模也增长了约3万亿美元,这说明是美联储在印钞给大家花钱。

而且前四轮的财政刺激很快就要花完了,目前美国又一次提出了第五轮3万亿美元的财政刺激计划,估计未来还是要靠央行印钞来买单。如果所有这些财政刺激全部实施的话,美国今年的财政赤字率可能会突破30%,而且这些财政赤字将全部货币化,直接转化为广义货币。

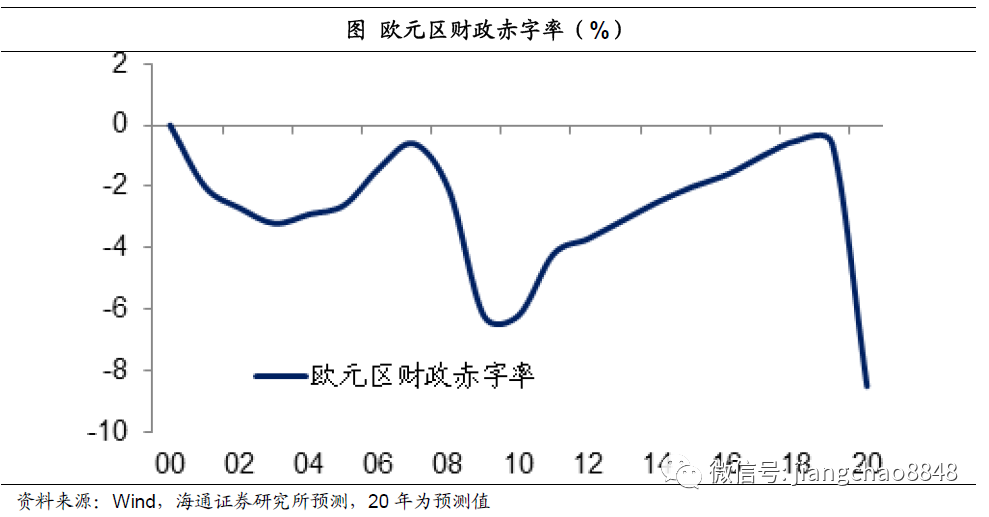

欧元区的情况与美国非常类似。作为卫生事件重灾区,法国、意大利、西班牙等国的经济完全停摆,为了维持经济的运行,只能靠政府借钱来给居民企业提供补贴,而这些新增的政府债务也只能靠欧央行买单。

根据欧盟委员会的最新预测,欧元区整体预算赤字率将从2019年的0.6%升至2020年的8.5%,其中意大利、西班牙的赤字率将超过两位数,而法国赤字率也将接近10%。与此同时,欧央行今年以来的资产已经增长了7600亿欧元,占其19年GDP的6.4%,如果把这一速度年化,欧央行今年购买资产规模或许也会接近欧元区GDP的20%。

因此,欧美各国财政赤字率的大幅飙升,叠加量化宽松的货币政策,相当于通过财政赤字货币化,央行和财政部联手直接创造出了大量的广义货币。

超发必然贬值。

问题在于,虽然货币印出来了,各国的广义货币增速大幅回升。但由于病毒无法根除,卫生事件没法完全结束,因而经济无法完全恢复正常。根据IMF的最新预测,今年全球经济或将同比萎缩3%,其中欧美国家普遍出现负增长。因此,一方面是广义货币激增,另一方面是实体经济下滑,这意味着相对于经济而言,货币肯定是发多了。反过来说,这也意味着全球货币相对于过去都有贬值的压力。

3. 纸币贬值、危机尤甚

纸币长期贬值。

当前,大家所熟悉的各种国际货币诸如美元、欧元、英镑等都是纸币。其中欧元诞生的历史最短,而美元和英镑都已经诞生了数百年。我们发现,从历史的长河来看,纸币长期都是在持续的贬值。

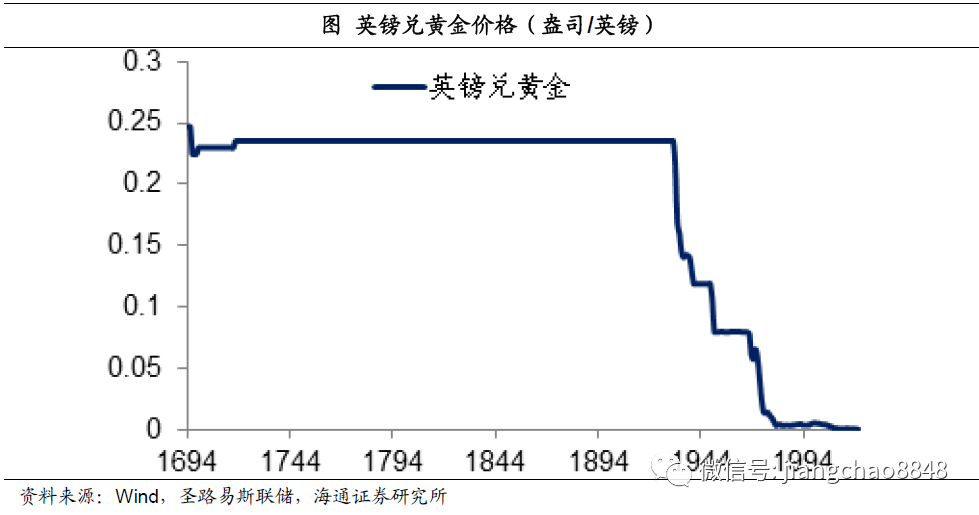

在现存的主要货币中,英镑的历史最为悠久,其诞生于1694年,由当年成立的英格兰银行发行。英镑诞生之初,1英镑可以兑换0.25盎司黄金,但目前1英镑只能兑换0.0007盎司黄金。也就是说,在英镑诞生以来,其对黄金已经贬值了99.7%,平均每年贬值1.8%。

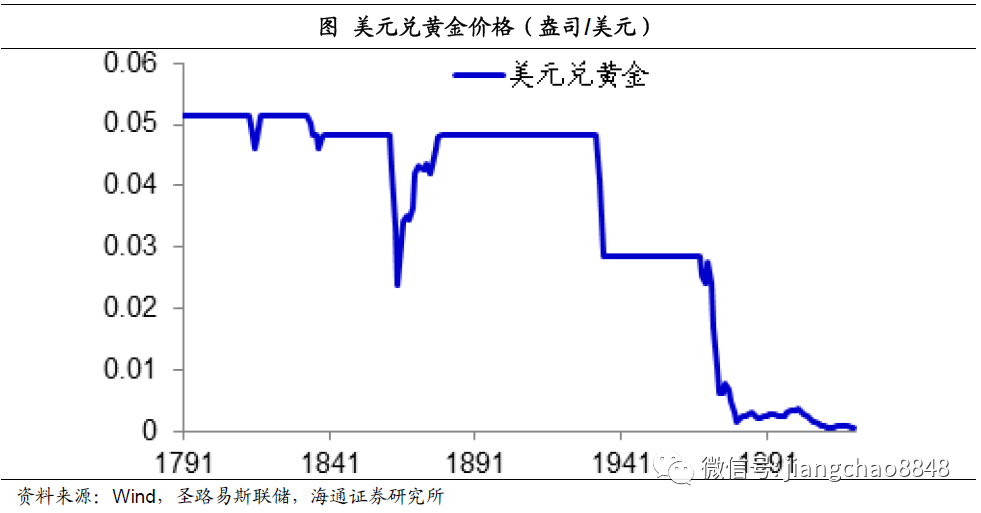

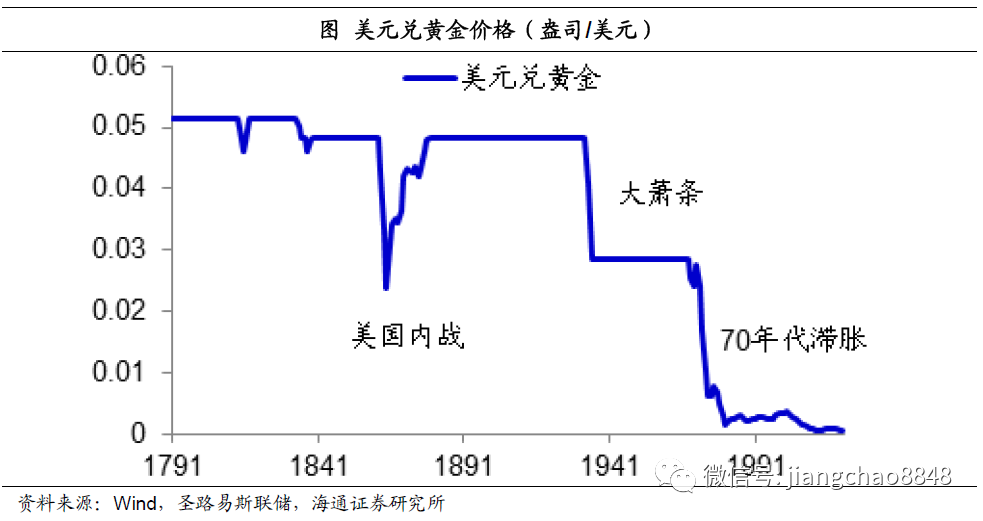

美元则诞生于1792年的《铸币法案》,当时1美元可以兑换0.05盎司黄金,而目前1美元只能兑换0.00058盎司黄金,美元自成立以来兑黄金已经贬值了98.9%,平均每年贬值2%。

而在上个世纪30年代,英镑和美元先后脱离了金本位,之后货币贬值进一步加剧。从1930年代至今,英镑兑黄金平均每年贬值6.7%,美元兑黄金的年均贬值幅度也达到4.9%。

而美元和英镑已经属于相对最为保值的货币,其他有很多货币因为贬值太多,早已消失在历史的长河。

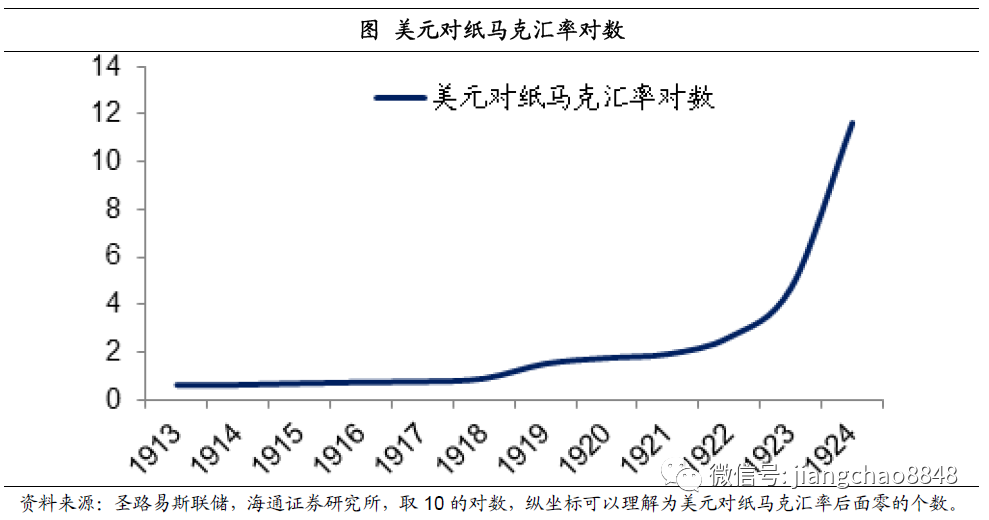

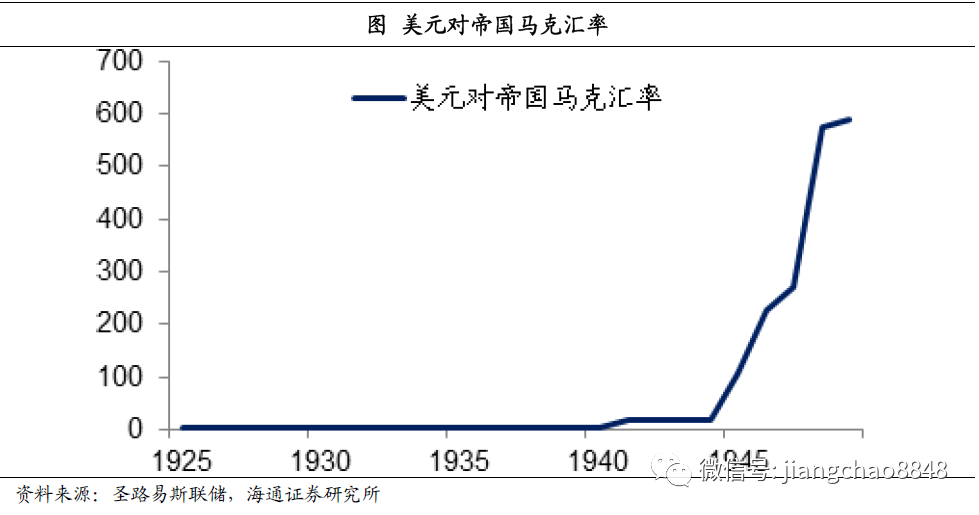

例如欧元的前身是著名的德国马克,就曾经历过多次大幅贬值而被消灭。在1914年到1923年之间,德国发行的是纸马克,后来由于通货膨胀太严重,德国政府用帝国马克取代了纸马克,1帝国马克等于1万亿纸马克。

而在二战结束之后,德国由于战败,货币大幅贬值,当时的西德在1948年又一次启动了货币改革,用德国马克替代帝国马克,兑换标准为每100个帝国马克兑换6.5个德国马克,之后一直沿用到1999年。

以美元对德国马克的汇率来测算,从1914年到1999年,美元对马克升值了5万亿倍,相当于德国马克兑美元每年贬值了30%。再考虑到美元对黄金的贬值,德国马克对黄金贬值的幅度还要更多。

危机加剧贬值。

纵观纸币贬值的历史,多数贬值都发生在危机时期。

最为典型的就是德国,其汇率的两次大幅贬值都与战争有关。第一次大幅贬值是因为一战的战败,导致巨额赔款、物价飞涨。第二次大幅贬值是因为二战战败,币值再度缩水。

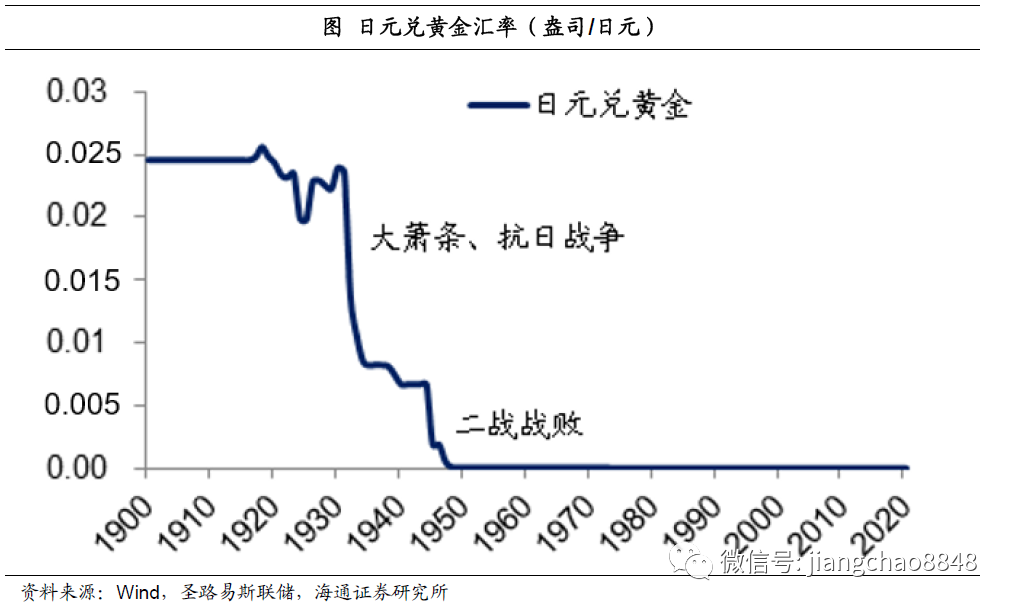

日本与德国的情况非常类似。其第二次大幅贬值是因为二战战败,从1944年到1949年,日元对美元汇率贬值了99%。而第一次大幅贬值则始于1931年,这一方面是受到当时席卷全球的大萧条影响,另一方面也与战争有关,日本在1931年发动了侵华战争,从此陷入了中国抗日战争的汪洋大海。

而在英镑的历史上,三次主要的贬值也都与当时的危机有关。第一次是在1930年代初期,受全球大萧条的冲击,英镑宣布脱离金本位,出现了大幅贬值。第二次也是受二战影响,虽然英国是战胜国,但是因为战争举借了大笔的债务,使得英镑在二战前后大幅贬值。第三次大幅贬值则发生在1970年代的滞胀时期。

作为当前全球货币霸主的美元,其在诞生之后也发生过三次大幅度的贬值,第一次是在1861-65年的内战时期,第二次发生在1930年代的大萧条之后,第三次同样发生在1970年的滞胀时期。

由此可见,战争和危机往往是导致货币贬值的重要原因。而当前的卫生事件对于全球各国就是一次巨大的危机,全球经济下滑叠加各国政府的举债印钞,其实都是在大幅降低货币的价值。

4. 天然货币、黄金保值

黄金货币属性。

与各种纸币相比,黄金作为货币的历史更为悠久。金本位制度最早诞生在1717年的英国,而在1816年英国颁布《金本位法》之后,黄金正式成为英国货币的基础,并伴随着英国的霸权成为了全球货币。

在第二次世界大战之后,美元接棒英镑成为全球的主导货币,而接棒的过程最初也是把美元和黄金挂钩,美国宣布35美元可以兑换1盎司黄金。但是到了1971年,美国宣布废除黄金和美元的兑换关系,从此以后全球货币体系进入纸币美元时代,而黄金的货币地位被美元所取代。

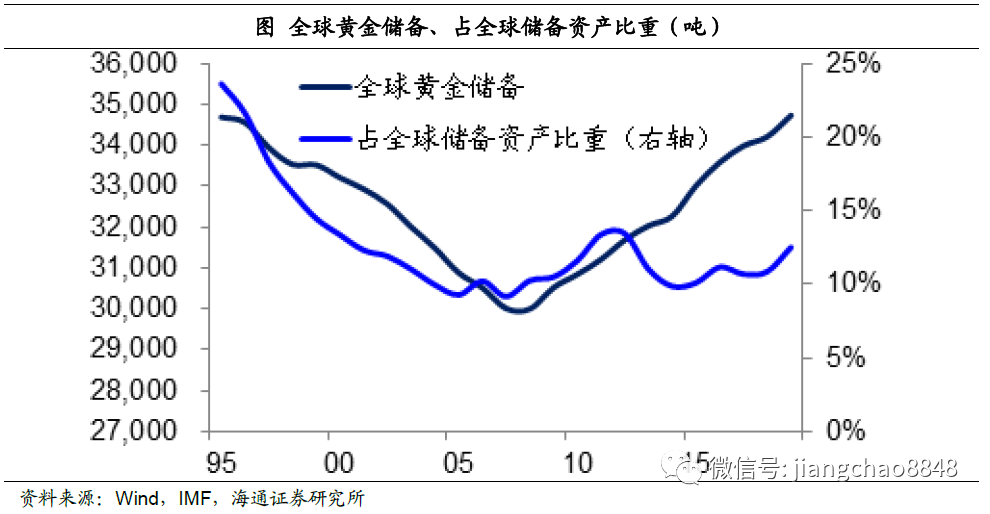

但其实黄金的货币地位依然存在,并没有被美元完全替代,一个重要的标志就是黄金依然是全球央行最为重要的储备资产之一。

截止2019年,全球央行拥有的黄金储备达到3.47万吨,以当前市场价折合约2万亿美元。而根据IMF的数据,截止2019年,其成员国拥有外汇储备的总额为11.8万亿美元,这意味着黄金占据了全球储备资产的13%。

也就是说,黄金依然是各国央行发行纸币的重要背书,这意味着黄金仍具备货币属性,可以看做是货币背后的货币。

稀缺所以保值。

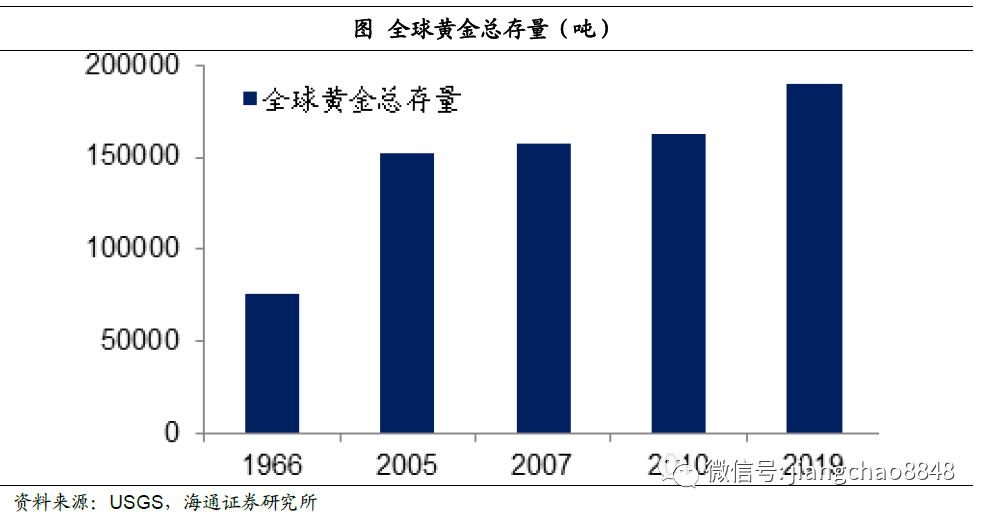

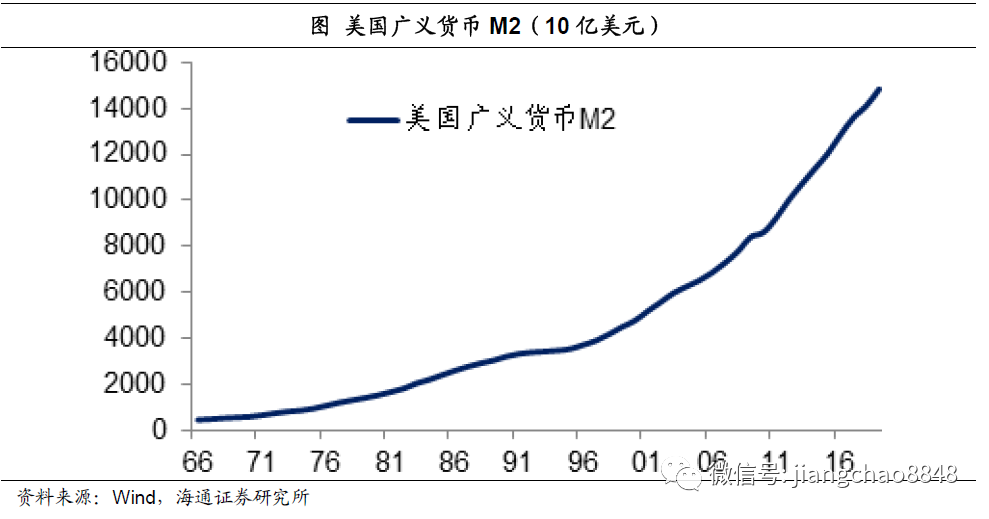

而黄金保值的重要原因在于供应有限,与各种纸币相比,其产量增长有限,无法被大规模的印刷。

根据美国地质调查局的数据,1966年时全球黄金总存量为7.6万吨,到2019年上升至19万吨左右,平均每年增长1.7%。同样是根据美国地质调查局的数据,2019年全球金矿产量为3300吨,比前一年的总存量增长大约1.7%。

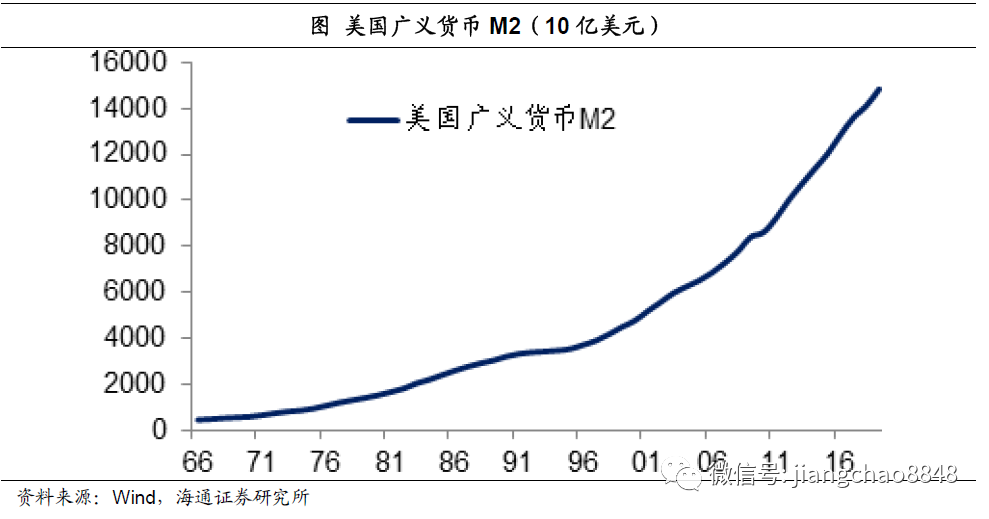

相比之下,从1966年到2019年,美国的广义货币M2从4700亿美元增长至14.8万亿美元,增长了30倍,平均每年增长6.7%。

而目前为了应对卫生事件,全球央行开启了史无前例的宽松模式,各国广义货币增速纷纷创出历史新高,这意味着货币再次超发,而黄金保值的价值也再度出现。

5. 零负利率、利好黄金

零负利率蔓延。

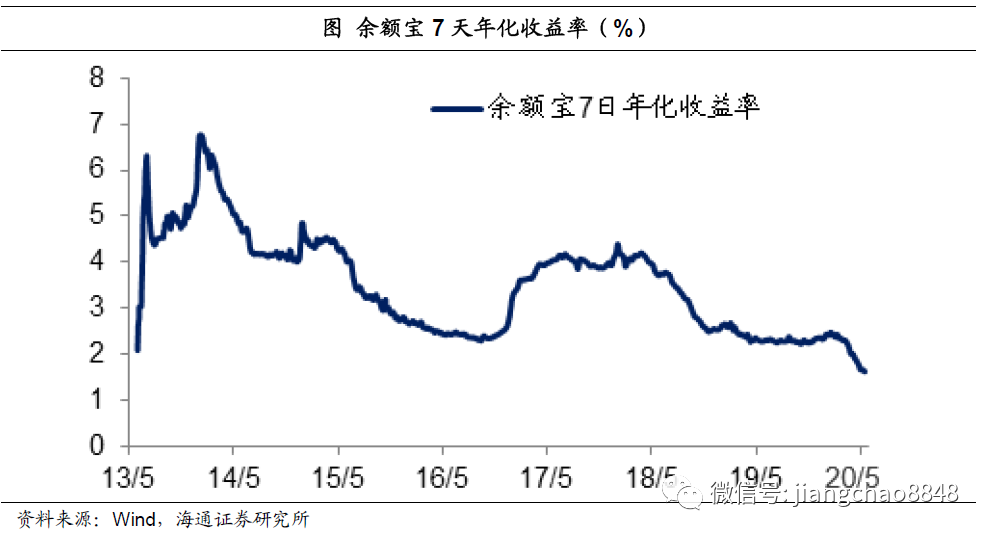

由于各种付息资产的存在,所谓的“现金为王”并不是持有纸币,而是持有生息的现金类资产。例如在中国,可以把货币基金视为现金类资产,目前最有代表性的货币基金是余额宝,其最新的7天年化收益率仍在1.6%左右。

而投资黄金有一个重要缺陷,在于黄金没有利息,相当于是一个零利率的资产。

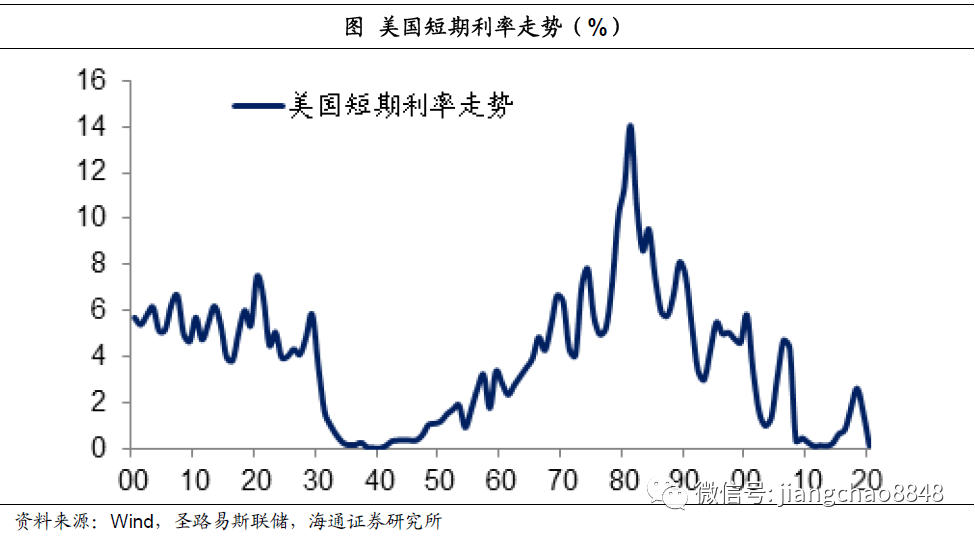

由于黄金没有利息,因此可以把利率看作是持有黄金所损失的机会成本。从全球来看,最有代表性的利率是美国联邦基金利率,可以把它视为全球的基准利率。而目前这一利率水平已经归零,处于历史的最低位,这意味着黄金的机会成本同样已经归零。

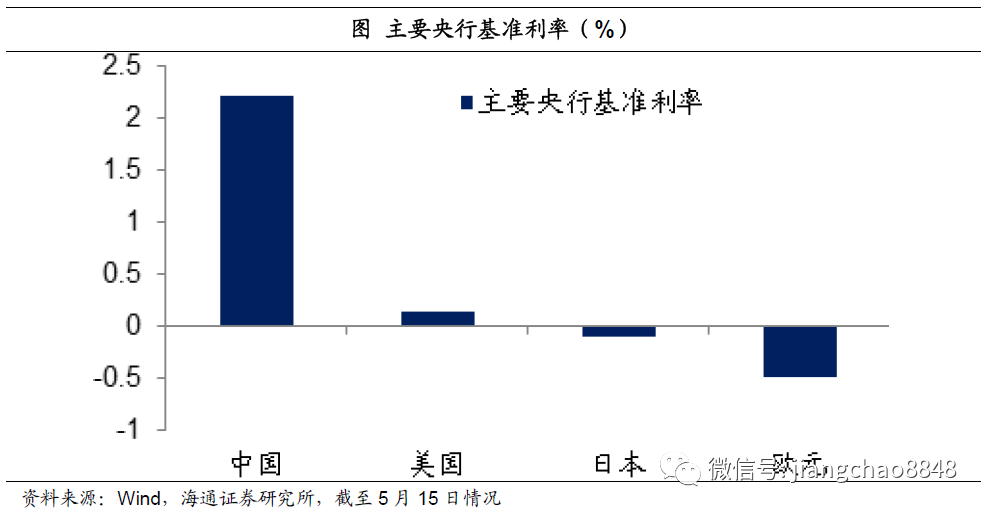

在欧元区和日本等经济体,甚至出现了负利率,而持有黄金至少没有利率的损失,这意味着在这些经济体中,黄金的价值还要更高。

黄金能抗通胀。

虽然持有黄金没有利息,但是黄金会涨价,可以对抗通胀和货币贬值,因而在考虑到黄金的升值之后,持有黄金的价值远高于持有现金类资产。

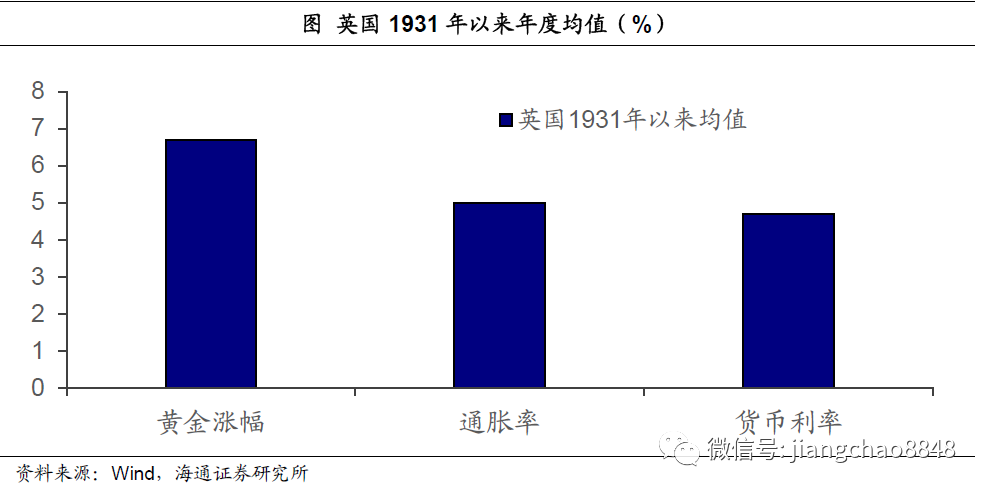

1931年,英国宣布放弃金本位,之后黄金对英镑的年均涨幅为6.7%,而同期英国的年均通胀率为5%,短期国债利率均值为4.7%。也就是说,黄金跑赢了通胀,而持有现金类资产跑输了通胀。

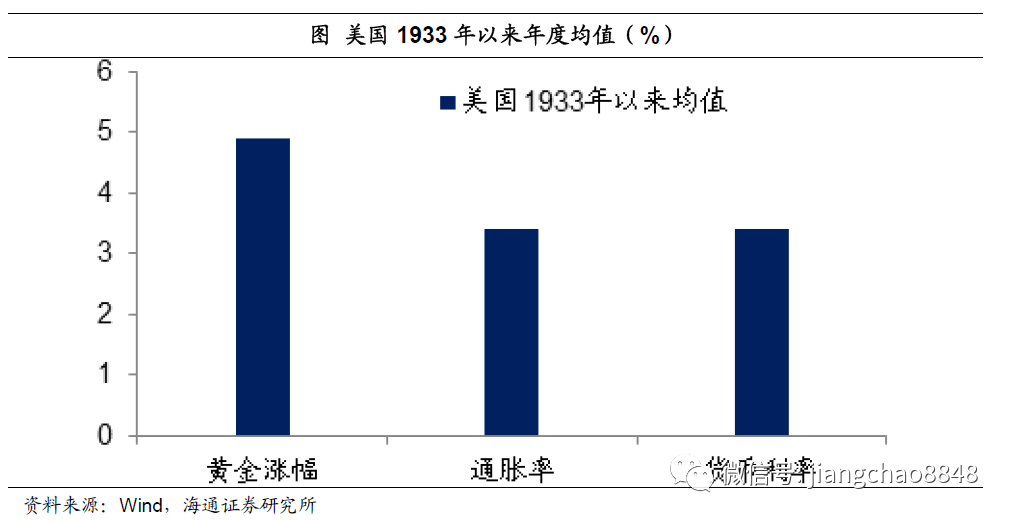

1933年,美国首次放弃金本位,此后黄金对美元的年均涨幅为4.9%,同期美国的年均通胀率为3.4%,短期国债利率均值也为3.4%。因而在美国黄金同样跑赢了通胀,而现金类资产回报率仅与通胀率持平。

总结来说,历史数据显示,纸币对黄金在持续贬值,哪怕最为坚挺的美元也不例外,尤其是在危机时期。而卫生事件对于全球而言又是一次重大的危机,为了应对危机,全球央行开启了史无前例的放水模式,带来了大面积的货币超发与贬值。在这样的背景下,无法印刷的黄金应是资产保值的重要选择。

(编辑:陈秋达)