2018年7月6日,因陷入财务造假丑闻而停牌6年之久的大庆乳业终于因龙辉国际控股(01007)的借壳而复牌,但复牌首日迎来的却是股价暴跌近90%。

如今,因公司高管涉及常州、大理两间全资附属公司虚报注册资本案件而被内地公安局逮捕,导致停牌7年之久的中国源畅(00155)或将复演大庆乳业戏码。

据智通财经APP了解,中国源畅曾三次向港交所递交关于通过资产重组实现重新复牌的相关资料,但无一例外全部失效。而在5月10日时,中国源畅第四次向港交所递交了招股说明书,欲通过收购、重组两大光伏太阳能发电厂运营商新疆兴业和武威东润81%的股权而实现复牌。八方金融有限公司为独家保荐人。

事实上,中国源畅的此次收购涉及反收购,即拥有新疆兴业和武威东润股权的中国兴业将借中国源畅的壳上市,而中国兴业为港股上市公司水发兴业能源(00750)的非全资附属公司。

平均每月发电量相对稳定

据招股书显示,新疆兴业和武威东润是光伏太阳能发电厂运营商。其中,新疆兴业运营着两间光伏发电厂,分别是新疆发电厂一期和新疆发电厂二期。而武威东润则在甘肃省武威市运营着一间光伏发电厂,即武威发电厂。截至目前,新疆兴业和武威东润并无在建项目,均是运营已有项目,且三间发电厂的客户都是国家电网。

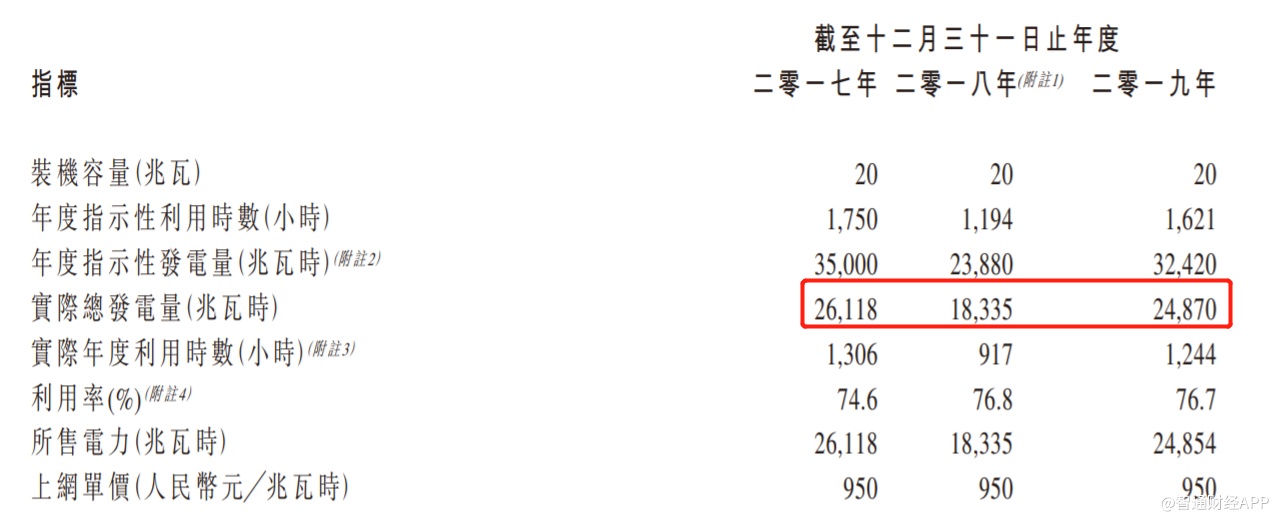

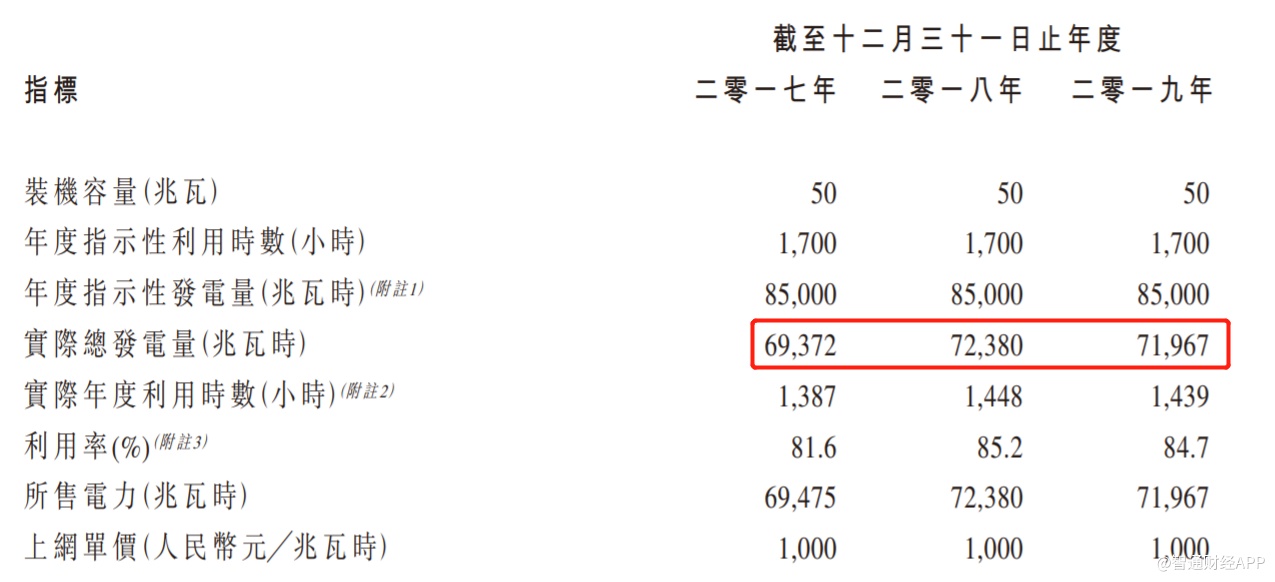

从装机量来看,三间发电厂合计为100兆瓦,其中,新疆发电厂一期为30兆瓦,新疆发电厂二期为20兆瓦,武威发电厂为50兆瓦。从平均每月发电总量来看,各发电厂的电力输出较为稳定,并没有太大波动。

但从实际总发电量来看,新疆发电厂一、二期有明显变化。2018年时,新疆发电厂一期、二期的发电总量较2017年均有明显下滑,这是因为这两间发电厂自2018年9月7日至2019年1月27日期间为兴建一组全兴的110千伏变电站而停运约4个月。而期内武威发电厂正常运营,其总发电量则保持在较为稳定的水平。

图:新疆发电厂一期

图:新疆发电厂二期

图:武威发电厂

不过,平均每月发电量的稳定暴露了一个问题,即当地国家电网对电的需求增长相对缓慢。从利用率来看,2019年时,新疆发电厂一期的利用率为71.1%,新疆发电厂二期的利用率为76.7%,武威发电厂的利用率威84.7%。可见,三大发电厂的利用率有提升空间,但市场需求的疲软让利用率的提升较为缓慢。(值得注意的是,新疆发电厂一期2019年利用率的上升主要是因为年度指示性发电量的降低。)

武威发电厂净利润稳步增长

在发电量较为稳定的情况下,影响发电厂盈利水平的主要因素便是上网单价、折旧以及企业的运营效率。据智通财经APP了解,从2017-2019年,新疆发电厂一期及武威发电厂的上网电价(含增值税)相当于1元每千瓦时,而新疆发电厂二期的上网电价(含增值税)相当于0.95元每千瓦时,上网电价保持稳定。

因此,新疆兴业和武威东润的收入变化与发电量保持高度一致,新疆兴业由于4个月的停运,2018年收入明显下滑,2019年则恢复正常水平。武威东润收入于2018年微增后保持稳定。

由于新疆兴业和武威东润的销售成本主要是折旧,而光伏电站采用25年使用年限之直线折旧法计算,因此销售成本较为稳定。2017-2019年,新疆兴业的销售成本为1600万左右,而武威东润的销售成本在1700万左右。

武威东润的销售成本虽高,但其净利润走势却比新疆兴业更为亮眼。2017-2019年,武威东润的净利润分别为2590.5万元、2811.4万元、2925.1万元,逐年稳步增长。这主要是因为收入的稳定以及行政开支自2017年开始逐渐下降,运营效率提升。

反观新疆兴业,由于在2018年停运使得收入明显下滑,且发电厂设施的升级增加了行政开支,这就使得2018年时的净利润同比大幅下滑56%,至2019年时才恢复正常的净利润水平。

四大风险值得关注

可见,若发电厂正常运营的情况下,新疆兴业和武威东润均可贡献稳定的利润输出,三间发电厂都是现金牛资产,但其中的几个风险点值得关注:

其一,从过往三间发电厂的发电量来看,即使利用率仍有提升空间,但市场对于电量的需求增长相对疲软,这就造成收入增长缓慢,中短期内该现状或难有改变。

其二,在发电量稳定的情况下,电价是盈利的关键因素之一,而三大发电厂的客户均是国家电网,若当前的电价不能继续保持,将对公司业绩造成影响。

其三,武威发电厂的负债率稍高。智通财经App发现,2019年时,新疆兴业的资产负债率不足3%,但武威发电厂的资产负债率高达75%,从资产质量来说,新疆兴业的两个发电厂更优质。

其四,据招股书显示,新疆兴业和武威东润81%股权的交易总代价为7.45亿人民币,以2019年三个发电厂的总净利润计算,PE高达19倍,明显高估。