本文来自微信公众号“齐丁有色研究”,作者:安信金属齐丁团队。

核心观点:

拟以2.3亿加元收购特麦克资源公司,将获霍普湾金矿100%股权。山东黄金(01787)近日公告称,拟通过协议收购和认购增发股份的方式,获得加拿大上市公司特麦克资源100%股权,本次交易总投资约2.3亿加元,约合人民币11.53亿元,约合1.63亿美元。特麦克资源核心资产为位于加拿大北部的霍普湾金矿100%股权。

霍普湾金矿是位于加拿大北部的高品位大型在产金矿。霍普湾金矿位于加拿大北Nunavut省东北部,已在北极圈范围内。该矿历经四家矿业公司,前期已实现累计投入17亿加元,基础设施相对完善。截至2019年底该矿拥有黄金储量110.3吨,平均品位高达6.5g/t,属于大型高品位金矿,2019年该矿产金约4.3吨,远景产量超过8吨,2019年前三季度实现净利润0.16亿加元,生产指标仍未完全达标,有进一步优化的潜能。考虑到特麦克资源今年存在较大债务兑付压力,该矿目前盈利和现金流情况不佳,未来资本开支较大,特麦克资源又仅有霍普湾这一单一黄金资产,融资渠道相对受限,出售股份和相关资产情有可原。

挑战和机遇并存,国际化进程再上新台阶。挑战方面,一是霍普湾金矿地处北极圈,项目开发、物料运输相对困难,此外该矿由多个分散的矿区组成,当前主力矿Doris可采年限短,接续开发工作有一定挑战。二是该矿后续有一定的资本开支压力,预可研报告显示后续总资本开支达12.87亿加元,其中6.83亿加元的建设开支计划在2020~2023年完成。三是霍普湾金矿将会是公司首个全资控股的海外项目,对公司国际化运营管理形成挑战。

机遇方面,一是从交易价格/储量,项目净现值以及特麦克股价角度看,本次交易对价相对便宜。二是完成此项并购后山东黄金产金量有望跻身世界前十,国际化进程再上新台阶。三是霍普湾金矿位于世界级绿岩带上,矿权面积大,增储前景广阔。四是霍普湾金矿在产,在当前(380元/g)金价假设下预计该项目2021-2022年有正利润贡献,远期扩建完成后2024-2025年利润将大幅上升。五是山金接手霍普湾金矿后经营层面的改善空间较大。公司可通过债务置换和进一步增资支持该项目尽快改建扩产,通过规模效应降本和降低财务费用;输入成熟采选经验解决霍普湾矿脉较窄较薄、湖底采矿等技术问题,进一步提升采选效率和扩大产量;并通过集团采购降低原辅料成本,以及优化人员配置降低管理费用。

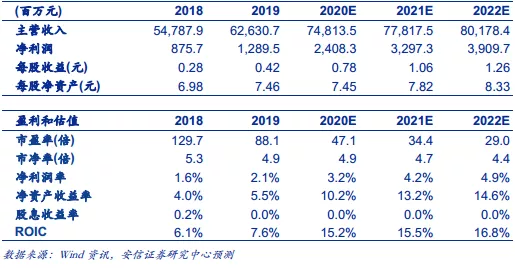

投资建议:维持“买入-A”投资评级。考虑到本次并购还存一定的不确定性,我们仍然维持此前盈利预测,假设2020~2022年国内黄金均价分别为375元/g、400元/g、400元/g,预计公司2020~2022年归母净利润分别为24.1亿元、33.0亿元、39.1亿元。维持山东黄金A股6个月目标价50元,相当于2021年47x PE。

风险提示:本次收购进程不及预期;贝拉德罗金矿产销不及预期;矿产金单位生产成本上升超预期;全球通胀水平回升不及预期。

1. 拟全资收购特麦克资源,获霍普湾金矿100%股权

公司拟100%股权收购特麦克资源,耗资约11.53亿元人民币。公司近日公告称,公司全资子公司山东黄金矿业(香港)(以下简称“山金香港”)与加拿大上市公司特麦克资源(TMAC Resource)将于2020年5月8日签署《安排协议》,将通过山金香港在加拿大拟新设立的子公司,以每股1.75加元的价格,以现金方式向特麦克现有全部已发行股份及待稀释股份发出协议收购。

与此同时,山金香港和特麦克签订《同步非公开配售认购协议》,拟以1.75加元的价格认购总价1500万美元特麦克新增发股份。交易完成后山金香港将通过直接和间接方式合计持有特麦克100%股权。本次交易总投资约2.3亿加元,约合人民币11.53亿元,约合1.63亿美元,其中《安排协议》收购特麦克已发行股份总价值约2.09亿加元,认购新增发股份总价值约0.21亿加元。5月8日,山东黄金与特麦克资源完成视频签约。

本次交易已获得特麦克董事会全体一致通过;还需获得特麦克特别股东大会参与投票的股东至少 2/3(66.67%)的赞成票,特别股东大会将在签署协议后的60天内进行。协议签定后6个月内完成交割,但如果6个月仍没有得到相关政府的审批通过或者未达到现场访问和交接规定的条件,双方任意一方可视审批进度或现场访问和交接的条件再延期3个月交割。

特麦克资源核心资产为位于加拿大Nunavut省东北部的霍普湾项目100%权益。霍普湾项目是北极圈范围内的大型高品位在产黄金矿,特麦克资源于2013年以1.14亿美元从纽蒙特购得,并累计投入了6.5亿加元,项目2017年建成投产,2019年产金约4.3吨。截至2019年底拥有证实+可信黄金储量约110.3吨,品位高达6.5g/t;拥有黄金资源量共计227吨,平均品位高达6.9g/t。

2. 霍普湾金矿是位于加拿大北部的高品位大型在产金矿

2.1. 历经四家矿业公司,基础设施建设相对完善

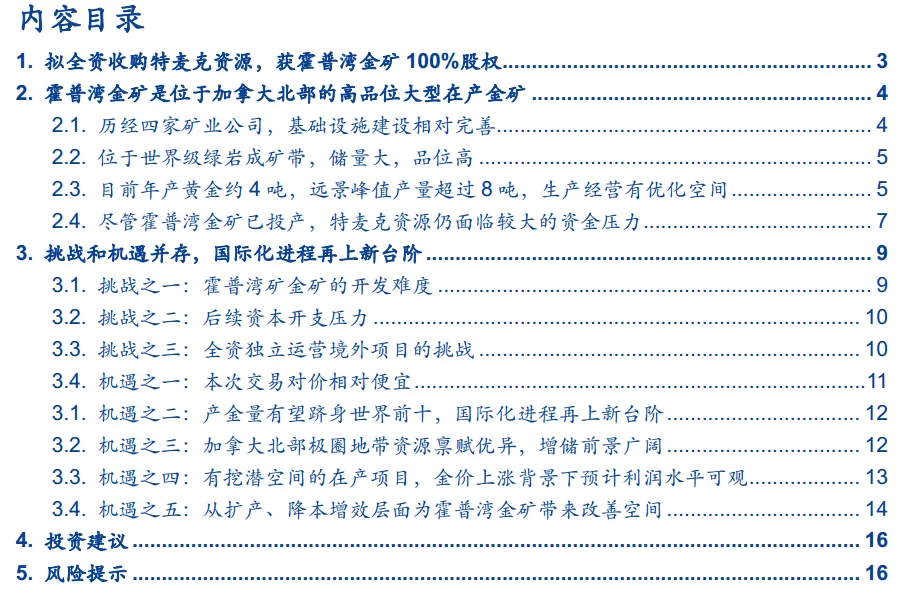

霍普湾金矿历经四家矿业公司之手。早在上世纪60年代就有矿业公司在霍普湾绿岩带上做地质勘探工作,90年代初必和必拓先后发现了Boston、Madrid和Doris三个矿床。2000-2007年Miramar矿业公司接手后通过勘探进一步扩大了资源量,并于2003年完成了可行性研究。2007年纽蒙特收购Miramar,从而接手了霍普湾金矿,当时交易对价高达15亿美金,此后在2007-2011年间,纽蒙特在该区域持续做地质工作但仍未实现商业化生产。2013年特麦克资源(TMAC)以1.14亿美元从纽蒙特手中收购了霍普湾项目,并于2017年实现商业化生产。截至本次交易前,资源资本为TMAC第一大股东,纽蒙特为第二大股东,黑石基金和KIA(因纽特土地主)为第三、四大股东。

霍普湾金矿位于北极圈内,此前已实现累计投入17亿加元,基础设施相对完善。霍普湾金矿项目位于加拿大Nunavut省东北部,已属于北极圈范围内,气候条件相对恶劣。不过历史上各个所有者已累计投资了超过17亿加元来开发和建设霍普湾项目,特别是TMAC接手后,霍普湾项目已完全获准在多丽丝、马德里和波斯顿三个矿区进行生产,2017年实现商业化生产以来,已完成累计9.5吨的黄金产量。此外,在Nunavut省还有Agnico Eagle的三个在产金矿,周边还有在产的Ekati钻石矿。17年投产以来,该项目黄金产品的季度产销率基本都在90%以上,销售运输也基本顺畅。

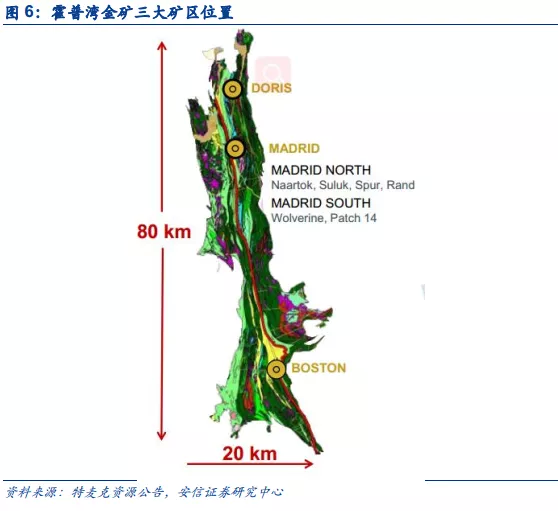

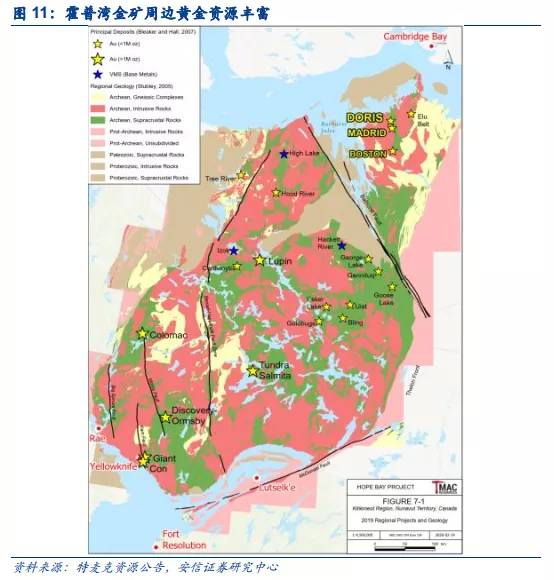

2.2. 位于世界级绿岩成矿带,储量大,品位高

霍普湾金矿项目位于太古代花岗岩-绿岩-变沉积岩为主的Slave构造域内,矿化赋存在南北向80公里长、20公里宽的世界级绿岩带中,周边还有Lupin等众多大型高品位金矿。截至2019年底,霍普金矿拥有证实+可信黄金储量约110.3吨,品位高达6.5g/t;拥有黄金资源量共计227吨,平均品位高达6.9g/t,其中探明+控制资源量达到160.9吨,从品位和储量/资源量情况来看无疑是一个高品位大型金矿。

2.3. 目前年产黄金约4吨,远景峰值产量超过8吨,生产经营有优化空间

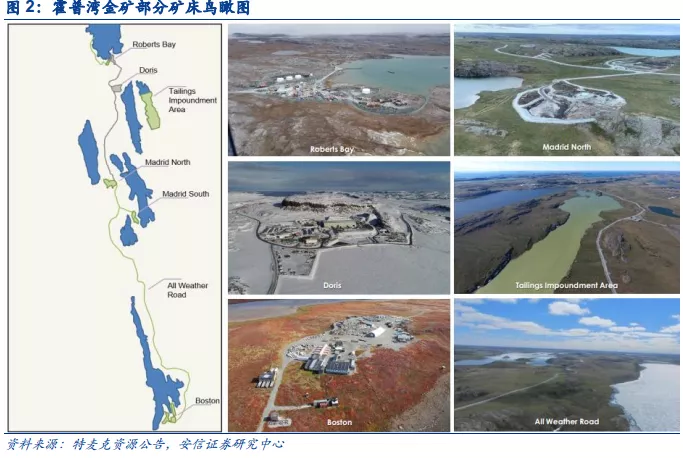

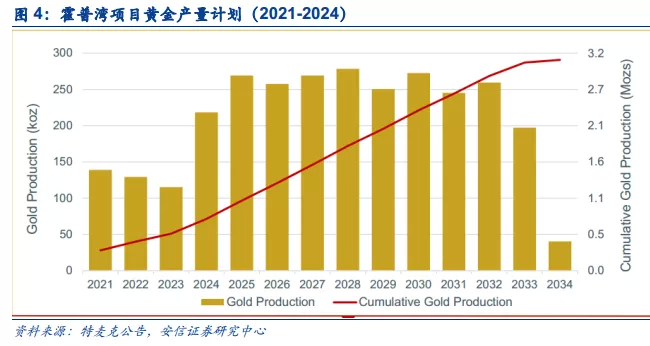

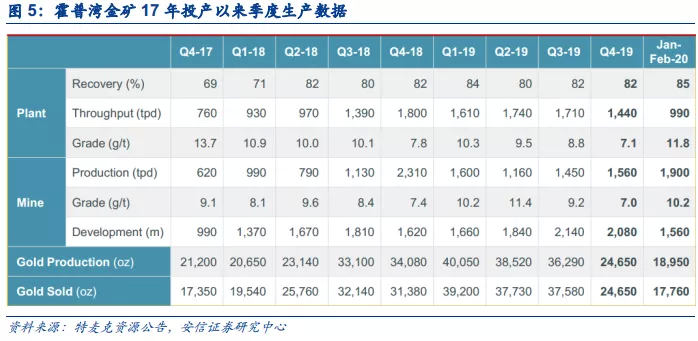

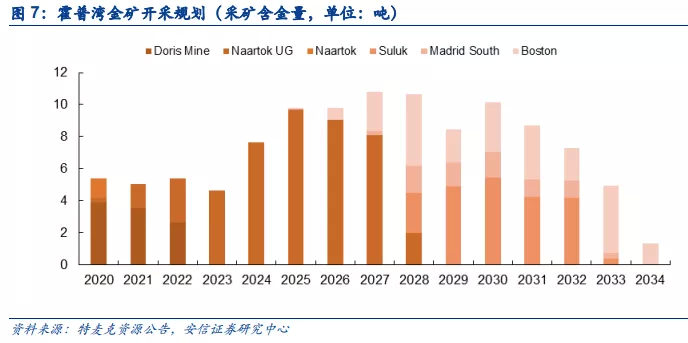

2019年产金约4.3吨,远景产量超过8吨。霍普湾金矿于2017年2月投产,2017年9月启动了Doris采矿和选厂的商业化生产,2017-2019年该矿的产量分别是1.7吨、3.5吨、4.3吨,投产以来矿石处理量和黄金产量逐年提升。根据最新的预可研报告,该矿可采年限为15年,生命周期内年均产金约6.43吨,后续峰值年产量约8.65吨。

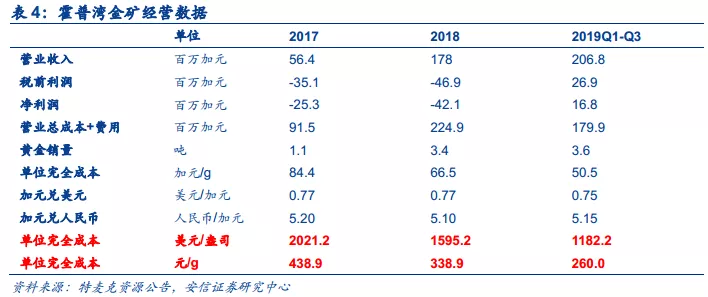

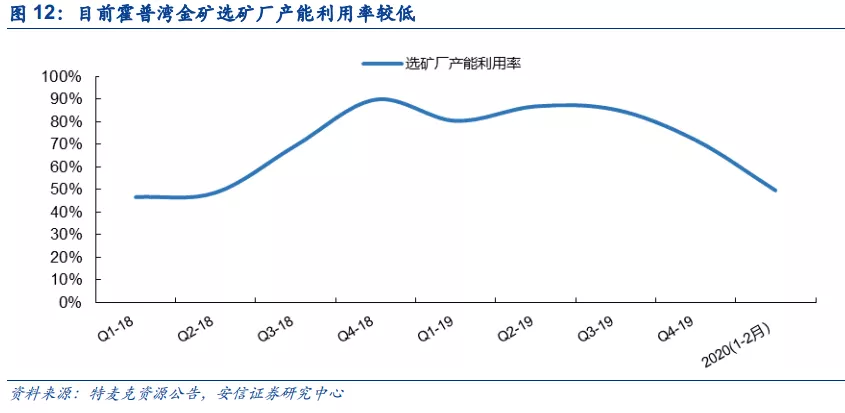

不过目前处理量仍未达标,成本也相对较高。目前正在作业的Doris矿区设计的综合采选能力是2000吨/天(约70万吨/年),除2018Q4以外,大部分时间处理规模都没有达到设计产能。2020年1-2月份由于计划外的大量停机维护时间,平均处理量降到了990吨/天。成本也相对较高,2017~2018年特麦克资源均未实现盈利,AISC成本分别为1870美元/盎司、1291美元/盎司。2019年AISC成本降至1075美元/盎司(合人民币242元/g),仍处业内较高水平,2019年前三季度特麦克公司实现净利润约1680万加元,倒算回来完全成本约1182.2美元/盎司。

2.4. 尽管霍普湾金矿已投产,特麦克资源仍面临较大的资金压力

截至去年三季度特麦克资源拥有1.17亿美金的债务,2020年下半年存在兑付压力。截至2019年9月底,特麦克资源债务本金额约1.17亿美金(约1.55亿加元),于2020年下半年集中到期。事实上,由于现金流方面的压力,原本2020年4月1日到期的部分债务已被递延至2020年7月1日。2020年12月31日整体债务到期后仍可选择递延至2020年6月底,但需支付2%的递延费。

内外融资均面临困境。内源方面,尽管霍普湾金矿已实现投产,但仍未实现可观的现金流。2017、2018经营性现金流均大幅低于资本开支数额,即使到了产金量大幅提升的2019年,前三季度经营性现金流也低于资本开支数额,账上资金也较为有限(0.47亿加元)。

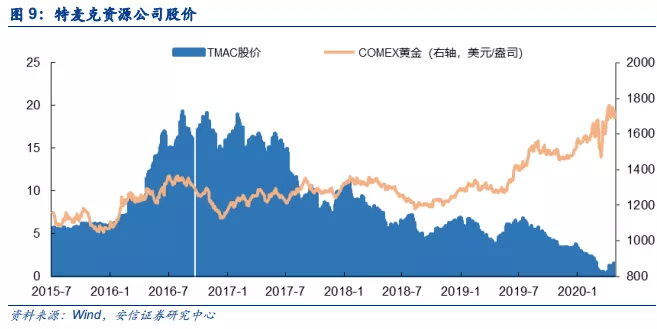

外源方面,公司是单一黄金资产上市公司,在全球黄金行业强调整合的背景之下,大型矿业公司或具备并购整合前景的黄金公司相对受市场追捧,单一资产黄金公司在股票市场的生存空间不断被压缩。公司股票也受到原有财务投资人(黑石基金)的抛售,股权融资途径相对受限。

后续资本开支需求仍大,特麦克资源独木难支。目前在产的主力矿是Doris金矿,该矿计划于2022年结束,为了维系产量后续必然要做大量资本开支(预可研显示后续的扩建初始投资需要6.83亿加元),又必然需要大量融资,对于特麦克这一单子黄金资产上市公司而言,这一融资难度是相当大的,出售资产成为了一个自然而然的选项。

事实上,在2020年1月份特麦克资源公告称已启动了战略流程,以探索,审查和评估各种侧重于最大化股东价值的潜在选择,包括公司的潜在出售或合并,并引入新的重要战略股东或各种长期融资选择。

3. 挑战和机遇并存,国际化进程再上新台阶

3.1. 挑战之一:霍普湾矿金矿的开发难度

一是霍普湾金矿位于北极圈内,气候环境相对恶劣,物料运输相对困难。矿山所在区域存在极昼极夜现象,人员及日常货物可通过飞机进入,大型设备、物资等夏天(7-9月)通过航运进入,可能需要将一年甚至几年的物料、设备进行集中,对于资金链紧张的小型矿业公司,这是个不小的挑战。运输困难同样也大幅增加了产品销售成本,不过,考虑到黄金产品单价高,空运经济性高,相较基本金属成本增幅要小得多。此外,极寒的气候也使得建设施工流程较长,设备故障后调试周期偏长,资本开支偏大。

二是霍普湾金矿由多个分散的矿点组成,可采年限大多不长,采选接续工作有挑战。霍普湾矿区面积有1101平方公里,三大矿区Doris、Madrid和Boston彼此相距都有一段距离。据特麦克技术报告披露,未来霍普湾金矿主要靠5大区域出矿,目前在产的Doris矿预计开采至2022年底,Madrid矿区的Naartok地下开采从2020-2028年,Suluk从2028年开采到2033年,Madrid South从2027年开采到2033年,Boston矿区则从2025年开采至2034年。在实际建设开发中能不能做到很好的接续有一定挑战性。

3.2. 挑战之二:后续资本开支压力

霍普湾金矿后续资本开支预计需要12.87亿加元。霍普湾金矿的技术报告中预计,后续扩建项目的资本开支需6.83亿加元,生命周期的维持性总开支约6.04亿加元,共计12.87亿加元(约67亿人民币),其中6.83亿加元的扩建资本开支预计在2020~2023年完成,为了保证产量的连续性,这一资本开支确实具备时间上的必要性。

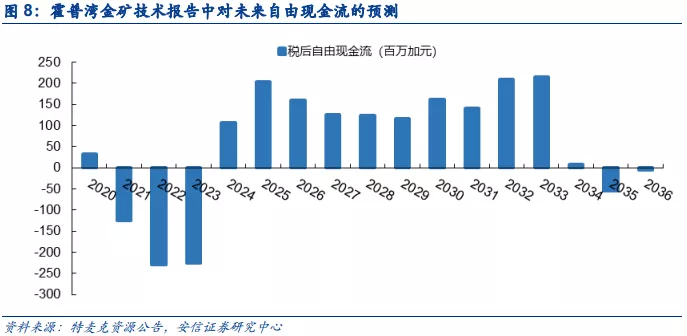

霍普湾项目2021-2023年存在一定现金支出压力。霍普湾金矿的技术报告中预计,2021-2023年项目的税后自由现金流分别为-1.25亿加元、-2.30亿加元、-2.25亿加元,对应人民币约-6.5亿元、-12亿元、-11.8亿元。考虑到技术报告中的金价假设相较当前价格有明显折价,以及山金进驻后有望给霍普湾金矿带来一定的降本降费,实际的现金支出需求或许存在一定的下降。山金2019年经营性现金流净额约41.8亿元,2020Q1资产负债率不到60%,应该还是能够较好地Cover掉霍普湾项目的资金需求。

3.3. 挑战之三:全资独立运营境外项目的挑战

公司此前收的贝拉德罗金矿在南半球阿根廷境内,本次拟收购的霍普湾金矿在加拿大北极地圈内,公司海外资产的管理半径显著扩大。更为重要的是,霍普湾金矿也将是山金首个全资控股的境外矿山项目,这对公司的全球化管理经营确实构成一定挑战。

3.4. 机遇之一:本次交易对价相对便宜

一是从吨储量的交易价格角度。本次交易对价/黄金储量约1.5美元/g,相当于目前金价水平的2.7%,远远低于今年以来众多黄金并购项目的交易对价。

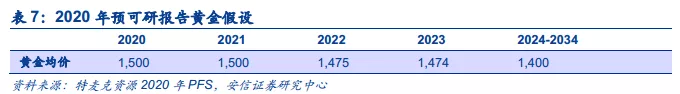

二是从项目净现值角度。最新的预可研报告显示项目税后NPV约为3.5亿美元(折约4.86亿加元),预计2019Q3末公司净债务约0.9亿美元,而本次交易对价约1.63亿美金,相对便宜。此外需要注意的是,预可研中的NPV的金价假设相对谨慎,整体呈前高后低走势,2020~2021年的金价假设(1500美元/盎司)相较目前现价(1700美元/盎司)有约12%的折价。

三是从特麦克资源股价角度。本次收购价格较特麦克资源截至2020年5月6日的前20天成交量加权平均价有52%的溢价,较2020年5月6日收市价有21%的溢价,较2020年5月8日特麦克资源收盘价溢价约3.5%。而今年年初特麦克资源股价为3.74加元,受到生产经营不及预期及公共卫生事件影响,股价一路下跌,4月之后股价有所反弹,但仍处历史极低股价。

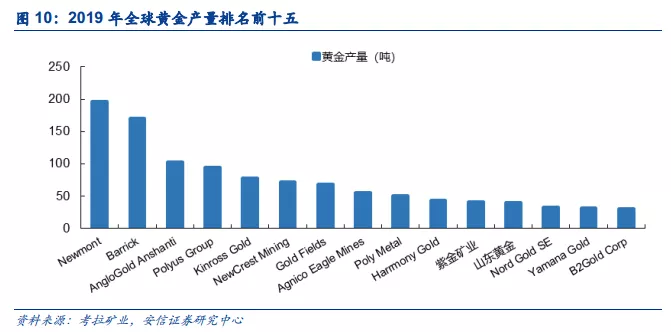

3.1. 机遇之二:产金量有望跻身世界前十,国际化进程再上新台阶

据考拉矿业观察数据,2019年全球矿产金产量第十名为Harmony黄金,产金量为42.8吨,山东黄金2019年矿产金产量为40.12吨,排名第十二。考虑到霍普湾金矿目前年产量约4吨,若并购于2020年内顺利完成,2020年山东黄金合并口径的矿产金产量有望超过44吨,从而跻身世界前十,完成“‘十三五’迈入全球黄金矿业前十强”的战略目标。

本次收购是自阿根廷贝拉德罗金矿之后又一次出海的尝试,与上次和巴里克合作不同,这次山金是收购标的资产100%的股权,也意味着未来公司要完全主导该矿的运营开发。此外,这次收购标的坐落于资源禀赋条件好,矿业人才多的加拿大,公司未来也可以利用这一区位优势,打造一支海外资产运作平台,为接下来的进一步国际化打下基础。

3.2. 机遇之三:加拿大北部极圈地带资源禀赋优异,增储前景广阔

霍普湾金矿项目位于太古代花岗岩-绿岩-变沉积岩为主的Slave构造域内,矿化赋存在南北向80公里长、20公里宽的世界级绿岩带中,周边还有Lupin等大型高品位金矿。目前特麦克资源拥有78项勘探权和78项开采权,矿权面积非常大(达到1101平方公里),尚有很多靶区还没有开展深入工作,仍具备极富潜力的找矿前景。事实上,从BHP到Miramar再到后来的TMAC,基本每一任该矿所有者在接手后都取得了较为可观的找矿成果,也印证了该区域具备较好的找矿潜力。

3.3. 机遇之四:有挖潜空间的在产项目,金价上涨背景下预计利润水平可观

现价(380元/g)水平下,我们预计2021-2023年霍普湾项目净利润分别为1.8亿元、0.6亿元和-0.3亿元,2023年利润下行的核心因素是Doris矿2022年结束开采,2023年没有产量贡献因而整体产量下降。2024年后随着Naartok地下矿等采选规模上升,产量上行利润水平将显著提升。

值得一提的是,霍普湾项目总投资大,每年折旧费用较高,2018年特麦克折旧约4960万加元,2019年前三季度折旧约5200万加元,后续改扩建仍有较大的资本开支。而且目前霍普湾项目的实际采选规模与设计规模一直有较大差距,进一步使得项目实际盈利情况不佳。

如果山金入主后能提高采选效率,将黄金产量做高,这样将大大改善该矿的盈利情况。此外,我们认为目前金价仍有进一步上涨的潜力,我们测算表明在400元/g左右的金价水平时,该项目未来有望持续保持盈利状态,在2025年左右甚至接近10亿元人民币的盈利水平。

3.4. 机遇之五:从扩产、降本增效层面为霍普湾金矿带来改善空间

据公司公告,霍普湾金矿目前选厂设计处理量为2,000 吨/天,但由于选矿设计、运营及采矿供矿能力问题,一直未达设计处理量和回收率指标,目前产能维持在1,600-1,700吨/天。此外,由于该矿所有者特麦克资源为单一资产上市公司,原料采购环节、管理费用等没有较好的规模效应,融资途径相对受限,融资成本相比大型矿业公司偏高。

山金入主后,可能从扩产、降本增效层面带来较大改善空间。一是以预可研为蓝本进一步优化扩产,通过规模效应降低成本;二是通过输入山金成熟的采选经验,解决Hope bay矿脉较窄较薄、湖底采矿等技术问题,降低贫化率,提高选矿回收率等;三是通过集团统一采购降低原先由于供应链单一导致的采购渠道不稳定、成本较高的问题;四是简化和优化人员配置,降低管理费用;五是置换高息贷款,降低财务费用,并通过增资1500万美元以及后续融资,帮助该矿尽快扩产降本。

4. 投资建议

维持“买入-A”投资评级。考虑到本次并购仍存一定的不确定性,我们仍然维持此前盈利预测,假设2020~2022年国内黄金均价分别为375元/g、400元/g、400元/g,预计公司2020~2022年归母净利润分别为24.1亿元、33.0亿元、39.1亿元。公司成长性逻辑得到进一步印证,维持公司6个月目标价50元,相当于2021年47x PE。

5. 风险提示

1)本次收购进程不及预期;

2)贝拉德罗产销情况不及预期;

3)公司矿产金单位生产成本上升超预期;

4)全球通胀水平回升不及预期。

(编辑:张金亮)