本文来自微信公众号“学恒的海外观察”,作者:何立中。

核心观点

投资中国半导体公司不能严格对标美国半导体公司,也不能按照美股的估值体系。因为:

1.市场不同、增速不同

美国半导体公司面向的是全球半导体市场,全球半导体市场增速是放缓的。中国半导体公司面向的主要是国产化替代驱动的中国市场,中国市场增速远高于全球。

2.定价机制不同

国内的半导体公司是内资在定价。国内的科技公司投资人和美股科技股投资人的重叠度很低,虽然有沪深股通可以买国内半导体公司,但是外资实际买入的量很小。

3.最佳投资期是盈利稳定之前的高估值阶段

最佳投资期科技股最佳投资期是盈利稳定之前的阶段,此时的业绩规模尚不足以支撑高估值,而高估值是推动科技进步的必要条件,想要获得科技股超额投资收益,就要降低基于利润的估值逻辑的权重。

因为我们无法预测半导体未来向外扩展的潜力。1969年的芯片还只是用于计算器,当时是不会想到后来的PC、手机对芯片的巨大需求。现在不能否定5G时代智能互联对芯片需求,就不能说估值有泡沫。所以,用“假设国内某芯片公司最终替代海外巨头的多少份额,来倒推公司业绩”的方法不可取。

5.抓主要矛盾“长期赛道+短期增速”

国内的半导体公司正处于上述阶段,现在需要重视的是“长期赛道+短期增速”,只要公司的技术和产品处于上升周期,且增速保持高增长,就可以持续买入。

基于以上逻辑和合规要求,我们重点推荐中芯国际(00981)(核心科技资产,买半导体就是买中芯国际)、兆易创新(组合芯片逻辑)、卓胜微(下游陪练客户很多)、汇顶科技(软件算法策略正确)。

半导体行情四大逻辑

1.国产替代;2.周期向上;3.工艺技术进入新阶段;4.收入高增长;

1.国产化替代

半导体国产化的方向已经深入人心,“卡脖子”三个字更加形象地让市场知道我们科技的短板,中兴(00763)、华为被打压,彻底将半导体国产化推向高潮。

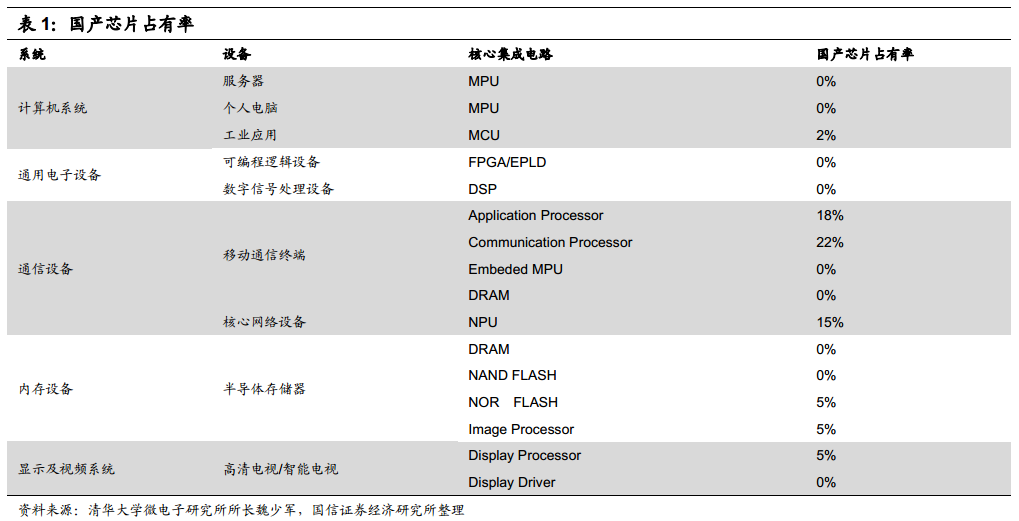

所以,有关半导体国产化在此无需赘述,下图中的“0%”,非常醒目地提醒着市场,半导体国产化之路还很长,是“持久战”,国产化驱动半导体大行情的逻辑中短期内没变。

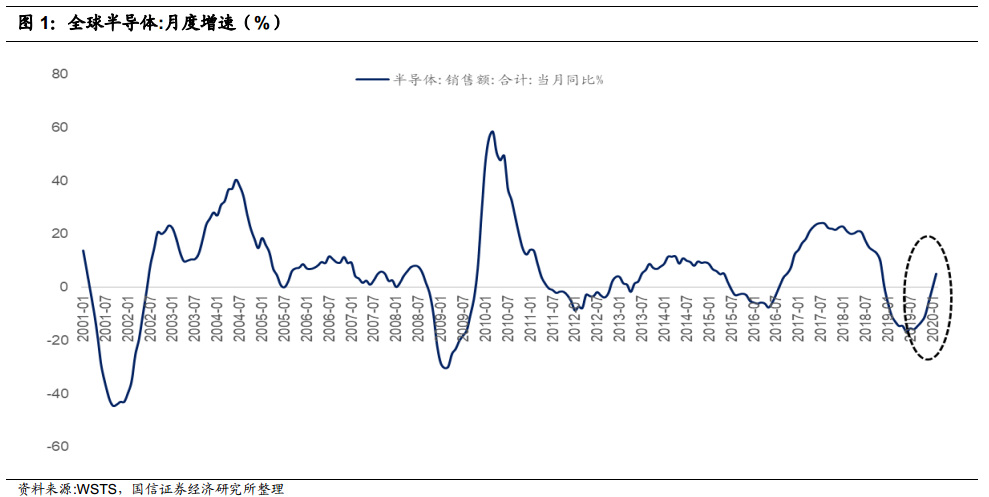

2. 销售周期向上

全球半导呈现一定周期, 2000 年之前 IDM 模式主导时期,周期为 4~5 年。2000 年之后 Fabless+Foundry 模式主导时期周期缩减为 2~3 年。预计从 2020 年开始,全球半导体进入下一个周期的向上期。从全球半导体销售额月度增速看, 2020 年 2 月增速已经回到正增长,达到 5%。受到公共卫生事件影响,可能回暖速度放缓,但趋势不变。

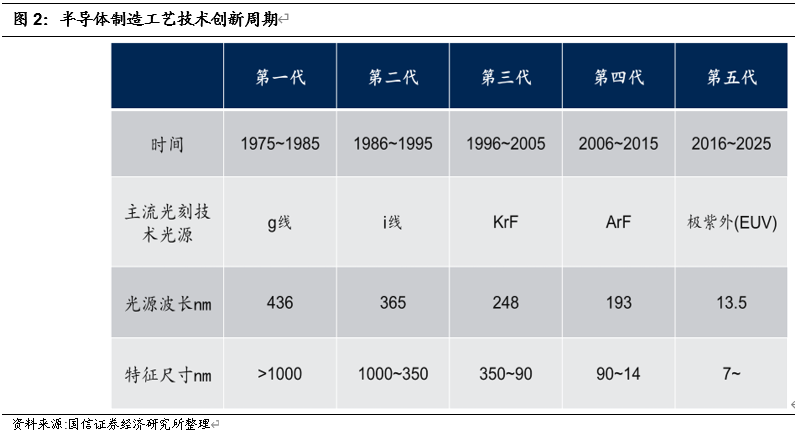

3.工艺技术进入新阶段

世界集成电路产业形成于20世纪70年代初期,集成电路发明至今,制造工艺每10年有一次创新。因为集成电路产品研发一般要经过开发手段选择、确定基本工艺、工艺改进、用户认证、批量生产到生产高峰几个必要阶段,这一过程大约也需要10年左右。

集成电路的关键工艺是光刻曝光和刻蚀,光刻技术代表半导体制造进展。

1975~1985年,集成电路加工工艺最小尺寸大于1微米,故主流光刻技术采用波长为436nm(约0.5μm),称为g线的紫外光源即可满足工艺需求。

1986~1995年,加工尺寸缩小到1~0.35μm,光源随之变为i线,波长缩短到365nm(光刻机套刻精度120nm)。

1996~2005年,主流光刻技术的光源为波长248nm的准分子激光(光源为KrF),光刻机套刻精度达到90nm.

2006~2015年,波长为193nm的ArF成为光刻主流技术,满足14nm技术节点的加工需求。

2016~2025年,波长为13.5nm的极紫外光刻机EUV,将引领新的工艺技术周期。

工艺技术进入新阶段,对半导体产业有两种推动力:

一是创造新需求,在最先进的工艺7nm、5nm、3nm有新的产品需求,例如手机SOC、CPU、高速运算ASIC、ADAS等。二是各类产品工艺各向前提升一代,例如28nm的向14nm更换,90nm向55nm更换,工艺换成更先进的工艺,产品的性能肯定会提升,产品性能提升,又会吸引更多应用。

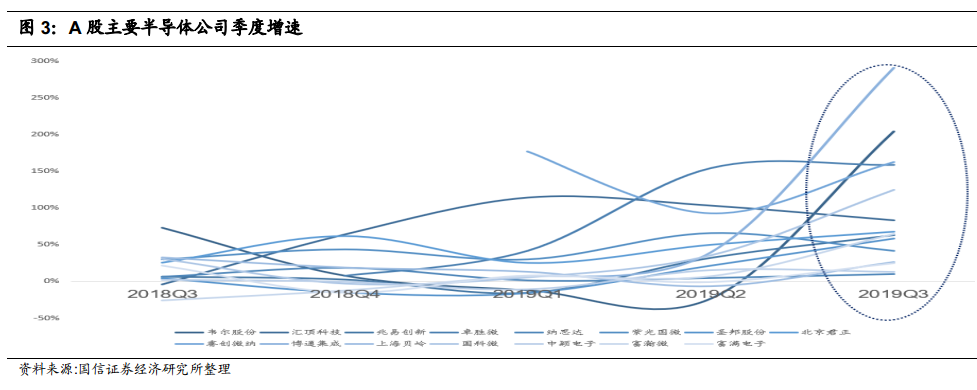

4.上市公司收入增速提升

如果没有业绩,再大的故事也无法让行情持续。前面三个支撑逻辑都是定性的,而增长速度才是刺激大行情的主要推动力。特别是从2019年Q3开始的半导体行情,是因为2019年Q3的季度收入增速明显提升(下图中虚线圈中)。

投资建议:四选股大方向

一、最急需突破的代工——中芯国际

首先,长期看,国内只有中芯国际能够承担半导体代工的国产化重任,是科技核心资产,核心资产不是有了它更好,而是缺了它不行。

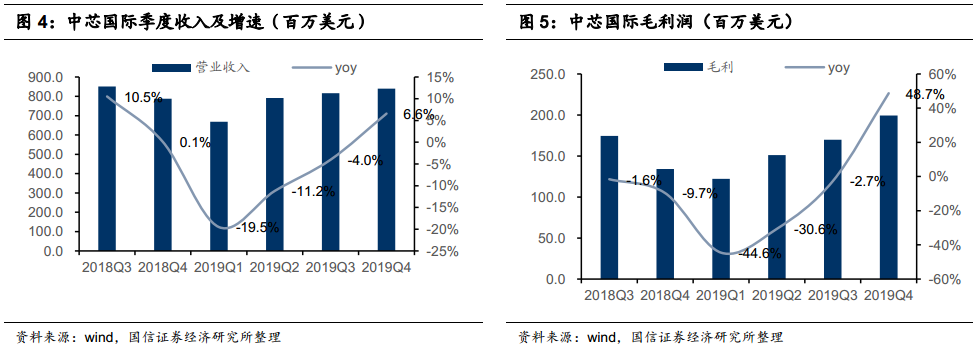

其次,短期看,公司季度业绩增速保持高增长,2019年Q4公司营收8.4亿美元,同比增13%。2019Q4毛利1.99亿美元,同比增48.7%。从下面两图可以明显看出,公司的收入、毛利、毛利率从2019Q1以来一直保持上升趋势。

二、向组合芯片模式发展——兆易创新

第一,现在的各项业务稳步提升市场份额。2019Q3公司主业NorFlash市场份额提升到18.3%,全球排名第三较二季度上升一位(前两名是华邦、旺宏)。公司NOR Flash GD25全系列产品已获AEC-Q100标准认证,成功迈入汽车市场,NOR Flash也已经进入5G基站客户测试阶段。MCU业务在2018年中国市场9.4%排名第三(前面是ST、和NXP)。触控芯片全球11.4%排名第四,指纹识别芯片全球9.4%排名第三(前面是汇顶科技、FPC)。

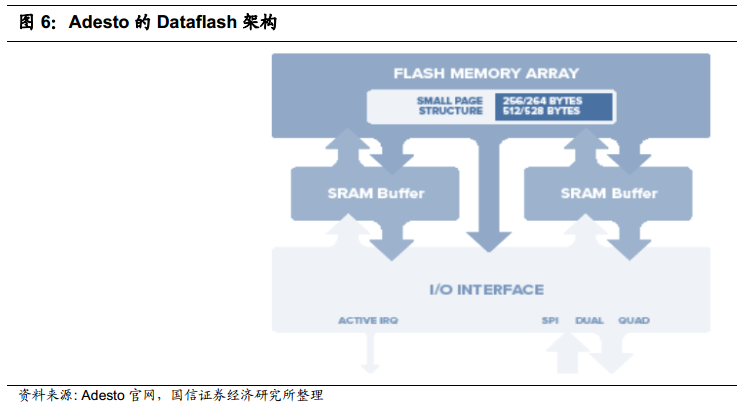

第二,未来应用场景复杂化带来的重新定义芯片,从而推动芯片产品形态向“组合芯片”发展。过去需要2颗以上芯片才能实现的方案,未来只需要1颗芯片即可。例如,存储器NORFlash的读取速度快、但是写入慢;而SRAM写入速度快。二者结合就能实现读写速度都很快的期望。美国芯片公司Adesto的创新产品DataFlash=NOR Flash+2个SRAM,满足读写速度都快,适合大量物联网终端应用场景。

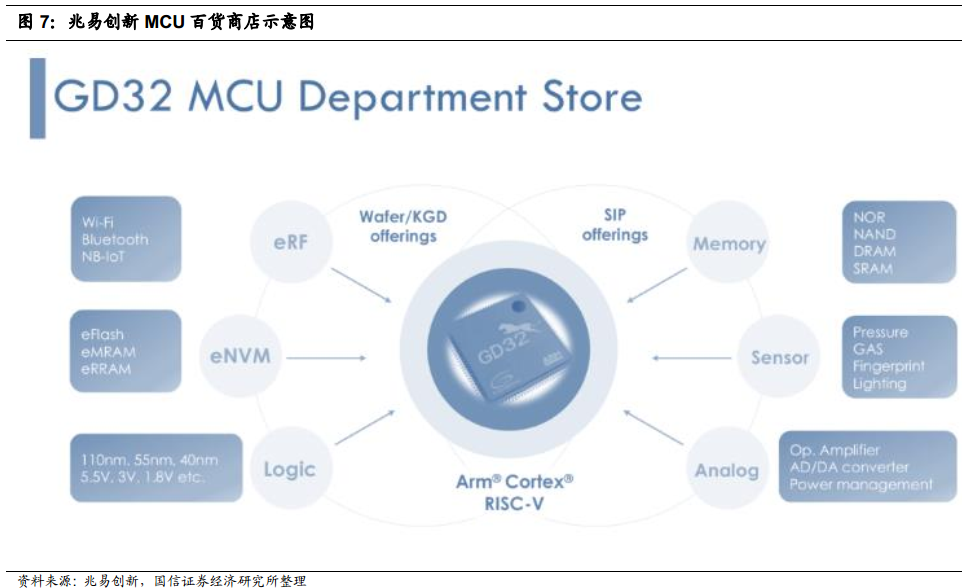

兆易创新的“MCU百货商店”是国内“组合芯片”的代表,未来有望将“存储、微处理器、传感器”整合到1颗芯片上。例如MCU内部集成嵌入式的射频模块,含无线连接的射频单元,以及各种存储器(eFlash、eMRAM和eRRAM)。

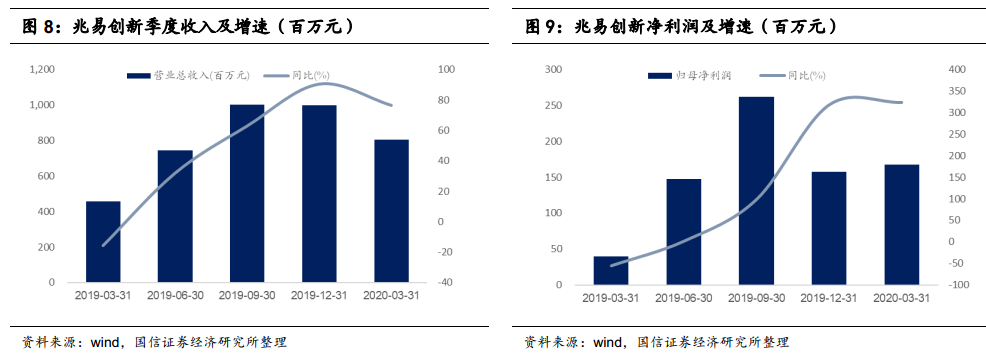

第三,从增速看,兆易创新收入增速处于高速增长趋势中,2020Q1增速虽然有所放缓,但增速仍然有77%。虽然需求受到公共卫生事件影响,但是存储器依旧处于“TWS耳机、汽车电子、5G等新兴应用带动NORFlash缺货涨价”周期中。4月29日旺宏在法说会上表示,受公共卫生事件影响,NOR Flash价格持续涨价,价格调涨个位数百分比,因供需失衡,预期高容量的Nor Flash持续有涨价空间,下半年甚至可能出现供不应求的状况。

三、下游陪练客户很多——卓胜微

无论是“组合芯片”、或“系统方案商”、还是“软件定义芯片”,最终的目的是获得合作伙伴、客户认可,能绑定下游的半导体公司才有未来。因为,芯片不同于其它电子元器件,芯片的稳定性、可靠性是需要在实际使用中检验、再迭代优化。在芯片正式量产之前,需要有客户愿意吃“第一口”,也就是试用,是决定一家芯片设计公司未来能否持续走下去的关键因素。

在半导体发展历史中,芯片厂商的崛起都有下游厂商的鼎立相助。芯片巨头英特尔在PC的成功和在手机的失败,都与下游厂商的绑定有关。在PC的成功是起源于英特尔在IBM个人电脑的巨大成功,在智能手机的失败是因为主动放弃苹果的手机芯片开始的。

英特尔在PC的成功有2个绑定,一是在1981起步阶段绑定当时的电脑巨头IBM。二是在后期建立CPU生态绑定所有电脑厂商。

1981~1985绑定电脑龙头厂商。1980以前,以IBM为首的大部分电脑厂商都是自己设计CPU,英特尔是低端CPU市场。1981年IBM为了短平快地推出产品,首次采用英特尔的8086处理器。1985年英特尔推出兼容的80386,其它电脑厂商为了能和IBM电脑兼容,都采用英特尔的处理器,从此以后,英特尔在电脑CPU市场逐渐形成垄断地位。

1986~至今绑定大部分电脑品牌厂商。英特尔基于自己的CPU做电脑整机(此处的整机是面向ODM/OEM厂商的解决方案、参考样机,而不是面向消费者的终端产品),使得下游伙伴厂商不用花太多精力只需改动5%左右就能生产各种品牌的电脑。

以上逻辑在国内也有验证。海思手机SOC芯片的成功,是因为背后有华为手机让其练手。比亚迪微电子的成功,是因为比亚迪自身有MOSFET、IGBT的需求,比亚迪其它业务为微电子部门当“陪练”。

寒武纪的成也华为,败也华为,寒武纪的大客户变竞争对手的案例更能说明以上逻辑。根据寒武纪招股说明书,2018年的首要客户贡献了营收占比95.44%的公司A,在2019年落到了第4位,贡献比例也降到了14.34%。

招股书解释称,系初创期公司A得到授权,将寒武纪终端智能处理器IP集成于其旗舰智能手机芯片中并实现批量出货。由此推测,公司A是华为。

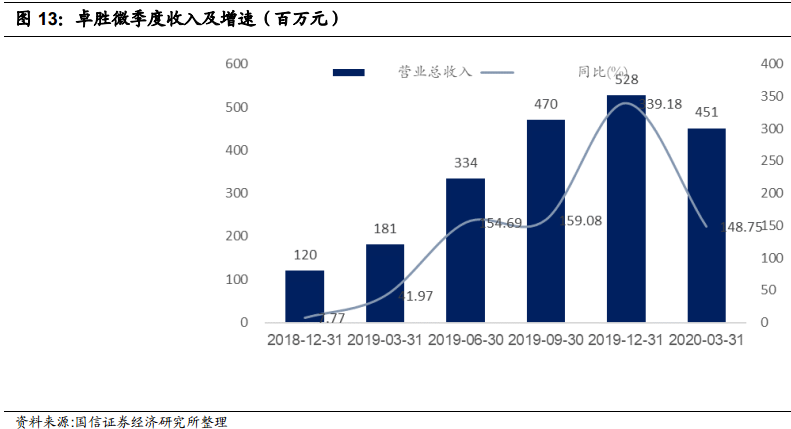

卓胜微

买卓胜微最大的逻辑也是有客户陪着公司成长,只要有新品做出来,总有客户愿意试用。比如公司在2020年一季报中明确写到“公司重点布局并推出的适用于sub-6GHz频段的系列产品已逐步在三星、华为、vivo、OPPO、小米等终端客户实现量产销售”。

一般的芯片公司,新品研发到应用要经过很长时间认证。卓胜微之所以有这么好的“陪练”,是因为在通信方式变革的5G时代,大家都愿意抢先创新,实际上是与客户的一种绑定。这比只是简单替代海外芯片巨头的产品容易多了。

所以,我们认为,卓胜微的优势在于:1.受益于国产替代进程加速,公司前期的产品获得客户的高度认可;2.公司持续推进与客户的新产品开发合作,与国内外知名智能移动终端厂商形成了稳定的开发新品的“荣辱与共”的联盟关系。

四、软件算法定义芯片——汇顶科技

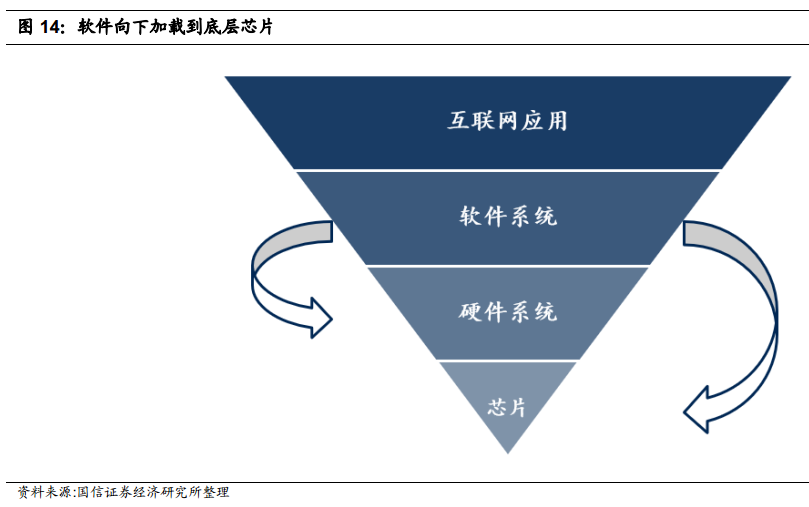

科技产业发展前期,软硬件分工、界限很明确。随着科技的深入发展,系统的视角成为不得不考虑的问题。半导体产品到终端应用的架构是:芯片——硬件系统——软件系统——互联网应用。

一般情况下,开发一颗芯片,实现特定功能即可,由硬件系统和软件系统去调试,来面对复杂应用。随着进入人工智能时代,应用越来越复杂,对底层计算能力要求提升。仅仅在硬件系统上运行软件已经不满足要求,需要将软件算法下沉加载在芯片层面。人工智能芯片就是典型的“软件定义芯片”或者“算法定义芯片”,采用微电子、光学等技术,将神经网络算法映射为芯片物理实体。

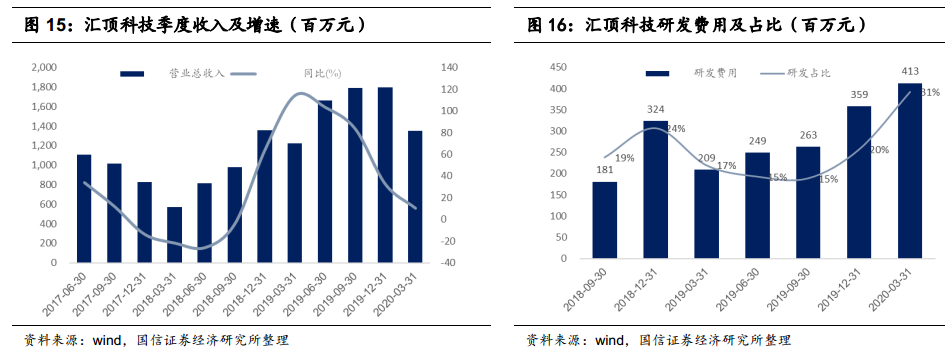

基于以上逻辑,我们看好汇顶科技基于软件和算法的技术积累,公司策略很正确——“硬件、软件与算法为一体的系统级整体解决方案”。汇顶科技在2014年开始推出的指纹传感器技术、指纹匹配算法两项核心技术,应用于智能手机等终端,每年的更新主要是算法的更新。

GT10系列触控芯片技术创新点:“软件解调和主动噪声抑制算法”和“智能基准更新算法”。

GT20系列触控芯片改进技术点有6项,其中5项与算法相关:2)设计主动式噪声抑制算法;3)设计软件增益补偿算法;4)改善手掌抑制算法;5)改进基准更新算法。

GT30系列触控芯片技术创新点:手掌抑制算法,通过触摸屏的检测数据,拟合触摸物的三维形状,并根据形状特征判断是否为手掌触摸,是则不上报坐标。

公司的研发力度加大,从2019Q1开始,研发费用逐季度增加,到2020Q1研发投入占比达到31%(Q1并表NXP VAS有一定影响)。公司今年增长点:一是5G手机的超薄屏下指纹芯片逐渐渗透到国内安卓手机。二是公司针对占全球手机出货量60%的LCD手机,今年将推出屏下指纹芯片新品。

一季度业绩不及预期的利空已经反应到股价里面,长期看,公司的“算法定义芯片”的策略值得看好。

风险提示

第一, 受到公共卫生事件影响,导致下游需求严重缩减。

第二, 未来几个季度出现收入增速下降。

(编辑:张金亮)