本文来自微信公众号“兴证海外”,文中观点不代表智通财经观点。

投资要点

需求端:海外线下消费受限,下调全年出货预期至下滑13%,同时预计ASP提升动能减弱。国内手机1Q20出货受特殊情况影响同比降36%,但3月降幅已收窄至23%。但海外局势目前仍不乐观,线下消费受阻,2Q20预计海外亦受类似国内的影响。我们最新预计2020年智能手机全球出货量12.3亿部,同比下滑13%。同时,预计全球经济走弱将削弱消费能力,智能手机的ASP提升动能减弱。需求预期低迷之下,我们预计手机品牌公司进行将有一定程度的订单下修,对供应链公司业绩造成压力。如果下半年海外需求恢复较快,订单亦有希望回补。

供给端:海外3月陆续受停工影响,但全球主要产能集中在国内,整体供应风险不大。卫生事件对生产的影响已从国内转移到海外,我们看到欧美等多地区相关工厂也受影响停工或产能下降。印度封锁令延长至5月初,禁令下手机产业链工厂基本全部停工,印度智能机出货占全球约10%,本地产能主要满足本地市场需求。从CKD(零部件完全拆解)角度,我们估计全球手机产能约75%在中国、约10%在越南、约10%在印度、约5%在其他地区。而国内已基本实现复工复产,我们认为全球智能手机供应整体稳定。

光学仍是规格提升方向,龙头1Q20表现亮眼,但全年需求谨慎。产品上,我们看到最近旗舰机型的摄像头仍明显升级,小米(01810)10系列主摄提升至108MP,华为P40系列升级了主摄像素,强化了多倍变焦性能,且P40 Pro+配备了全新5摄方案。同时,舜宇(02382)、大立光的1Q20出货/营收数字亮眼。1Q20,舜宇手机镜头出货(+37%),CCM出货(+43%);大立光营收(+35%),但预计2Q需求将环比下滑。我们认为光学升级有望对冲手机销量全年下滑,但如果行业仍按原计划扩产,可能会加大价格竞争影响行业利润率,后续需要密切追踪。

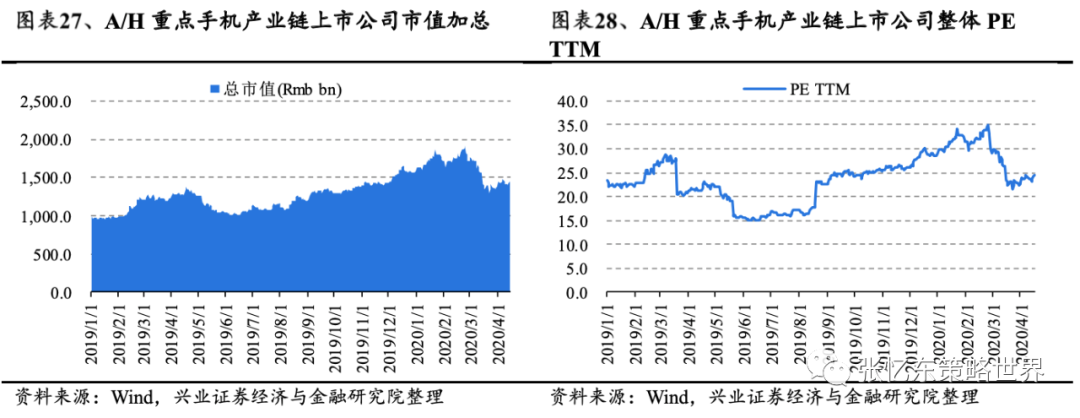

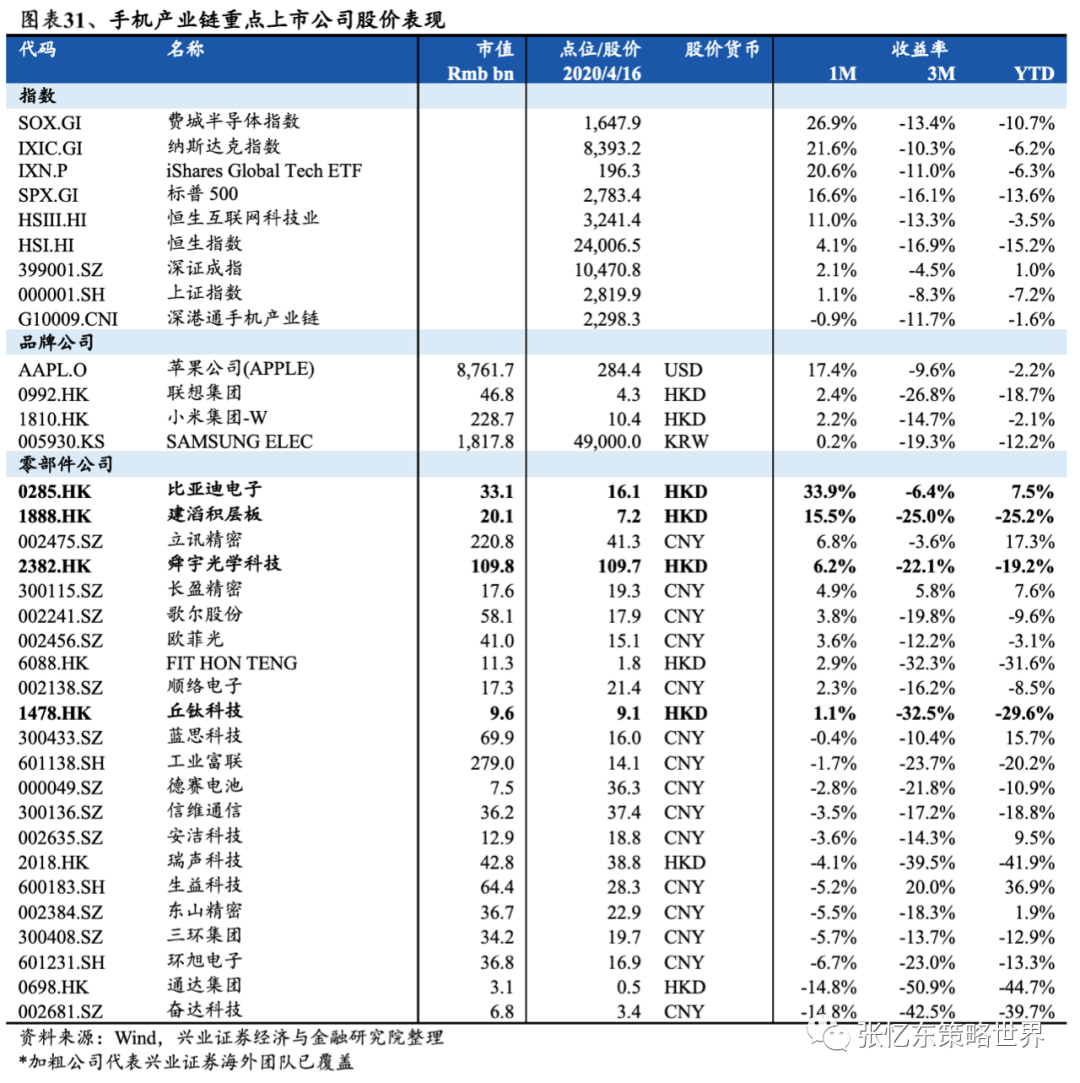

行情回顾:板块年初至今跑输大盘,估值下行。A/H手机产业链总市值从年初至今(2020-04-16)下跌9.0%,同期上证指数下跌7.6%,深证成指上涨0.4%,恒生指数下跌14.8%。手机产业链板PE TTM(整体法)约24.4倍,对比年初时的29.0倍下降15.9%。过去1个月收益率表现相对最好的品牌股是苹果公司。过去1个月收益率表现相对最好的零部件股为比亚迪电子(00285)、建滔积层板(01888)、立讯精密。

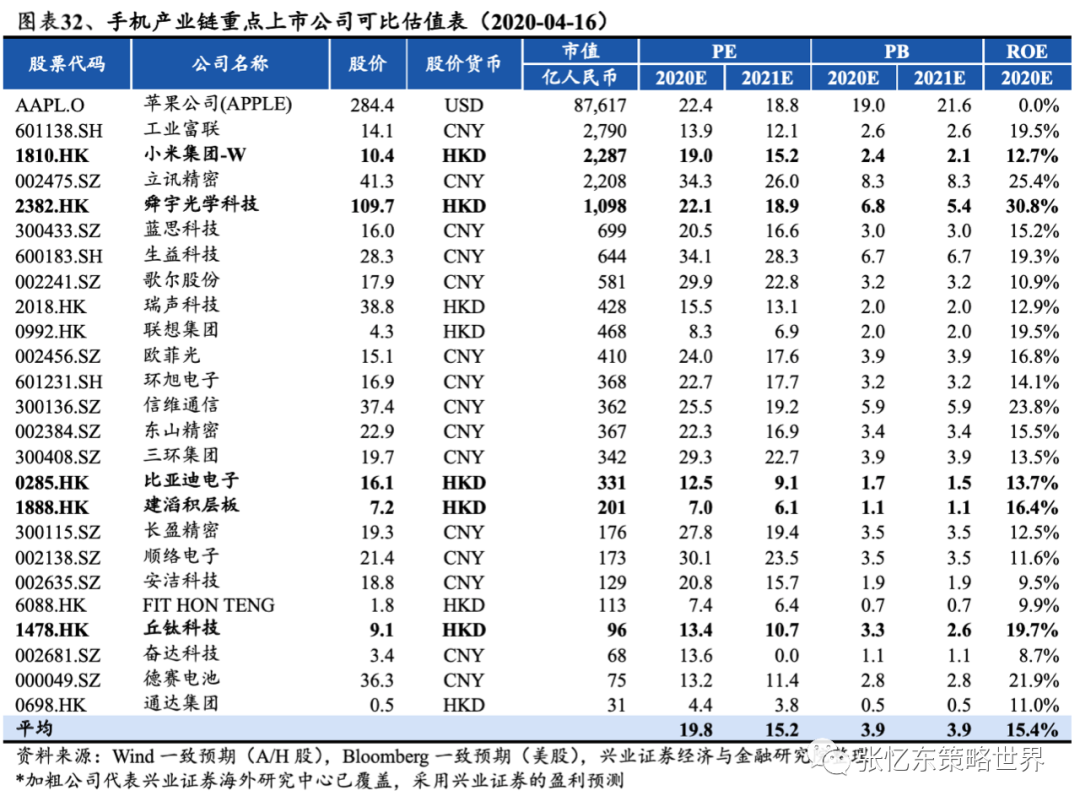

投资建议:短期等待外部环境改善后的反弹机会,长期是买入核心资产的良好时机。近期A/H手机产业链板块估值有明显回调,整体法PE TTM约24.4倍,仍高于2019年中期的估值水平。海外供需骤变或造成板块业绩进一步下修的压力,当前板块2020/21年PE平均为19.8/15.2倍,估值可能仍未完全反映风险。建议投资者1)关注海外情况PEAK后的估值反弹机会;2)以长打短,在估值回调后买入有长期竞争力的核心资产,首推舜宇光学科技、小米集团、比亚迪电子、丘钛科技(01478)。其中比亚迪电子利用自动化能力在特殊时期大量量产口罩,对利润有一定的贡献,值得关注。

风险提示:外部情势影响全球需求,5G换机意愿不及预期,宏观经济下行

报告正文

1、市场:国内一季度出货大幅下滑,但5G新机节奏维持

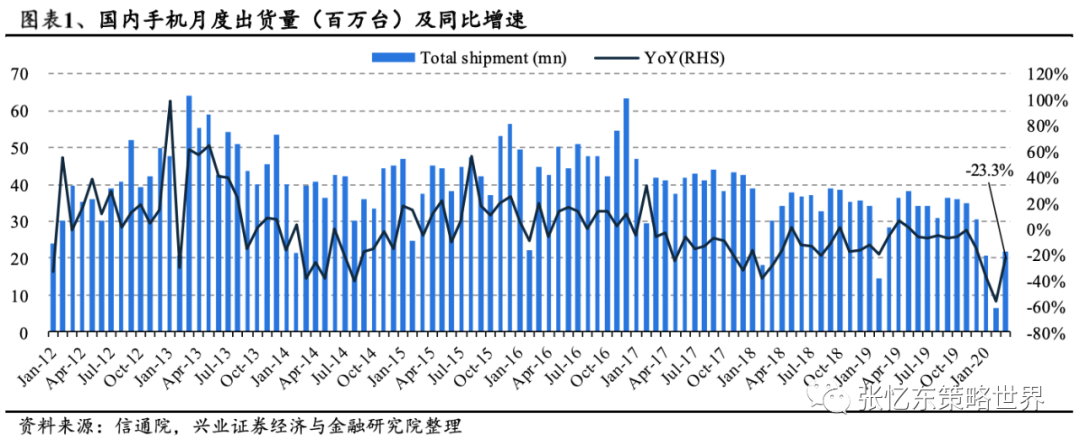

1.1、国内月度数据:3月出货下滑23%,跌幅环比大幅收窄

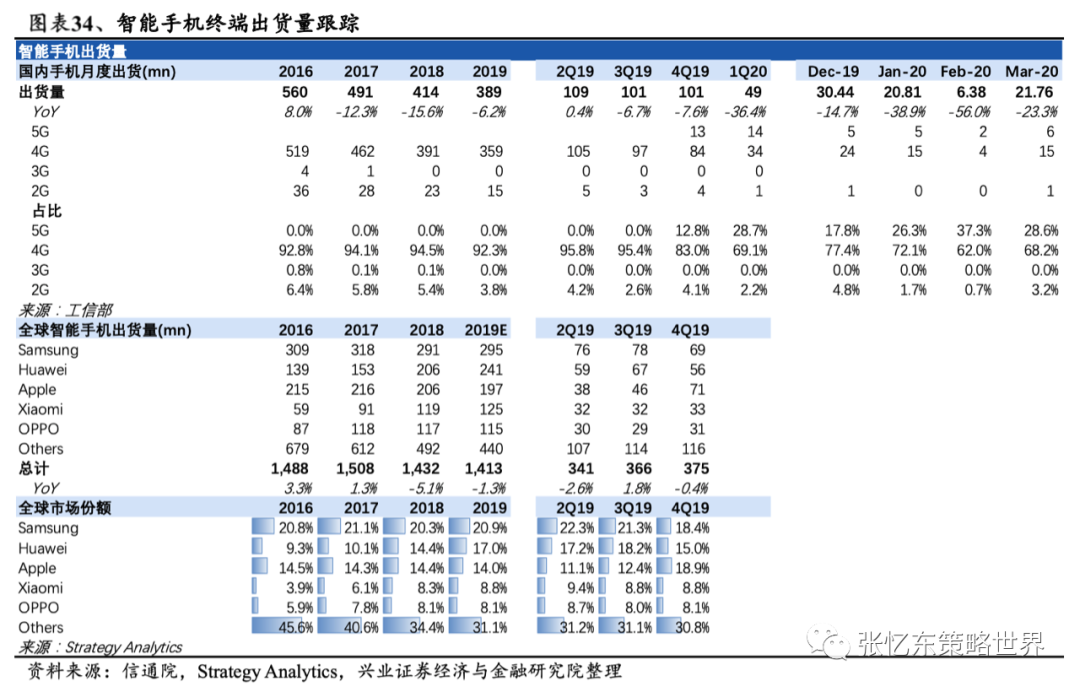

据信通院,2020年第一季度国内手机出货4895万部,同比下滑36%。国内1月/2月/3月出货2081/638/2176万台,同比下滑39%/56%/23%。1月的同比下滑包含农历新年的因素,2月的下滑主要体现了卫生事件对国内线下需求的影响,2月同比下滑幅度创2012年以来的历史新低。得益于国内卫生事件得到较好的控制,3月下滑幅度明显收窄,符合我们此前的预期。

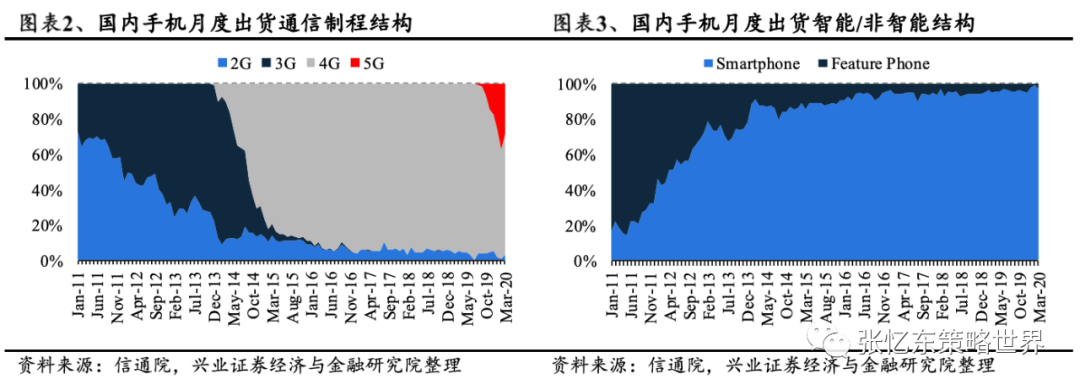

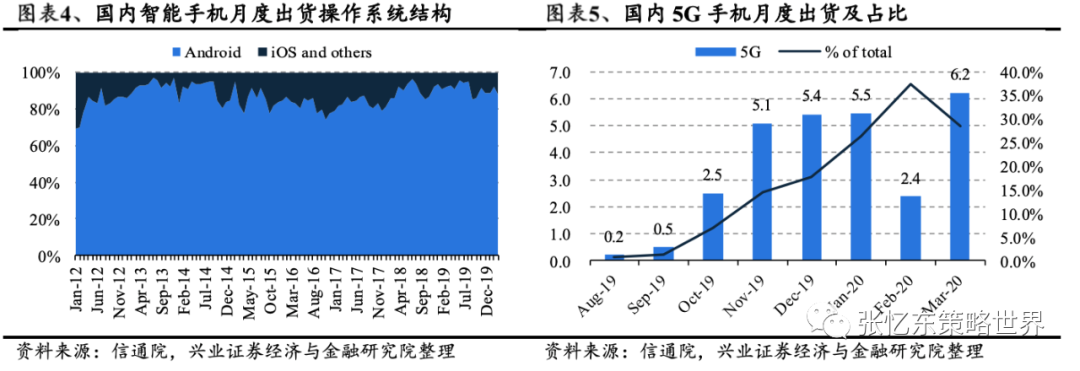

国内5G迁移趋势未改,渗透速度略快于当年4G。2月国内5G机型占比达37.3%,半年时间从去年8月的0.7%提升了36.6ppts。4G机型在国内发布后6个月渗透率达34.8%,5G在国内迁移进度略快于4G迁移的节奏。3月国内5G机型占比回落到28.6%,我们推测是复工后线下渠道销售了较多的库存4G机型。

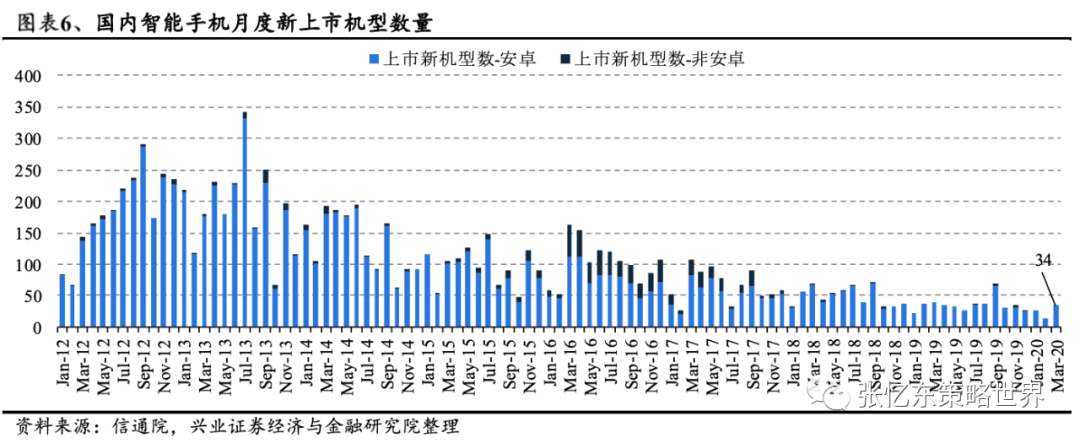

国内3月新上市机型数有所恢复。国内2月新上市智能手机机型仅14种,全部为安卓机型,创历史新低,同比下降61%。国内3月新上市智能手机34种,亦全部为安卓机型,同比下滑15%。2020年第一季度,国内累计新上市机型74款,同比下滑24.5%。

1.2、分市场看,亚太区占比过半,中东欧地区增速最快

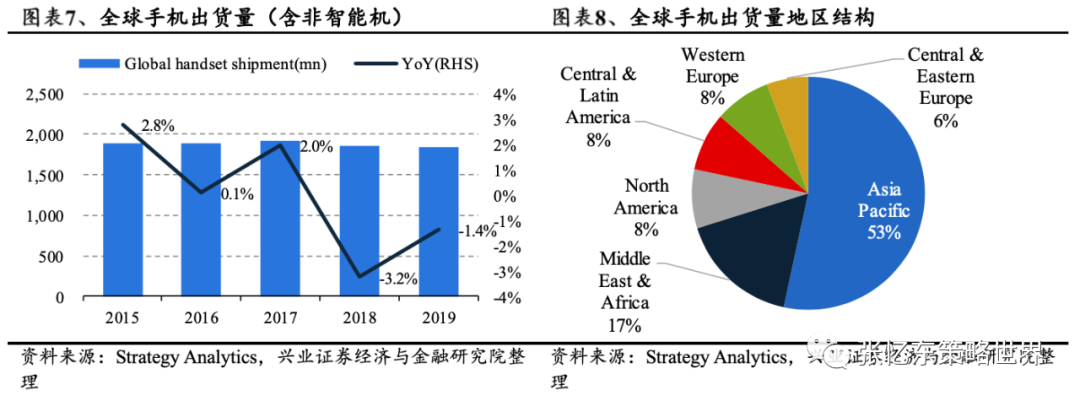

据Strategy Analytics,2019年全球手机(含非智能机)出货18.34亿部,同比下滑1.4%,是连续第二年下滑。分地区看,亚太出货占53%,其次是中东&非洲(17%)、北美(8%)、拉丁美洲(8%)、西欧(8%)、中东欧(6%)。

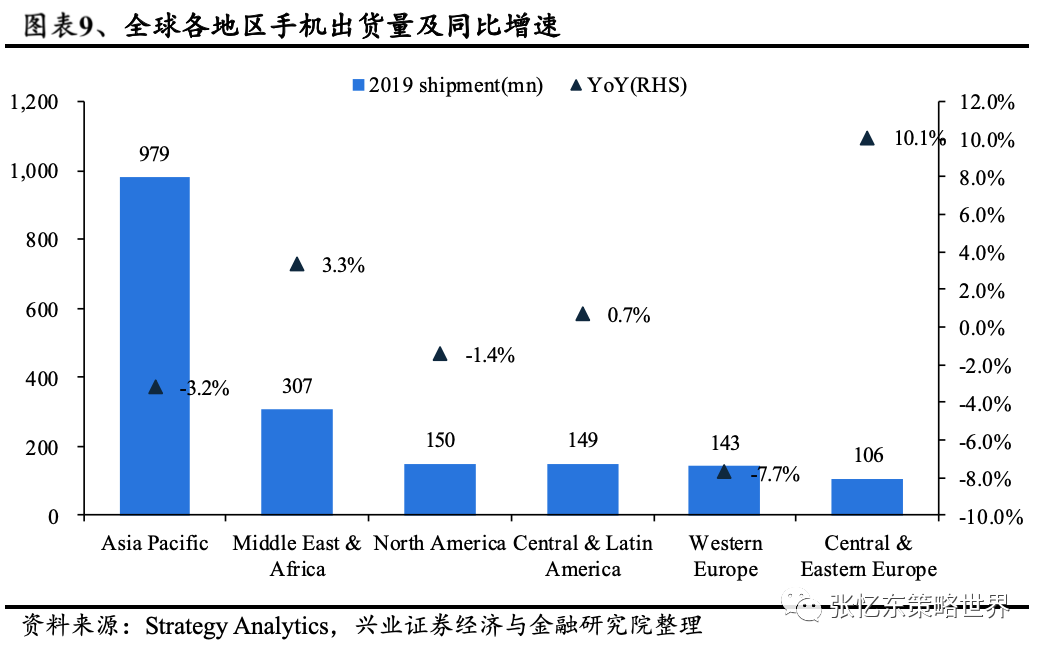

2019年全球手机分地区增速:中东欧增速最快(10.1%)。2019年,亚太地区出货量9.79亿(-3.2%),占比53.4%;中东&非洲出货量3.07亿(+3.3%),占比16.8%;北美出货量1.5亿(-1.4%),占比8.2%;南美出货量1.49亿(+0.9%),占比8.1%;西欧出货量1.43亿(-7.7%),占比7.8%;中东欧出货量1.06亿(+10.1%),占比5.8%。

1.3、需求端:下调2020年出货量预测至13%,ASP提升动能减弱

特殊状况下,换机周期拉长,总体需求量下滑。智能手机销售仍以线下渠道为主,如中国市场约75%的销量在线下,西欧约90%的销量在线下。在近期特殊情况下,线下消费场景受限制,如苹果海外零售店仍在关闭状态,将较大幅度影响到智能机的需求。我们认为,尽管事件平息后需求可望反弹,但宏观经济对个人消费能力的影响,将在今年影响整体手机销量,延长换机周期。

Counterpoint:2月全球智能手机销量下滑14%,中国销量下滑38%。市场调研机构Counterpoint Research的报告显示, 2月份全球智能手机销量下滑了14%。此外,考虑到全球诸多地区实际情况,3-4月智能手机销量将进一步下滑。中国2月份的销售额较去年同期下降了38%,但随着许多商店在3月中旬重新开张,中国市场销量呈现出复苏的迹象。韩国也出现了销量的复苏,但对全球多数地区来说,目前尚未进入复苏阶段。

3月中旬海外卫生事件加速,苹果、三星、微软、运营商关闭部分零售店。

3月14日,苹果在官网网站公告称将关闭大中华区之外的所有零售店,直到另行通知。苹果建议客户选择线上购买渠道,并通过网站或电话获取服务支持。苹果4月初预计这些零售店最早可在5月初恢复营业。

3月17日,三星宣布关闭美国地区的三星837 Lab和所有的三星体验店。

3月17日,微软通过官方Twitter宣布,将关闭全球所有线下门店。

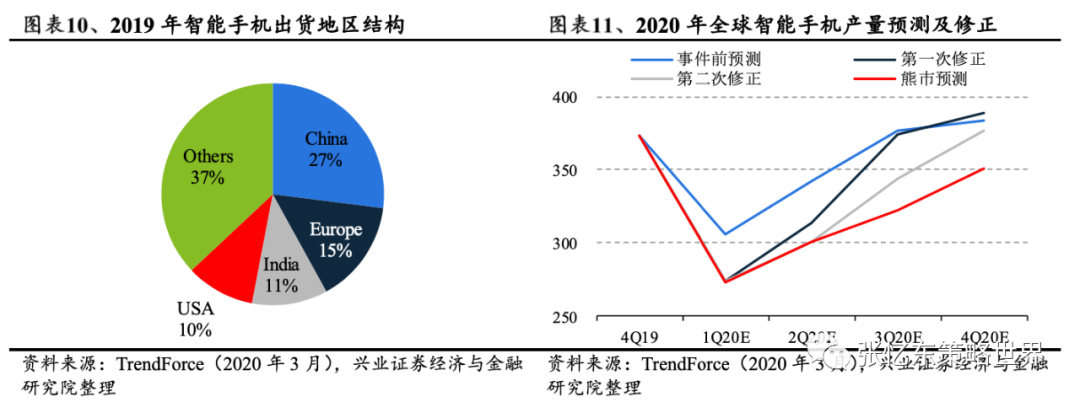

3月17日,美国无线运营商T-Mobile US日前证实,由于卫生事件传播,该公司从当地时间周日已经开始暂时关闭80%的美国门店。TrendForce预测2020年智能手机出货下滑7.5%。TrendForce最新预计2020年智能手机生产量为12.96亿部,同比下滑7.5%。同时表示,如果全球特殊事件不能在下半年缓解,衰退幅度或将更大。这是TrendForce今年第二次下修全年预计,该机构在1月预计为14.1亿部,2月底下修4.2%至13.51亿部(-3.5%),本次下修4.1%至12.96亿部(-7.5%)。

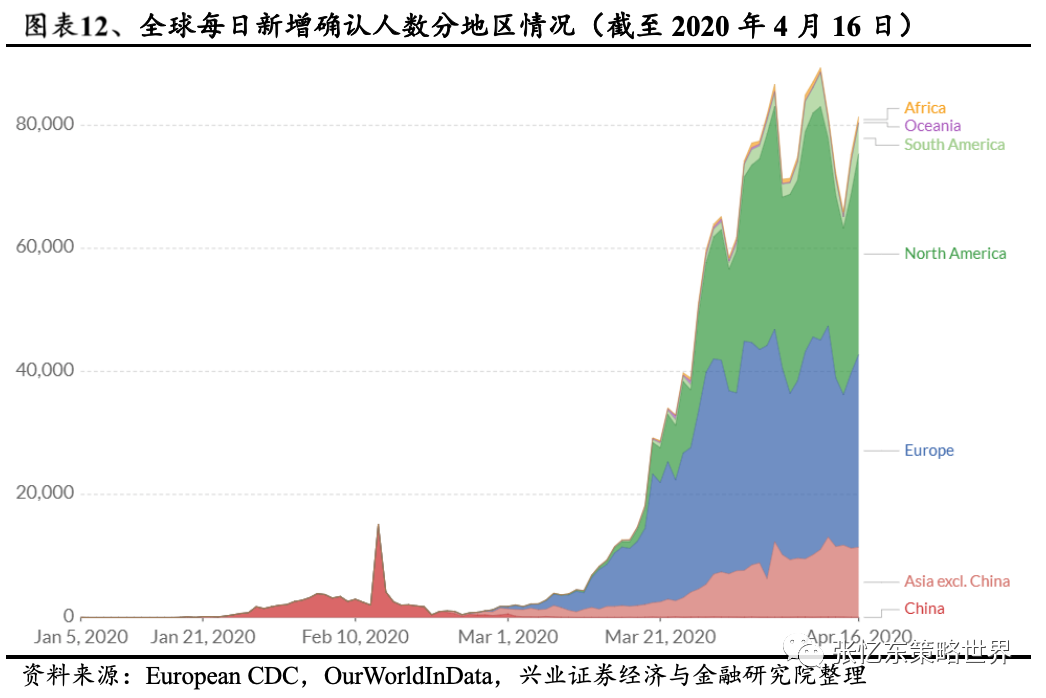

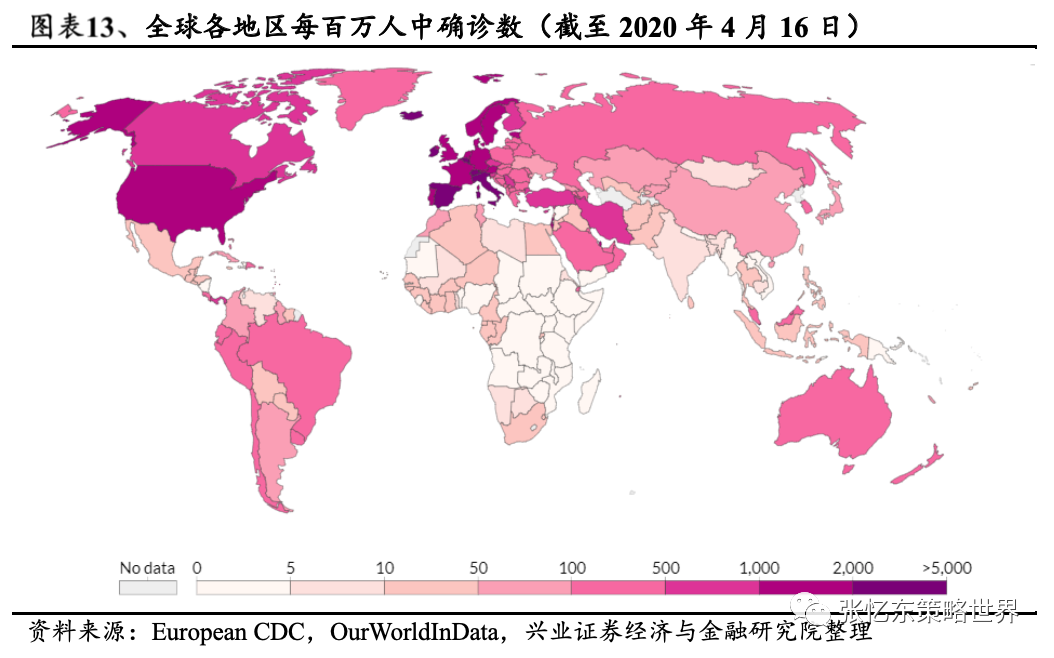

海外地区中,北美、欧洲地区情况最不乐观。根据欧洲CDC的统计数据(截至2020年4月16日),北美、欧洲、澳洲地区的确诊比例最高,卫生事件相对严重。我们预计欧洲当局也会陆续采用类似中国的措施,建议民众居家尽量减少外出,来控制卫生事件的传播。根据国内的经验(国内2月份出货下滑56%),这将明显地影响线下手机的销售。而根据Strategy Analytics 2019年的统计数据,而欧洲、北美地区的手机出货量占全球比例约为14%和8%。

多国不断延长封锁令期间,线下消费持续受抑制。据环球网报道,法国“禁足令”将延长至5月11日。4月13日晚,尼日利亚宣布为遏制病毒传播,针对首都阿布贾、拉各斯及奥贡州的封锁措施将延长14天。意大利原定4月13日结束的全国“封城”措施将延长到5月3日。西班牙宣布延长封锁与法国、西班牙边境的日期至4月26日。爱尔兰将原定4月12日到期的“居家令”延长3个星期至5月5日。南非政府于3月27日零时起实行为期21天的“封锁令”,后将时间延长14天。匈牙利4月9日宣布将无限期延长此前发布的出行限制令,每周评估一次。约旦全国封锁措施将延长至4月底。希腊的商业、社会活动、交通等限制措施生效期继续延长至4月27日。

1.3.1、苹果、三星线下店关闭,三星全球多个工厂受影响

苹果海外零售店关闭状态,员工远程办公,今年开发者大会改线上

2020年3月29日,苹果官网显示中国以外地区的零售店仍处于关闭状态。

2020年3月13日,苹果CEO Tim在官网发布声明回应近期公共卫生事件。苹果公司称1)已经在全球累计捐款1500万美元;2)大中华区的零售店已经全部恢复营业,但大中华区以外的店铺要至少关闭到3月27日;3)大中华区以外的地区,采用灵活办公方式,员工可远程办公;4)2020年全球开发者大会将在线上举行。

2020年2月17日,苹果公司更新了季度业绩指引。公司预计收入将无法达到先前制定的2020年3月份季度(FY2Q20)的指引(630-670亿美元)。苹果指出,由于特殊事件的影响,在供应链端将暂时影响苹果公司产品出货。另一方面,中国市场需求将短期下降。

2020年4月3日,外媒报道苹果零售店关闭至5月初。苹果公司负责零售和人才的高级副总裁迪尔德丽·奥布莱恩表示,公司预计“所有办公室将维持灵活的工作安排,美国境内所有零售店都将保持关闭状态,直至5月初。”三星:美国零售店关闭,工厂生产受到影响

韩国龟尾工厂因卫生事件多次临时停产,影响到高端机型生产。三星龟尾工厂主要生产高端折叠机Galaxy Z Flip以及旗舰机Galaxy S20。今年2月起工厂有员工感染病毒,工厂多次临时停产,进行全面防疫消毒工作。

三星在全球范围内多家工厂宣布暂时关闭。3月24日,三星宣布暂停印度诺伊达智能手机工厂运营,诺伊达工厂是三星全球最大的智能手机工厂。3月25日,三星表示将关闭其在密歇根州的电池厂,同时另一家生产电池组的工厂也已暂时关闭。3月26日,三星匈牙利公司宣布,将在3月27日前暂停旗下匈牙利工厂电视机产线的运营,此前已经决定关闭斯洛伐克电视机厂。3月27日,三星暂停关闭位于巴西东南部圣保罗的坎皮纳斯的制造工厂,该工厂将从周一开始一直关闭两周,直到4月12日。此前三星已经关闭了在拉丁美洲最大的制造工厂。 1.3.2、最新预测

我们下调2020年全球智能手机出货量增速预测至-13%。由于今年宏观经济对消费电子的影响较难判断,智能手机需求有较大的不确定性。三方机构Strategy Analytics最新预计2020年智能手机出货量下滑10%,TrendForce预计2020年智能手机出货量下滑7.5%,而我们更保守地预计2020年智能手机出货量将下滑13%。原本智能机本身在5G换机+光学升级的带动下呈现ASP提升的趋势,但近期全球公共卫生事件影响到宏观经济和消费者信心,整体升级幅度或不及此前预期。

2、海外产业链受到影响,但整体供应风险可控

2.1、供给端:国内产业链基本复工,海外开始受到明显影响

国内供应链基本恢复,海外开始受到较大影响。由于国内事件已经得到较成功的控制,供应链平均复工率在8成以上;而海外供应链目前受到较大影响。手机品牌的印度制造工厂在政府的要求下已经关闭,美国、欧洲也有产业链工厂停工消息,未停工工厂产能也受到影响。新加坡政府宣布4月7日起停工一个月,但好在当地半导体产业链公司如格罗方德、UMC、美光暂时免于停工。

印度3月24日发布“21天禁令”,后延长至5月3日,影响当地智能手机供需。印度政府发布“21天禁令”,民众没有紧急事务不许外出,学校、工厂、办公场所、购物餐饮娱乐场所等全部关停。此前,小米、OPPO、Vivo、三星等品牌已经遵从当地政府的要求,停止了工厂生产。此次禁令进一步影响到苹果制造合作伙伴富士康和纬创公司,富士康在印度金奈生产iPhone XR,而纬创公司则在印度班加罗尔生产iPhone 7。由于印度的关税保护政策,印度销售的智能机多为本地生产,因此此次禁令主要使当地市场的智能机供需同时下降。

LG化学和三星SDI宣布关闭美国电池工厂直至4月13日。3月26日消息,据国外媒体报道,由于受公共卫生事件影响,韩国动力电池企业LG化学(LG Chem)与三星SDI宣布,关闭它们在美国的电池工厂直到4月13日。

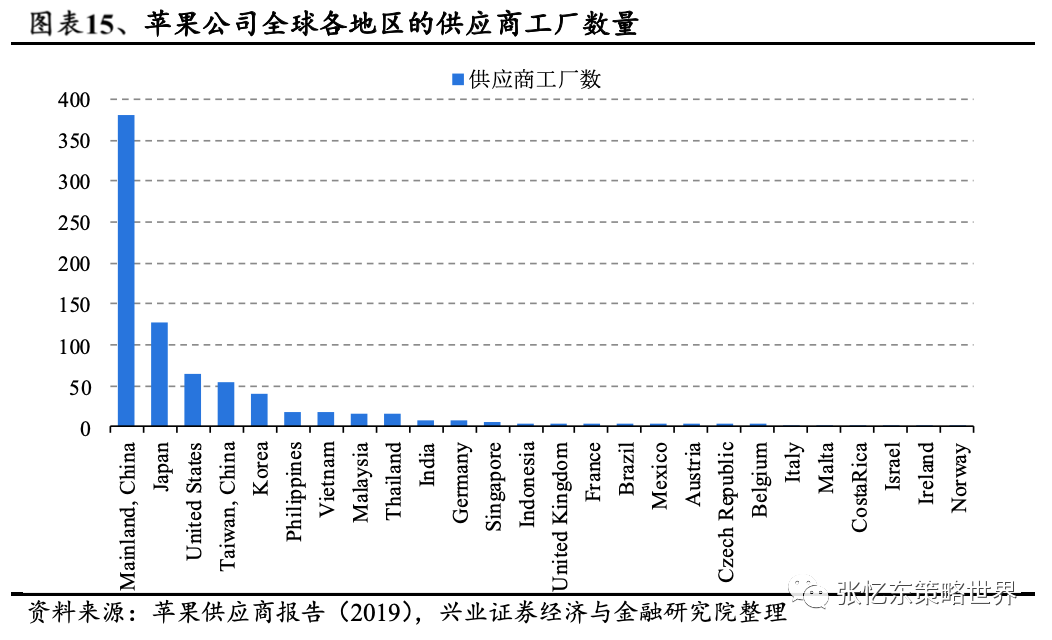

苹果的供应商工厂集中在亚洲,总体供应风险可控。根据苹果的供应商报告,中国、日本、美国和韩国的供应商在数量上占84%,其中中国、日本和韩国的公共卫生事件情况基本得到控制,供应链风险较低。美国和其他地区的供应链可能受到影响,但从数量占比上不到25%,总体供应风险可控。

从CKD角度,我们估计全球手机产能约75%在中国、约10%在越南、约10%在印度、约5%在其他地区。考虑到国内卫生事件已经基本得到控制,产业链复工情况较好,我们认为整体上全球手机供应端是稳定的。

2.2、品牌份额:中国品牌份额持续提升,华为目前大幅领先

2.2.1、国内情况:总需求持续萎缩,华为份额大幅领先

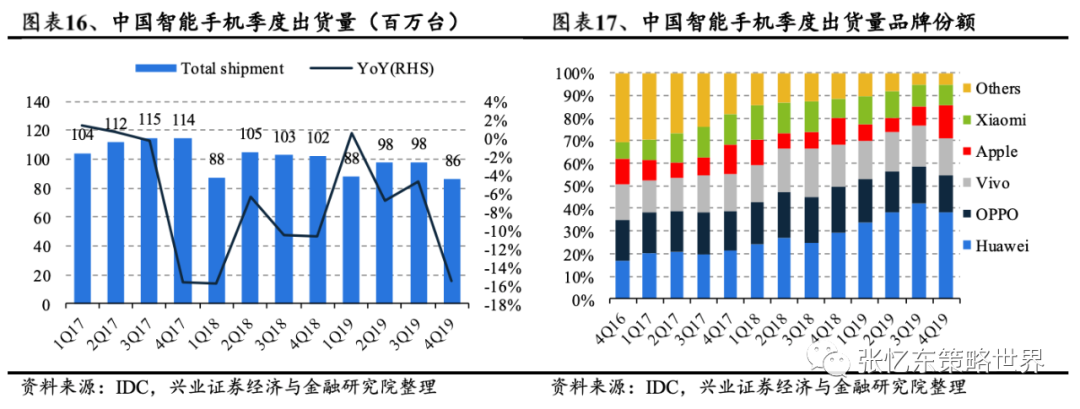

据IDC,4Q19中国智能手机出货量下滑15.6%。华为、vivo份额有所回落,苹果份额因新机发布因素明显提升。根据IDC统计数据,2019年第四季度,国内手机出货86.2百万台(本季IDC统计数值少于信通院),同比下滑15.6%。其中华为份额为38.4%,其次是OPPO(16.4%)、vivo(16.4%)、苹果(14.4%)、小米(9.3%)和其他(5.1%)。

2020年第一季度,线上渠道占优势的小米份额有望提升。国内智能手机的线下渠道销售占比约占75%,线上渠道约占25%。多数品牌公司更依仗线下渠道,而线下渠道在卫生事件影响下受到显著的影响,线上渠道基本不受影响。小米品牌是唯一线上渠道(约60%)大于线下渠道的手机品牌,我们推测其在2020年第一季度国内份额有望提升。

2.2.2、全球情况:中国品牌份额持续提升

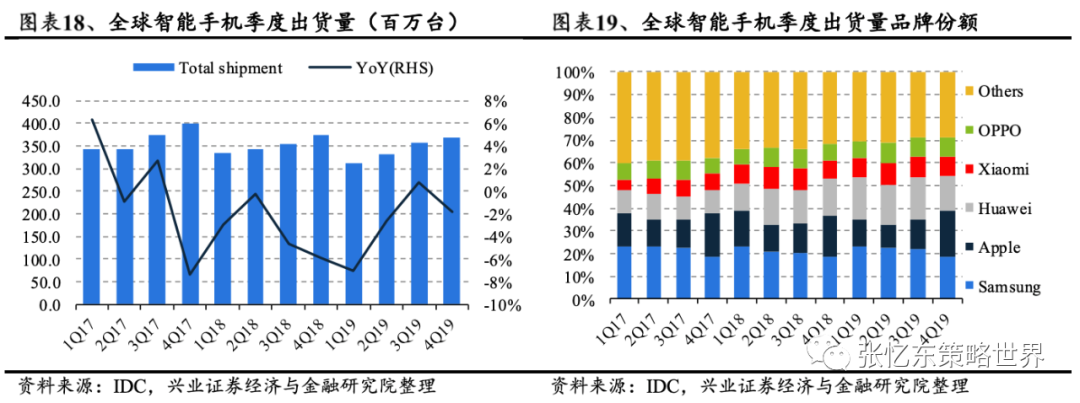

据IDC,4Q19全球智能手机出货下滑1.1%,苹果份额第一。2019年第四季度,全球智能手机出货3.688亿部,同比-1.1%,环比+2.9%。得益于假期促销季的强劲表现,苹果4Q19出货量夺得全球第一,与2018年情况类似。

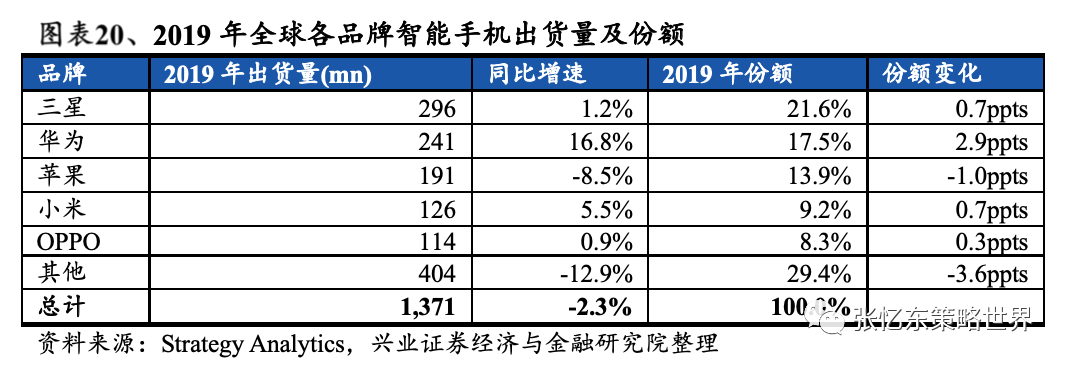

据IDC,2019年全球智能手机下滑2.3%,华为/小米/三星/OPPO份额提升。据IDC统计数据,2019年全球智能手机出货13.71亿部,同比下滑2.3%,已经是连续第三年下滑。华为/小米/三星/OPPO份额分别提升了2.9/0.7/0.7/0.3ppts,出货量逆势增长16.8%/5.5%/1.2%/0.9%。

2.3、产品:光学规格升级仍是主要方向

2.3.1、旗舰机的摄像头持续升级

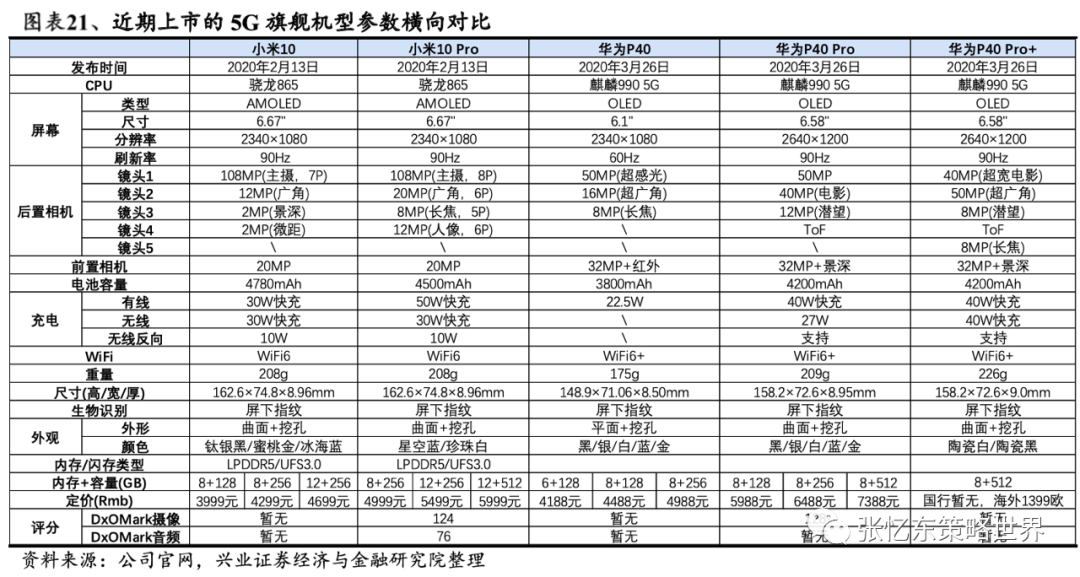

华为P40系列3月26日海外发布,摄像头仍为亮点,国内售价较P30系列提升。3月26日,华为在海外发布了P40 Pro系列,搭载HMS生态,摄像头升级仍是最大亮点。P40系列3月27日起接受定金预订,4月8日召开国内发布会。售价上,P40比P30提高了200元,P40 Pro比P30 Pro提高了500-600元。而摄像性能最强的P40 Pro+海外售价1399欧元,暂未在国内发布售价。

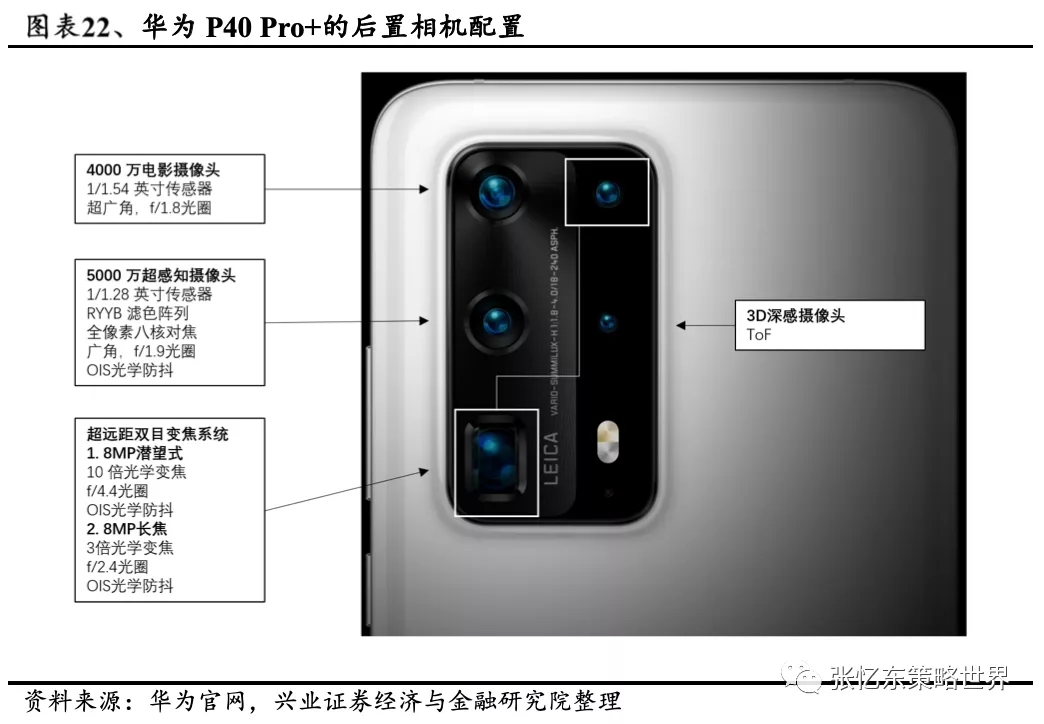

华为P40系列摄像头再升级,其中P40 Pro+后置5摄方案,强化变焦性能。华为P40系列的摄像头配置进一步升级:1)P40后置50MP+16MP+8MP,比P30主要升级了主摄的像素(P30后置40MP+16MP+8MP)。2)P40 Pro后置50MP+40MP+12MP(潜望式)+ToF,而P30 Pro后置40MP+20MP+8MP(潜望式)+ToF,三颗镜头的像素均有升级。3)P40 Pro+则配置了全新的5摄方案,比P40 Pro版新增了8MP长焦镜头,和潜望式镜头组成了超远距双目变焦系统,可实现10倍光学变焦+20倍混合变焦+100倍数字变焦。比P40 Pro可实现的5倍光学变焦+10倍混合变焦+50倍数字变焦,变焦性能又增加一倍。

2.3.2、光学公司1Q20出货/营收增速亮眼

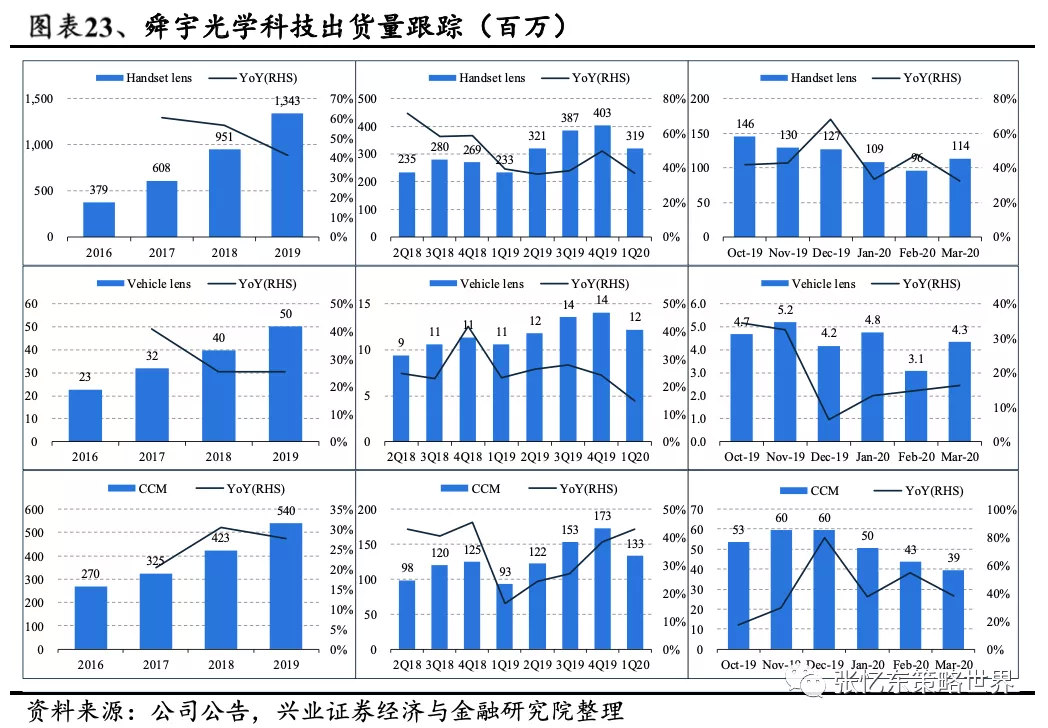

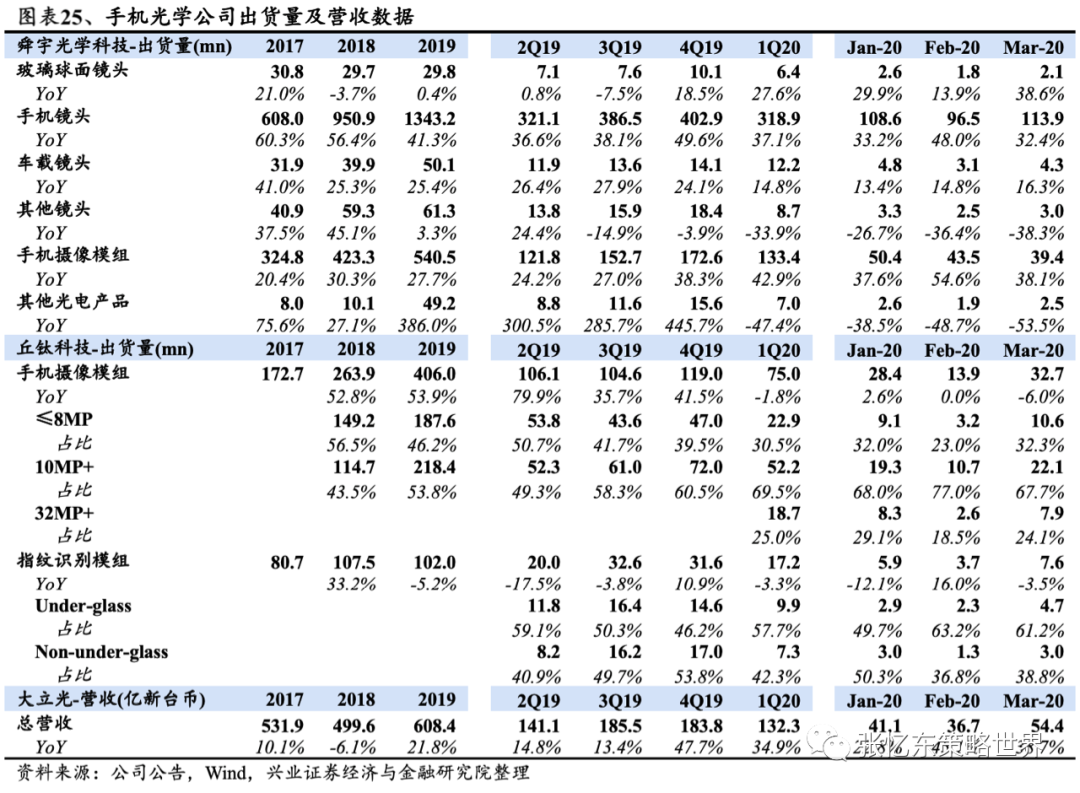

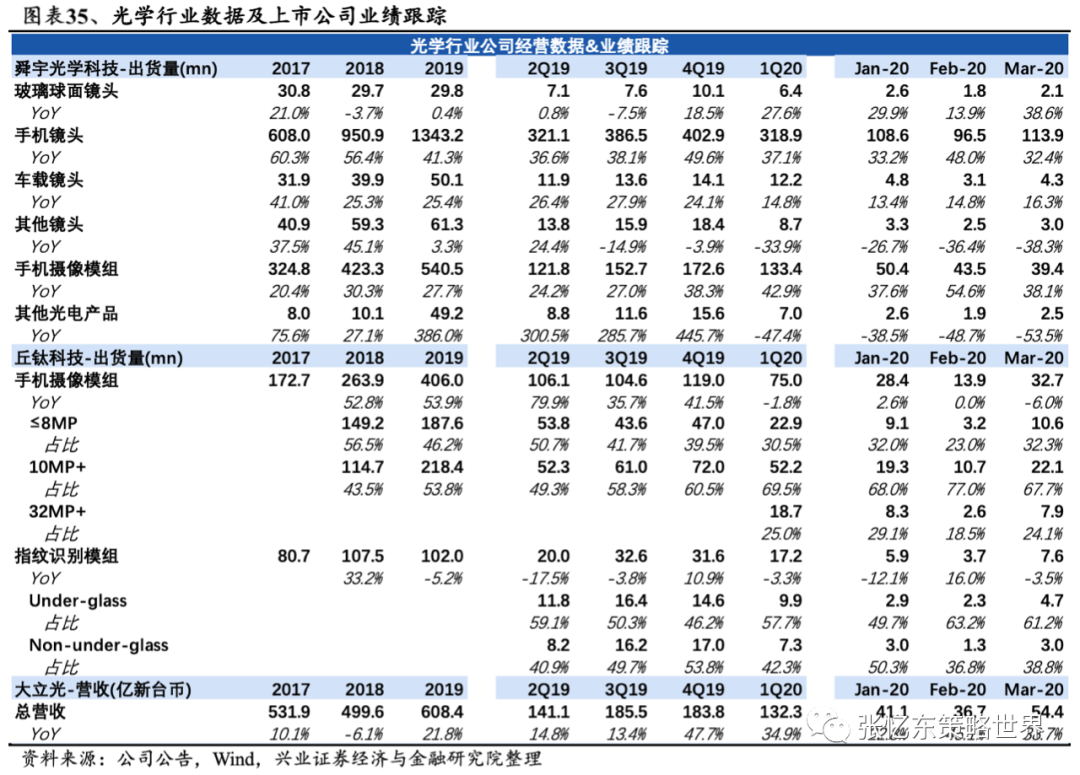

舜宇手机镜头及摄像模组1Q20份额同比提升,增速高于全年指引。舜宇3月手机镜头出货量113.86百万件,同比增长32.4%;手机摄像模组出货量为39.4百万件,同比增长38.1%。舜宇1-3月手机镜头累计出货量达318.9百万件,同比增长37.1%,远高于全年增速指引(10%);手机摄像模组累计出货133.4百万件,同比增长42.9%,远高于全年增速指引(15%)。2020年第一季度,公司的手机镜头和模组的市占率均同比提升。

舜宇车载镜头1Q20增速暂低于全年指引,3D模组出货偏弱。舜宇3月份车载镜头出货量为4.3百万件,同比增加16.3%,环比增长41.1%;1-3月累计12.2百万件,同比增长14.8%,低于全年指引(20%)。3月份其他光电产品出货量为2.5百万件,同比下降53.5%;1-3月累计出货7.0百万件,同比下降47.4%。其他光电产品主要是结构光及ToF模组,同比下滑或受旗舰机型需求同比减少。

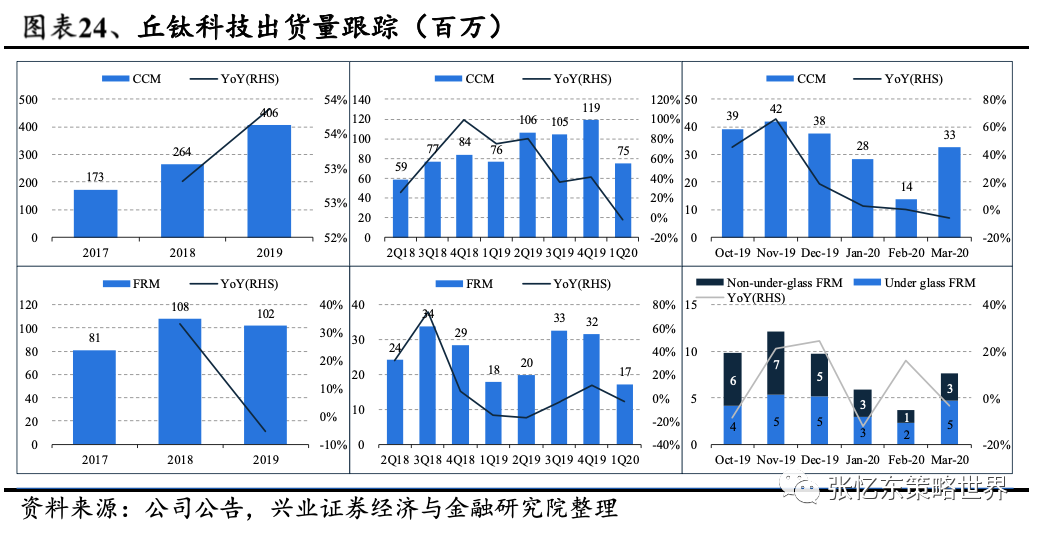

受复工进度影响,丘钛1Q20出货量同比下滑。丘钛3月摄像头模组出货量为32.7百万件(yoy-6.0%,mom+135.4%),指纹识别模组出货量为7.6百万件(yoy-3.5%,mom+107.9%),其中屏下指纹识别模组出货量为4.7百万件(yoy+1.9%,mom+101.4%)。丘钛1-3月摄像头模组累计出货量为75.0百万件(yoy-1.8%),指纹识别模组累计出货量为17.2百万件(yoy-3.3%)。1Q出货同比下滑主要是卫生事件影响到春节假期后的复工,且部分人员无法到达后马上投产,影响到产能恢复。3月公司已经全面复工,出货量环比已有大幅改善。

丘钛1Q20 CCM产品结构明显提升。2020年第一季度,丘钛科技的摄像模组出货中10MP以上的产品占69.5%,同比提高了26.1ppts,环比提高了9.0ppts,其中32MP以上的产品占25%。

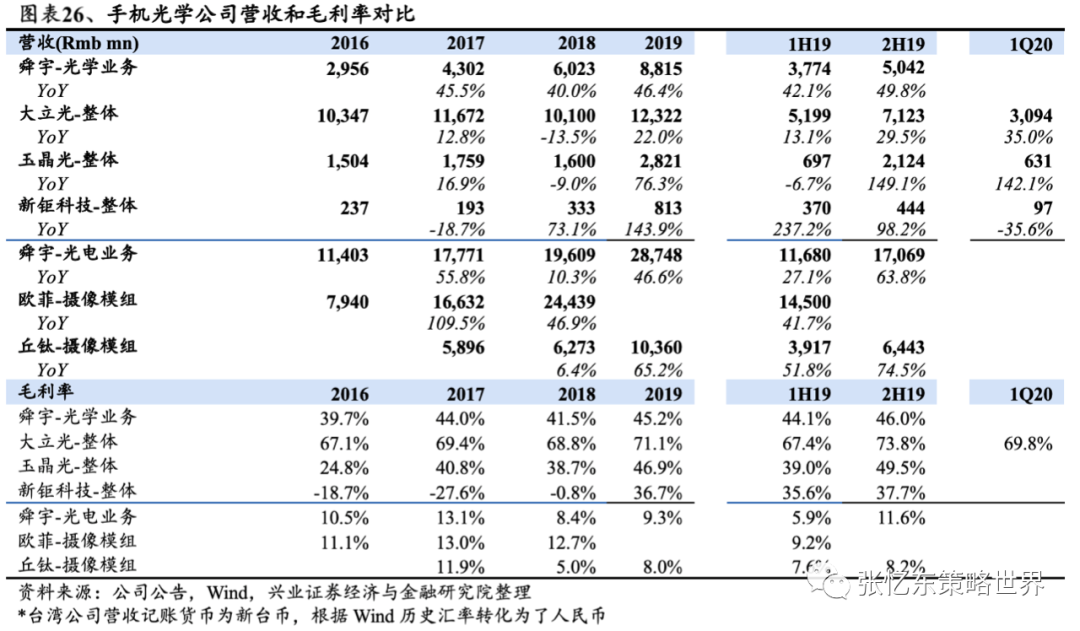

海内外卫生事件影响下,舜宇、大立光1Q20增速亮眼,但需警惕2Q20增速下行风险。2020年第一季度,舜宇手机镜头出货量同比增32.4%,大立光营收同比增34.9%,增速仅有环比小幅回落。但海外卫生事件自3月开始明显加重,智能手机需求将受影响,我们预计手机品牌商可能削减二季度订单以化解当前的高库存。传导到光学零部件公司,我们预计二季度出货及营收增速将有明显回落。

大立光1Q20净利润同比增长33%。2020年第一季度,公司营收折合人民币30.8亿元(yoy+35%);毛利率69.8%,环比下降1.3ppts;税后净利折合人民币15.7亿(yoy+33%)。1Q20出货结构上,20MP+占20-30%,10MP占40-50%(较上季度的50-60%有所下滑),8MP占10-20%。

受全球卫生事件影响,大立光预计4月、5月需求将连续环比下滑。受卫生事件影响,智能手机销售疲弱,客户需求走弱。公司预计客户需求将在4月、5月连续环比下滑。因此,2Q20稼动率预计环比有所下降。但现有订单反映客户对于镜头需求的升级意愿并未受影响,产品结构已经基本确定,预计下半年情况也不会受太大影响。

大立光的Free-form lens镜头预计下半年量产。自由曲面技术适用四角型传感器,生产采用非轴对称加工法,主要用于超大广角手机镜头产品,可改善镜片边缘的成像质量。这项技术将加强大立光在广角和超广角镜头的市占率,并优化公司的产品组合。自由曲面镜头ASP预计较既有产品超出两成,我们推测将使用在下半年面世的华为Mate40 Pro上。

3、板块回顾及基本面跟踪

3.1、板块表现回顾

3.1.1、板块及重点公司收益率

年初以来板块跑输指数,估值下行。A/H手机产业链总市值从年初至今(2020-04-13)下跌9.0%,同期上证指数下跌7.6%,深证成指上涨0.4%,恒生指数下跌14.8%。手机产业链板PE TTM(整体法)约24.4倍,对比年初时的29.0倍下降15.9%。

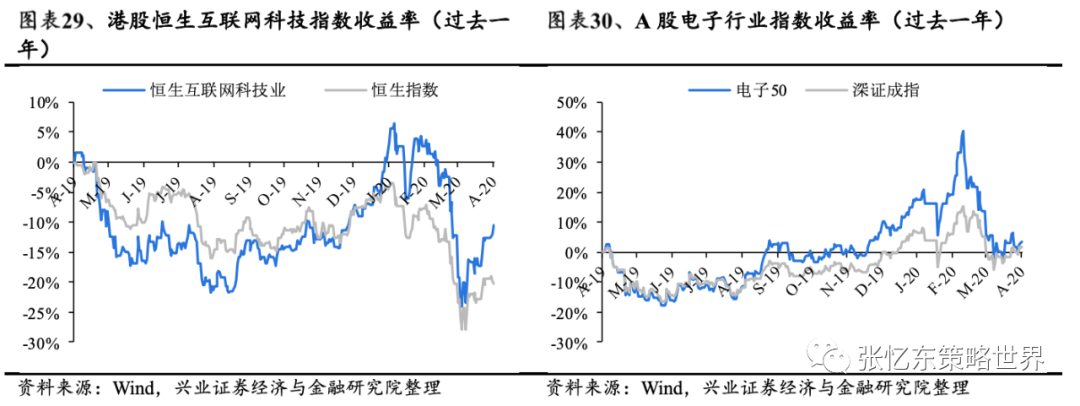

过去一年相关指数仍跑赢行业。港股恒生互联网科技指数过去一年下跌10.4%,好于恒生指数(下跌20.3%)。A股电子50指数过去一年上涨3.5%,好于深证成指(上涨1.8%)。

过去1个月的品牌公司表现回顾(取样范围为下表内公司):

相对表现最好:苹果公司过去1个月的零部件公司表现回顾(取样范围为下表内公司):

相对表现前三位:比亚迪电子(结构件/组装)、建滔积层板(覆铜板)、立讯精密(连接器)

相对表现后三位:奋达科技(结构件/音箱)、通达集团(结构件)、环旭电子(电子制造)

3.1.2、重点公司可比估值

近期A/H手机产业链板块估值有明显回调,整体法PE TTM约24.4倍,但仍高于2019年中的估值水平。我们认为终端需求全年会有较大压力,传导至供应链公司可能造成量价齐跌,对业绩造成更大的冲击。当前板块2020年PE平均为19.8/15.2倍,但我们预计盈利预测有进一步下修的可能。

3.2、公司/行业基本面跟踪

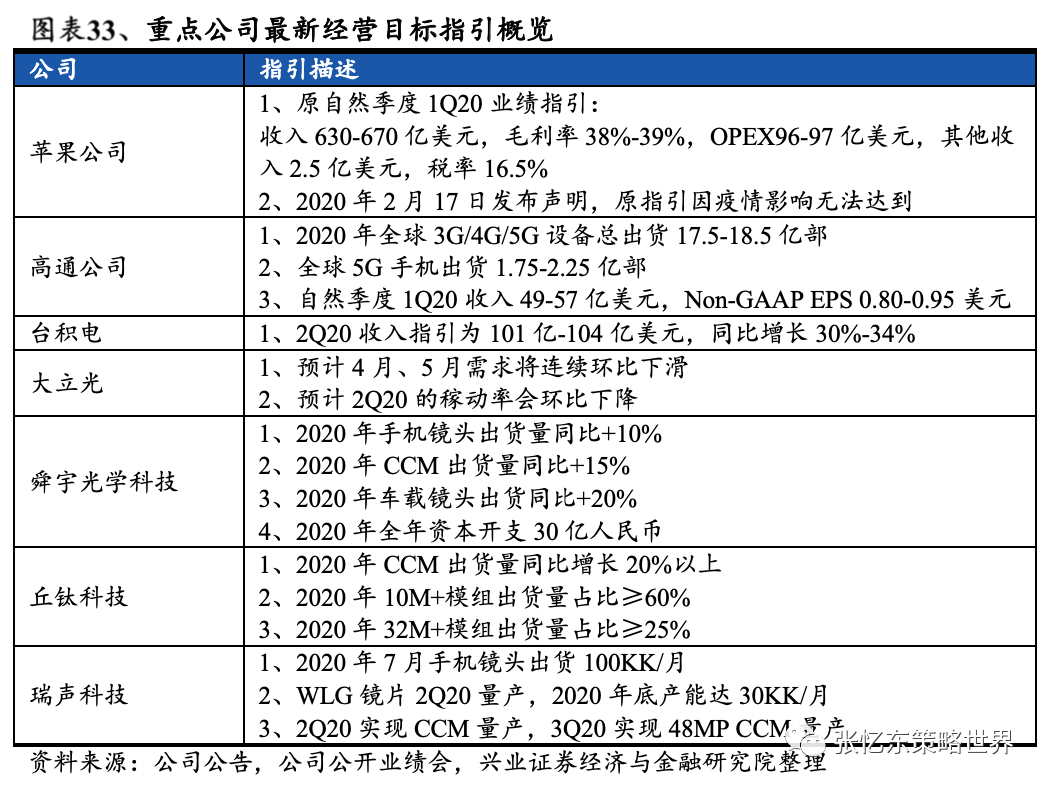

3.2.1、重点公司最新指引汇总

3.2.2、手机及零部件出货数据跟踪

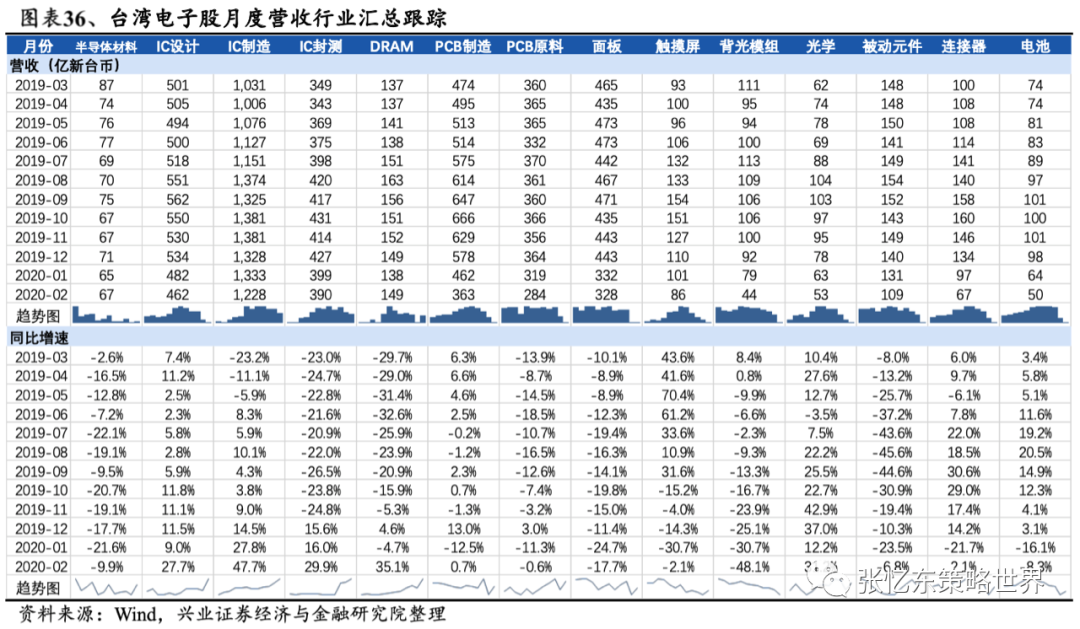

3.2.3、台湾公司月度营收跟踪

3.3、投资建议

投资建议:短期等待外部环境改善后的反弹机会,长期是买入核心资产的良好时机。近期A/H手机产业链板块估值有明显回调,整体法PE TTM约24.4倍,仍高于2019年中期的估值水平。海外供需骤变或造成板块业绩进一步下修的压力,当前板块2020/21年PE平均为19.8/15.2倍,估值可能仍未完全反映风险。建议投资者1)关注海外情况PEAK后的估值反弹机会;2)以长打短,在估值回调后买入有长期竞争力的核心资产,首推舜宇光学科技、小米集团、比亚迪电子、丘钛科技。其中比亚迪电子利用自动化能力在特殊时期大量量产口罩,对利润有一定的贡献,值得关注。

4、风险提示

1)外部情势影响5G网络部署进度;

2)5G手机换机意愿不及预期;

3)宏观经济下行;行业政策风险。

(编辑:李国坚)