从2018年突破千亿到2019年达标2000亿,阳光城(000671.SZ)走的不容易,却很踏实。

在4月24日阳光城2019年全年业绩发布会上,阳光城执行董事长兼总裁朱荣斌表示,“如果单纯追求规模,阳光城还可以上更高的一层台阶。大家对阳光城的理解就是高增长,但其实最高增长阶段已经过去了”。

据智通财经APP了解,在业绩发布会的前一天,阳光城发布了2019年全年业绩报告:营收610.49亿元,同比增长8.11%;合并归属于上市公司股东净利润40.2亿元,同比增长33.21%;权益销售金额1351.43亿元,同比增长14.21%。

8%的营收增长与33.21%的净利润增速,形成鲜明对照,展示这家房企20强企业开始撕掉高成长的标签,转向高质量的内核增长。

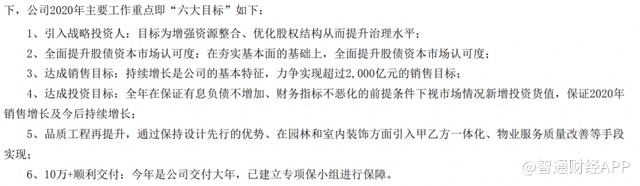

2019年内,阳光城实现全口径销售额2110.3亿元,位列房企榜单第13位,再上新高度。2020年,阳光城提出目标是2000+亿元。2000+亿的目标,也许是持平,也许是超出,但没有提出一个确切的数据,显示阳光城和朱荣斌团队的谨慎态度,虽然外界认为最终可能会达到2200-2500亿左右。

如此的谨慎,即与卫生事件之下房企的销售压力相关。过去三年间,阳光城予外界的印象,发生了巨大的变化,从融资驱动型转向了经营驱动型企业,但奇怪的是,阳光城过渡得很自然而不痛苦。对于规模的增速不再执著,“保持高于同行的增速”即可。拿地表现上,阳光城显得更为谨慎。

阳光城表示,今年在资本市场上有两大工作目标,一是将引入战略投资人,二是要全面提升股债资本市场认可,提高分红,提升境内外评级。

针对2019年度,阳光城将分红比例提高至20%以上,较2018年提升近13%,实现每10股派现金红利含税2元。

2020年是供货大年

销售规模从2015年只有300亿元出头,到2018年突破1000亿,2019年突破2000亿,5年成长7倍,复合增长率47.7%,可以说2017年朱荣斌的入主功不可没。

甚至是2019年的增速,阳光城明显跑赢行业大势,仅以2019年为例,当年全国商品房销售额增长仅6.5%,增速较上年回落0.8个百分点。

如果相较1800亿的年度目标,2019年阳光城也超额17%完成任务。事实上,阳光城在当年11月即提前达成全年目标,这在房地产行业总体趋冷的2019年委实不易。

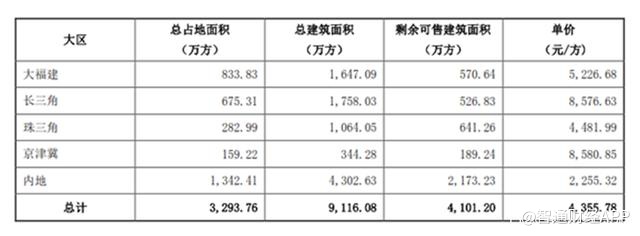

分区域来看,随着全国布局的铺开,阳光城在区域深耕效果显著。

在阳光城超过2000亿元的合约销售额中,内地和长三角区域的贡献分别高达775.74亿元和709.18亿元,占比均超过30%;大福建、珠三角和京津冀的合约销售金额也分别高达387.15亿元、182.64亿元和55.6亿元。

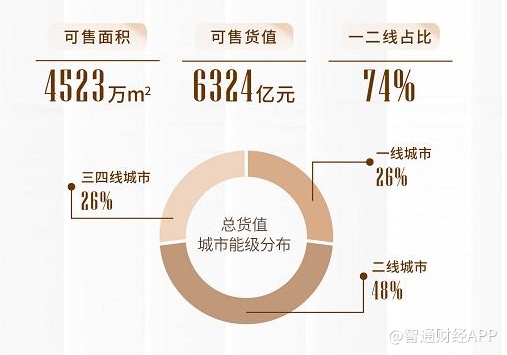

关于阳光城土地储备方面,截至2019年底,阳光城土地储备总计4523万平方米,储备货值6324亿元,其中一二线城市可售货值占比74%。2019年公司新增土储平均权益为70%,与2018年同比增加15个百分点。

关于拿地方面,“土地并不是越多越好,过多的土储反而会增加财务成本。”阳光城也改变了传统的“土地排名决定公司未来三年排名”的土储观念。阳光城自从2017年末开始调整土地投资方向,销多少、补多少,来实现控负债与谋发展之间的平衡。

在2019年,阳光城也转变了既往的拿地方式,特别是招拍挂拿地面积的权益占比降至44%,反而加大了在旧改领域的布局。

2019年,阳光城通过收并购、招拍挂、加大旧改等方式新增总地价656亿元,权益地价492亿元,新增货值2798亿元,同比上升31%。旧改方面,阳光城在广州、深圳、昆明、贵阳等地新增确权多宗旧改项目,确权项目均可实现快速供货。

在供货方面,2020年阳光城整体供货货值可达到3200亿元,新供货的区域以三大城市群为主,合计占比44%。2020年堪称供货大年。

事实上,过去两年都提出要用800亿买地的阳光城,最终都没能完成投资目标;对于2020年,朱荣斌提出要新增货值3000-5000亿元。

降杠杆、增加净利润

据智通财经APP了解,数据显示,2017年-2019年,阳光城净利润率分别为6.72%、6.92%和7.08%,归母净利率6.22%、5.34%和6.59%。

不过,尽管净利润率逐年提升,且2019年40.20亿元归母净利润同增超过30%,但与同等规模或相近规模的企业如旭辉、富力相比仍有差距。如旭辉2006亿销售规模,归母净利润69亿;富力1382亿的销售规模,归母净利润为97亿。

图:阳光城历年利润情况表

阳光城执行副总裁吴建斌坦言,2019年阳光城的毛利率水平比2018年还稍微涨了一点,是26%,“我们想在未来继续维持这个毛利率水平”。方式主要有二:在买地的环节、设计的环节、大运营的环节等降费;降低财务成本。

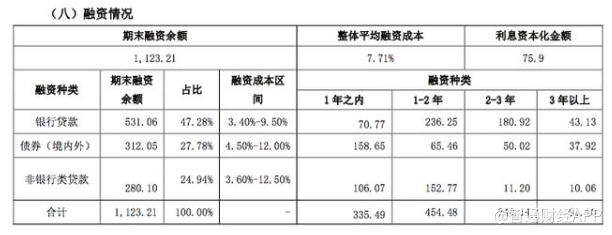

负债方面,去年阳光城有息负债规模1123.21亿元,其中短期有息债务规模335.49亿元,占有息负债比例较去年年末下降12.94个百分点至29.87%,非银融资占比较去年年末的52.57%下降至24.94%。

现金流方面,阳光城于2019年平均回款率约80.2%,实现经营性净现金流入153.96亿元,期末账面货币资金419.78亿元,全额覆盖335.49亿元的短期有息负债,长短期债务比由1.34提高至2.35。

融资方面,截至2019年末,公司已获得多家银行授信总额1078.2亿元,其中未使用授信余额474.6亿元,授信额度充足。公司同时多元化拓宽资金渠道,积极进行CMBS、ABN、储架式REITs 等创新融资方式的探索和实施,并适时发行了中期票据和公司债券,用于应对全行业融资成本的抬升。报告期内公司平均融资成本7.7%,融资成本得到有效控制.

得益于良好的经营业绩和控杠杆成效,阳光城在资本市场上获得多家境内外评级机构认可。比如,大公国际和东方金诚上调公司主体长期信用等级至AAA,评级展望维持稳定;穆迪也上调了升阳光城企业家族评级至“B1”。

受卫生事件影响,房企销售回款也经历了一段空档期,为保证现金流充裕,近期房企扎堆发债融资,各种融资渠道也渐次打开。

在80亿小公募债获证监会核准分期发行后,阳光城于4月8日晚上一连发布数则关于融资的公告,包括拟通过企业债券、境内外债等方式进行融资,规模不超过等额人民币260亿元。

阳光城认为,行业利润下降是一个普遍现象,在当前基调下,地产经营还是困难的,获利方面难度很大,暴利的日子一去不复返。“现实一点的期待不是如何实现高回报,而是如何实现预期的不高的回报能够实现。”

在卫生事件影响下,朱荣斌坦言在二月份销售为零情况下,能坚持三个月正常发展。但目前,阳光城目前运转已逐步恢复。目前“不光是我们的现金回流各方面正常,而且现金比正常时期还充裕,保证了我们近期的投资也在根据需要积极的出手。”

人均效能经提高到3500万元以上

在中国房地产行业高增长高回报的“黄金时代”,房地产投资和销售都处于高速增长状态。如今,土地成本的升高挤压了利润空间,稍有不慎,损失惨重。要避免管理失误造成的利润损失,唯有进行精细化管理。

阳光城认为,地产业要学习制造业,要像经营超市一样经营地产。随着行业逐步进入微利时代,各家企业需要比拼运营水平。

对于公司架构,据悉,阳光城在去年11月,在2019年全年业绩稳步达成之际,即启动了组织变革,对集团、区域、基层三级架构进行全面的调整,其中针对集团组织变革的重点在于继续强大,目的是要防衰变。

据了解,阳光城目前28个区域已经合并成16个区域,其中对3个A级区域不断地进行高度的授权,赋能区域集团化管理。

针对企业2019年11月启动的组织变革,朱荣斌做了具体说明。阳光城通过对于集团-区域-基层三层架构的调整,使得各区域的经营能力得以提升,同时降低经营成本,提升人均效能。

目前,阳光城已经将28个区域合并为16个区域,其中3个A级区域,实现高度放权。在组织变革中,针对集团,加大放权;针对区域,做实做强,比如,进行区域合并,大区域套小区域,同量级区域合并等。

组织架构调整就像石墨和钻石的关系,排列方式不同,价值不同。对于此前的调整,他表示目前感觉效果非常良好。“我们定的目标,今年人均效能要达到每人3500万以上”。朱荣斌称。

据了解,随着区域整合变大,朱荣斌给予区域的赋能也将随之加大,除财务跟投资强管控,更多的都将交给区域决定。

2000亿+是多少?战略投资人是谁?

4月7日下午,房多多与阳光城集团在上海签订了2020年度战略合作协议,强强联合,构建新房营销数字化生态。

这是阳光城在坚持搭建网上自售平台之后的又一重大举措。而数据显示2020年一季度,阳光城销售金额283.3亿元,同比下降16.8%。作为比较,卫生事件对房企一季度的影响很大,全国商品房销售金额同比下降24.7%。

“卫生事件的影响到底有多大、持续多少,谁也不能有一个准确的估计。但是我们能够做的就是向死而生,把最悲观的情况预计到,所以全年销售目标有灵活性。”朱荣斌坦言。

目前阳光城将2020年的工作重点分解成“六大目标”。

在这其中,2000亿+的销售目标,加号对应的具体数字,与当前的市场形势一样,充满变数;而另一个悬念是,阳光城将引入的战投方会是谁?

实际上,直接决定“+”多少的,是供货量。阳光城2019年的结转量在1050亿,去化率65%左右,2020年可售货量按3200亿,其实已经可以保障2000亿的销售目标。但考虑到阳光城每一年都能超额完成即定预期目标,业界预测最终完成量或在最终可能会达到2200-2500亿左右。

事实上,哪怕最终完成的销售目标与2019年相若,阳光城或仍可通过合作项目权益的增加来锁定利润。

阳光城2019年销售权益占比约30%、土地权益比约48%,而新增土储的权益比提升到70%,这意味着未来2-3年公司的归母权益回报将大幅提升。

在朱荣斌看来,在过去相当多的项目都是以合作形式开展的,这对阳光城规模上台阶无疑带来了很大的助力,但权益比过低也制约了公司的融资安排等事宜, 而80%是一个比较合理的比例,“未来希望慢慢将权益比提升至80%。”

资本运作层面,引入战略投资人从传闻,到写入2019年度董事会工作报告,而后又在业绩发布会上予以重点强调,这将是未来影响阳光城股权结构、治理水平和提高利润率的重要驱动力。

值得注意的是,2020年阳光城六大目标中,引入战略投资人和全面提升股债资本市场认可度分别放在了第一和第二的位置,销售目标和投资目标则放在了第三、第四顺位。

在2019年中民投彻底退出后,阳光城在引进战投方面一直屡有风声。此前朱荣斌曾表示,阳光城需要找一个“神队友”,但在这之前,需要把基本盘进一步做好;吴建斌亦曾言及,希望战略投资人主要来自保险公司、大型企业集团,或在管理、资金方面有优势的企业,如此带来协同效应。

一个值得关注的细节是,2019年12月,华夏幸福联席董事长、首席执行官兼总裁吴向东突然进入阳光城董事局担任独立董事,而吴向东身后站着的正是金融巨头中国平安,这被外界解读为阳光城和平安即将携手的信号。

在此前的2018年3月12日,阳光城与平安信托已达成360亿资金的超级大合作。而从碧桂园,到融创,再至华夏幸福和新鸿基地产,无论是入股,抑或是联合拿地,平安都不曾掩饰其在庞大的中国房地产市场中占据一席之地的兴趣。

不过,在阳光城的战略投资人这个神秘面纱揭开落地之前,一切仍然充满了变数。