本文来自“万得资讯”。

咋一看,负油价之下似乎遍地输家:被两家投行下调评级的特斯拉(TSLA.US)、濒临破产的美国页岩油厂商、纸原油交易商如坐针毡、抄底赌反弹的投资者甚至亏空本金倒欠巨债……但这不是全部真相。

负油价之下,赢家自然有。比如原油储备行业,比如独立炼油厂。但它们获益是顺周期而为,在这波原油史诗级的杀跌中,做到穿越牛熊的只有沙特阿美!而且,在未来,沙特阿美大概率成为全球原油生厂商的绝对龙头。

原油杀跌,沙特阿美市场表现一骑绝尘

作为对比,美国四家比较有代表性的页岩油公司同期的市场表现差太多,跌幅从28%至60%不等。

页岩油企业Whiting Petroleum (WLL.US)在四月初宣布已经向法院申请破产,成为首家因为油价战申请破产的企业。

埃克森美孚和壳牌也在同期大跌,跌幅虽然不及页岩油厂商,但也远远大与沙特阿美。

当然,同样作为原油生产商,页岩油从市场的角度,“本应该比沙特阿美跌得多”。

原因之一是,同期布伦特原油跌幅大约为49%,美油同期跌幅大约为67%。原因之二,页岩油生产商在美国上市,需要经受住国际炒家的做空等会引发市值大幅波动的考验。

但是,沙特阿美能稳住,不只是在利雅得证券交易所(Tadawul))上市那么简单。

“老天赏饭吃”

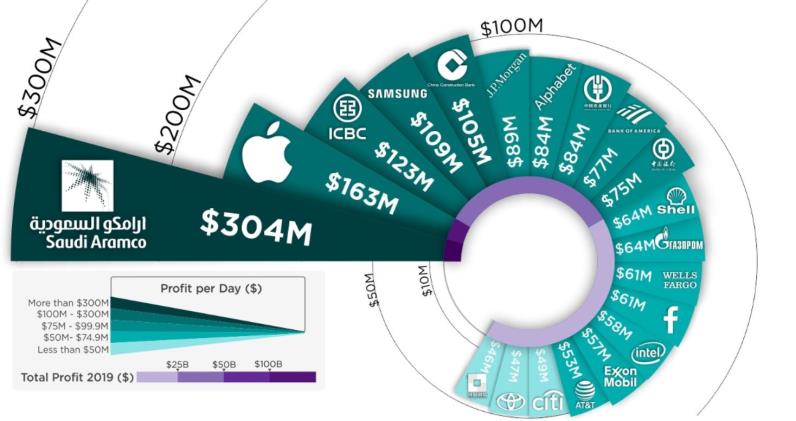

2019年最赚钱的公司是哪一家?沙特阿美!而且比苹果(AAPL.US)和工商银行(01398)利润之和还要多,每天获利3.04亿美元,每秒要赚3519美元。

沙特阿美如此能赚,当然是“家里有矿”,而且开采还不怎么费力。

CIA World Factbook 数据显示,原油储量占全球第二,大约有2665亿桶,原油储量第一是委内瑞拉。鉴于委内瑞拉的状况,沙特是当之无愧的产油国主导。另外,沙特的原油生产成本约为每桶3.00美元,加上资本支出、总税收、管理和运输等其他成倍也不到9美元。

也就是说,沙特阿美在今年3月宣布的价格低至10.25美元,也是赚钱的!(沙特阿美3月表示,4月份对亚洲石油出口定价下调4-6美元/桶,而对美出口定价则下调7美元/桶,对西北欧炼油商的旗舰级阿拉伯轻质原油折扣扩大到8美元/桶,意味着其售价将为10.25美元/桶)

目前,布油交易价格大约为26美元,美油交易价格为15美元。如果油价长期维持在这一水平,从产油成本上看,能够获利的主要产油国不少。若考虑到原油生产商现金流,沙特又是最游刃有余的那一个。

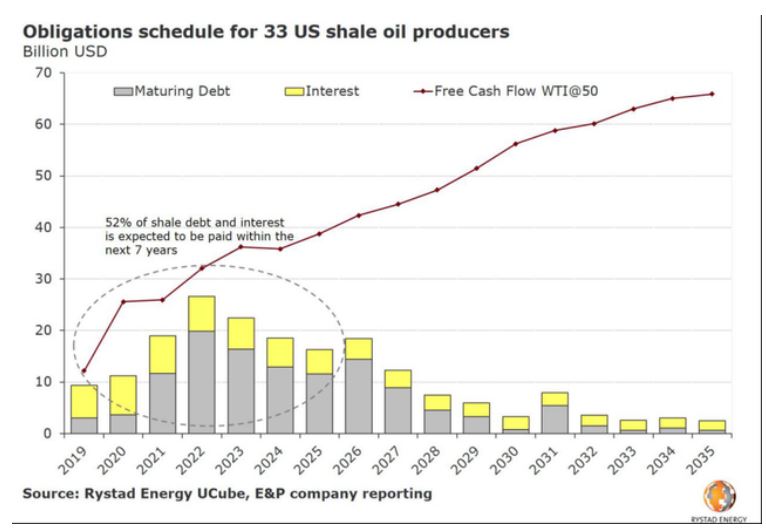

穆迪数据显示,未来4年美国石油和天然气行业约有860亿美元的债务到期,其中有57%需要在未来2年支付。而随着油价下跌和投资者撤资,很多油气企业将无法继续通过再融资来还债,并且随着信贷市场收紧,无法延长债务期限。

除了公司经营层面,低油价对沙特的改革,并不是坏事。

当前在全球原油市场有较大话语权分别是俄罗斯、美国和沙特。其中,沙特对原油的依赖最大。因为依赖大,在历史上吃过亏。遭到2014年石油价格波动的冲击后,IMF甚至在当时预警称,如果沙特政府不进行重大经济改革,改变当下单一的石油经济体制,那么到2020年沙特将可能面临破产。

2030愿景应运而生。该计划最重要的一个方面,就是将私有经济对国内生产总值的贡献从目前的40%提高到65%。据世界银行数据,沙特在2016年的人均GDP超过21000美元(以2011年美元汇率为基准价),这是中高收入国家人均GDP的两倍半以上。

由此可见,沙特的改革并不能复制发展中国家廉价劳动力的路子,沙特需要转向高附加值产业,以期借此刺激经济增长,提供就业机会。原油价格大跌,靠天吃饭行不通,从而对其国内经济改革形成倒逼之势。

3月全球原油价格战正逢卫生事件爆发,全球原油需求骤降。沙特几乎这次价格战,完全不用背负道德指责。

客户变竞争对手,价格战只需要一个由头

与沙特一样,俄罗斯经济结构也相对单一,对原油依赖较大。但俄罗斯在最近的几十年里,从来都不是与沙特“恩怨羁绊”最深的那一个,美国才是。

从上个世纪“石油禁运”之前,美国与沙特之间因为原油之争就开始了。简单讲,上个世纪60年代,美国压价;随后沙特禁运,欧美国家工业因此放缓长达10年之久;后来的故事大家都知道了,美国不能容忍黑色黄金控制在别国手里,开始探索能源独立之路。

2002年前后,当时由于水平井多段压裂技术试验成功并有效推广应用,美国页岩气革命正式拉开序幕。2006年到2010年4年间,美国页岩气产量增加了20倍;2009年美国天然气产量首次超过俄罗斯,成为全球最大的天然气生产国。2018年,美国宣告实现能源独立。同时,还成为全球最主要的原油出口国,抢占沙特的市场份额。

客户变竞争对手,沙特还要苦巴巴的减产维持价格,同时眼睁睁的看着市场份额逐渐被蚕食。沙特阿美已上市,价格战只需要一个好由头。

价格战之下,美国页岩油会怎么样?消失掉一部分啊。

堪萨斯城联邦能源调查局数据显示,如果油价长期在30美元左右,大约40%的页岩油维持不下去。

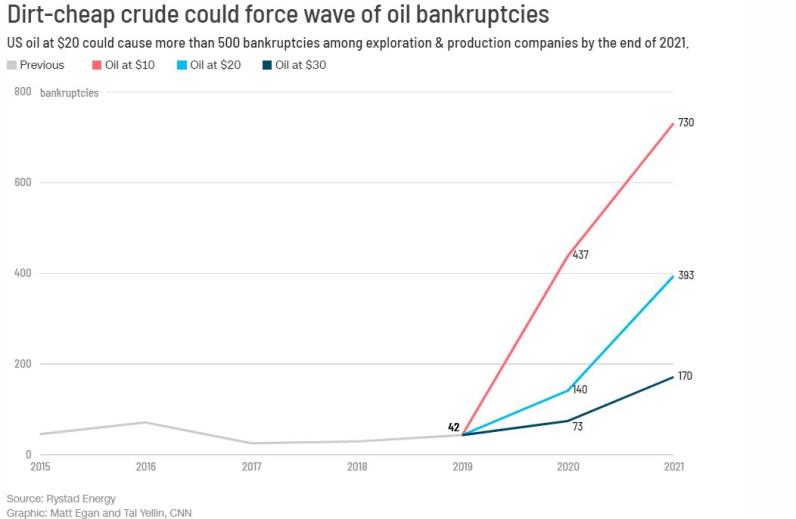

据能源分析公司Rystad Energy,原油若维持在20美元,533家美国石油勘探和生产公司将在2021年底前申请破产;即使在30美元的环境下,也会有200多家美国生产商破产。

价格战,就是沙特维持其地位的“核武器”

事实上,沙特在历史上也玩过不少的价格战,每一次都得到了想要的。

1985年,沙特突然增产800万桶/日,打响第一次价格战。当时的背景是,“石油禁运”导致需求下降,沙特开始减产但导致市场份额下降,为了夺回市场份额而增产降价。据美银美林数据,从1985年11月起,油价开始从31.72美元/桶下跌,到1986年3月份,油价已经跌至10.42美元/桶,4个月跌幅达到69%。

结果是,当时的苏联、墨西哥、挪威和OPEC成员国都受不了低油价,纷纷与沙特抱团减产。沙特这一次不仅拿回了原油市场份额,还获得了原油市场绝对的话语权,成为OPEC+的核心领导。

1997年,沙特无法忍受委内瑞拉过度生产,再次祭出价格战。自1998年1月1日起,OPEC 增产至2750万桶/日。同时亚洲金融危机导致全球原油需求大幅下降,油价又一次暴跌。到1998年12月,布油跌至9.55美元/桶,创下历史新低。

相似的结果出现,委内瑞拉减产,沙特再一次维护了其市场地位。

2014年,页岩油挑战开始,沙特再次发起价格战。2014年9月沙特再次发起“价格战”。到了2016年1月份,布油从一开始的103.01美元/桶降到了27.1美元/桶,价格暴跌73.7%。

在此期间,价格战没有拖垮美国的页岩油,只导致美国数十家石油和天然气公司申请破产,裁员数十万人。但为剩下的页岩油厂商在不远的将来难以维持埋下伏笔。

美国很多页岩油生产商一开始都是通过将其石油储备作为抵押,向银行申请贷款。然而,随着油价下跌,这些抵押物的价格开始下降。当抵押物的价格已经无法弥补银行此前发放的贷款,危机就不远了。

如果当时的价格战持续的更久一点,历史可能因此改写。这一次,沙特占尽了天时和地利,在后“卫生事件”时代,沙特阿美能成为全球原油的绝对龙头吗?

(编辑:李国坚)