本文来自“万得资讯”。

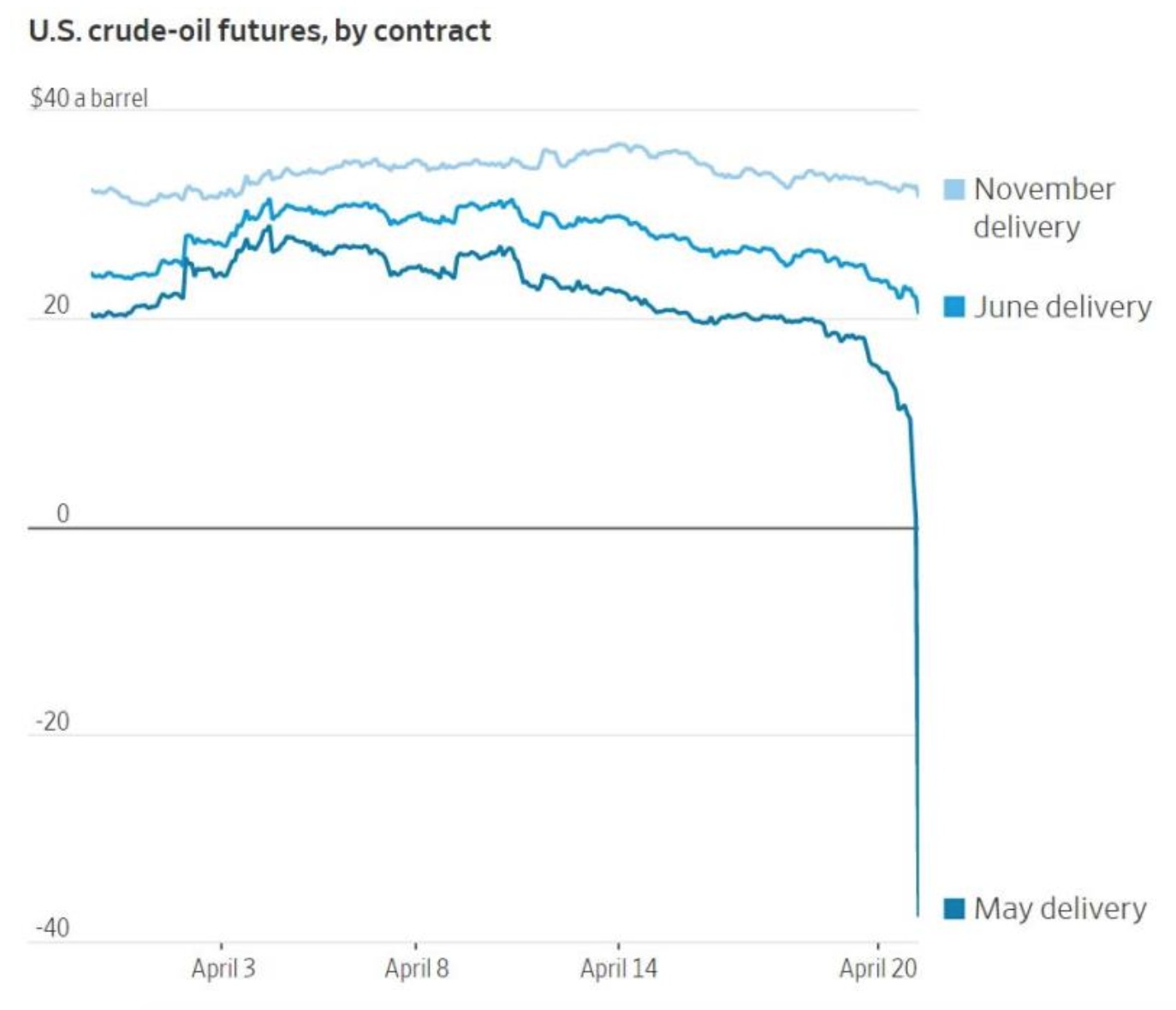

美国原油期货连续两日暴跌。周二(4月21日)美油6月合约收跌35.78%报13.12美元/桶,盘中一度暴跌近70%,最低报6.5美元/桶。5月合约收涨124.08%,报9.06美元/桶。该合约在周二收盘后到期。随着风险事件推动全球需求暴跌,原油价格今年以来一路下行,4月20日美油5月合约首次跌至负值。

油价大跌迫使市场上最大石油ETF基金——美国石油基金(USO)得不申请改变持仓结构,开始清掉近月合约,直接移到八月。基金还申请不再增加新的份额,基本上变成了一个封闭式基金。周二美国石油基金暴跌近40%。

芝商所(CME)也将于4月22日起允许报价为负的石油期权上市。

WTI原油5月合约将在北京时间22日凌晨2:30进行交割,大量无力进行实物交割的多头被迫平仓,导致该合约价格大跌至负37.63美元/桶。据标普Platts Analytics称,截至上周五收盘,5月WTI的未平仓合约大约有108000张合约,而通常情况该合约数量不超过3000张。

对于4月20日史无前例的暴跌,交银国际董事总经理兼研究部主管洪灏认为,反映更多的是市场结构问题,而石油市场因公共卫生事件导致供需严重失衡的情况,在这种市场结构里被无限放大。洪灏认为,6月原油期货合约亦有可能出现负值,但油价波动对市场冲击有限。

克里姆林宫发言人佩斯科夫:俄罗斯尚未就委内瑞拉总统马杜罗关于在5月举行欧佩克+会议的呼吁作出决定,将密切关注油价变化;油市环境不容乐观,没有必要觉得是世界末日,若有必要,欧佩克+伙伴国之间可以建立起联系;周一原油期货价格下跌是由于投机行为,将原油期货价格暴跌与实际油价挂钩是错误的;俄罗斯政府拥有抵消油价下跌所需的全部储备。

4月21日晚间消息,据报道,美国石油基金暂停交易,等待披露更多消息。

美油企或迎破产潮

业内认为,当前油价水平下,绝大部分页岩油企业都将亏损,或将迎来破产潮。

惠廷公司当地时间4月1日宣布,已向美国德克萨斯州南区破产法院申请第11章破产保护,促使其股票在纽约证券交易所停牌。

惠廷公司成立于1980年,曾是北达科他州巴肯地区最大的石油生产商,主要在美国巴肯盆地、三叉页岩区块以及丹佛-朱尔斯堡盆地经营。截至2019年12月31日,该公司拥有4.854亿桶石油当量的油气储备,原油、天然气凝析液和天然气占比分别为55%、21%和24%。

该公司CEO布拉德-霍利(Brad Holly)表示,考虑到沙特与俄罗斯之间的价格战以及公共卫生事件将持续多久的不确定性,公司提出重组计划是其“最佳方案”。

虽然被逼入破产保护的境地,但惠廷公司并非束手无策。上周,惠廷公司已经对其34亿美元的净经营损失进行保护,有可能在今后获得联邦政府的减税额度。除此之外,惠廷公司表示,其债权人已同意通过将部分票据换成97%的新股来削减债务约22亿美元,现有股东将拥有重组后公司的3%的股份。

根据惠廷公司说法,公司拥有超过5.85亿美元资产负债表上的现金,将继续保持营运,相关供应商、合作伙伴及员工都将不受到破产重整影响,并预计2020年将生产约4200万桶原油。

油债8000亿美元

页岩油革命改变了世界能源工业的格局,但页岩油开采是一项高度资本密集型的商业投机,完全依靠资本市场的融资融债。

根据国盛证券研报数据,当前美国企业债存量规模已突破10万亿美元;美国能源行业企业债存量规模达8043亿美元,其中97%以上是原油相关。美国能源企业债中,高收益债(BB及以下)占比达31.2%,高于整体企业债市场的21.5%,表明美国能源企业的信用资质普遍较差。

据国盛证券研报,2020年美国能源行业共有448亿美元企业债到期,明显高于2019年的293亿;其中投资级为307亿,高收益为141亿。

根据穆迪公布的数据,北美石油勘探和生产公司有860亿美元的债务将在2020年至2024年期间到期,管道公司还有1230亿美元的债务将在同一时期到期。

从总规模上看,页岩油企业的债务总额不是很高,还不足1万亿美元,这在已经蒸发了10万亿美元的美股面前,算得了什么呢?

事实上,引爆2008年金融危机的次级抵押债券市场规模也不大,仅6000多亿美元。问题的关键是,违约两个字,以及信用体系的崩塌。

能源行业违约可能引发美国企业债违约潮

国盛证券认为,能源行业违约可能引发美国企业债违约潮。

当前美国非金融企业债务压力已达历史最高水平,同时受公共卫生事件冲击,债务压力仍将进一步加剧。近期由于美股持续暴跌,市场流动性显著恶化,美元LIBOR-OIS利差升至2010年以来次高点。若此时能源行业爆发大规模违约,可能成为新一轮美国企业债危机的导火索。

多数的油气公司债都处在BBB级区间,油气板块违约,将引爆大规模的BBB级债券收益率跟着上升,以及大规模的降级潮。

被评为BBB级债券的实际上离垃圾级仅一步之遥,因为长期低利率,这些发行人本身就是垃圾级。

3月末,美圣路易斯联储公布的美银BBB级企业债利差最高达到4.88%,表明高收益债违约风险达到警戒级别。在美联储已经没有降息空间的情况下,美页岩气企业公司债前途堪忧。

原油市场期货溢价提升

4月20日,五月份交割的美油期货合约价格收于负37.63美元/桶,这实际上意味着卖主必须向买主付钱才能脱手。6月美油期货合约仍处于正区域,4月20日收于20.43美元/桶,而11月美油期货合约收于约31.66美元/桶。

11月原油期货合约价格保持在每桶30美元上方,与4月美股的反弹一样,反映了投资者的乐观情绪:即全球经济将在今年晚些时候反弹,并且燃料需求足够吸收在限制政策出台之前就已积累的过剩情况。然而,一些分析人士认为,油价在每桶30美元左右仍低于许多生产商的盈亏平衡,这仍然表明经济前景堪忧。标普全球普氏能源资讯(S&P Global Platts)的分析主管克里斯•米格利(Chris Midgley)表示:“这绝对是一场混乱。我讨厌听到谁站在了错误的一边。”

但是,这只是美原油期货5月合约,该合约将在当地时间4月21日交割,而美原油6月合约价格仍然在22美元/桶附近。5月合约能跌成负值,本质上是一次到期所引发的期货、现货价格回归。

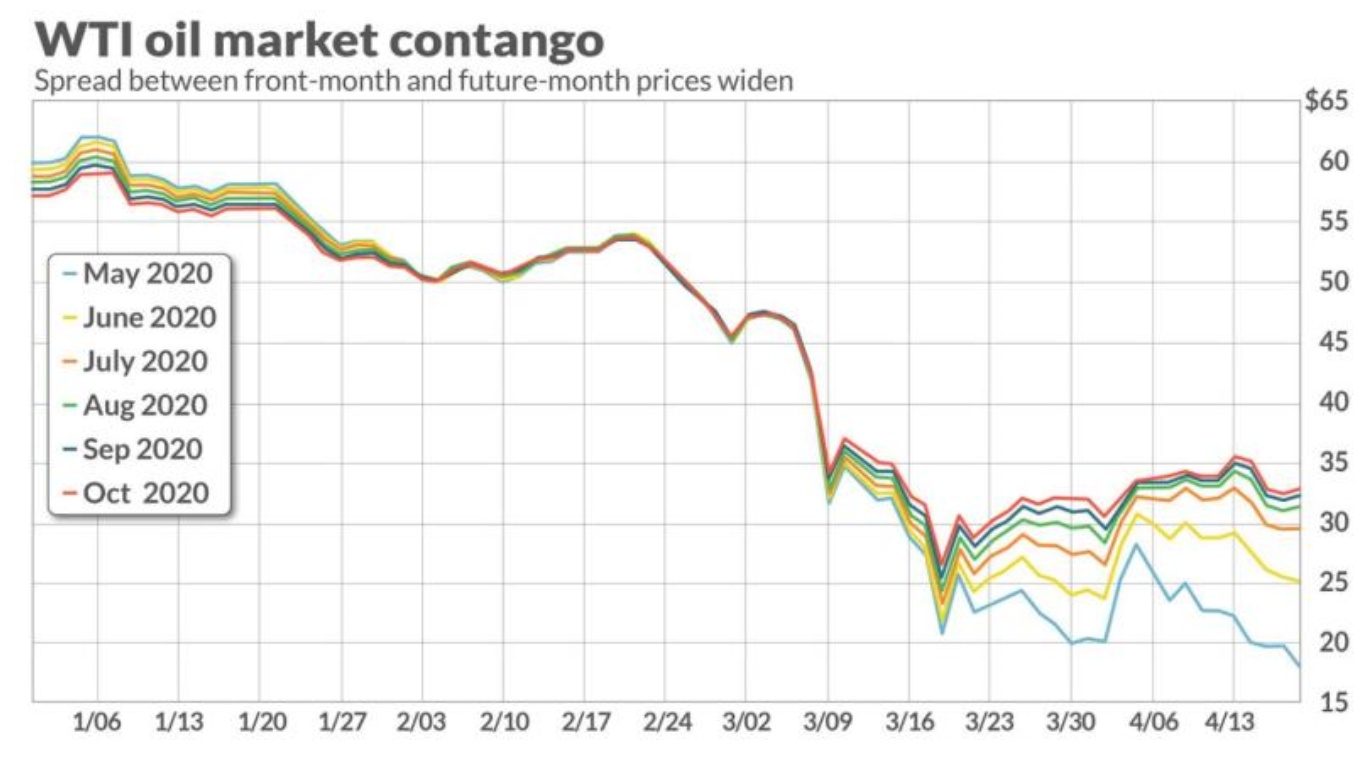

当前原油价格的暴跌,加上人们预计到今年秋季将有许多经济活动恢复,导致了一种叫做“期货溢价”的市场状况,即未来某种商品的价格将比现在更高。SEB首席大宗商品分析师Bjarne Schieldrop表示:“目前布伦特原油和WTI原油的期货溢价非常高,但期货溢价也非常超前。”

期货溢价市场意味着,原油交易员认为原油价格未来将上涨,这鼓励他们现在储存石油,并在晚些时候出售。Schieldrop表示:“从曲线上看,我们目前在石油储备方面面临着一个大问题。”他指出,市场的普遍观点似乎是,全球经济的低谷和石油需求的低谷将在2020年4月到来。

他继续表示,下半年,由于石油需求预计将强劲反弹,而库存将大幅下降,产能问题应会“迅速消失”。Schieldrop补充道:“这就是为什么布伦特原油2021年平均价格保持在每桶40美元的原因。”

原油期货溢价进一步鼓励原油存储

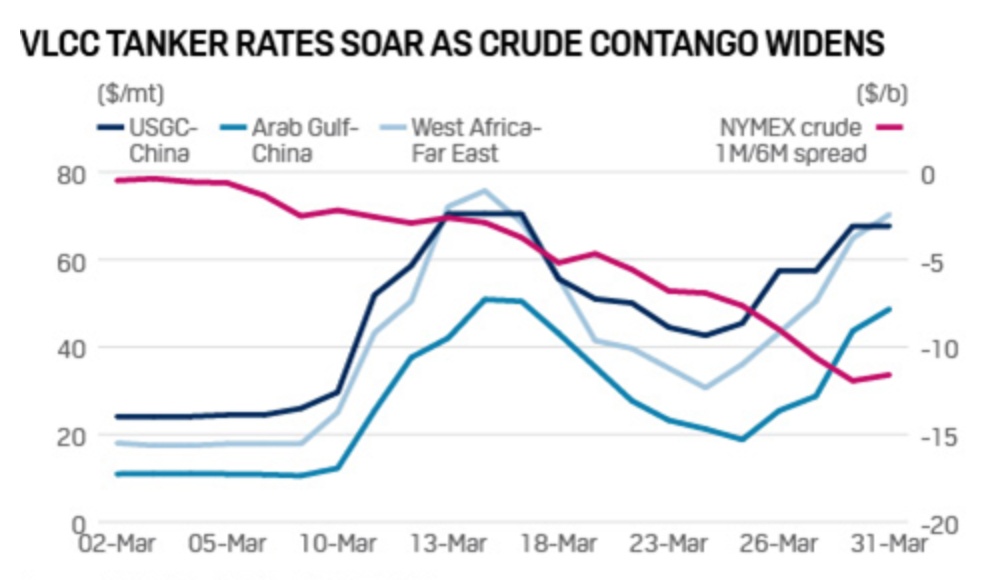

原油期货市场溢价为交易员提供了难得的机会,他们通过油轮等储存设备存储原油,并在未来价格上涨时出售。而这也意味着对原油储存设备的需求提升,抬高了原油的储存成本。

目前,原油的水运及内陆存储方式都面临成本提升。水运存储来看,大型原油运输船(能存储200万桶的公海巨型油轮VLCC)的租赁率飞涨。Jefferies分析师Randy Giveans表示,VLCC六个月合同的平均日租金约为100,000美元,高于一年前的29,000美元。一年的合约每日约为72,500美元,而一年前为30,500美元。现货租船费上涨了六倍,达到每天近15万美元。

随着原油期货合约之间的价差扩大,日利率上升。Giveans说,基本的数学原理是,六个月价差中的每一美元相当于在这段时间内每天可以为超大型油船支付10,000美元,而不会消除所有的油价涨幅。通常用来定价水基储存原油的国际基准布伦特原油5月期货合约周一收于每桶25.70美元。11月交货的合约结算价为每桶36.39美元。10.69美元的差额小于3月31日创下的记录差价13.45美元,但足以证明有100,000美元的日费率。

而内陆原油储存也面临需求提升,拥有并经营管道和储油设施的公司也可以从中受益。五月份交付的WTI原油周五的价格为每桶18.27美元,而2021年五月交割的价格在4月17日收于35.52美元。投资者可以通过购买下个月交付的石油合约来锁定17.25美元的价差,然后在一年后出售要交付的合同。

假设存储所有者的每月成本为每桶10美分,就像Bernstein Research分析师在最近发给客户的信中显示的那样,每桶的利润为16.05美元。

另一方面,内陆原油储存较水运原油储存更面临压力。高盛(Goldman Sachs)分析师在一份研究报告中表示,与WTI等内陆原油价格相比,水运原油可能处于“更有利的地位”——因为它们相对容易获得油轮储存。澳新银行高级商品策略师丹尼尔•海恩斯(Daniel Hynes)表示:“美国的形势十分严峻。很明显,作为一个相对内陆的市场,由于需求下降,我们看到了对存储的真正压力。我想,至少在下个月之前,对这种放松没有任何希望。我认为价格将继续承受压力。”

经济活动停滞是对油价最大的利空

自公共卫生事件爆发以来,全球经济遭受严重打击,停工停产停飞等经济活动的停滞导致市场对原油的需求锐减。与此同时,原油供给严重过剩。

民航资源网2020年4月20日消息:据路透社报道,澳大利亚悉尼机场控股公司周一表示,该公司获得了价值8.5亿澳元(合5.392亿美元)的额外银行借款,以应对因公共卫生事件爆发而导致的客运量大幅下滑。

根据该公司4月份前16天的临时数据显示,悉尼机场的国际客运量下降了96.1%,国内客运量下降了97.4%。

3月份,悉尼机场总客运量下降45.1%,至200万人次,而国际客运量同比下降近48%,至近70万人次。

4月21日,法国交通部长表示:不会在5月11日重启欧盟外的航班,从7月起重启美国和亚洲的往来航班是不合理的。

根据媒体汇编的美国运输安全管理局(Transportation Security Administration)数据,美国上周日均乘客数量下降了96%,至95531人,而去年同期为239万人。

美联航周一公布,公司第一季度亏损21亿美元,这是自2008年以来的最大亏损,因为公共卫生事件大流行将旅行需求推低至数十年来的最低水平。

而当前海外公共卫生事件蔓延并未见明显放缓的趋势,这也意味着各类经济活动仍将受到压制。

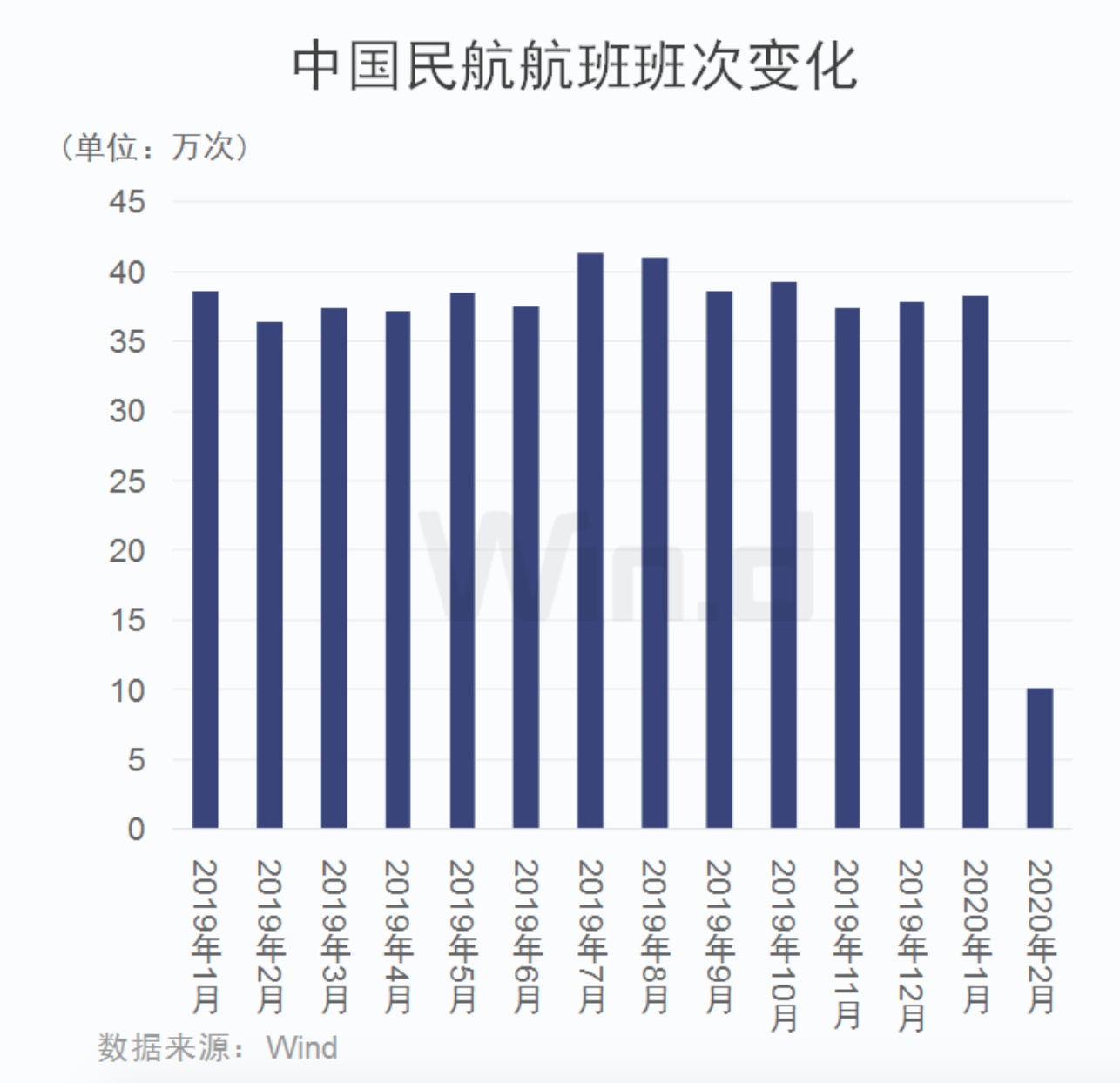

虽然我国当前公共卫生事件得到较好的控制,但前两个月同样付出了很大的经济代价。事实上,从我国航班班次变化亦能感受到行业冷暖,2019年全年每月民航航班班次均在35万次以上,今年一月份尚未看出明显变化,而2月份就骤降至10万次,下降比例超过70%,不仅民航如此,其他交通运输领域亦存在同样情况。

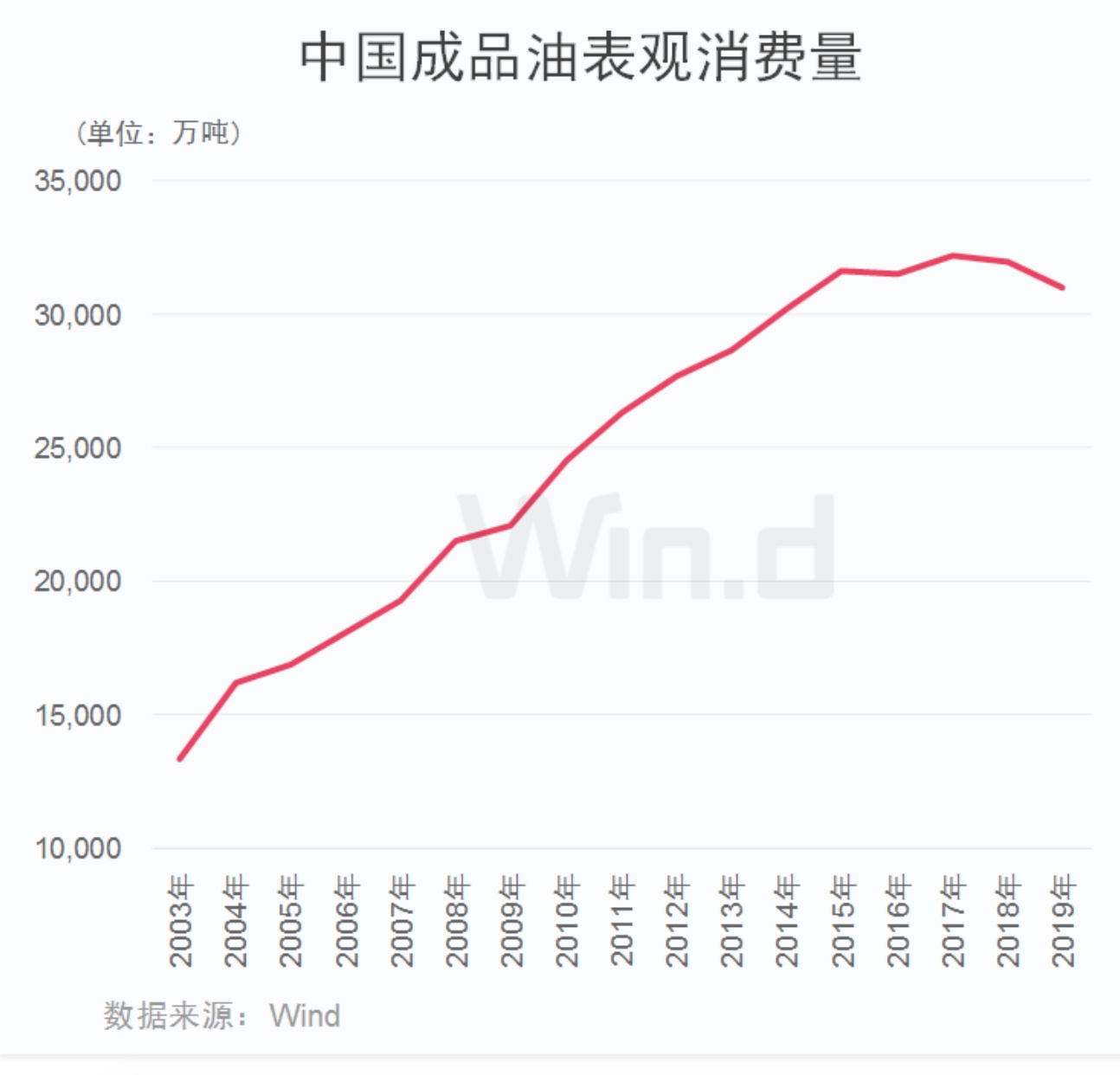

中国成品油消费量连续多年滞涨

随着各种替代能源及新能源的发展,中国成品油(汽油、柴油、煤油合计)表观消费量2016年以来连续多年高位滞涨,而在2015年之前的10多年均保持快速增长。2018年和2019年中国成品油消费量虽然均超过3亿吨,但却呈现小幅下滑趋势。

中国作为全球第二大原油消费国,在消费增长乏力的情况下,对国际原油价格也将产生长期压制作用。

低油价下国内油企同样受伤

“国际原油价格的暴跌导致中央石油石化企业大幅度减利。”国务院新闻发言人彭华岗在4月20日举行的一季度中央企业经济运行情况发布会上称,尽管低油价对降低我国经济运行成本有利,但是对中央石油石化企业生产经营和效益产生较大冲击,导致一季度石油石化企业整体亏损。

彭华岗在发布会上披露,中央企业一季度实现营业收入6万亿元,同比下降11.8%,超过8成企业营业收入下滑;实现净利润1304亿元,同比下降58.8%,57家企业净利润同比下滑,26家企业经营净亏损,虽然3月份月度净利润比2月份明显回升,但与上年同期相比还有较大差距。

他进一步解释称,一季度中央企业生产经营既受到了公共卫生事件的重大冲击,也受到了国际石油价格断崖式下跌的重大影响。同时,在抗击公共卫生事件过程中,中央企业一些政策性的减利,所以出现了效益的大幅度下跌。

具体到石油石化行业,一季度国际原油价格出现暴跌,布伦特原油价格从1月初的每桶68美元跌到了3月末的每桶23美元,期间一桶跌了40多美元。“一季度国内需求下降,成品油销量下降也超过了20%,勘探、炼化等业务收入成本倒挂,石油石化企业整体亏损,影响了中央企业的效益增速,影响了30个点。”

短短几年油价凛冬再至,中石油集团党组书记、董事长戴厚良最近也谈起过满腹“苦水”。他在中石油提质增效动员推进会上称,尽管公司各项工作总体运行平稳,但公共卫生事件和油价暴跌两个风险事件叠加而至,对油气市场供应端和需求端造成双重挤压,集团公司生产经营受到的冲击前所未有。

据澎湃新闻了解,中国多数油田的原油开采盈亏平衡点为50—60美元/桶。在几年前的上一轮油价大跌中,国内“三桶油”业绩均受到不同程度冲击。

(编辑:林喵)