本文来自微信公众号“股市荀策”,作者:海通策略。

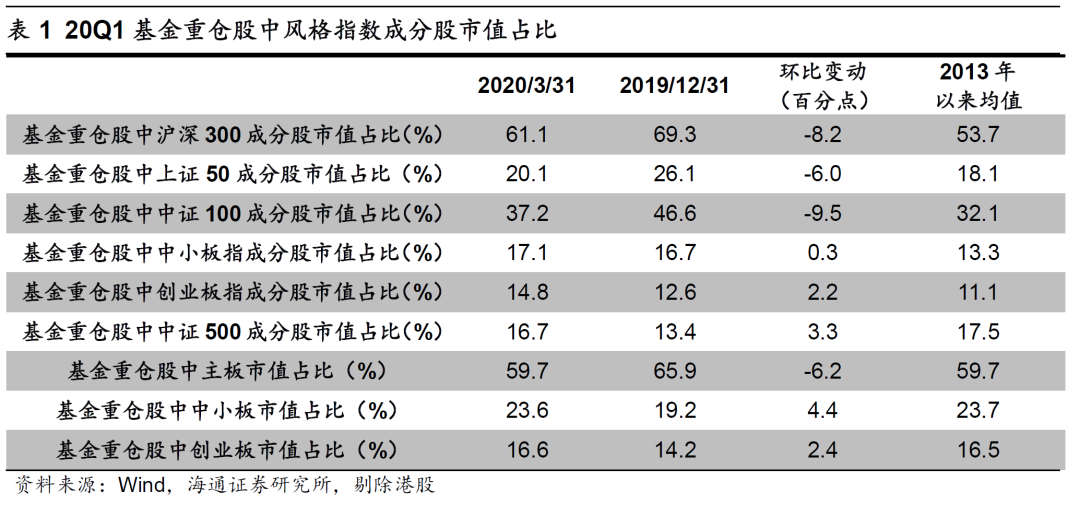

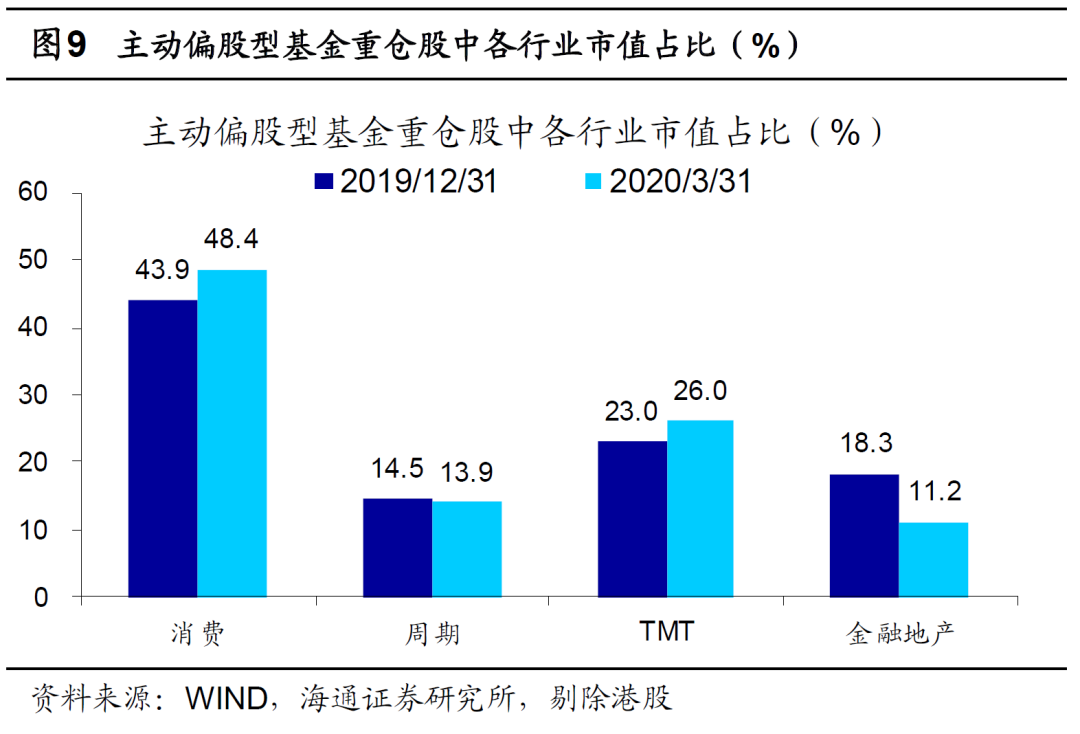

核心结论:①20Q1偏股型基金仓位微降但份额大幅上升。剔除港股后重仓股中上证 50 成分股市值占比环比下降6个百分点,创业板指成分股上升2.4个百分点。②20Q1 A股中消费、科技市值占比环比分别上升4.5、3个百分点,金融地产、周期下降7.1、0.6个百分点。③A股中医药、计算机、食品市值占比环比明显上升,分别升5.0、3.5、1.5个百分点;电子、银行、家电明显下降,分别降2.9、2.7、2.0个百分点。

截止2020年4月22日晚18点,2654只普通股票型、偏股混合型以及灵活配置型基金中2235只已披露2020年一季报,披露率为84%,已具备代表性,因此我们以此数据为样本行分析。

1. 整体:一季度份额大幅增加,仓位小幅降低

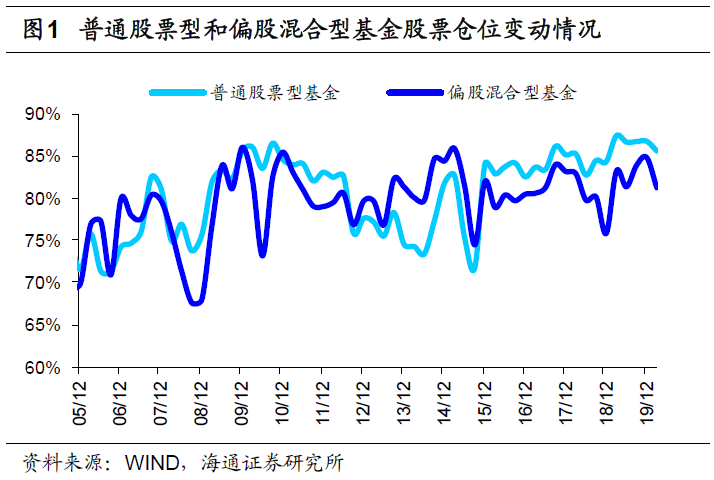

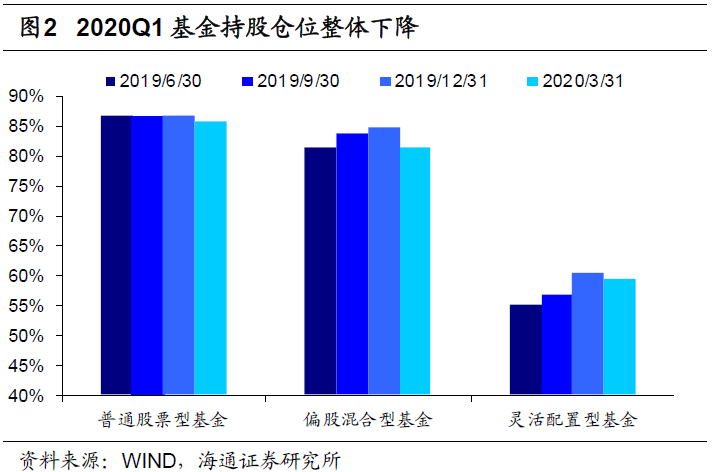

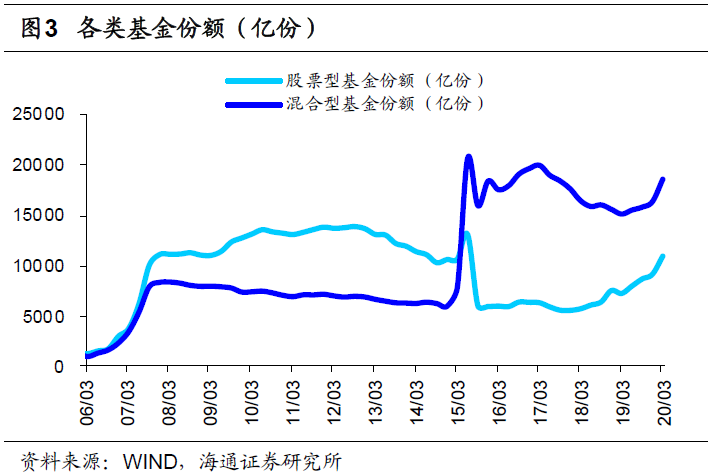

20Q1主动偏股型基金份额大幅增长、仓位小幅减少。从份额看,20Q1普通股票型、偏股混合型、灵活配置型基金份额分别为2550、9645、6931亿份,较19Q4分别增加388(18.0%)、2267(30.7%)、-182(-2.6%)亿份。从仓位看,20Q1普通股票型、偏股混合型、灵活配置型基金仓位分别为85.7%、81.3%、59.6%,较19Q4分别下降1.1、3.6、1.0个百分点,仓位整体下降。仓位降低后,普通股票型基金仍然处于05年以来85%高的分位,偏股混合型分位数为54%。

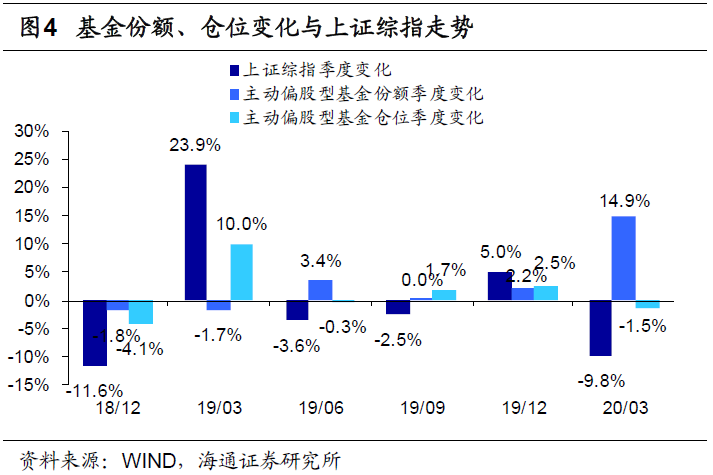

基金份额连续四季度增长显示投资者信心提升。回顾2019年下半年至今基金份额仓位变化与上证综指走势,上证综指19Q2/Q3/Q4/20Q1的收盘价分别为2979/2905/3050/2750点,季度环比变动幅度分别为-3.6%、-2.5%、5.0%、-9.8%,同期主动偏股型基金(普通股票型+偏股混合型+灵活配置型)份额分别为16295/16296/16652/19126亿份,环比变动3.4%、0%、2.2%、14.9%,而仓位则近四个季度分别减少0.3、增加1.7、增加2.5、减少1.5个百分点。基金份额从19年中至今已连续四个季度上升,显示基金投资者的信心在逐步提升。

2. 风格:大幅偏向成长

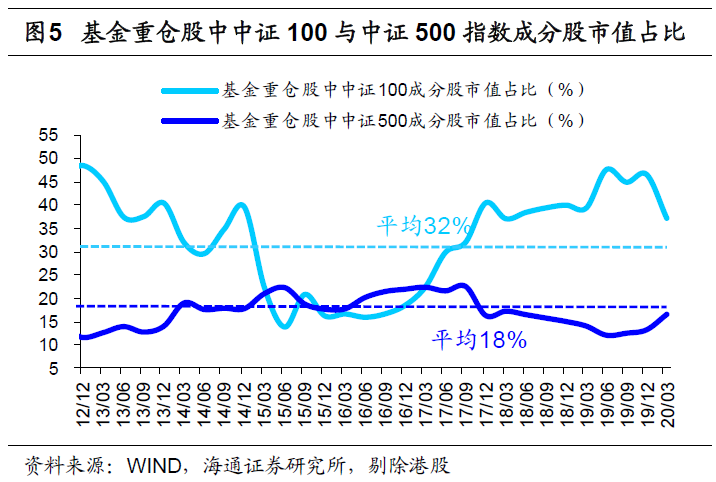

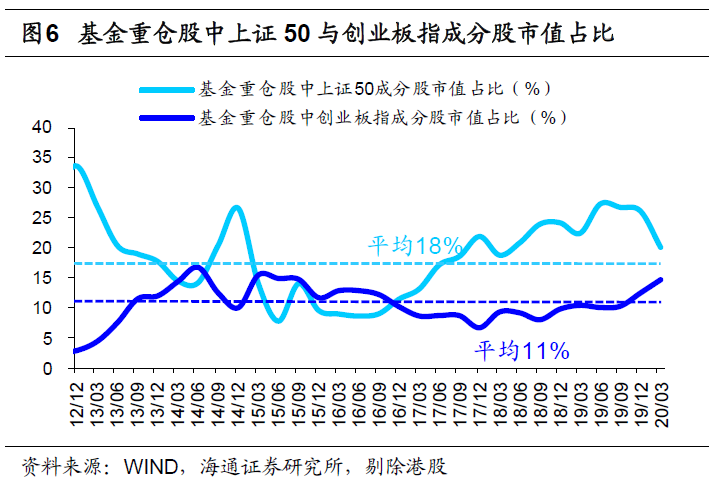

我们以创业板指和中证500代表成长股,以上证50和中证100代表价值股来判断基金的风格偏好。依据20Q1基金重仓股统计情况,相较19Q4,风格偏向成长。具体来看,基金重仓股(剔除港股,本段下同)中上证50成分股市值占比环比下降6个百分点至20.1%,2013年以来是一轮完整的风格轮换周期,13-16年为成长占优,16-19年为价值占优,20Q1上证50成分股市值占比高于2013年以来的均值18%,处于13Q2的水平,中证100成分股市值占比环比下降9.5个百分点至37.2%,高于2013年以来的均值32%,处于13Q3的水平;基金重仓股中创业板指成分股市值占比环比上升2.4个百分点至14.8%,高于2013年以来的均值11%,目前位于14Q1的水平,中证500成分股市值占比环比上升3.3个百分点至16.7%,高于13年以来的均值13%,处于13Q4-14Q1的水平。

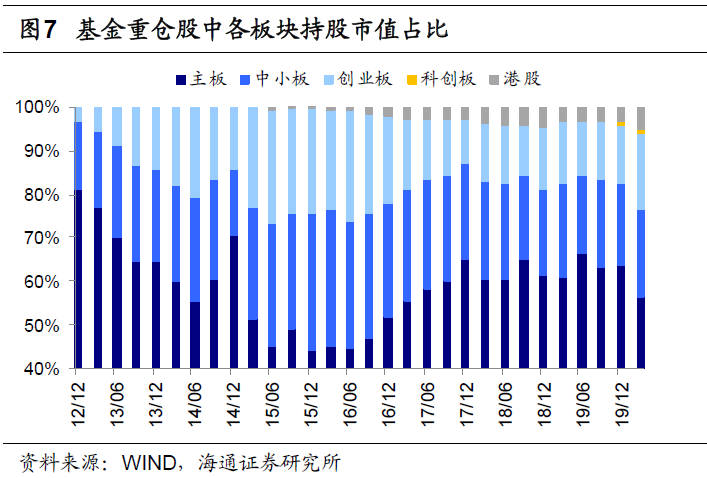

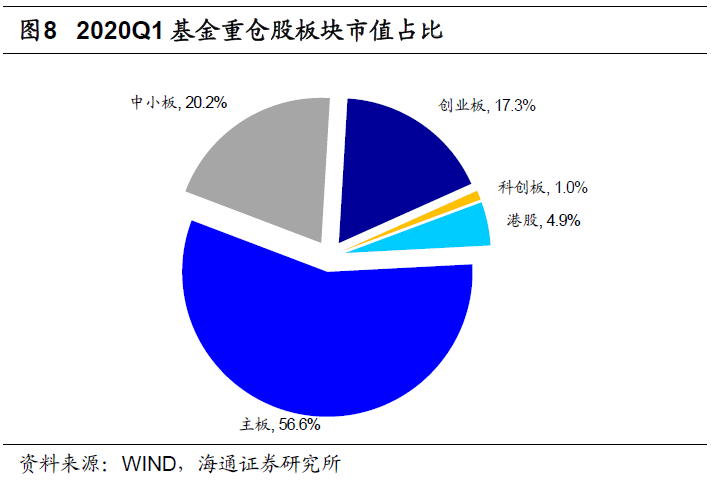

从板块来看,20Q1基金重仓股中,主板市值占比(将港股考虑在内,下同)自19Q4环比下降7.1个百分点至56.6%,处在14Q2水平,低于2013年以来的均值58.7%;中小板20Q1市值占比环比上升1.5个百分点至20.2%,低于2013年以来的均值23.4%,处在13Q1-Q2水平;创业板20Q1市值占比环比上升3.6个百分点至17.3%,高于2013年以来的均值16.3%,处在14Q1水平。港股占比4.9%,环比上升1.7个百分点。科创板占比1.0%。

3. 行业:加消费科技减金融地产

从市场来分,20Q1基金重仓股中A股市值占比为95.1%,港股为4.9%。分析基金所持A股中各行业情况,20Q1消费股市值占比环比上升4.5个百分点至48.4%,TMT市值占比上升3个百分点至26%,金融地产市值占比大幅下降7.1个百分点至11.2%,周期股市值占比下降0.6个百分点至13.9%。

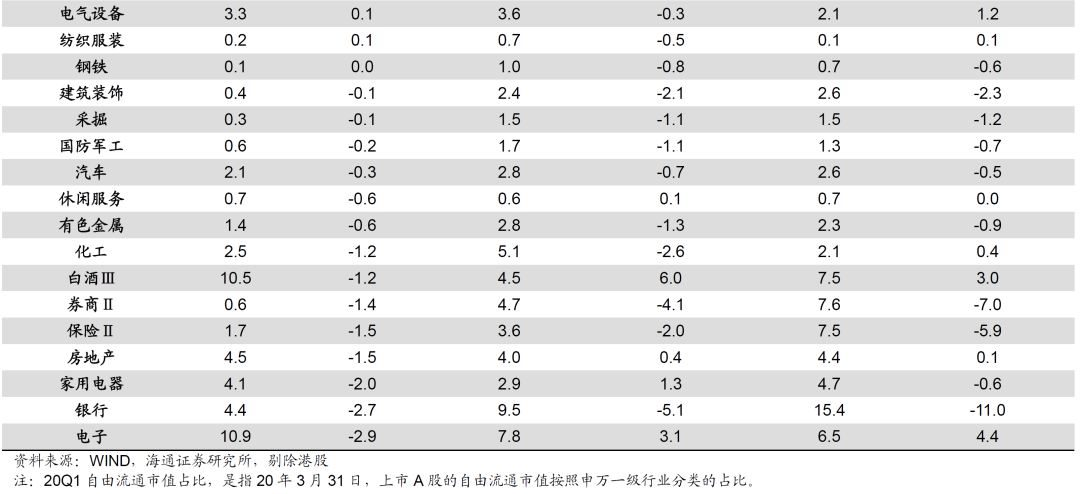

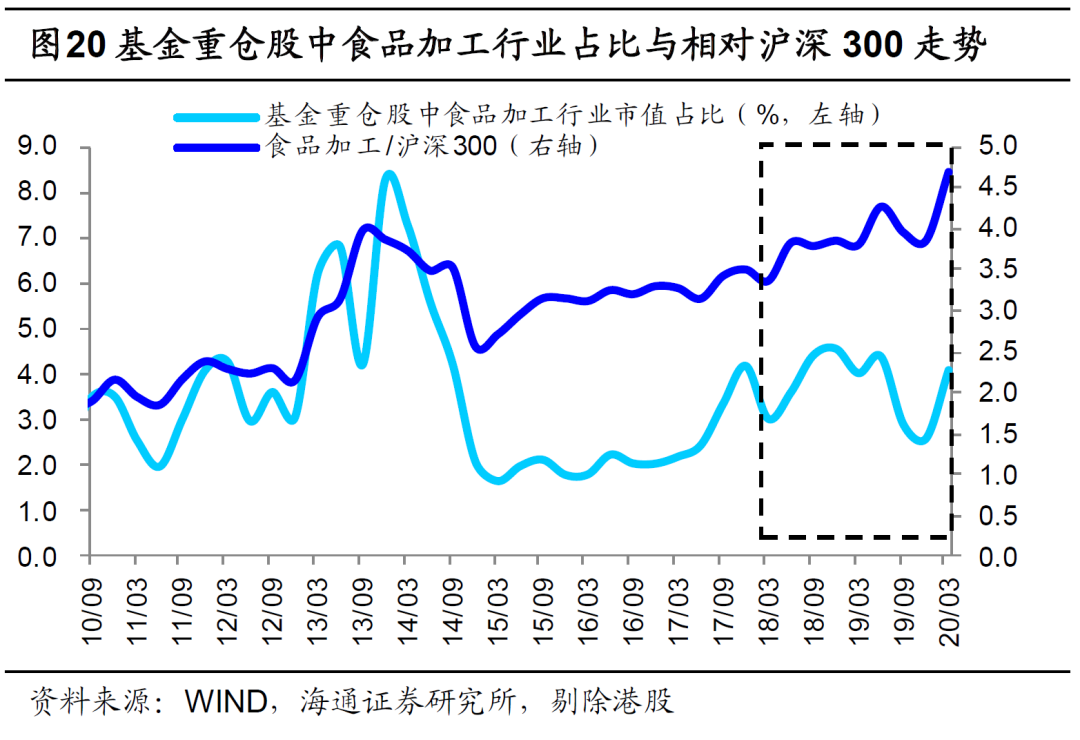

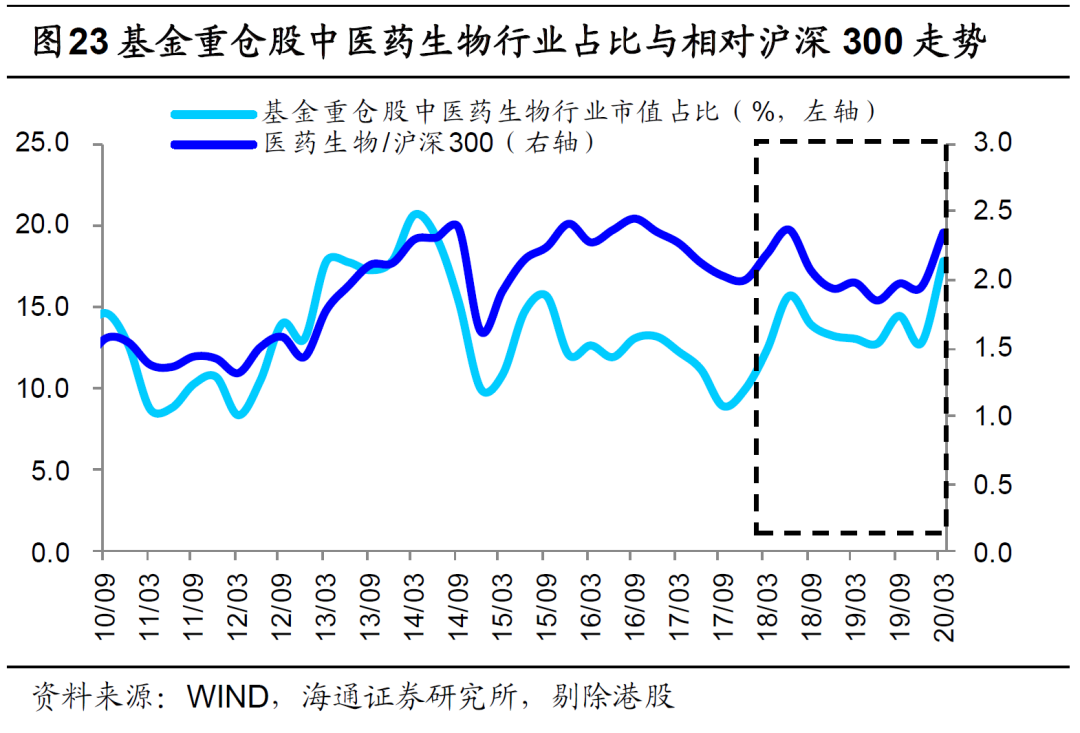

从申万行业市值占比环比变动情况来看,20Q1基金重仓股中医药生物、计算机和食品加工市值占比明显上升,分别环比上升5.0、3.5、1.5个百分点,三者合计增加10个百分点;电子、银行和家用电器市值占比明显下降,分别环比下降2.9、2.7、2.0个百分点,三者合计下降7.7个百分点。

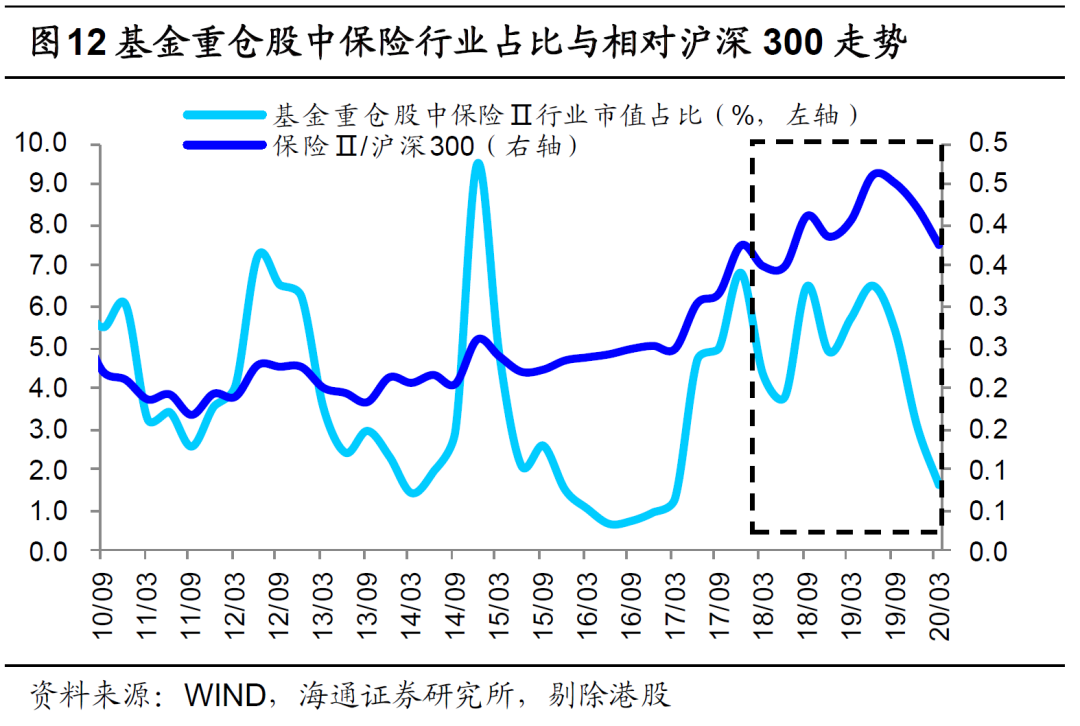

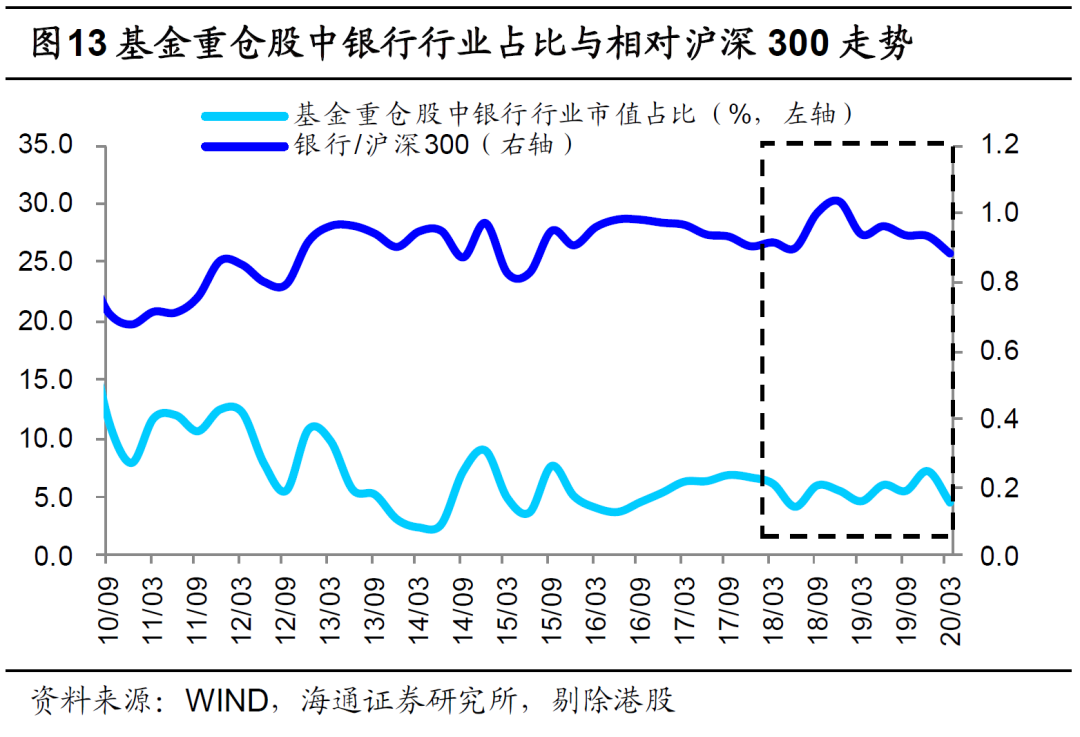

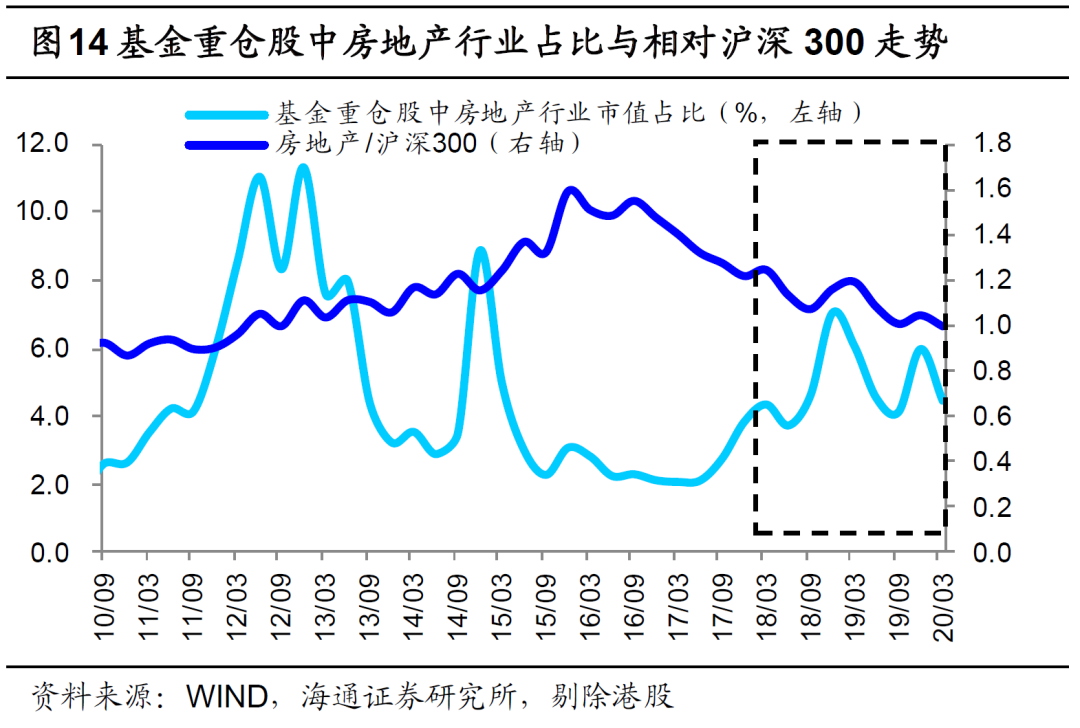

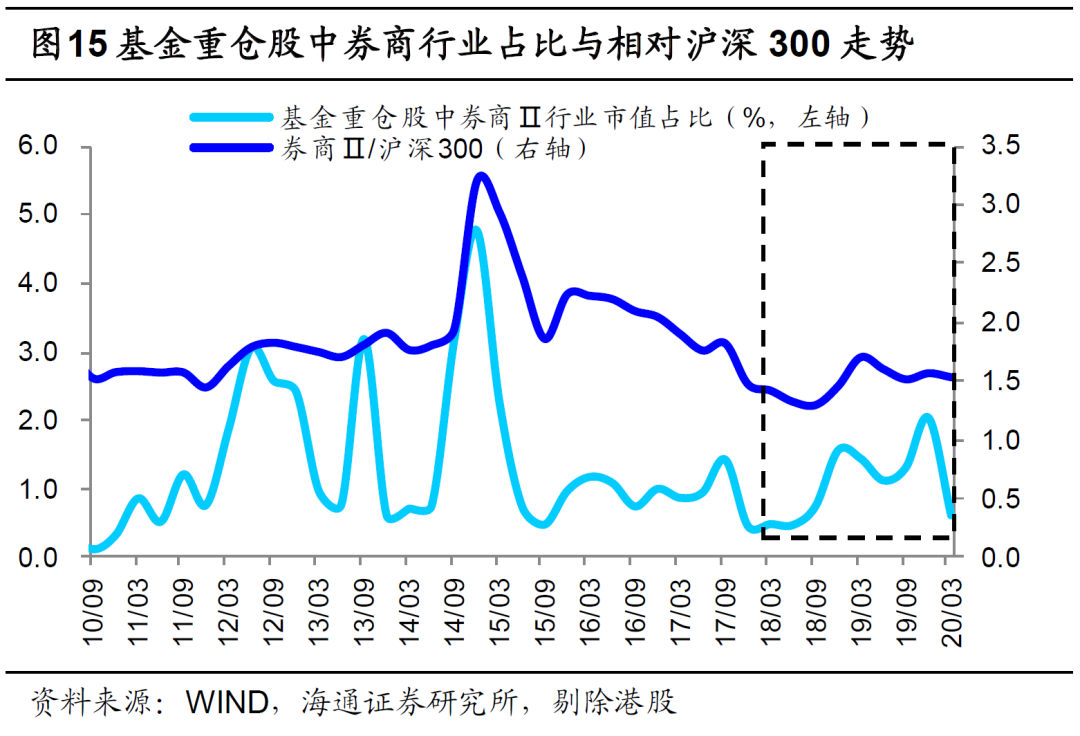

从低配或超配的角度来看,相比A股自由流通市值的行业占比,银行、券商和化工分别低配5.1、4.1和2.6个百分点,医药生物、白酒和电子分别超配8、6和3.1个百分点;相比沪深300行业市值占比,银行、券商和保险分别低配11、7和5.9个百分点,医药生物、计算机和电子分别超配9.5、5和4.4个百分点。

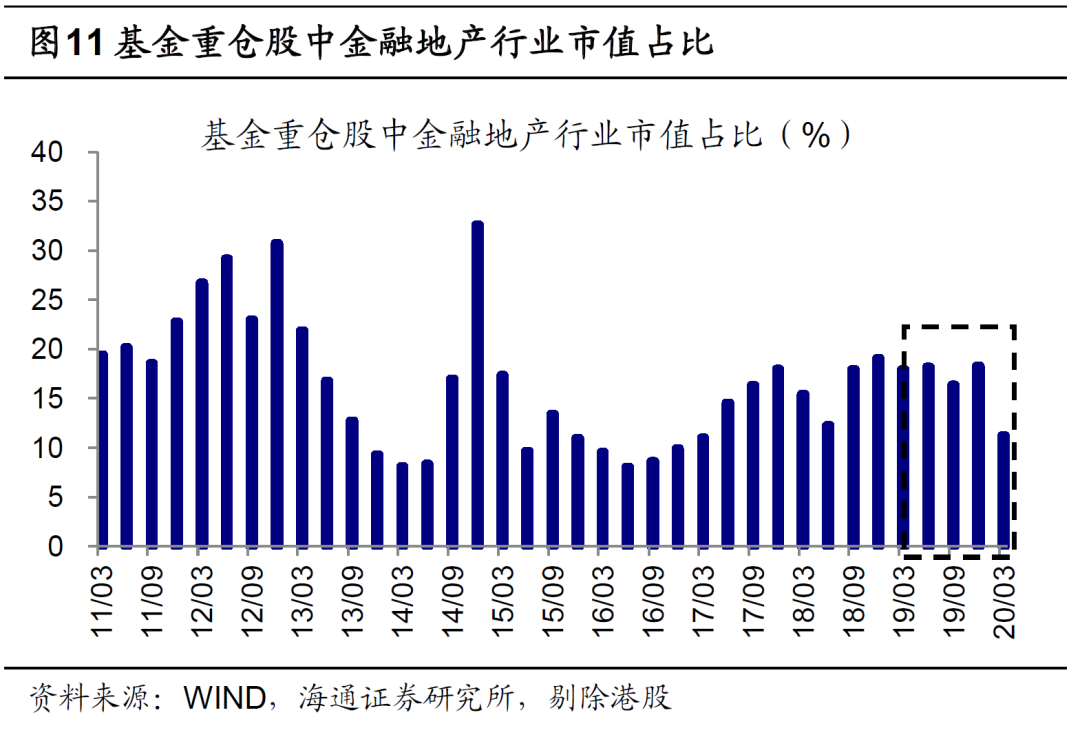

4. 金融地产:整体占比下降,子行业占比均降

20Q1基金重仓股(剔除港股)行业分布中,金融地产行业(包括银行、非银金融与房地产)市值占比环比下降7.1个百分点至11.2%,低于2013年以来的均值14.5%。子行业中银行市值占比环比下降最多,降低2.7个百分点至4.4%,低于2013年以来的均值5.4%。地产市值占比环比下降1.5个百分点至4.5%,高于2013年以来的均值4.2%;保险市值占比环比下降1.5个百分点至1.7%,低于2013年以来的均值3.5%;券商市值占比环比下降1.4个百分点至0.6%,低于2013年以来的均值1.3%。与自由流通市值(沪深300)占比相比,房地产超配0.4(0.1)个百分点,保险超配-2.0(- 5.9)个百分点,证券超配-4.1(-7.0)个百分点,银行超配-5.1(-11.0)个百分点。其中银行在两个基准下均位列低配之首。

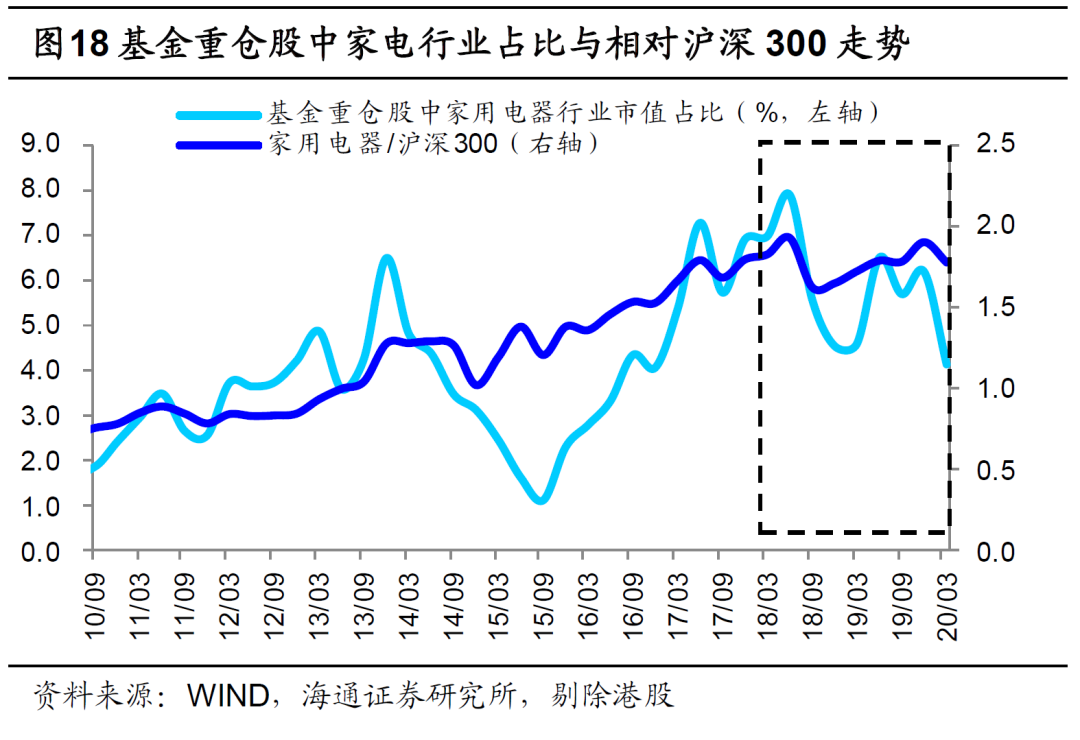

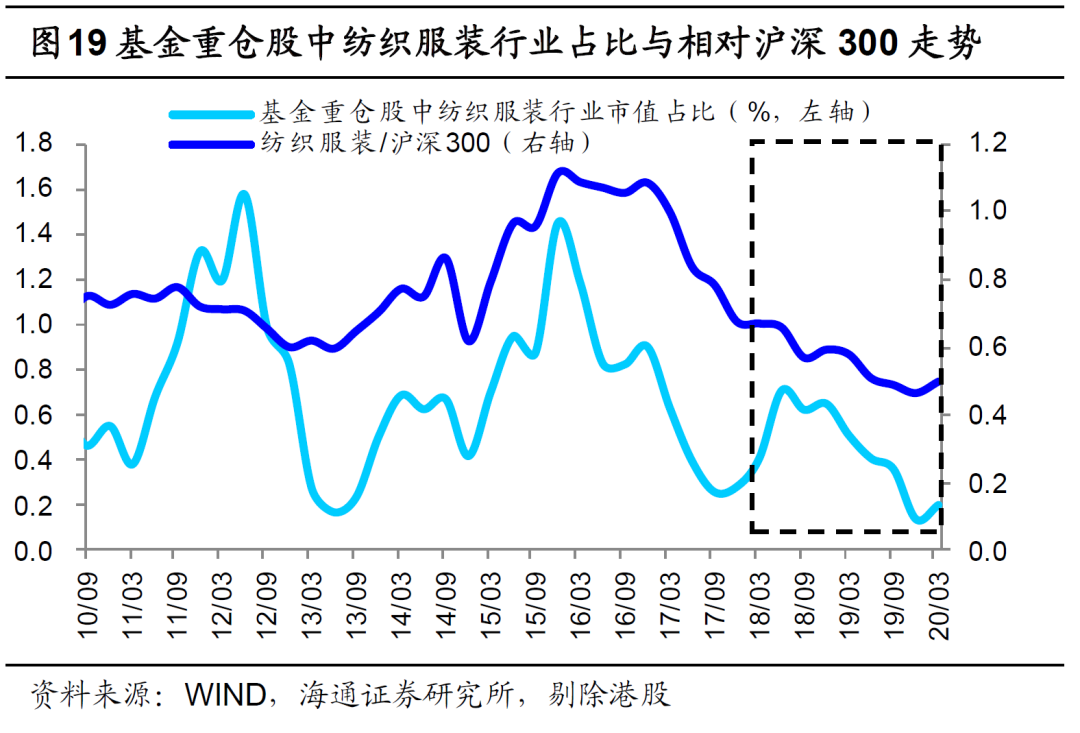

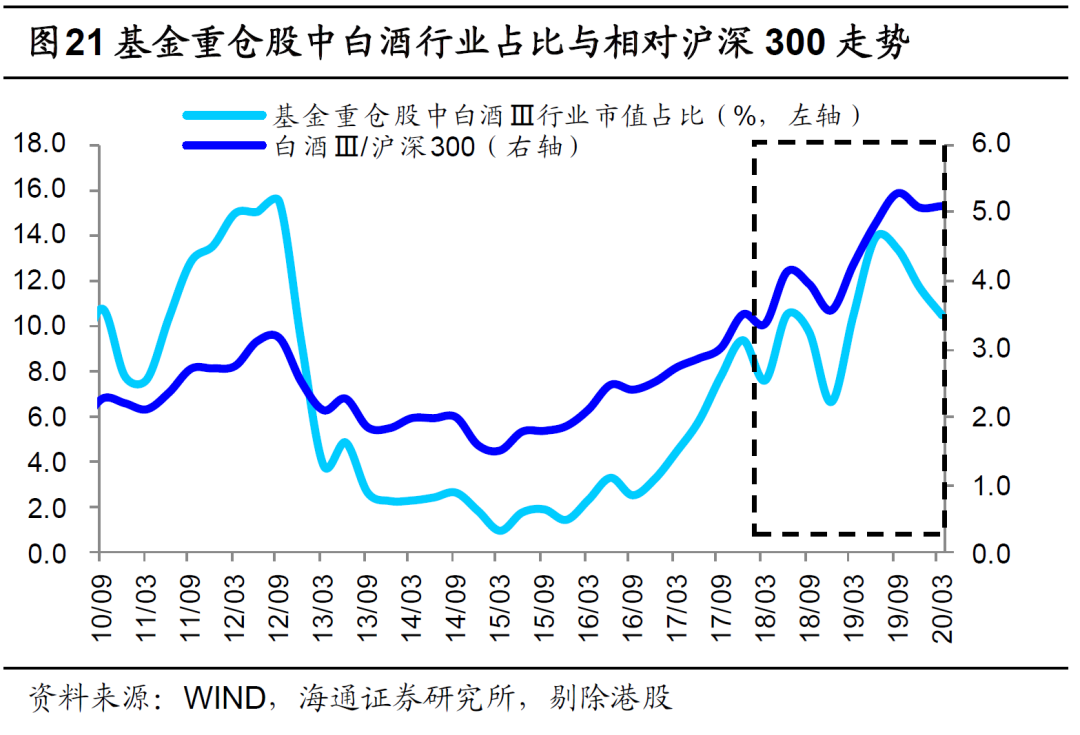

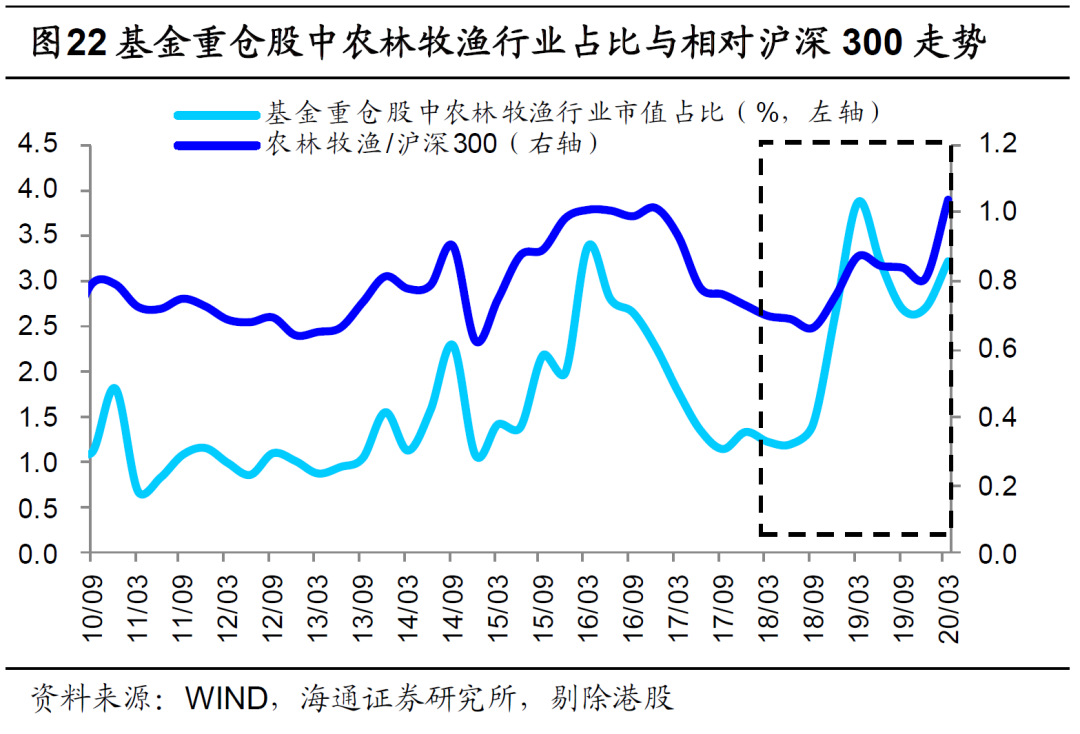

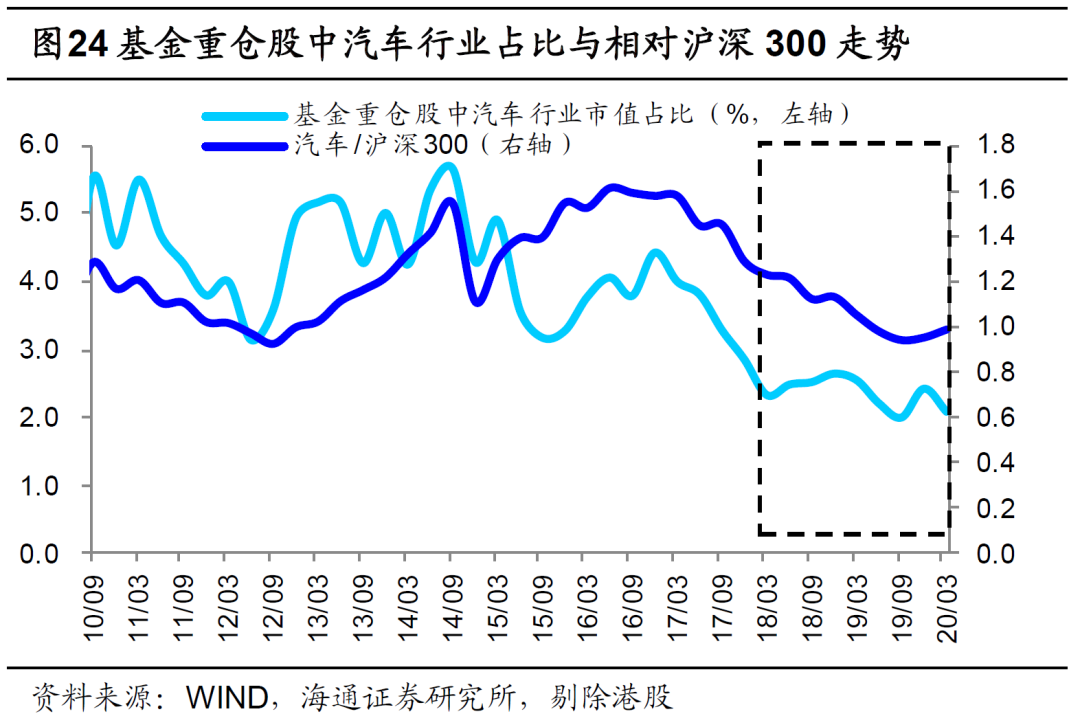

5. 大消费:整体占比上升,加医药食品减家电白酒

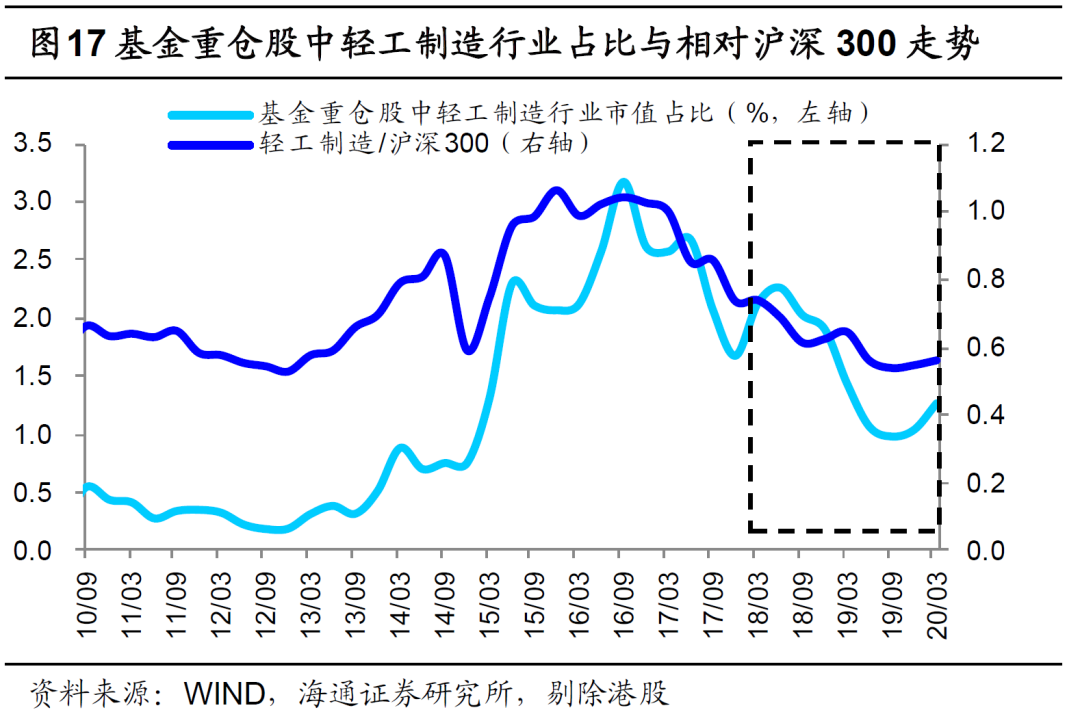

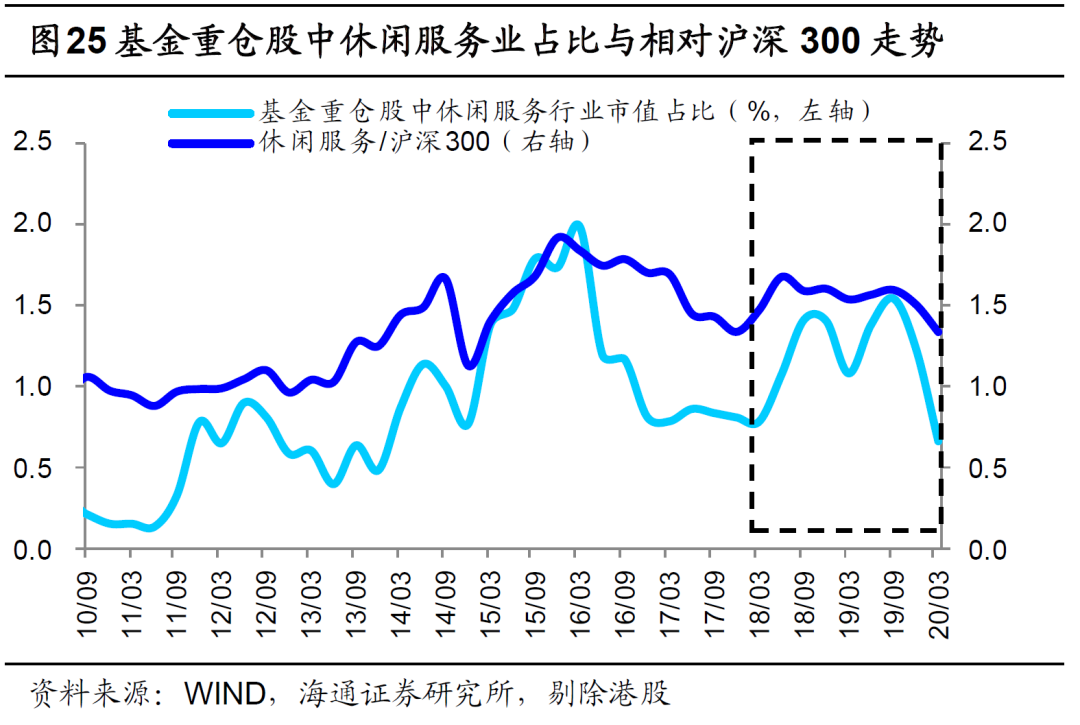

20Q1基金重仓股(剔除港股)中大消费类行业(包括农林牧渔、家用电器、食品饮料、纺织服装、轻工制造、医药生物、公用事业、交通运输、商业贸易、休闲服务、汽车)市值占比较19Q4上升4.5个百分点至48.4%。其中医药生物与食品加工占比上升最多:医药生物占比环比上升5.0个百分比至17.7%,高于13年以来的均值14.1%;食品加工占比环比上升1.5个百分比至4.1%,高于13年以来的均值3.7%。家用电器和白酒市值占比环比下降最大,家用电器下降2.0个百分点至4.1%,低于2013年以来的均值4.6%;白酒下降1.2个百分点至10.5%,高于 2013年以来的均值5.6%。对比A股自由流通市值(沪深300)中行业占比,基金配置公用事业和汽车比例较低,分别超配了-1.9(-1.4)、-0.7(-0.5)个百分点,而医药大幅超配8.0(9.5)个百分点,白酒大幅超配6.0(3.0)个百分点,食品超配2.0(1.5)个百分点。

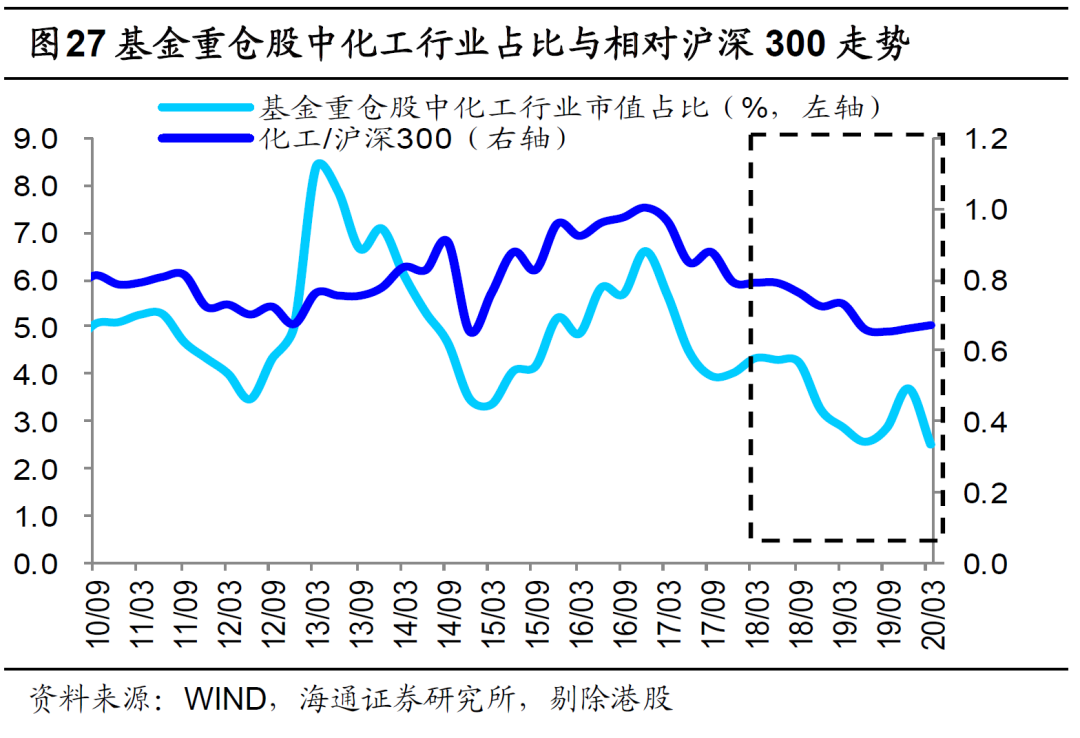

6. 周期:整体占比微降,机械升化工降

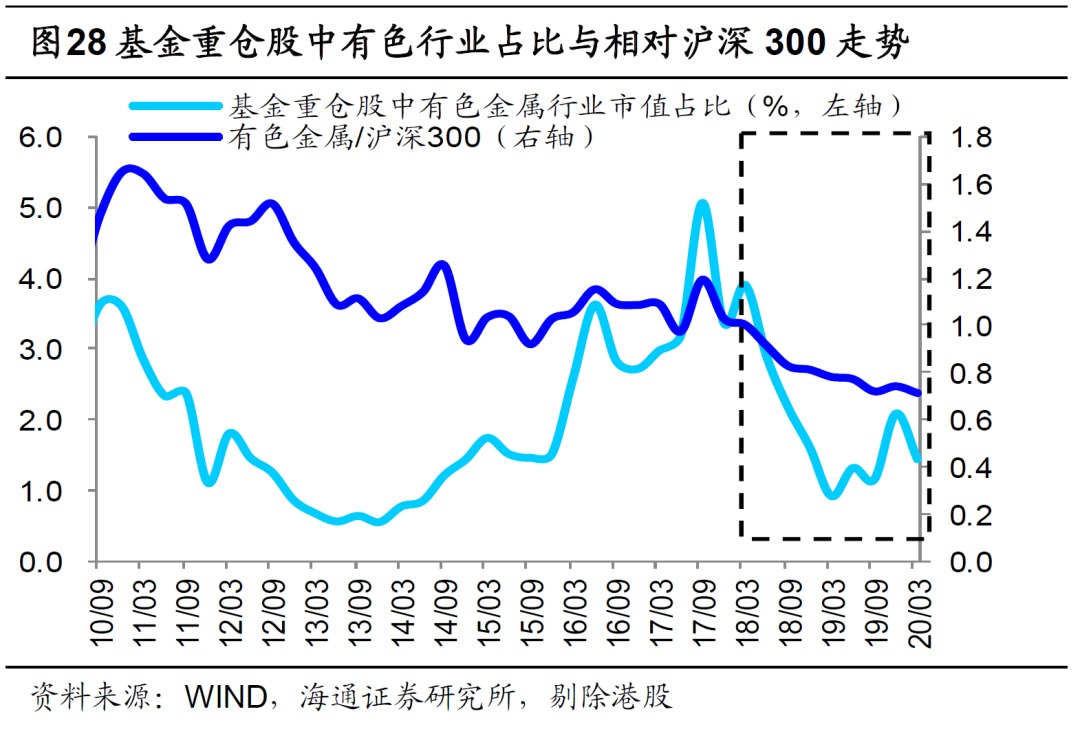

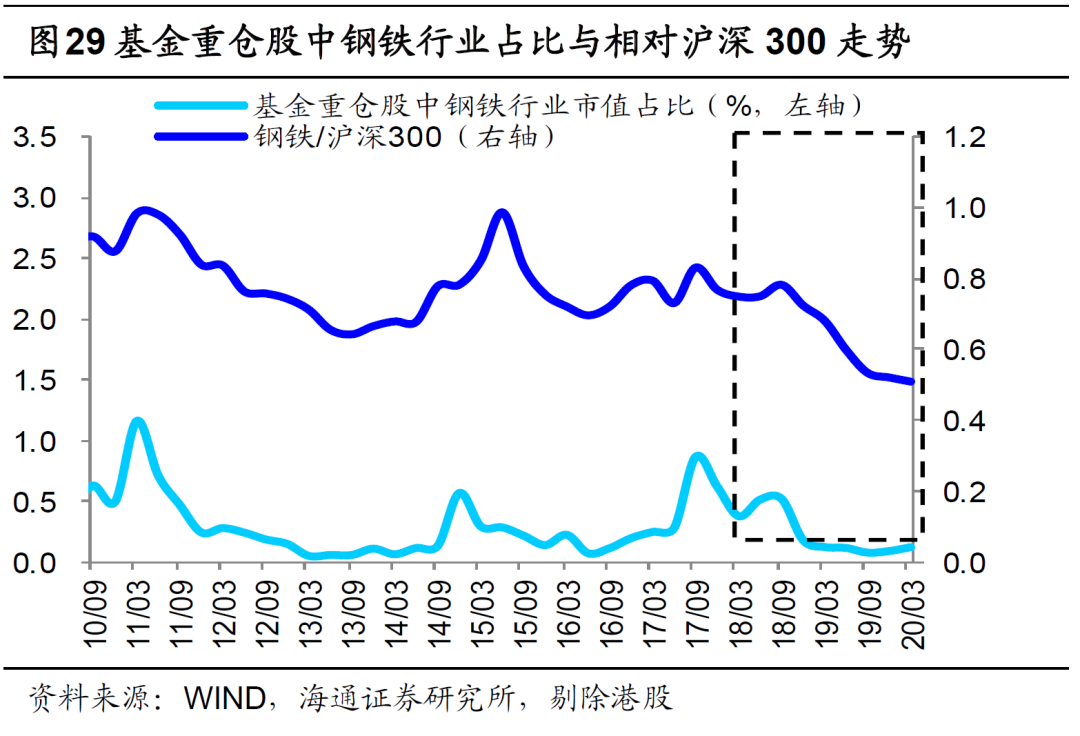

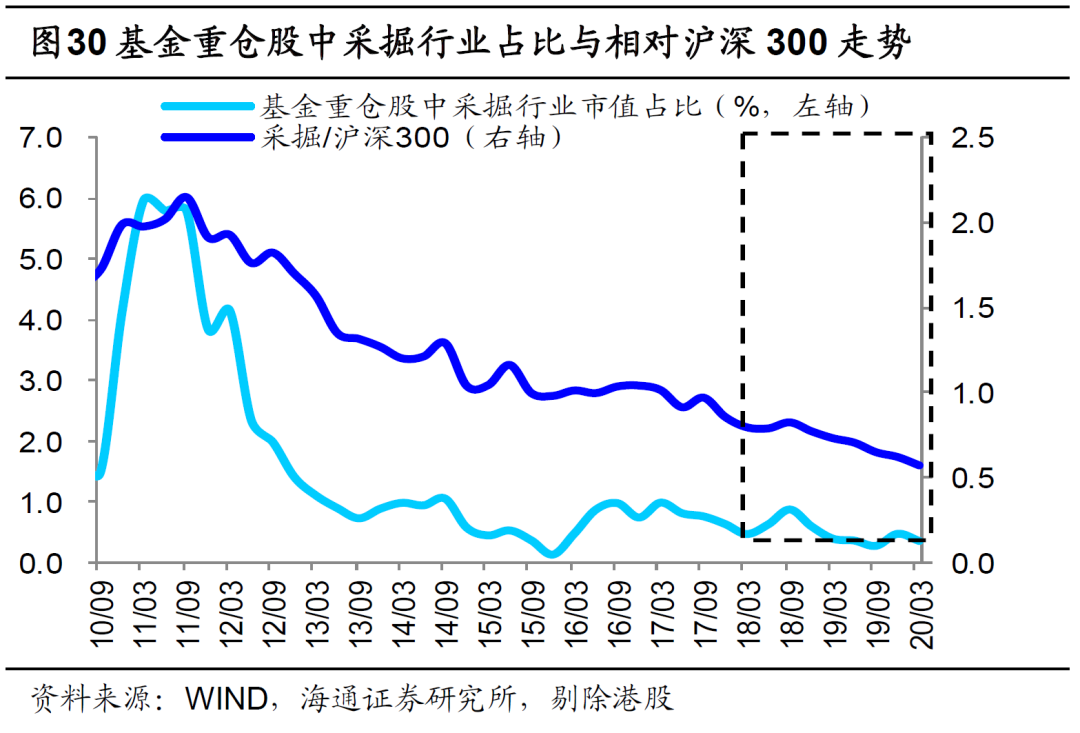

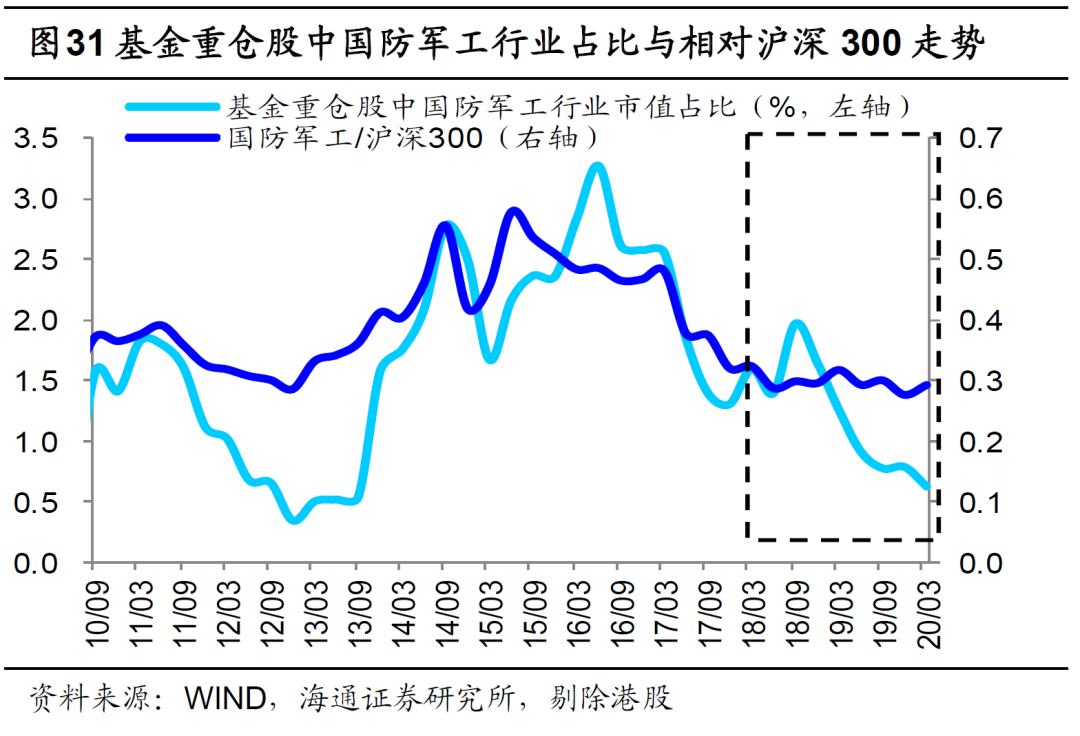

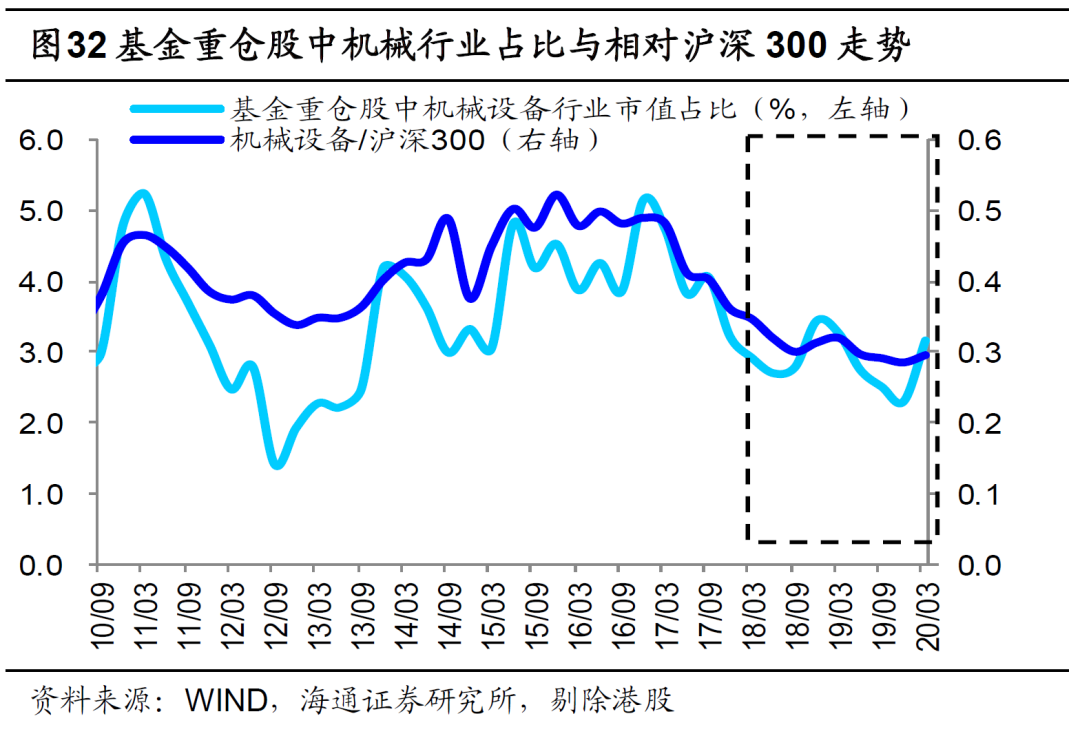

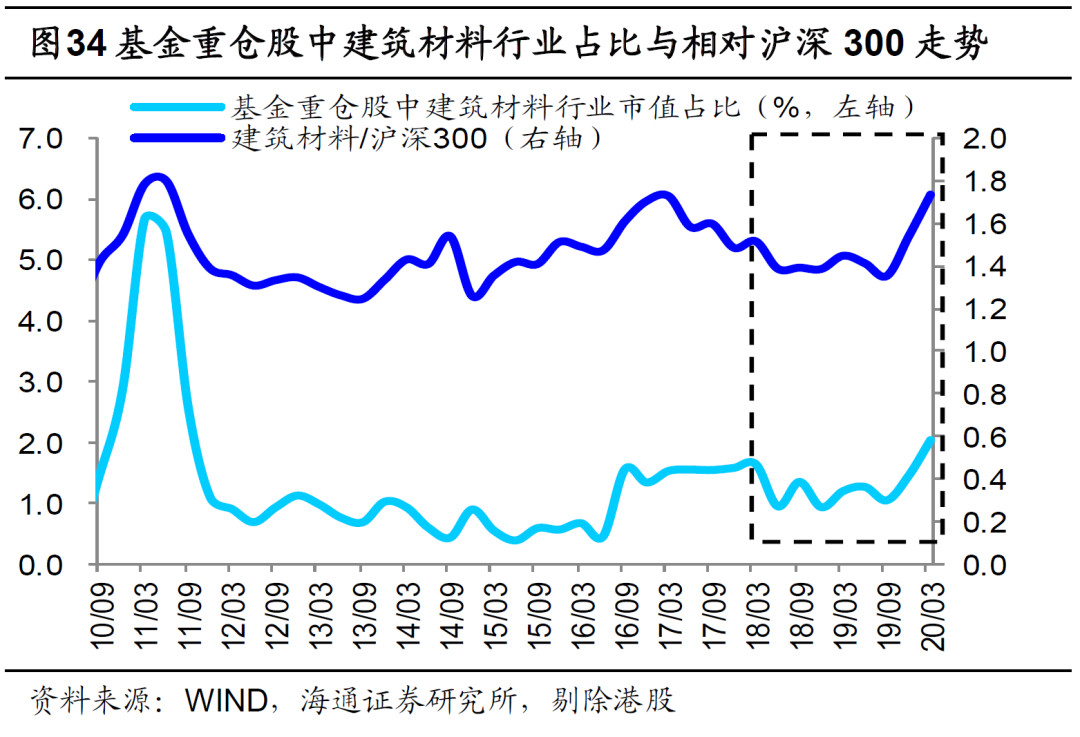

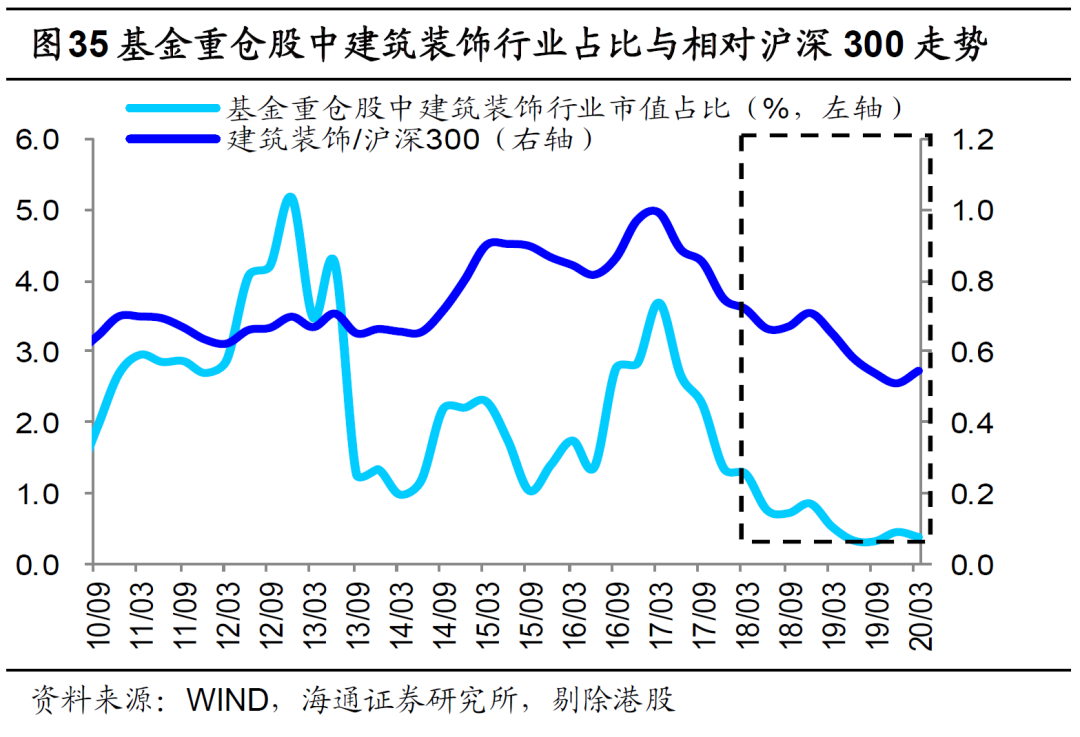

20Q1基金重仓股(剔除港股)行业分布中,周期性行业(包括采掘、有色、钢铁、化工、建筑装饰、建筑材料、机械设备、国防军工、电气设备)市值占比减少0.6个百分点至13.9%。其中机械设备市值占比环比上升最多,上升0.9个百分点至3.2%,低于2013年以来均值3.5%,化工市值占比下降最多,下降1.2个百分点至2.5%,低于2013年以来的均值4.8%。对比A股自由流通市值(沪深300)中行业占比,基金配置建筑装饰、采掘比例较低,分别超配-2.1(-2.3)、-1.1(-1.2)个百分点,配置机械设备比例相对较高,超配-0.9(1.3)个百分点。

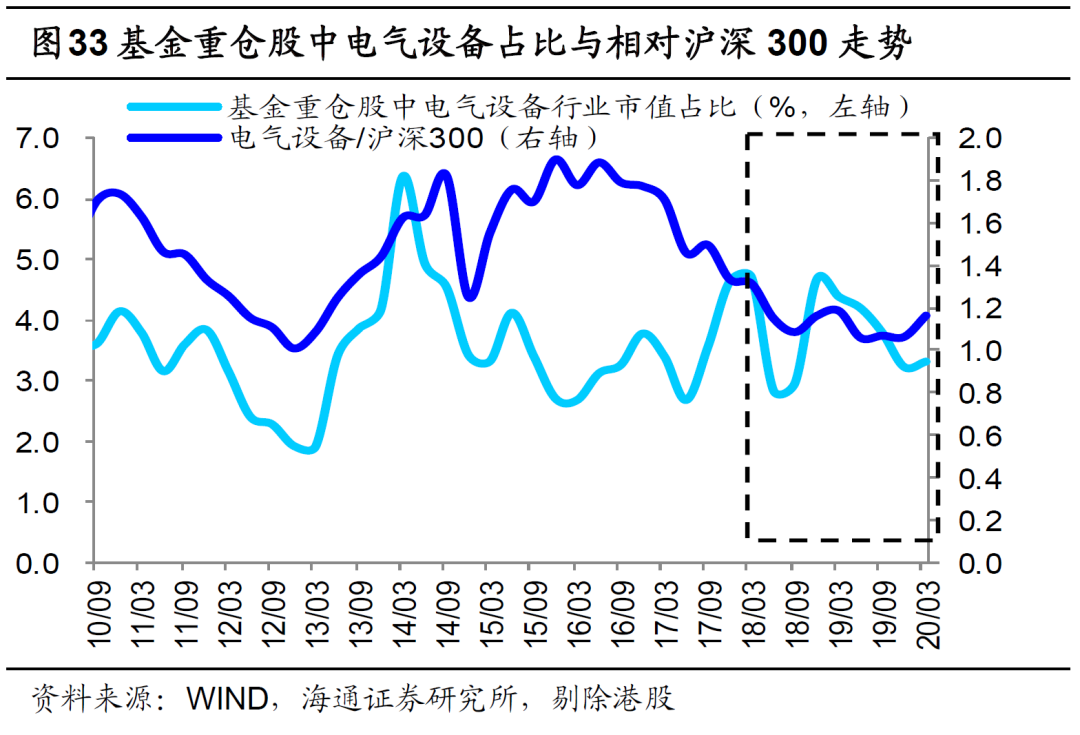

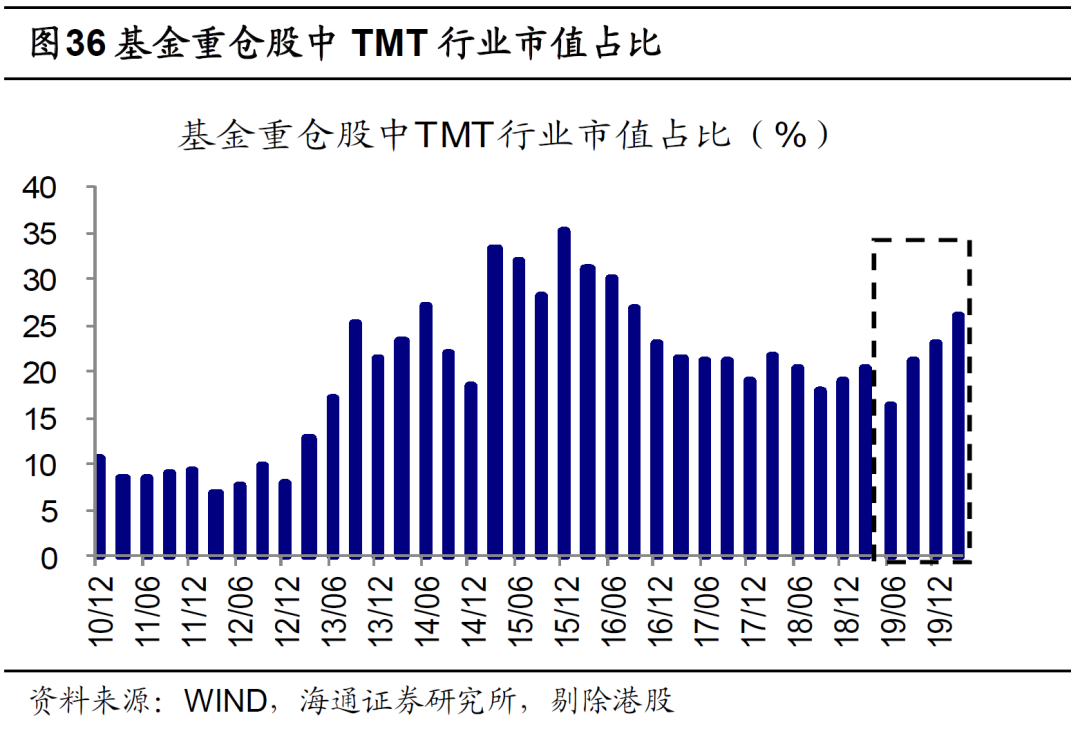

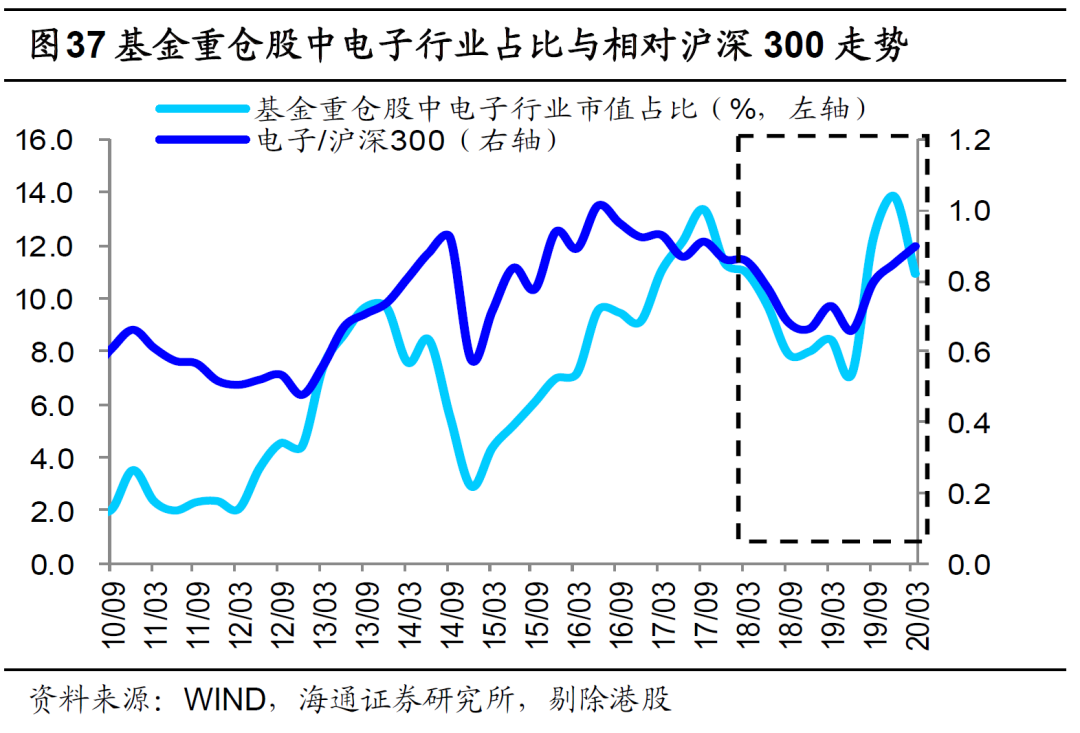

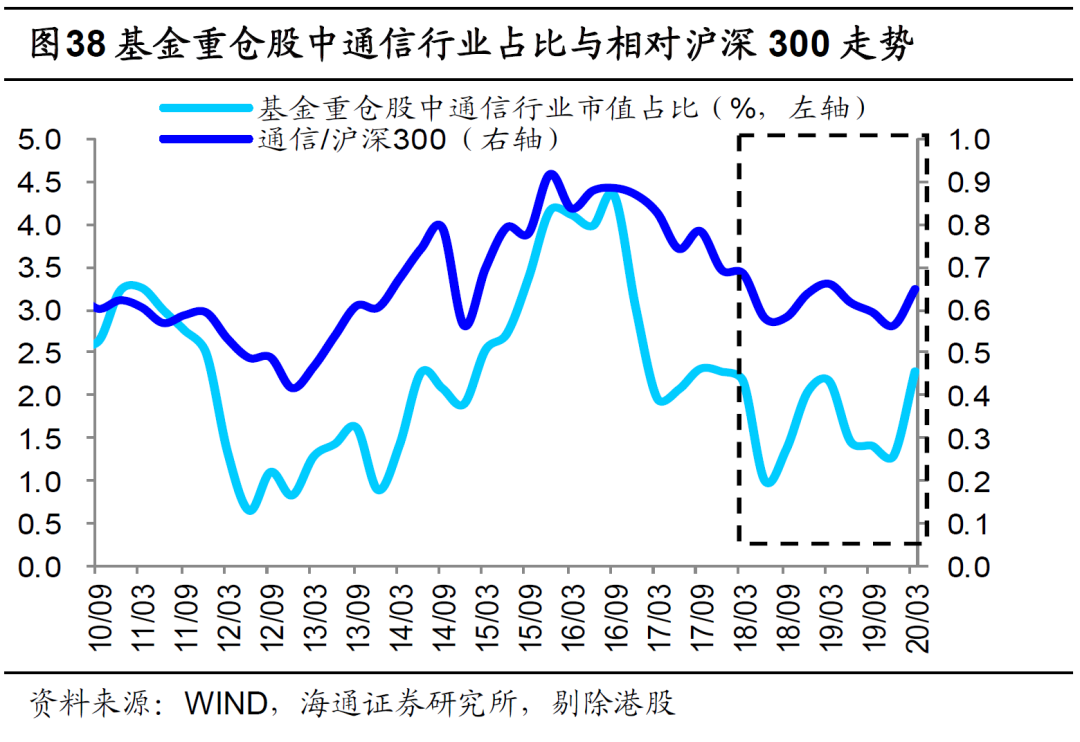

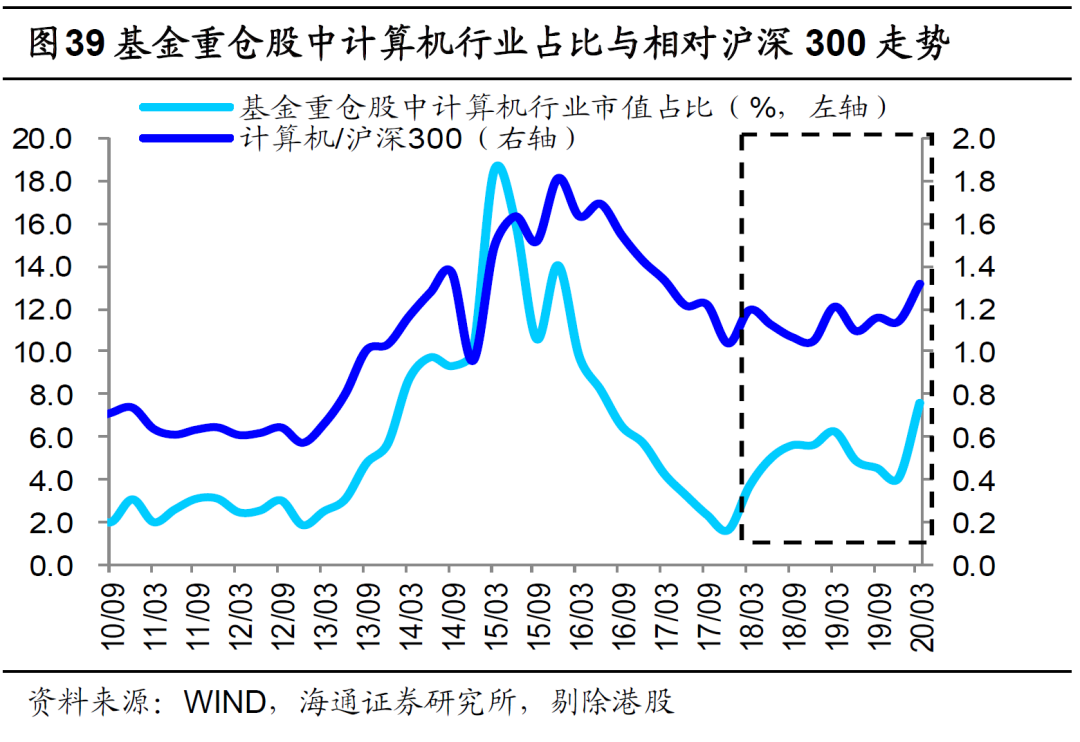

7. TMT:整体占比再度上升,计算机传媒升电子降

20Q1基金重仓股(剔除港股)中TMT市值占比环比上升3.0个百分点至26.0%,高于2013年以来的均值23.3%,目前处于13Q3水平。计算机占比上升3.5个百分点至7.6%,高于2013年以来的均值7.0%,目前处于13Q4-14Q1水平;传媒占比环比上升1.4个百分点至5.2%,低于2013年以来的均值5.3%,目前处于13Q4水平;电子占比环比下降2.9个百分点至10.9%,高于2013年以来的均值8.8%,目前处于13Q3水平,电子行业中的半导体市值占比环比增加0.1个百分点至2.7%,再创历史新高;通信占比环比上升1.0个百分点至2.3%,高于2013年以来的均值2.2%,目前处于14Q2水平。与自由流通市值(沪深300)占比相比,计算机超配1.9(5.0)个百分点,传媒超配1.9(2.7)个百分点,通信超配0(0.4)个百分点,电子超配3.1(4.4)个百分点。

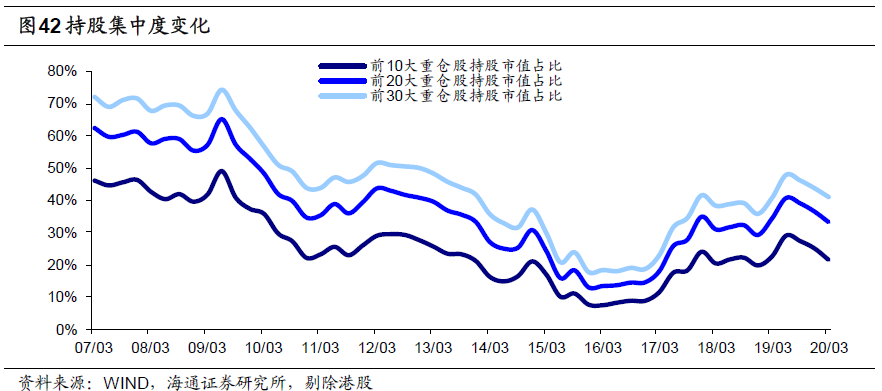

8. 持股集中度:再度下降

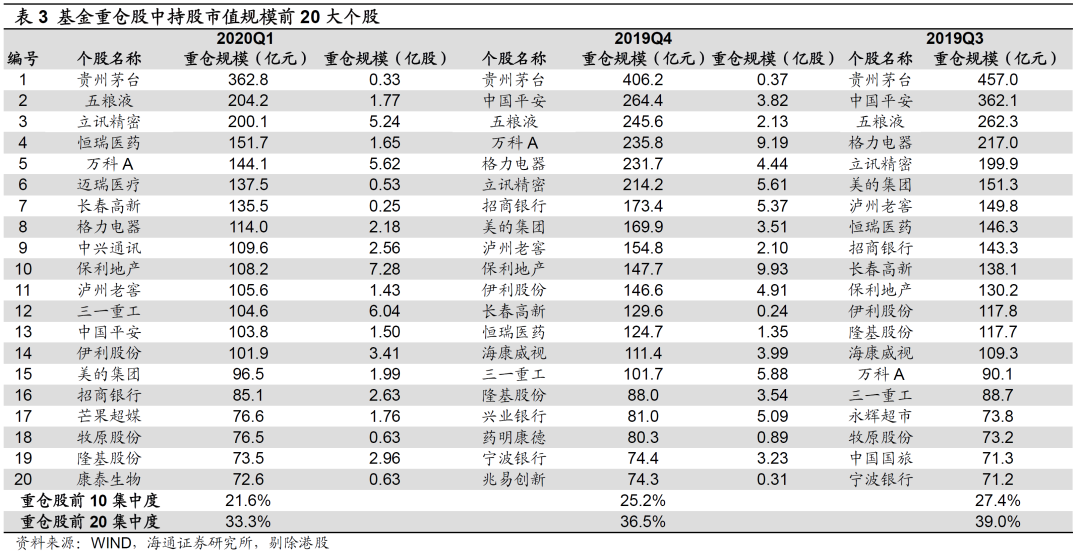

19Q2至今20Q1基金重仓持股(剔除港股)集中度持续下降。汇总基金重仓持股总体规模,20Q1持股规模前10只个股整体市值占比为21.6%,高于13年以来的均值18.1%,处于13Q4的水平,前20只个股整体市值占比为33.3%,高于13年以来的均值27.5%,位于13Q4的水平。

20Q1基金前20大重仓股对比19Q4共有5只股票被替换,新进入的个股为迈瑞医疗、中兴通讯、芒果超媒、牧原股份、康泰生物,掉出前20的个股是海康威视、兴业银行、药明康德、宁波银行、兆易创新。基金重仓股中贵州茅台、五粮液和立讯精密市值占比位列前三:贵州茅台20Q1整体持股规模为363亿元(0.33亿股),较19Q4下降43亿元(0.04亿股),五粮液20Q1整体持股规模为204亿元(1.77亿股),较19Q4下降41亿元(0.36亿股),立讯精密20Q1整体持股规模为200亿元(5.24亿股),较19Q4下降14亿元(0.37亿股)。

风险提示:报告为基于基金定期报告的客观分析,所涉及的股票、行业不构成投资建议。

(编辑:孟哲)