本文来源微信公众号“财经涂鸦”。

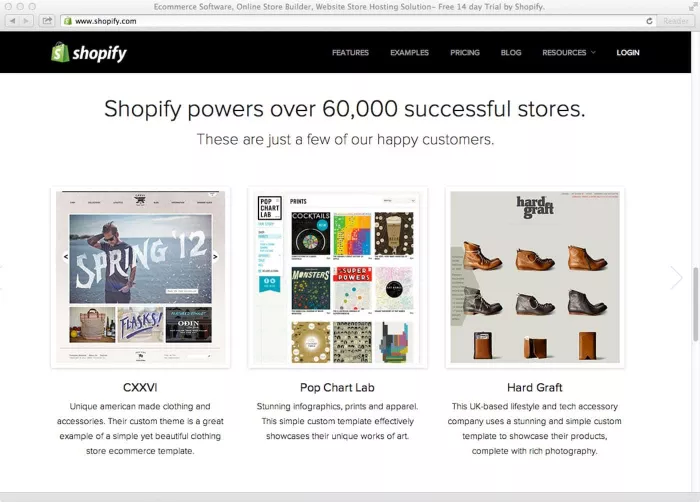

过去我曾在《联邦快递的至暗时刻》中提到过Shopify(SHOP.US)这家电商平台,这家公司在此后表现蒸蒸日上,并一跃成为了加拿大市值前三的新贵。

但是我第一次听说Shopify是在2016年初,彼时我正在某信证券当一名小小的分析师助理,这家成立于渥太华市一家小小咖啡店的电商公司,当时以3位数的收入增长抓走了我的眼球。

在Shopify以每股17美元的价格进行IPO,并以每股28美元的价格开始交易后,就如同所有爆炸增长的公司那样,它的高估值在每个季度都会得到分析师们的种种猜忌。

上周公司的估值已经来到43.4倍的市净率,这是一个接近微软(MSFT.US)、亚马逊(AMZN.US)的估值水平,我得承认它目前的估值有些过了头。

但是Raymond James撤销了对Shopify的买入建议仍然使我有些困惑,鉴于当前经济环境下的不确定性,在他们自己都无法给出业绩预期的情况下,为Shopify这样在“大封锁”中爆发潜力的公司给予评级有些不太理智。

市盈率超过40倍,Shopify的估值让它看上去有些像互联网泡沫时期那些公司的表现,理想情况下,一个在P/S比率下表现高估值的公司,通常会随着销售额的增长和该指标的降低逐渐成长至估值区间之中。

不过现实却是随着Shopify的销售额增长,公司的估值越来越高,这样的例子不禁让我想起了我的“老朋友”特斯拉(TSLA.US),这样的例子最终也必然会迎来自我逆转。

但仅仅是我的个人观点而言,Shopify的股票让人乐观的一面是,它是通过技术/功能优势以及市场营销来主导的市场空间,这也使得它成为全球“新电商”势力中列入我们观察的主要原因。

大多数的独立/第三方开发者都对Shopify的平台感到满意,数量上看商家与第三方开发者的数量在过去一年里增加了三分之一(虽然还未披露2019年年报,但可以预测增长会较此更加迅猛)。

显然,该公司能够通过提供丰富的额外服务,例如运输、支付、POS等功能为公司的产品实现更可观的货币化,这个趋势在上个季度就已经非常明显了。

更为重要的是,Shopify将战略核心放在了“履行”上,而这是一个巨大的市场。什么是履行,履行是指客户订单的接受、处理优化、物品拣选、订单整合和包装的过程。它包括对物品的物理操作和相应的信息处理。

显然,履行是实现配送中心功能的关键环节,它决定了订单执行的效率、准确性并负责反馈库存可得性,最终决定了客户的满意度,是配送企业的核心竞争力之所在。

同时,履行也是亚马逊模式成功的一个关键部分,但Shopify在收购6 River Systems之后已经拥有向亚马逊发起突袭的实力。从定量的角度,因为“大封锁”导致的更多增长阶段的超过公司自己与分析师的估计,此前对于Shopify的预估都应该被推翻,毕竟现在尝试评估其履行网络的能力还为时过早。

因此,这家公司目前所持有的溢价估值可能是合理的,在我的推算中,从一个合理的时间尺度来看,Shopify将实现正的阿尔法,并回到可能在许多人看来都过高的估值水平。

需要说明的一点是,Shopify大约有64%的收入来自于“商家解决方案”,而这些收入主要是由在平台上交易的总商品交易量推动的,商家在卫生事件中受到影响是肯定的,我们目前还不清楚销量具体下降了多少。

但公司Q1的季报确实给出的是爆炸性的增长,甚至盈利能力也大大超过了之前的预期。在这里我想特别指出的是,Shopify有着基本的软件收费,这反过来推动了公司每月的经常性收入。上个季度MRR增长了32%,达到5400万美元,而整个订阅解决方案的收入则增长了37%。

Shopify真正为行业带来的是什么?

我们该系列的研究取向检验行业中真正具有价值的公司,那么Shopify为行业、为商家提供了什么价值呢?

先说说我看见的一条针对Shopify很有意思的负面评价:该平台的建立是为了吸引大量来自其他国家的低端商家转售卖商品,而这些商家及其容易流失。

很可惜,这从来不是Shopify的目的,该公司从来都没有将战略放在价格、折扣这些方向,而是专注于向其入驻商户提供一套相当复杂由不同组件组成的服务矩阵,而这些服务都是运营电子商务想要成功所必须的环节。

这也符合我们对于电子商务下一阶段的猜想,并不是围绕用户的打法,而是围绕商家。针对不同的商家与品牌个性化的服务无疑是在提升产品的质量,是真正触及用户需求的核心打法。

同样在随着强生(JNJ.US)、联合利华(UL.US)、宝洁(PG.US)等家喻户晓的品牌入驻后,公司这套矩阵将接受大品牌的检验,如果这些功能仍然可以为品牌提升现有销量,那么这样的模式突破亚马逊闭环将会是必然的。

目前,Shopify对用户收取的平均价格达2200美元/年,升级版PLUS服务价格从2000美元/月起。

这里,我想着重说一下PLUS服务,该项服务包括了KitchenAid、Panama Jack和Cirque du Soleil,还有一些明星在自己的网站上提供商品。Plus的增长速度继续超过公司的其他部分,目前它对MRR的贡献为27%,在整个商业解决方案收入中所占的比例更高。Plus计划在今年进行一次大的更新,这将增加一个重要的额外的功能/功能层,目前还不清楚这项计划是否会因为卫生事件原因推迟。Plus还有其他增强功能,包括称为Flow的功能(基本上是一个模板库,用于加速创建电子商务商店的过程)、B2B和最近收购的握手功能(该功能增强了Plus在批发市场的作用)。

海外电商近些年动静其实不小,无论是Adobe旗下的Magneto还是才被Square收购不久的Weebly这些勉强算是Shopify竞争对手的公司都无法真的对其产生威胁,这也正是Shopify继续享有溢价倍数的原因之一。我们认为任何一个行业都不是一潭死水,任何一位新贵公司都可能为行业将带来增量,而能带来这些增量的公司才会是我们的价值取向。(编辑:刘瑞)