本文来自国盛证券。

核心指标

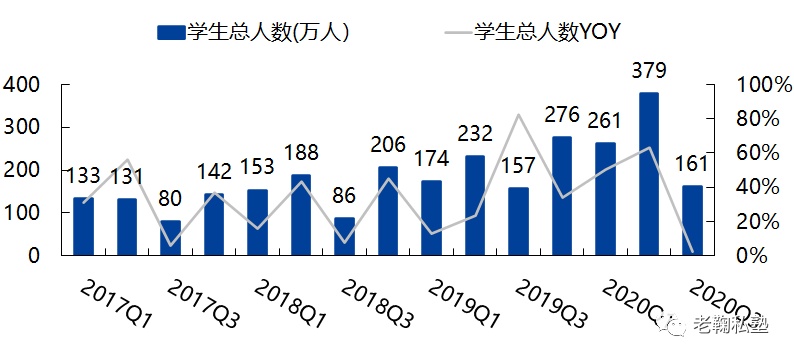

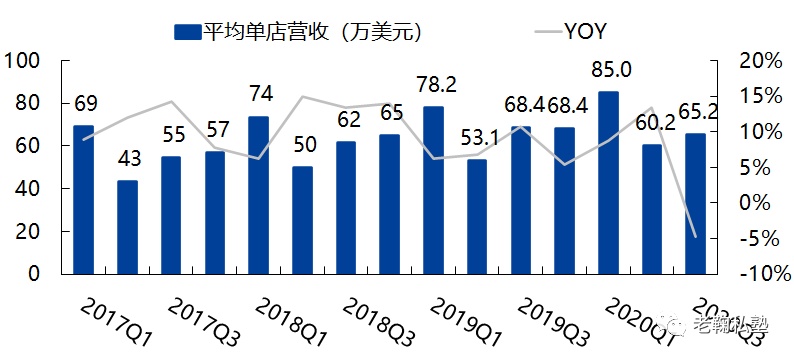

经营指标:学生人次同增2.3%,新增网点112个

【学生总数】本季新东方(EDU.US)学生招录达160.6万人次,同比增长2.3%。增速较低主要系(1)受今年农历新年较早影响,寒假学期较大部分参培人次计入FY2020Q2;(2)公共卫生事件导致学生完课率降低;(3)公共卫生事件对公司获客产生负面影响。

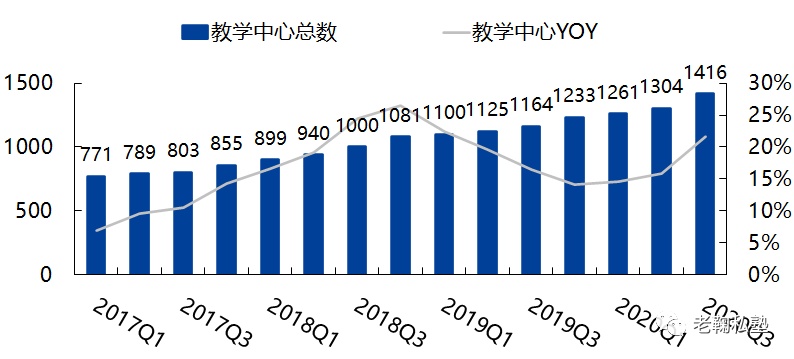

【教学网点】学校+学习中心总数1,416所,同增21.6%,环比新增110个学习中心,并在张家港和南京开设培训学校。到本财季末,教室总面积同比增长约30%,环比增长11%。

【分业务营收】以美元/人民币计算,整体营收同增15.9%/18.7%,其中:(以下收入增速均分别以美元/人民币计算)

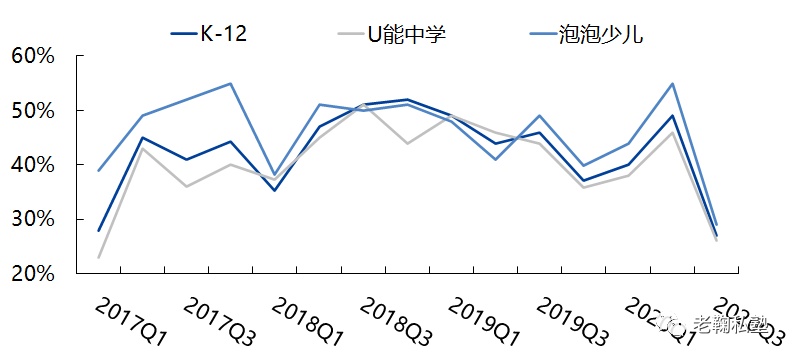

K12课外:收入同比增长约24%/27%。其中U-Can中学业务收入同增23%/26%,本季度参培学生人次同增23%;泡泡少儿业务收入同增26%/29%,参培学生人次同增23%;

其他业务:海外考试培训业务收入同降14%/12%;留学咨询业务收入同增27%/30%;VIP个性化课程同增10%/13%。

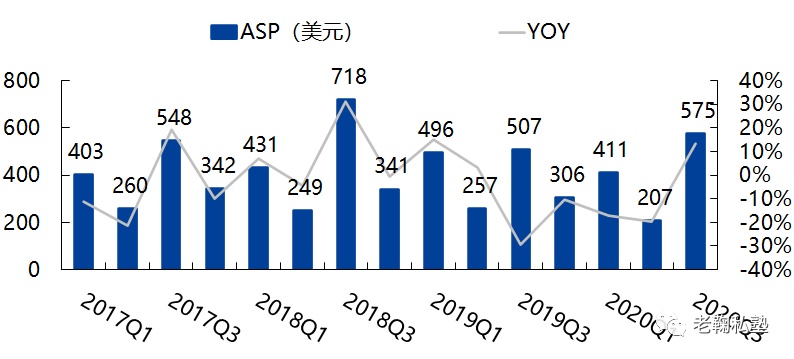

【ASP及单小时定价】单人次付费ASP本季度575美元,同比提升13.3%。混合平均售价(Per-program blended ASP ),即现金收入除以学生总数,同比提升约2.7%。

从单小时混合ASP来看,以人民币计算同比增长约3%。其中U-Can中学同增约4%,泡泡少儿同增约6%,海外备考业务同增约7%。和正常课程价格5%-8%的增幅相比,单小时混合ASP增速低了2-3PCTs,主要由于(1)为用户从线下转线上提供优惠;(2)VIP个性化课程增速进一步放缓;(3)为赴武汉医护人员子女提供的特别免费课程也造成了单小时混合ASP的下滑。

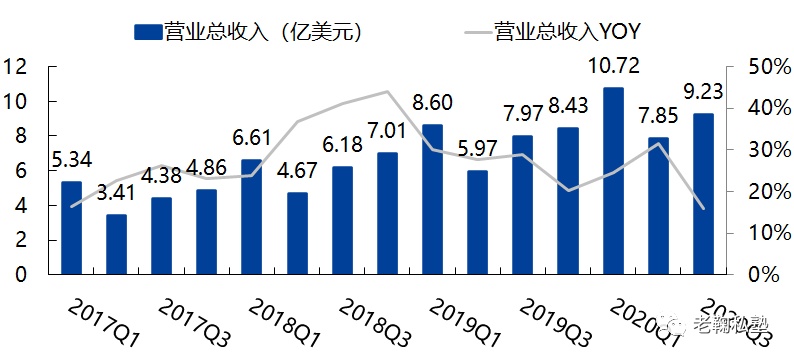

财务指标:营收同增15.9%,归母净利润同增41.4%

【净收入】单季度同比增长15.9%至9.23亿美元,其中教育计划和服务收入同比增长16.3%至8.46亿美元,主要来自K12业务增长的驱动。

【归母净利】本季度盈利1.38亿美元,同比增长 41.4%,归母净利率同增0.5PCTs至12.7%;Non-GAAP下归母净利1.49亿美元,同比增长36.4%。

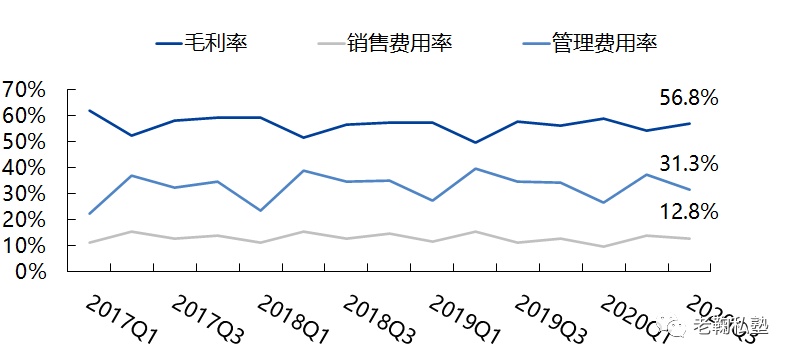

【经营利润率】本季度Non-GAAP经营利润率同增0.3PCTs至14.6%,经营利润率同增0.7PCTs至12.7%。

【销售&管理费用】销售费用率12.81%(去年同期10.98%),管理费用率31.32%(去年同期34.64%)。销售费用同增35.1%至1.18亿美元,主要系(1)在线免费大班课推广支出增加;(2)为在公共卫生事件期间把握市场机遇,客户服务及营销人员的数量增加。管理费用同增4.7%至2.989美元,Non-GAAP下同增5.9%至2.73亿美元。

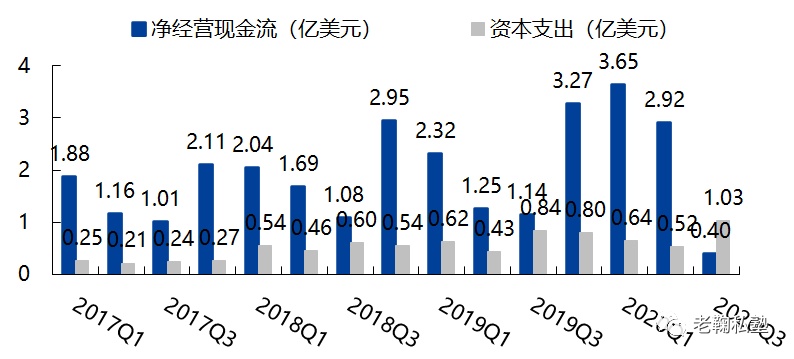

【现金流变化】本季度经营现金流净额约为3970万美元,资本支出为1.03亿美元,主要原因是新建了127项设施以及装修现有的学习中心;截至2020年2月29日,公司现金和现金等价物为10.57亿美元,定期存款为2.69亿美元,短期投资22.41亿美元。

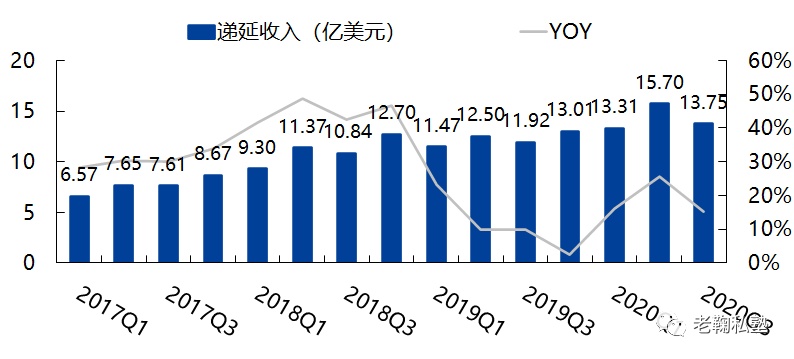

【递延收入】即从注册学生收到的课程现金中尚未确认为收入的部分,为13.75亿美元,同增15.4%。

会议原文

经营要点

双师模式:48/28个已有城市的泡泡少儿/U-Can中学业务已经引入双师模式,7个新城市的泡泡少儿及U-Can中学引入双师模式,双师模式的拓展带来续班率的提升。今年Q4会进一步拓展。

技术投资:本季度投资4000万美元于OMO生态系统,公共卫生事件推动了对在线教育的需求,OMO生态系统支持了学员从线下到线上的转移。推动OMO的同时,将部分资源分配到教师培训,确保教师熟悉线上教学,OMO生态建设缓冲了公共卫生事件影响。对OMO的投资计入管理费用。

线上教育投资:对新东方在线进行了更多投资,包括教师培训、营销、R&D等。新冠公共卫生事件期间,新东方在线进行了大规模的免费大班课投放,吸引了平时数倍的流量;为抓住市场机遇,新东方在线新增了较多客服及销售人员。

展望2020财年Q4

继续坚持优化市场策略:

1)线下业务:FY2020全年学习中心容量增速指引为20%-25%(新建+扩建),以支撑暑期承接更多学生,受公共卫生事件影响暑期缩短1-2周。公司进行网点扩张为市占率提升做足准备,财务不稳健的小机构在公共卫生事件期间可能面临退出市场,行业集中度会提升。双师模式也会进一步推进。

2)技术投资:利用在线上教学方面的投资,将线上线下融合(OMO)系统应用到K12及留学考试培训中;利用OMO和线上工具,投资教学内容和课件研发。同时为教师提升更多培训机会,巩固其线上线下的教学技能。公司FY2021的投入会高于FY2020。新东方在线业务也会加大对教学内容、教师招聘和培训、R&D和营销的投入。

3)关注成本和费用控制,最小化公共卫生事件对公司的负面影响。公司预期FY20Q4会出现利润率的下滑,但FY2020全年Non-GAAP经营利润率和去年保持同等水平,并取得全年Non-GAAP净利润的提升。

预计FY2020Q4(2020年3月1日-2020年5月31日)净收入总额为7.74-8.06亿美元,同降8%-4%,该预测考虑公共卫生事件对公司海外考试备考及留学咨询业务的影响。分业务看,以RMB计,K12业务预计同增10%-11%,如剔除一对一VIP业务预计同增18%-19%;海外备考业务预计同降45%;留学咨询业务预计同增12%-13%。

Q&A问答

Q:FY20Q4海外备考业务承受压力较大,公司怎么看公共卫生事件对Q4海外备考业务的影响?海外考试在中国取消会持续多久?

Q3海外考试备考业务出现了同比14%/12%的收入下滑(以美元/RMB计),Q4公共卫生事件蔓延到了很多西方国家,会对海外备考业务产生影响,Q4海外考试备考业务预计同降45%。预计FY2021年开始情况会有好转。

留学咨询Q3表现较好,即使Q4会受到一定影响,公司仍预计Q4收入同增12%(以RMB计)。

原因在于托福、雅思、GRE等考试取消,海外学校申请延期,国际旅行受到限制,公司希望公共卫生事件影响尽快结束,海外备考业务可以尽快恢复。

Q:海外备考业务中,短期学生和长期学生的占比?

FY20Q4,短期学生参培人次占比在35%-50%,长期难以预测。认为一旦公共卫生事件结束,中国学生还会继续选择出国留学。

Q:公共卫生事件影响下,小机构终止营业,行业集中度提升,终止营业的小机构主要是线下的还是线上的?长期看,怎么判断由此带来的市占率提升?

此次公共卫生事件对大型机构而言是一次机遇,公司看到一些小型机构受到更大影响,不得不终止经营,新东方作为全国龙头,看到公共卫生事件后提升市占率的机会,这也是公司本季度新增110个学习中心的原因。FY20Q3,公司成功将全部线下学生转移到线上。

Q:目前在线增长比较好,公司获客的方式是否有改变?

FY20Q3和Q4进行较大规模投放获客,公共卫生事件对在线玩家是一次机会。公共卫生事件期间,参培人数大量增加,公司认为进行投放是值得且必要的。即使Q3进行了大规模投放,但是公司整体还是实现了利润率提升。

Q:今年的暑期暑期获客计划?

去年进行了非常成功的暑期营销,暑期获客2000万人次,续班率59%。今年会用三个策略:

(1)公司会更关注续班率;

(2)暑期会用更多的OMO模型,由于暑假缩短,公司会提供更多的OMO课程;

(3)会进一步权衡价格,会带来更多的有价值的客户。

好消息是暑期营销已经开始,目前为止数据不错。

Q:基于目前全国线下聚集还是非常谨慎,公司的扩张计划?

FY19Q3净增112个学校和学习中心,大多数都是去年12月和1月新增的,教室面积相较FY19年末增长21%,符合公司的扩张计划。

公司认为,容量扩张使公司可以承载更多学生,暑期会缩短1-2周,扩张后,可以在暑期进行更大规模的招生。

公司对未来的业务有信心,不会改变全年的扩张计划。FY2021仍会扩张20%-25%,不会改变计划。

Q:其他在线机构在烧钱获客,公司的防御手段?

新东方在线寒假/春季出现了大规模大营销投放,公共卫生事件在国内爆发后,公司已经认识到机会的到来,公司有信心在竞争中提供最好的服务,公司不认为大规模投放获客是防御性手段,而是机构提升市占率的计划。

Q:长期是否会坚持在线小班,在线小班模式是否使公司不在需要那么多的学习中心扩张?

公共卫生事件发生后,公司成功将所有学生从线下转移到线上。公司认为,未来线下小班还是公司的重点,过去2-3个月情况非常特殊,家长可以在家监督学生学习,公共卫生事件结束后,大多是学生还是会选择回到线下。公司进行了调查,95%的学生还是想回到线下。

对新东方在线,也是个好机会,市场整体规模很大。未来头部玩家会取得越来越大的市占率。未来公司会进行纯在线+OMO的双线推进。

Q:FY2020Q4的K12业务收入指引的逻辑?价格和参培人次方面的判断?

FY2020Q4 K12业务整体同增10%-11%,剔除一对一后K12小班业务同增18%-19%。(以RMB计),一对一业务同降5%,一对一的学生支付较高学费,在线学习意愿相对较低。

续班率不是问题,FY2020Q4续班率相较Q3有所提升,3月-4月退费率会下降。公司面对的问题是吸引新学生,Q4下半段及暑期课程获客有一定困难。

好消息是4月-5月公立校开学,因此公司对暑期K12业务整体比较乐观。

Q:公立校周六补课是否影响公司排课?是否已将此考虑进Q4 K12业务10%-11%的指引中?

公司已经充分做好了准备,将周六的课程转到周日,并利用周中的晚上,此外可以应用OMO模式授课。公立校周六补课对公司不会有大影响。

Q:高考延期一个月对公司的影响?

不会有影响,相反高考延期会对利好公司一对一业务,高考前的备考期多了一个月。

Q:少数股东亏损增加很多,主要和新东方在线相关,明年怎么看明年的利润率?

新东方在线Q3进行大规模大营销投放,包括3月,Q4的少数股东亏损会更大一些。FY2021亏损会比FY2020低一些。由于公共卫生事件,在线教育出现了机会,新东方在线投放免费课,公司认为投放是划算和有必要的。

Q:公司线上和线下的增长是否会存在冲突?是否需要平衡线下和在线的增长?

线上和线下的冲突是很小的,对于线上线下而言,市场都很大,很多小机构受公共卫生事件影响终止经营,大机构提升市占率的空间很大。

新东方和新东方在线未来都会尽力提升市占率。

Q:暑期缩短1-2周如何影响K12业务排课?预期对于海外备考业务也十分关键,暑期之后海外考试是否会继续延期?

海外的情况难以预测,美国、英国受公共卫生事件影响仍十分严重,公司希望公共卫生事件尽早结束。Q1(6月-8月)是海外考试备考的重要季度,但是现在难以预测公共卫生事件走势。

K12暑假会缩短1-2周,公司已经完成应对:(1)用更多的OMO模式,线上线下结合提供更多课程;(2)把班额加大一些来获得更多学生。公司对暑期获客保持乐观。

Q:基于FY2020全年Non-GAAP经营利润率和去年保持同样的水平的判断,公司Q4的利润率会承受较大的压力,可否拆分下利润率承压的来源?源自学习中心的租金,还是海外备考业务带来的压力?怎么看FY2021的利润率?

公司要面对更高的租金(由于学习中心扩张),销售费用、管理费用Q4也会增加,会拉低利用率,但是这些都是一次性的影响。

目前,公司重中之重是控制成本和费用,在最小化公共卫生事件的影响。公司对公共卫生事件结束后利润率提升保持乐观,FY2021利润率会有所提升,公司不会改变中长期17%的利润率指引(Non-GAAP经营利润率)。

Q:公共卫生事件过后,基于用户的反馈,未来重点布局提升的方面是?

作为全国性的教育品牌,公司4年前开始投资大量时间和资金进行内容打造、产品打造,因此公司可以在农历新年期间将所有学生将线下到线上,未来会跟高竞争壁垒,提供更好的产品,并且帮助教师提升教学质量,公共卫生事件对公司提升市占率也是一次机遇,FY2021和FY2022会应用更多的OMO,FY2021有可能是80%线下+20%线上。

Q:OMO怎样影响利润率?

OMO利润率会比纯线下更高,省下教室租金,FY2021会有20%-25%的容量扩张,会带来更多学生,可以为其OMO模式。

此外,OMO模式可以帮助提升续班率,OMO模型要比传统的线下模型更好。

Q:VIP业务在优能中学和泡泡少儿中的占比?

VIP业务在泡泡少儿业务里是一小部分的一对一业务,在优能中学业务中占25%-30%的收入。

Q:FY2020全年利润率指引?有提到FY2020全年Non-GAAP经营利润率和去年保持同样的水平,那么Q4的利润率是怎样的?

受公共卫生事件影响,Q4的利润率会下降,是一次性的影响。最坏情况是全年Non-GAAP经营利润率和去年持平。公司得到了增值税豁免,且存在少数股东亏损,因此Non-Gaap净利率相较FY19会有所提升。公共卫生事件是一次性影响,FY2021的利润率会进一步提升。

风险提示:公共卫生事件导致公司业绩不及预期;行业规范政策趋严,合规成本上升影响整体利润率水平;招生政策改革,升学培训意愿恐降温。