本文来自微信公众号“吕明可选消费研究”,作者:开源吕明可选消费团队(纺服/轻工/家电)。

投资要点

Q1经营情况超预期,上调盈利预测,维持“买入”评级

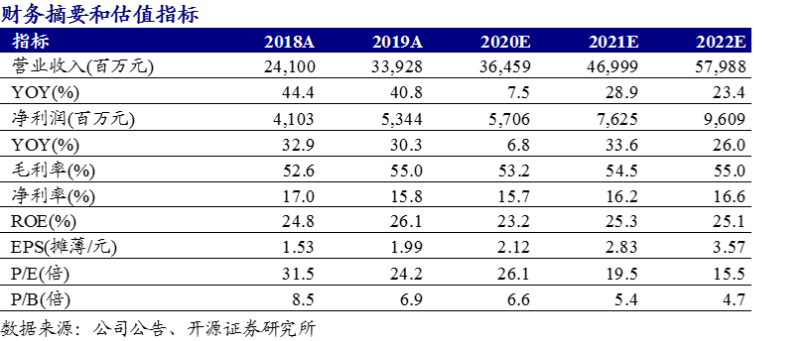

考虑到安踏体育(02020)2020Q1经营情况好于市场预期,预计卫生事件影响正逐渐减弱,后续需要重点跟踪关注渠道库存消化情况。上调2020-2022年预测净利润分别至57.1/76.3/96.1亿元(原值为53.5/71.5/90.3亿元),同比分别增长6.8%/33.6%/26.0%,对应EPS分别为2.1/2.8/3.6元(原值为2.0/2.7/3.4元),对应当前股价2020-2022年PE分别为26.1/19.5/15.5倍,估值仍有上升空间,维持“买入”评级。

一季度经营业绩超市场预期,FILA品牌线上高速增长

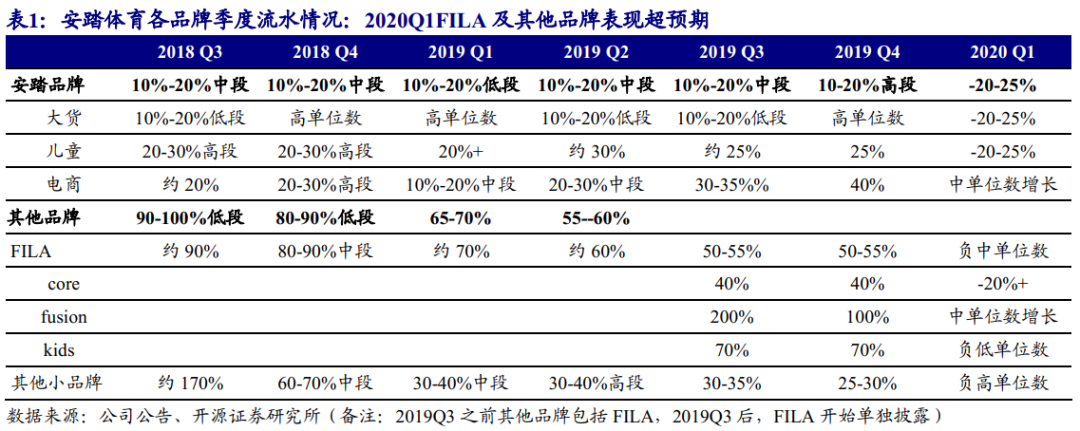

1、按品牌拆分:安踏品牌:零售金额较同比下滑20-25%(估算大货、儿童均下滑20%-25%,线上销售增长中单位数),符合预期。 FILA品牌:零售金额较同比下滑中单位数(估算FILA Core下滑20%-25%,FILA Fusionze增长中单位数, FILA Kids低单位数下滑),估算FILA品牌电商渠道同比增长160%,超市场预期。其他品牌:零售金额较2019年同期下滑高单位数,亦高于预期。

2、 FILA、Descente等品牌线上增速较快的原因:1)线上销售的基数相对较低,一季度公司通过直播引流、促销推广等方式重点建设线上销售平台,2)直营模式下,线上线下库存互通程度较高,对于卫生事件期间的销售模式转变可以较快适应。

渠道库存逐步改善,预计业绩拐点到来

1、 采取多项措施控制存货,存货风险可控。1)对不同季度的货品采取不同力度的流水补贴政策;2)对于经销商已经订货的Q2货品采取部分截单措施;3)放松货品回购的折扣,回购仍在持续,预计公司对Q1货品的回购比例接近10%。

2、 线下渠道恢复较快,预计业绩拐点到来。预计4月以来,线下销售情况已经恢复至原预期的70%,预计下半年安踏品牌可恢复至双位数增长、FILA品牌恢复至30%以上的增长。

风险提示:卫生事件对整体消费的负面影响;存货积压问题;AMER的经营风险。

一季度经营业绩超市场预期,FILA品牌线上

高速增长安踏品牌:零售金额较2019年同期下滑20-25%(估算安踏大货下滑超过20%,安踏儿童下滑超过20%,线上销售仍有中单位数增长),整体经营情况符合预期。

折扣及库销比:受卫生事件影响,我们估算一季度安踏品牌线下折扣略低于7折,较2019年同期扩张约4-5个百分点,安踏品牌库销比增加至接近6倍水平。

FILA品牌:零售金额较2019年同期下滑中单位数,优于市场预期,主要来自于(FILA Core下滑超过20%,FILA Fusion录得中单位数增长,FILA Kids下滑低单位数);FILA品牌电商渠道估算同比增长约160%,拉动了整体零售金额增长。

折扣及库销比:受卫生事件影响,估算一季度FILA品牌线下零售折扣较2019年同期扩张约2-3个点,目前库销比水平约为8倍,较正常水平5-6倍有所提升。但随着国内卫生事件逐渐可控,线下门店客流及销售逐步恢复,预计上半年FILA库销比可以改善至6-7倍。

其他品牌(Descente\Kolon\Kingkow\Sprandi等):零售金额较2019年同期下滑高单位数,优于市场预期。尤其是Descente品牌在一季度实现了较为快速的增长,估算其零售金额同比增长中双位数(线下渠道下跌单位数、线上增长170%)。

整体来看,在受到卫生事件的影响之下,从零售金额和折扣率控制方面,公司一季度经营情况超出市场预期,背后主要的原因包括:

1) FILA、Descente等品牌线上增速较快。这两个品牌线上销售的基数相对较低,一季度公司通过直播引流、促销推广等方式重点建设线上销售平台,且FILA、Descente等品牌属直营模式,线上线下库存互通程度较高,对于卫生事件期间的销售模式转变可以较快适应。

2) FILA品牌定位偏中高端,消费者对其品牌力较为认可,卫生事件期间的抗压性相对较强。

3) 公司对于经销商采取了及时的支持性措施:例如帮助经销商搭建小程序商城、实现公司与经销商层面的库存互通、指导零售人员向线上引流等等。

渠道库存逐步改善,预计业绩拐点到来

采取多项措施控制存货,存货风险可控。经销商库存情况正逐步改善,公司对经销商主要采取了以下三点措施:

1) 对不同季度的货品采取不同力度的流水补贴政策(Q1货品的补贴力度约为10-15%);

2) 对于经销商已经订货的Q2货品采取截单措施;

3) 放松货品回购的折扣,回购仍在持续,预计公司对Q1货品的回购比例接近10%。

线下渠道恢复较快,预计业绩拐点到来。截止到目前,公司线下门店基本已经恢复营业,线下销售情况已经恢复至原预期70%,预计下半年安踏品牌可恢复至双位数增长、FILA品牌恢复至30%以上的增长。

全球卫生事件影响Amer海外业务,目前仍处于可控水平

公司于2019年完成收购的Amer Sports在欧洲及北美地区有较大收入占比,随着全球卫生事件的扩散,预计会对上半年的销售产生一定的负面影响,但考虑到1)Amer65%的产品均属于冬季属性产品,2)目前Amer处于业务调整期,货品投放相对谨慎,整体销售下滑程度相较于其他品牌较小,3)公司已召开董事会缩减了Amer全年的费用及资本开支预算,最大程度上控制现金流出。我们估算若全球卫生事件可以在7-8月得到控制,那么Amer的现金流、债务等问题均在可控范围内。若全球卫生事件不能得到有效控制,触发到Amer17亿欧元的借贷条款,公司或采取注资等方式支持Amer。

盈利预测

考虑到公司2020年Q1经营情况高于市场预期,预计卫生事件影响正逐渐减弱,后续需要重点跟踪关注渠道库存消化情况。清理库存并非一蹴而就,消化过季货品的同时也需要配合Q2\Q3\Q4货品的上新进度,因此我们预计整体库存恢复至正常水平仍需要拉长至全年来看,但目前整体趋势向好,且并未见到竞品打折对销售带来较大负面影响。

上调2020/-2022年收入预测分别至364.6/470.0/579.9亿元(原值为343.6/444.3/549.8亿元),同比分别增长7.5%/28.9%/23.4%(原值为1.3%/29.3%/23.7%)。预计2020-2022年净利润分别为57.1/76.3/96.1亿元(原值为53.5/71.5/90.3亿元),同比分别增长6.8%/33.6%/26.0%(原值为0.2%/33.5%/26.4%)。2020-2022年对应EPS分别为2.1/2.8/3.6元(原值为2.0/2.7/3.4元),对应当前股价2020-2022年PE分别为26.1/19.5/15.5倍,估值仍有提升空间,维持“买入”评级。

风险提示

1) 全球卫生事件不能在短期内得以控制,境外输入扩散;

2) 年内,库存未能消化至健康水平,影响2021年销售及经销商订货情况;

3) 北美及欧洲地区卫生事件得不到控制,Amer 的现金流及债务出现问题。

(编辑:孟哲)