本文源自微信公众号“纺服新消费马莉团队”。

报告要点

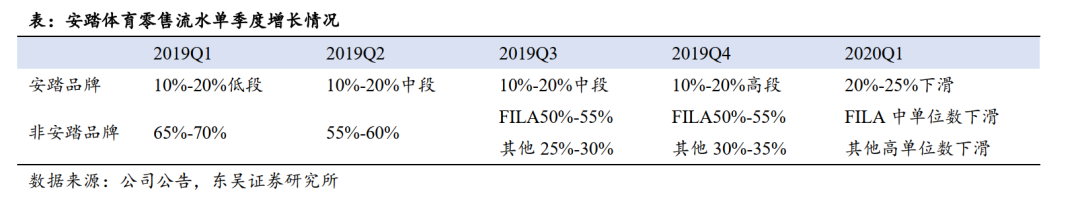

Q1流水好于预期,安踏体育(02020)流水下滑20%-25%(此前预期20%-30%),FILA品牌流水中单位数下滑(此前预期10%-20%),电商渠道的活跃是主要原因,安踏/FILA/DESCENTE Q1流水分别增长中单位数/160%/170%

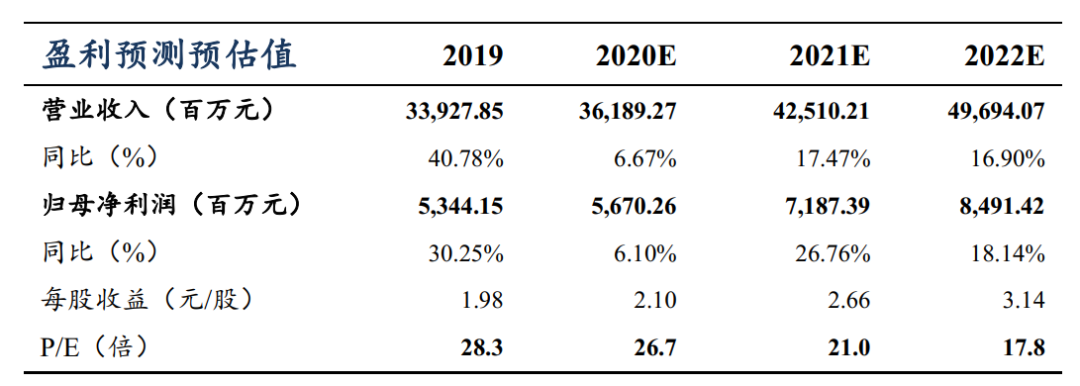

Q1及4月运营情况来看上半年表现将好于此前年报业绩会指引,预计20/21/22年归母净利同增6.1%/26.8%/18.1%至57/72/85亿元,对应PE27/21/18X,继续推荐

报告正文

事件:公司公布20Q1流水

公司公布一季度流水,Q1安踏品牌零售流水同比20%-25%下滑,FILA品牌同比中单位数下滑,其他品牌同比高单位数下滑,表现好于此前预期。

电商业务发展成为Q1最大亮点

1)安踏品牌:Q1零售流水大货下滑20%+,儿童下滑25%左右,线上增长中单位数,零售折扣率方面在7折左右,较往年有4pp左右下降,库销比超过5;

2)FILA品牌:Q1零售流水中单位数下滑,明显小于此前10%-20%下滑的指引,主要是子品牌和电商表现超预期,流水方面CLASSIC下滑20%+,KIDS下滑低单位数,FUSION有中单位数增长,线上增长160%,线上高增与公司小程序、导购等私域引流成果发挥以及全直营体系下线上线下产品互通顺畅有关;零售折扣率在7折+,比往年下降2-3pp,库销比增加到8以上,目标年中下降到6-7X;

3)其他品牌:零售流水同比高单位数下滑,略好于预期,其中DESCENTE品牌流水有中双位数增长,主要来自线上170%的同比高增。

公共卫生事件对公司原有主业影响在20年上半年集中体现,全年流水有望维持正向增长

此前在3月年报业绩发布会中公司曾就上下半年流水增速作出指引,其中:

上半年流水:预计安踏下滑15-20%,FILA持平,所有品牌流水合计10%-15%下降;考虑到退换货安排以及零售折扣率的下降,上半年毛利率将面临一定压力;

下半年流水:目标下半年各个品牌恢复到正常增速,其中安踏回到双位数增长,FILA回到30%+增长,由此全年所有品牌流水合计回到正增长。

目前从Q1零售表现以及4月上旬运营情况来看,上半年表现预计好于此前指引,尤其FILA品牌在上半年流水有望实现正增长。

收购AMEAS后JVCo为19年带来6.3亿亏损,20年PPA负面影响将减弱

安踏领衔财团2019年完成AMERSPORTS收购,目前对财团旗下合营公司JVCo持股比例达到52.7%。2019年JV实现收入175亿元,经营亏损/净亏损分别达到10.04/10.93亿元,其损益以“分占合营公司损益”项反应在安踏利润表中,由此19年为安踏利润表带来6.3亿元亏损,其中涉及收购事项相关一次性费用不多于2亿元、合并对价分摊评估(PPA)不多于5亿元。

公司对AMEAS业务寄予厚望,19年12月公布的大品牌、大渠道、大市场战略下,鞋服、直营业务、中国业务成为未来5年的发力重点。具体到2020年,由于公司以冬季产品为销售主力,若7月前全球公共卫生事件得到有效控制,整体收入和盈利体量可控,加之20年PPA影响有望降到1.5亿元左右,对安踏的负面影响将较19年显著下降。

盈利预测及投资建议

我们对20年进行谨慎预测,但仍然看好公司优质赛道及杰出运营能力决定的长期发展潜力,Q1的运营表现也再次证明了作为国内第一大龙头的韧性,预计20/21/22年收入同增6.7%/17.5%/16.9%至362/425/497亿元,归母净利同增6.1%/26.8%/18.1%至57/72/85亿元,对应PE27/21/18X,作为全球第三大体育龙头持续看好成长性,维持“买入”评级。

图表附录

风险提示

公共卫生事件全球蔓延情况超出预期,AMER SPORTS运营不及预期

(编辑:宇硕)