本文来自微信公众号“张忆东策略世界”,作者张忆东。

投资要点

1、A股市场综述(注:本周A股市场指20200407-20200410,港股市场指20200406-20200409)

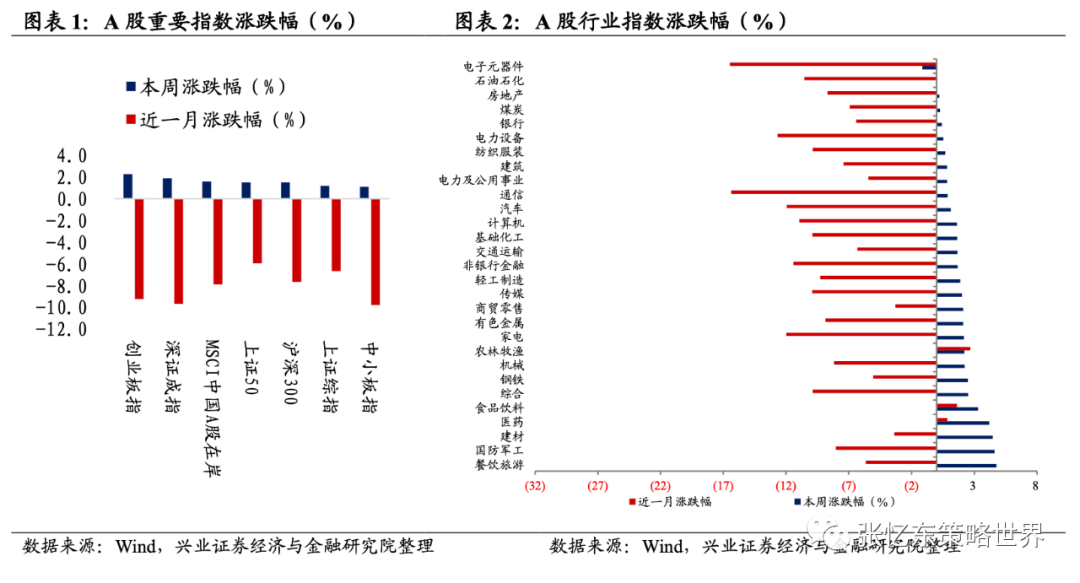

股指表现。本周,创业板指(涨2.3%)、深证成指(涨1.9%)、上证50(涨1.5%)和沪深300(涨1.5%)领涨;其余指数中,上证综指上涨1.2%,中小板指上涨1.1%。行业上,餐饮旅游(涨4.8%)、国防军工(涨4.6%)和建材(涨4.5%)领涨,仅电子元器件下跌1.2%。

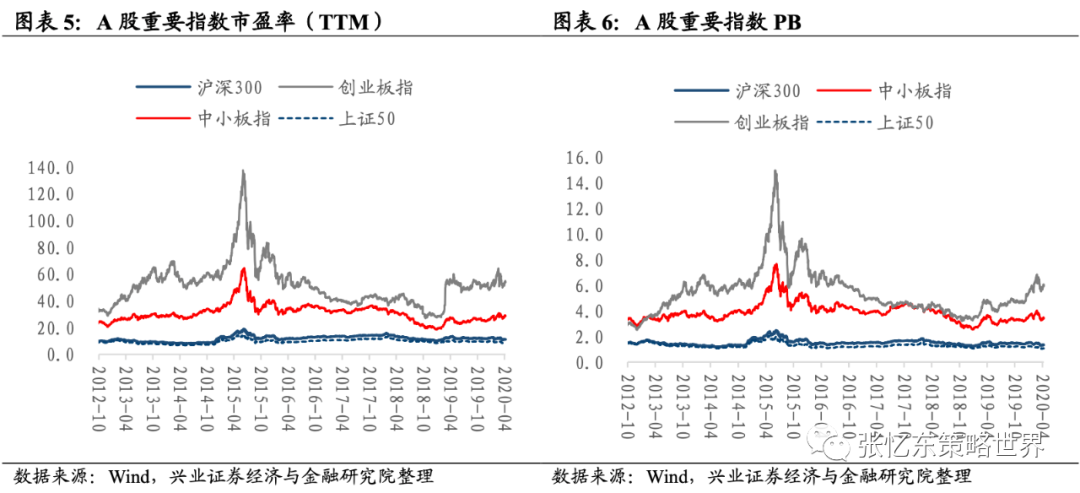

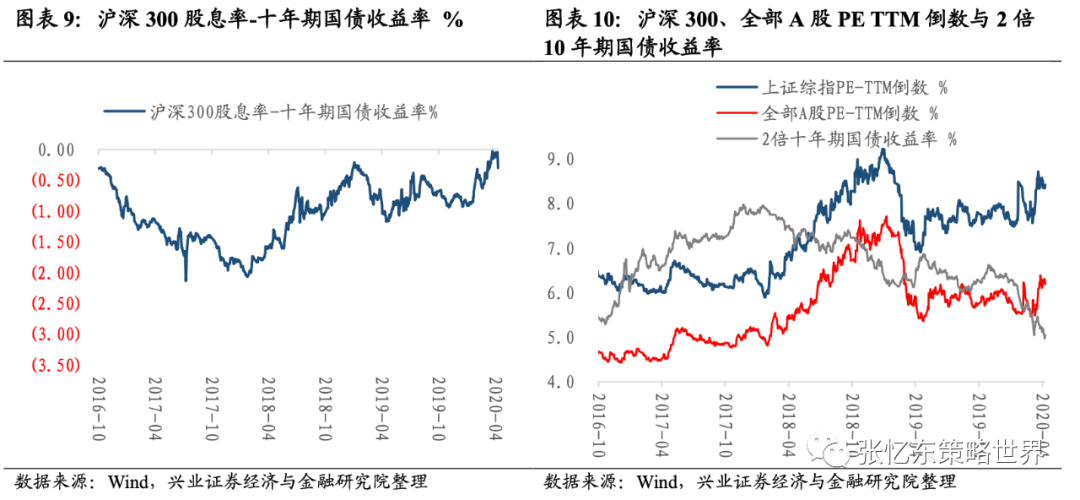

当前估值水平。截至本周五,沪深300、创业板、中小板、上证50PE-TTM分别为11.2、53.8、28.6、8.7倍,处于2011年以来的35%、64%、45%、18%分位数水平;PB分别为1.3倍、5.9倍、3.4、1.1倍, 处于2011年以来的13%、74%、 22%、小于1%分位数水平。上证综指PE-TTM倒数为8.4%、全部A股PE-TTM倒数6.1%,高于2倍10年期国债收益率5.1%。

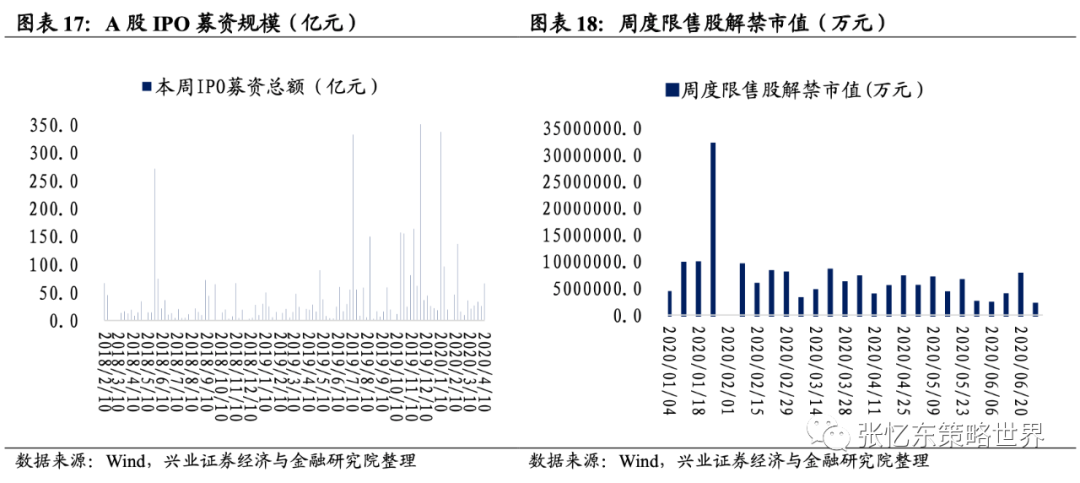

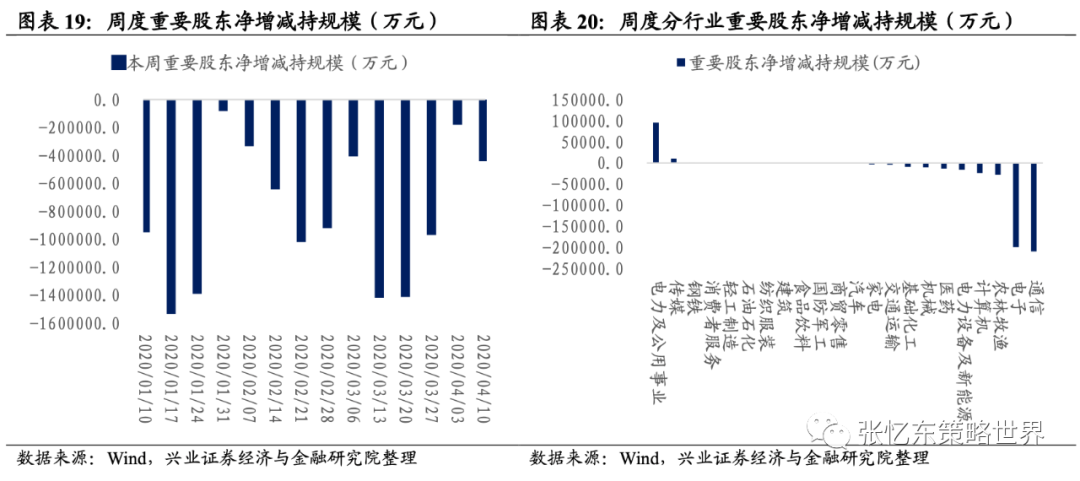

资金流动。本周(0407-0408)陆股通净流入金额92.2亿人民币。北向资金本周主要流入食品饮料、机械和医药,流出农林牧渔、非银行金融和房地产。本周A股IPO募资总额为66.14亿元,高于上周的25.91亿元;限售股解禁市值约343亿元,下周解禁约495亿元;本周重要股东净减持约41亿元。

投资者情绪:1)本周,A股日均换手率上涨为1.44%,高于近五年以来的中位数1.15%;2) 截至本周五,涨停家数/跌停家数比(10日移动平均)为4.1,处于2013年以来的48%分位数水平。3)上证50ETF期权隐含波动率指数IVIX由上周五的27.2%下降至21.2%。

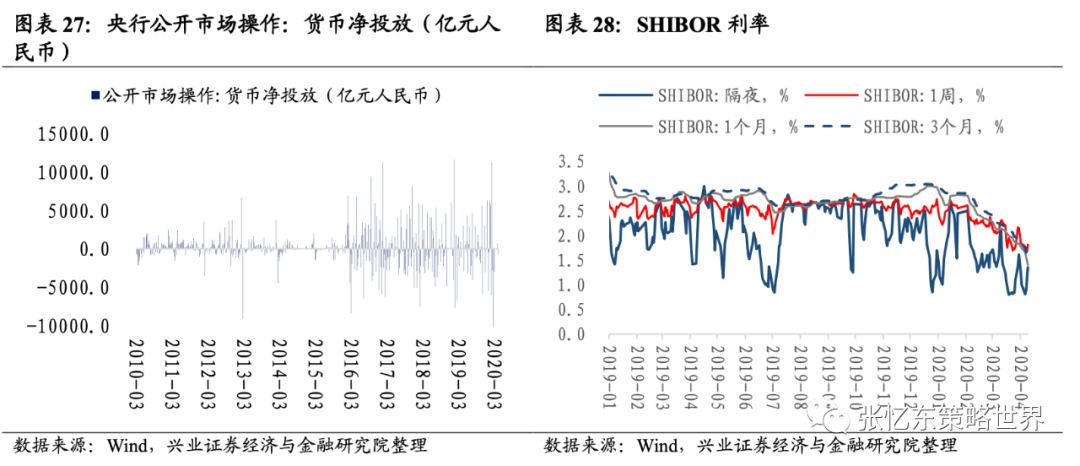

本周央行公开市场操作净回笼资金700亿人民币。货币市场利率:相较于上周五,本周五SHIBOR隔夜利率上升35bp至1.34%,7天利率下降2bp至1.81%;SHIBOR1个月利率下降34bp至1.4%,3个月利率下降34bp至1.5%。

2、港股市场综述

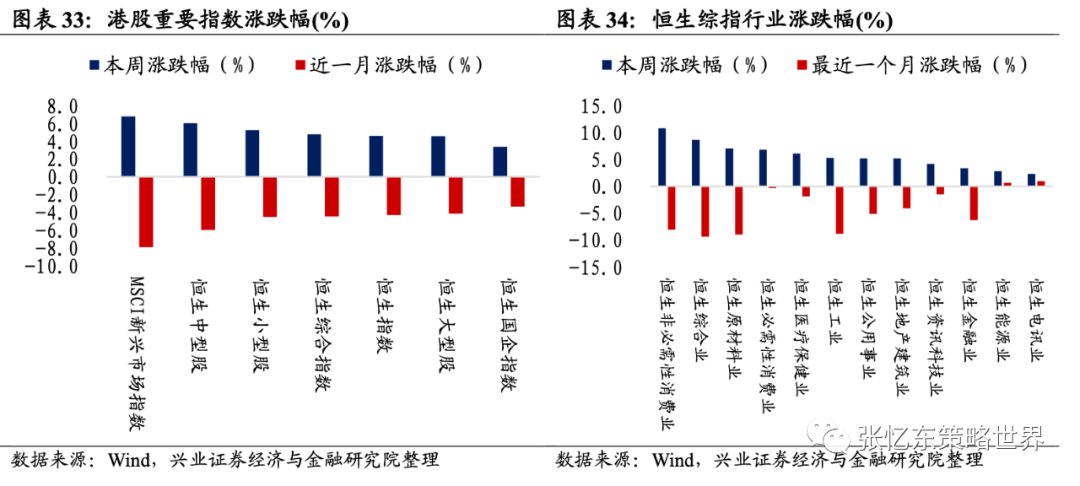

股指表现。恒生中型股(涨6.0%)、恒生小型股(涨5.2%)和恒生综合指数(涨4.8%)领涨,其余指数中,恒生指数涨4.6%,恒生大型股涨4.5%,恒生国企指数涨3.4%。行业指数均上涨,恒生非必需性消费业(涨10.8%)、恒生综合业(涨8.6%)和恒生原材料业(涨7.0%)领涨。

估值水平。截至本周五,恒指预测PE(彭博一致预期)为10.4倍,低于2005年7月以来的1/4分位数,恒生国指预测PE为8.3倍,处于2005年7月以来的1/4分位数和中位数之间;恒生指数PE TTM为9.9倍、PB为1.0倍,恒生国指PE TTM为7.8倍、PB为1.0倍,二者市盈率(TTM)和市净率均低于2002年以来的1/4分位数

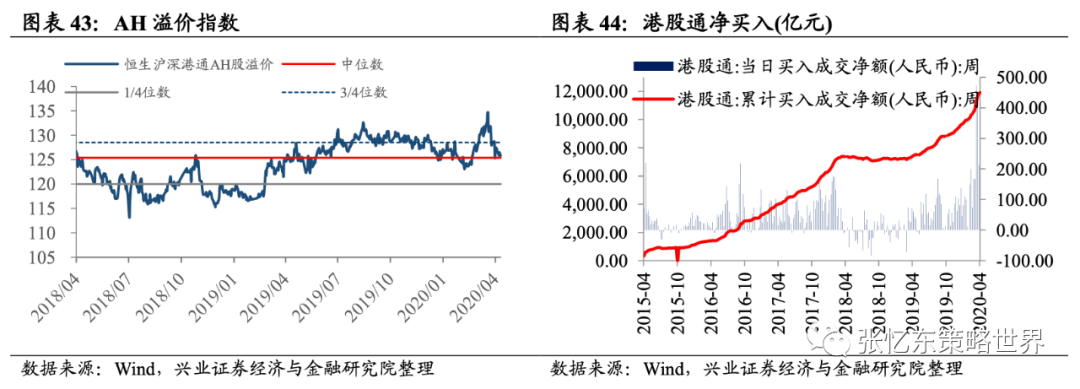

资金流动:本周(0407-0409)港股通资金净流入19.3亿人民币,自开通以来累计买入成交净额达11937亿人民币。南向资金主要流向银行、医药和食品饮料,流出电子元器件、计算机和非银行金融。根据彭博的统计口径,本周投资于香港的股票型ETF基金净流入资金2.04亿美元。

投资者情绪:截至本周四,恒生波指为32.8,低于上周五的35.5,但仍处于历史相对高位水平;主板周平均卖空成交比为13%,低于上周的14%。

货币市场,HIBOR利率(隔夜、7天、1个月)下降。相较于上周五,本周四HIBOR隔夜利率下降15bp至0.86%,7天利率下降16bp至1.14%,1个月利率下降23bp至1.63%。汇率市场,截至本周五,美元兑港元汇率为7.753,与上周基本持平;USDCNH即期汇率下降至7.0445。

风险提示:全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险

报告正文

一、A股、港股市场监测(注:本周A股市场指20200407-20200410,港股市场指20200406-20200409)

1、A股市场监测

1.1、A股市场表现概览

股指表现。本周,创业板指(涨2.3%)、深证成指(涨1.9%)、上证50(涨1.5%)和沪深300(涨1.5%)领涨;其余指数中,上证综指上涨1.2%,中小板指上涨1.1%。行业上,餐饮旅游(涨4.8%)、国防军工(涨4.6%)和建材(涨4.5%)领涨,仅电子元器件下跌1.2%。

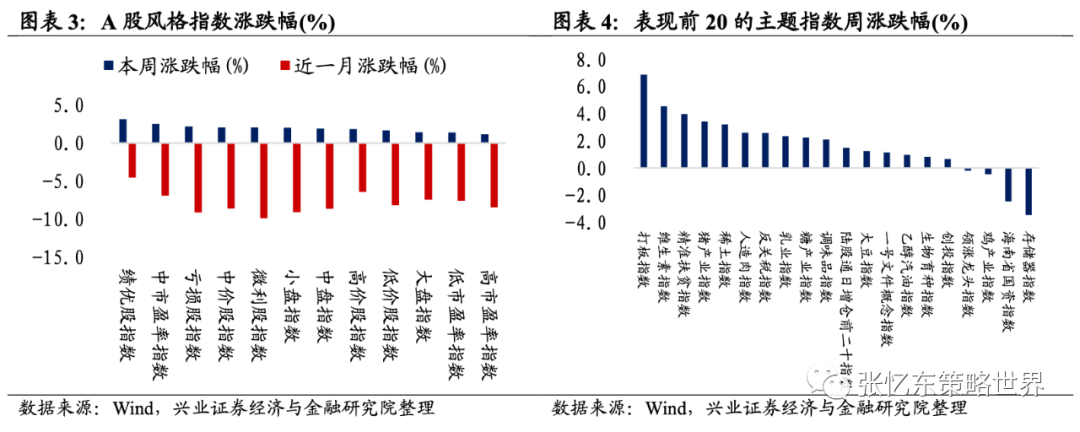

风格上,绩优股指数(涨3.1%)、中市盈率指数(涨2.5%)、亏损股指数(涨2.2%)领涨。主题上,涨幅前三的分别为打板指数(涨6.9%)、维生素指数(涨4.6%)和精准扶贫指数(涨4%)。

1.2、A股估值与股权风险溢价

当前估值水平。截至本周五,沪深300、创业板、中小板、上证50PE-TTM分别为11.2、53.8、28.6、8.7倍,处于2011年以来的35%、64%、45%、18%分位数水平。当前沪深300、创业板、中小板、上证50的PB分别为1.3倍、5.9倍、3.4、1.1倍, 处于2011年以来的13%、74%、 22%、小于1%分位数水平。

截至4月10日,股权风险溢价为6.4%,与上周持平, 处在2012年以来一倍标准差上线附近。

(注:股权风险溢价=沪深300指数市盈率倒数-10年期国债收益率)

截至本周五,沪深300股息率-十年期国债收益率为-0.3%,处于2015年以来的97%分位数水平。上证综指PE-TTM倒数为8.4%、全部A股PE-TTM倒数6.1%,高于2倍10年期国债收益率5.1%。

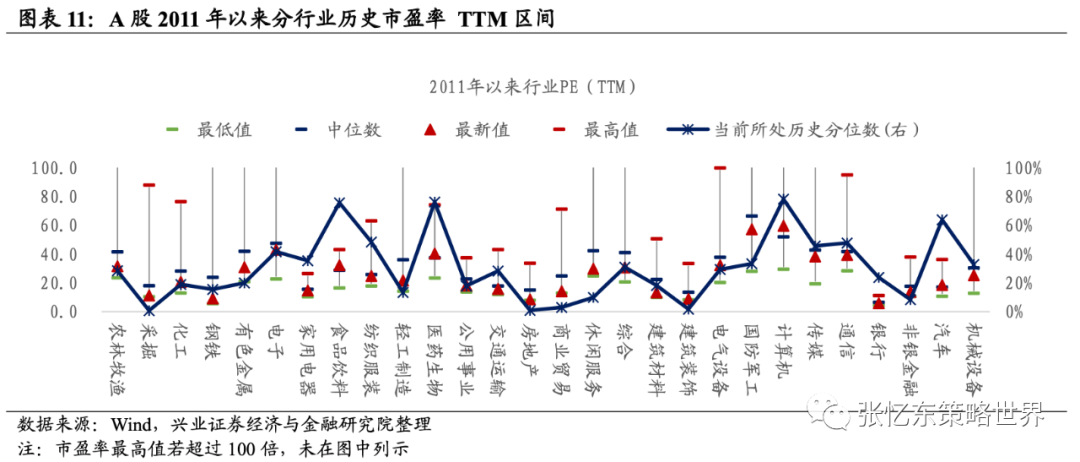

截至本周五,行业估值从市盈率 TTM的角度,特征如下(以下涉及分位数时,其历史区间为2011年第一个交易日至今):

计算机(78%)、 医药生物 (76%)、食品饮料(76%)、汽车(64%)市盈率TTM 处于相对较高分位数水平。

纺织服装(49%)、通信(48%)、传媒(46%)、电子(42%)、家用电器(36%)、国防军工(33%)、机械设备(33%)、综合(31%)、电气设备(29%)、农林牧渔(29%)、交通运输(28%)市盈率TTM 处于相对居中分位数水平。

银行(24%)、有色金属(20%)、化工(19%)、建筑材料(18%)、公用事业(18%)、钢铁(16%)、轻工制造(13%)、休闲服务(10%)、非银金融(8%)、商业贸易(3%)、建筑装饰(2%)、房地产(1%)、采掘(1%)处于相对较低分位数水平(括号内为其分位数数值)。

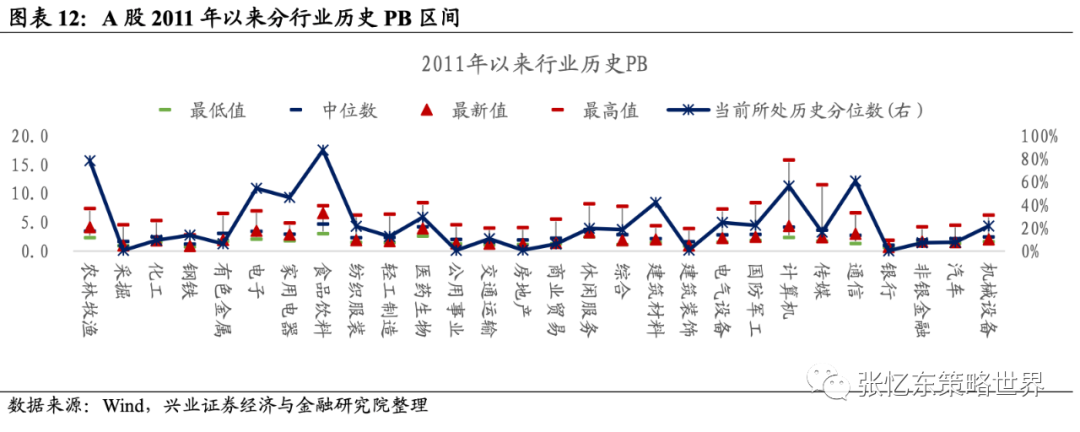

行业估值从市净率的角度,特征如下(以下涉及分位数时,其历史区间为2011年第一个交易日至今):

食品饮料(87%)、农林牧渔 (78%)、通信(61%)、计算机(56%)、电子(54%)、家用电器(46%)处于横向相对较高水平。

建筑材料(42%)、医药生物(29%)、电气设备(25%)、国防军工(22%)、机械设备(22%)、纺织服装(22%)行业市净率处于横向相对居中水平。

传媒(17%)、钢铁(14%)、轻工制造(13%)、交通运输(11%)、化工(9%)、汽车(8%)、非银金融(7%)、有色金属(6%)、商业贸易(6%)、房地产(1%)、建筑装饰(1%)、公用事业(1%)、采掘(1%)和银行(小于1%)行业市净率处于相对较低分位数水平(括号内为其分位数数值)。

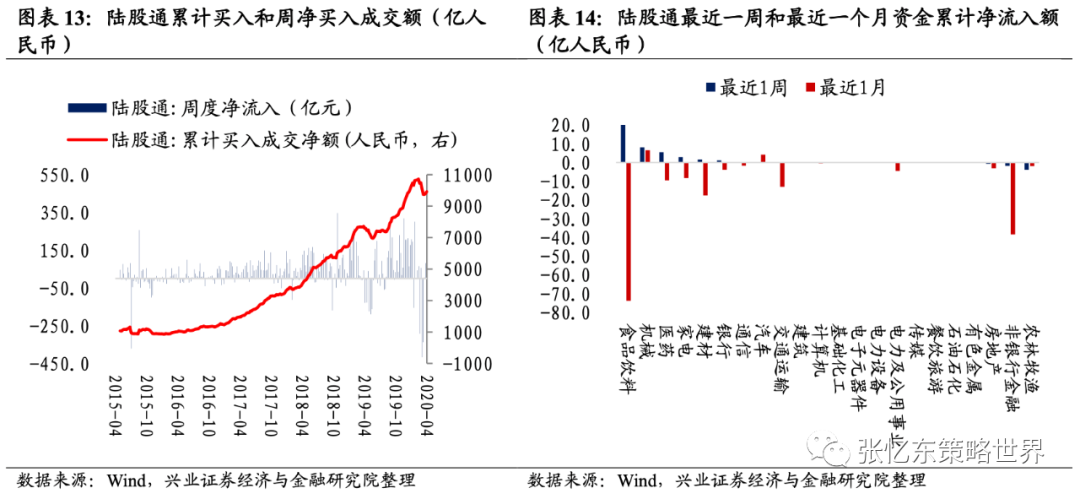

1.3、资金流动

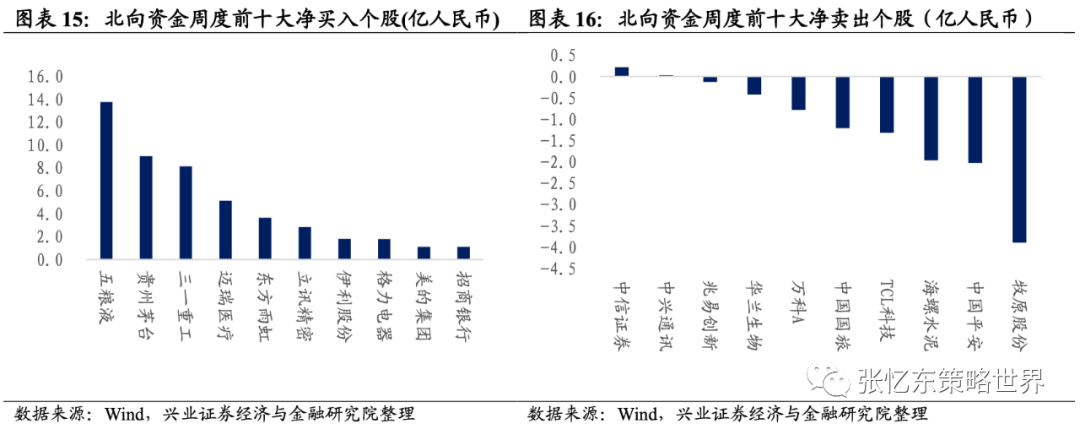

陆股通资金净流入。本周(0407-0408)陆股通净流入金额92.2人民币;截至本周五,陆股通累计流入额为9914.24亿人民币。北向资金本周主要流入食品饮料、机械和医药,流出农林牧渔、非银行金融和房地产。

北向资金前十大净买入个股为五粮液、贵州茅台、三一重工、迈瑞医疗、东方雨虹、立讯精密、伊利股份、格力电器、美的集团、招商银行。净卖出个股为兆易创新、华兰生物、万科A、中国国旅、TCL科技、海螺水泥、中国平安、牧原股份。

本周A股IPO募资总额为66.14亿元,高于上周的25.91亿元;限售股解禁市值约343亿元,下周解禁约495亿元;本周重要股东净减持约41亿元,其中电力及公用事业、传媒和钢铁为净增持行业;减持规模前三为通信、电子和农林牧渔。

1.4、A股投资者情绪监测

(注,以下“A股”指的是中证流通指数成分股)

换手率:A股日均换手率从上周的1.26%上涨为1.44%,高于近五年以来的中位数1.15%;截至本周五,涨停家数/跌停家数比(10日移动平均)为4.1,处于2013年以来的48%分位数水平。

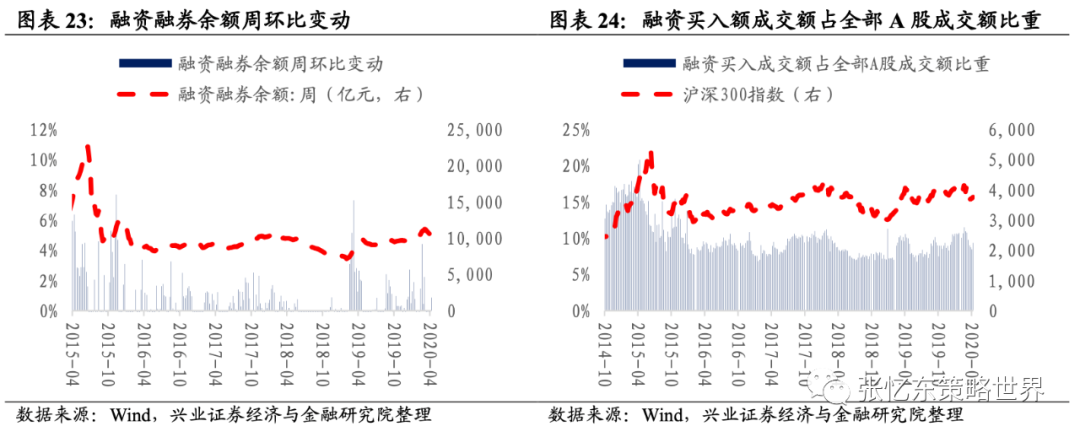

融资融券:截至本周五,A股融资融券余额为10648亿元,高于上周五的10557亿元;融资买入成交额占全部A股成交额比重为9.4%,高于上周的8.5%,处于A股融资融券交易以来的68%分位数水平。

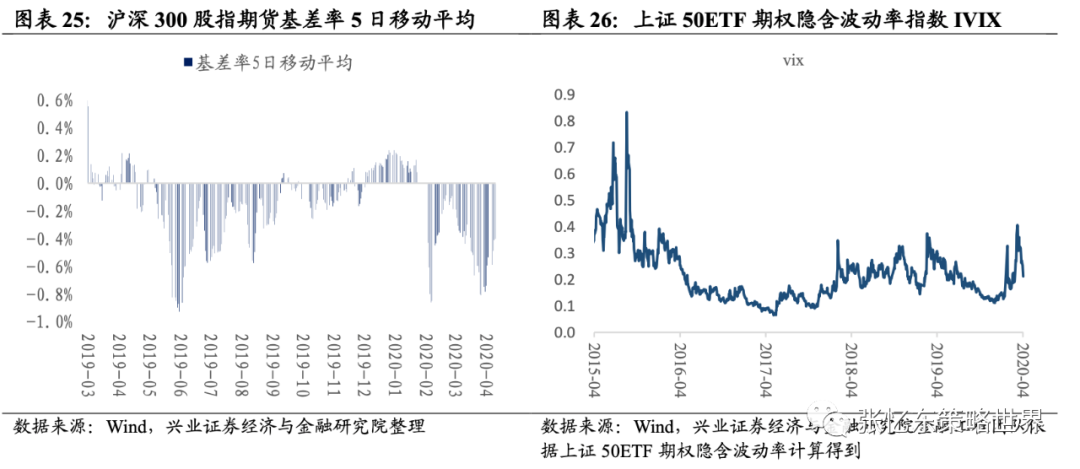

股指期货:本周沪深300股指期货基差率均值为-0.4%。截至本周五,沪深300股指期货基差率为-0.16%。

期权隐含波动率:截至本周五,上证50ETF期权隐含波动率指数IVIX由上周五的27.2%下降至21.2%。

1.5、中国内地市场流动性和债市数据跟踪

公开市场操作净回笼资金700亿人民币。本周,央行通过公开市场操作净回笼700亿元人民币。

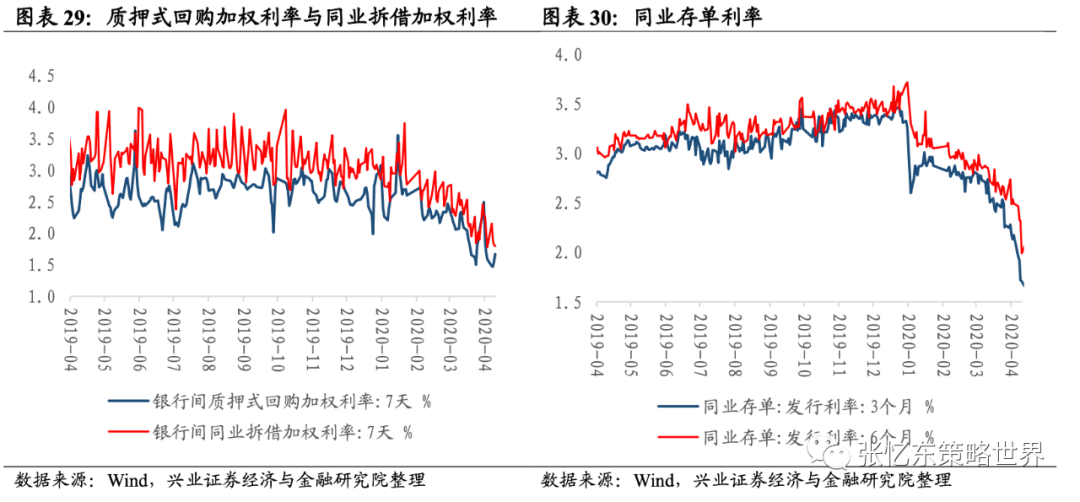

货币市场利率。截至4月10日,相较于上周五,SHIBOR隔夜利率上升35bp至1.34%,7天利率下降2bp至1.81%;SHIBOR1个月利率下降34bp至1.4%,3个月利率下降34bp至1.5%。截至4月10日,7天银行间同业拆借利率上升2bp至1.80%,7天银行间质押式回购加权利率上升8bp至1.67%。3个月同业存单利率下降46bp为1.7%,6个月同业存单利率下降50bp为1.99%。

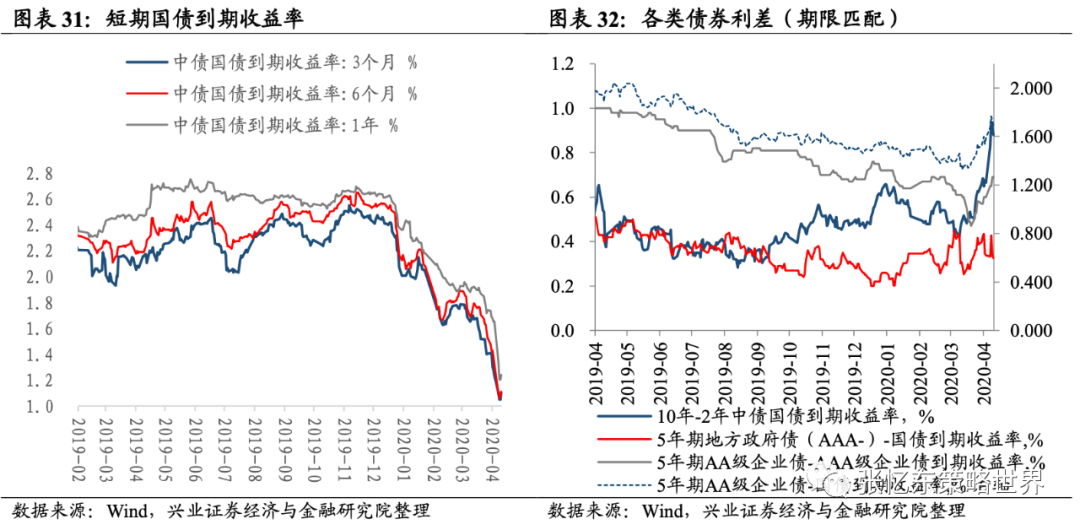

债券市场,截至4月10日,3个月、6个月、1年期国债到期收益率分别下降14bp、21bp和41bp至1.1%、1.11%和1.24%,均位于2019年以来的低位水平。信用、等级利差无明显变动,期限利差明显上升。

期限利差:10年-2年中债国债利差为0.88%,高于上周的0.67%,上升21bp;

等级利差:5年期AA级与AAA级企业债利差上升9bp至0.7%;

信用利差:5年期AA级企业债与国债利差为1.69%,上升10bp;5年地方政府债(AAA-)-国债到期收益率下降1bp至0.33%。

2、港股市场监测

2.1、港股市场表现概览

股指表现。恒生中型股(涨6.0%)、恒生小型股(涨5.2%)和恒生综合指数(涨4.8%)领涨,其余指数中,恒生指数涨4.6%,恒生大型股涨4.5%,恒生国企指数涨3.4%。行业指数均上涨,恒生非必需性消费业(涨10.8%)、恒生综合业(涨8.6%)和恒生原材料业(涨7.0%)领涨。

2.2、港股盈利趋势与估值

估值水平和盈利增速:

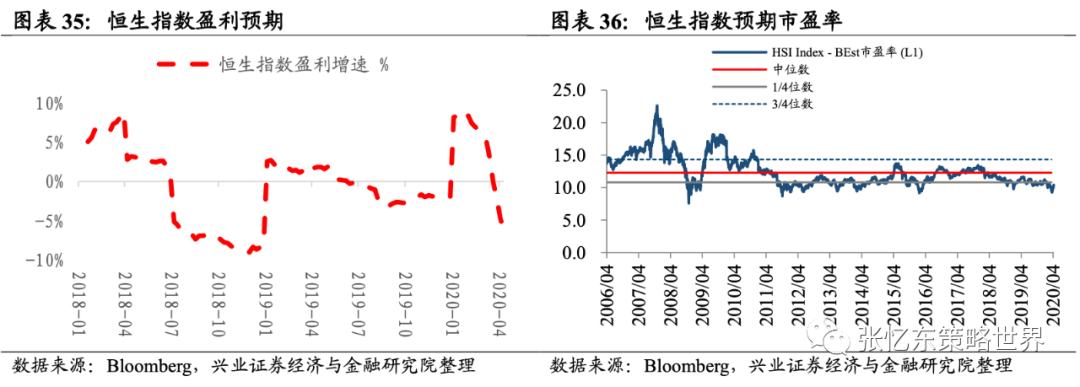

截至4月9日,恒指预测PE(彭博一致预期)为10.4倍,低于2005年7月以来的1/4分位数;恒生国指预测PE为8.3倍,处于2005年7月以来的1/4分位数和中位数之间。

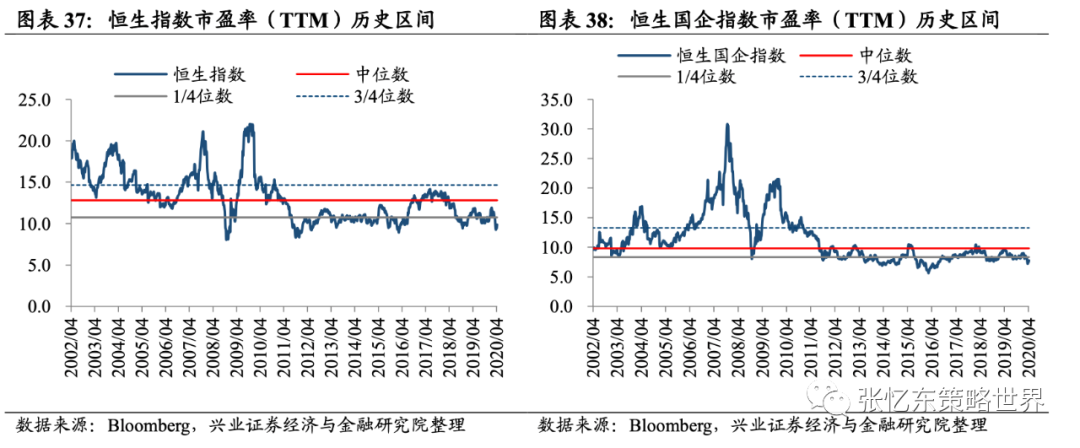

恒生指数当前静态估值水平(TTM市盈率)为9.9倍;恒生国指PE-TTM为7.8倍,二者均低于2002年以来的1/4分位数。

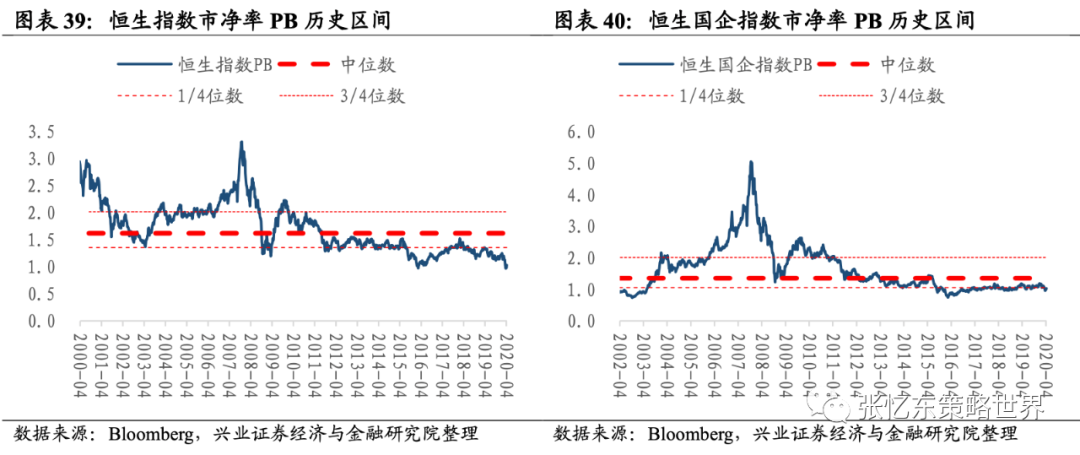

恒生指数当前市净率水平为1.0倍,恒生国指市净率为1.0倍,二者均低于2002年以来的1/4分位数。

截至4月9日,恒生指数EPS增速为-6.1%。

截至4月9日,从静态市盈率(TTM)的角度,行业估值分位数特征如下:

首先,横向看,估值相对较高的是恒生地产建筑业(42%)、恒生公用事业(38%)和恒生原材料业(28%);

居中的为电讯业(23%)、资讯科技业(18%);

估值较低的是综合业(9%)、金融业(8%)、工业(6%)和能源业(1%)。

(注:行业括号内百分比数值为当前最新市盈率所在分位数,分位数的时间起始点为2011年1月)

当前恒生指数的股息率为3.96%,低于上周的4.49%,高于2006年9月以来的3/4分位数。

2.3、资金流动

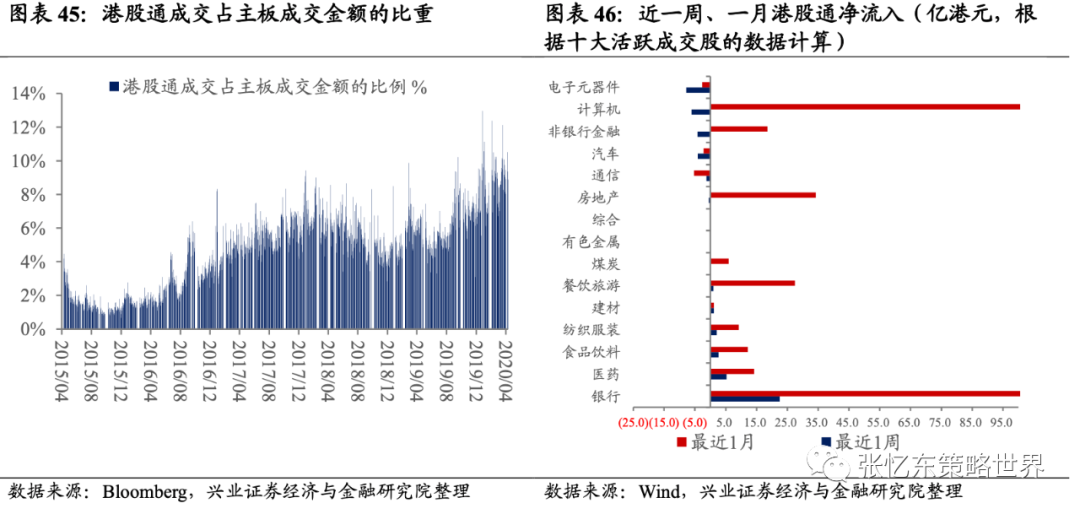

港股通资金净流入。本周(0407-0409)港股通资金净流入19.3亿人民币,自开通以来累计买入成交净额达11937亿人民币。从十大活跃成交股的数据来看,南向资金主要流向银行、医药和食品饮料,流出电子元器件、计算机和非银行金融。

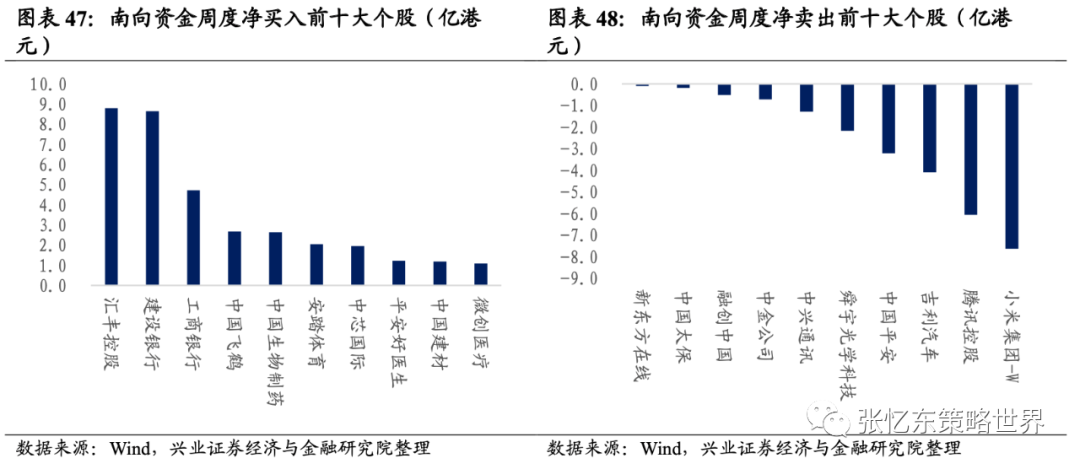

南向资金周度净买入前十大个股为汇丰控股、建设银行、工商银行、中国飞鹤、中国生物制药、安踏体育、中芯国际、平安好医生、中国建材、微创医疗;净卖出前十大个股为新东方在线、中国太保、融创中国、中金公司、中兴通讯、舜宇光学科技、中国平安、吉利汽车、腾讯控股、小米集团。

周度港股通成交占主板成交金额的比重为9.69%,高于上周的8.79%。截至本周五,AH溢价指数从上周五的127.2下降为125.9,处于2017年以来的中位数附近。

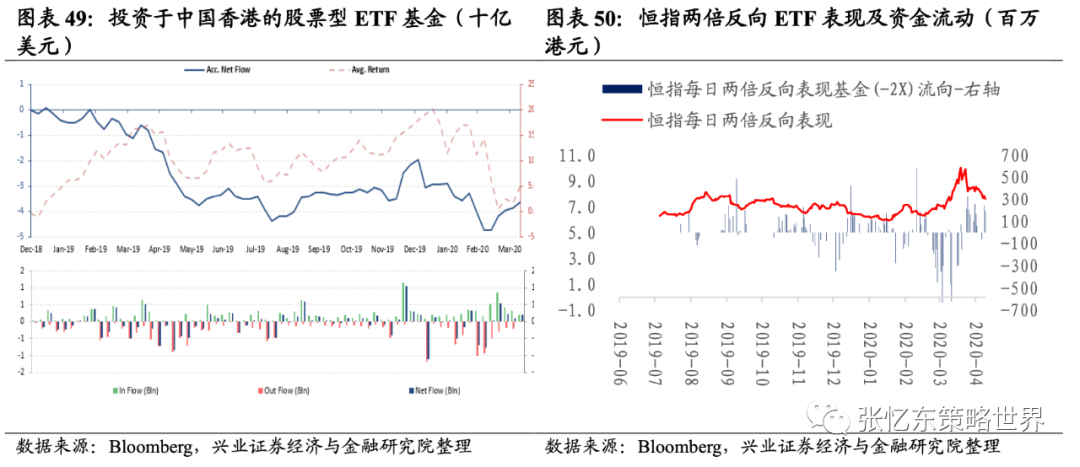

根据彭博的统计口径,本周投资于中国香港股票型ETF基金净流入资金2.04亿美元。

截至4月9日,本周恒指两倍反向ETF净流入资金3.8亿港元。

(注:FI二南方恒指基金,即恒指两倍反向ETF,提供恒生指数单日表现的相反的2倍回报,例如恒指一日跌1%,该两倍反向ETF便实现2%的升幅,反之亦然。)

2.4、港股投资者情绪

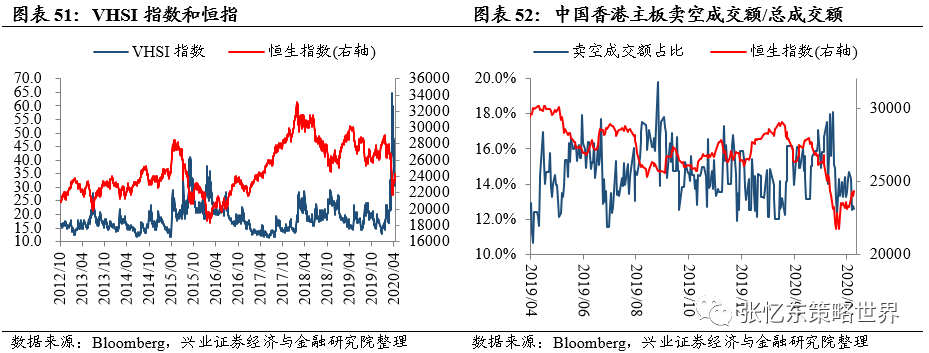

投资者情绪。截至本周四,恒生波指为32.8,低于上周五的35.5,但仍处于历史相对高位水平;主板周平均卖空成交比为13%,低于上周的14%。

2.5、中国香港市场利率汇率跟踪

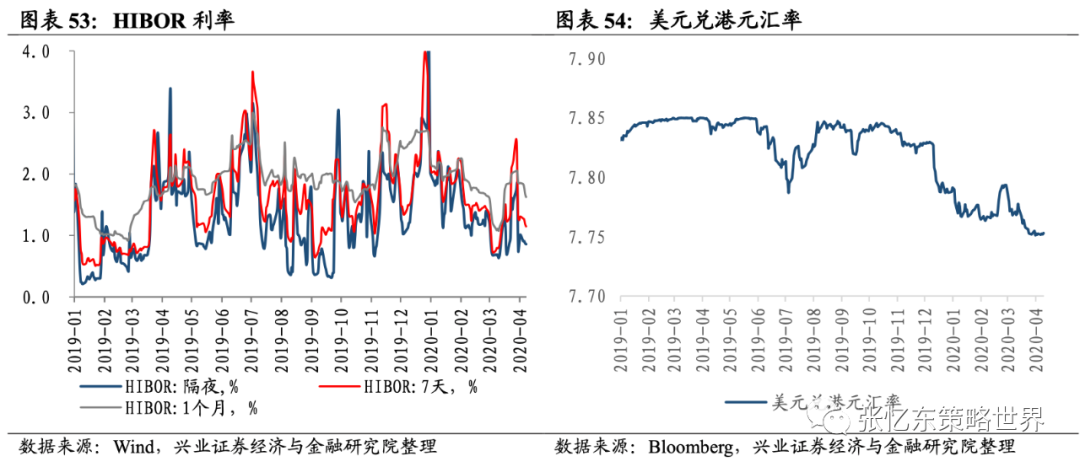

货币市场,HIBOR利率(隔夜、7天、1个月)下降。相较于上周五,本周四HIBOR隔夜利率下降15bp至0.86%,7天利率下降16bp至1.14%,1个月利率下降23bp至1.63%。

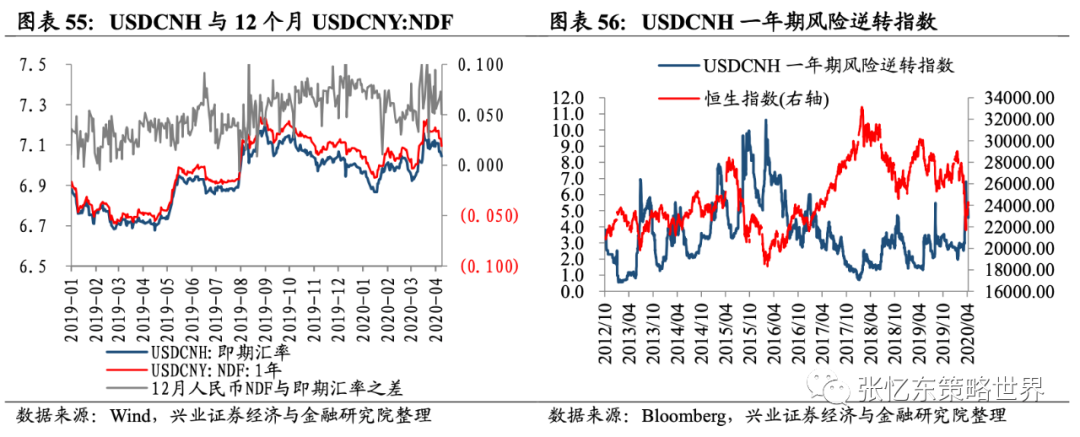

汇率市场,截至本周五,美元兑港元汇率为7.753,与上周基本持平;USDCNH即期汇率下降至7.0445,12个月人民币NDF下降至7.0950。USDCNH一年期风险逆转指数为4.40,低于上周五的5.10,处于2011年以来的74.8%分位数水平。

2.6、中资美元债数据跟踪

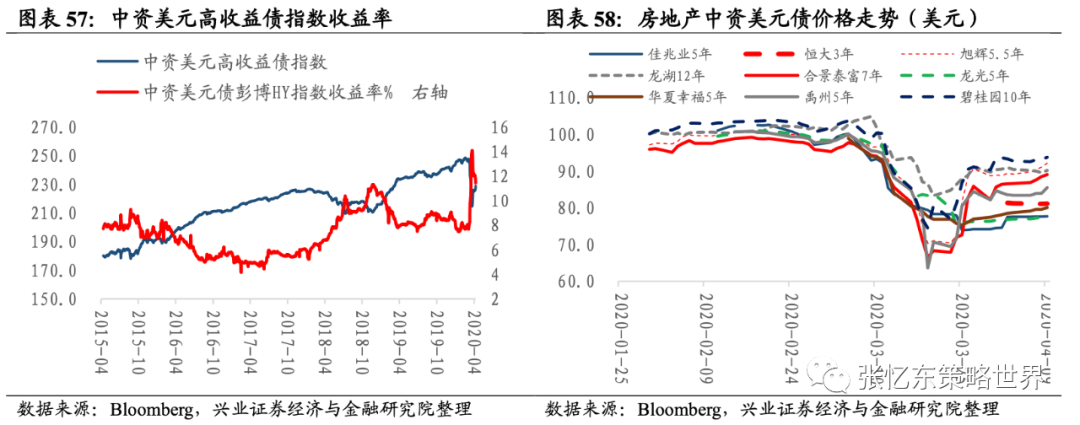

中资美元高收益债收益率下降。截至4月9日,本周中资美元高收益债收益率下降57bp至11.45%。房地产中资美元债价格:本周,佳兆业5年期上涨0.15美元至77.68美元,恒大三年期下降0.11美元至81.11美元,旭辉5.5年期上升2.95美元至92.20美元,龙湖12年期下跌0.3美元至90.2美元,合景泰富7年期上涨2.44美元至89.11美元,龙光5年期上涨0.47美元至77.43美元,华夏幸福上涨1.36美元至80.1美元,禹州5年期上涨2.17美元至85.58美元,碧桂园10年期上涨0.99美元至93.79美元。

二、风险提示

全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险。

(编辑:陈秋达)