本文来自平安证券。

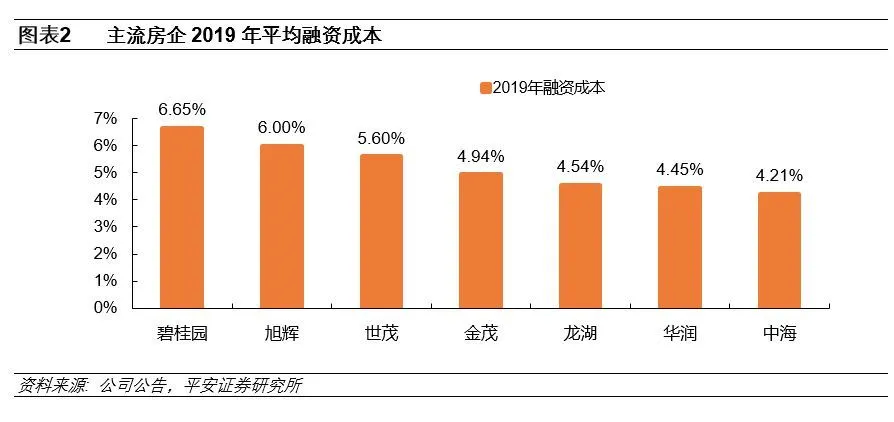

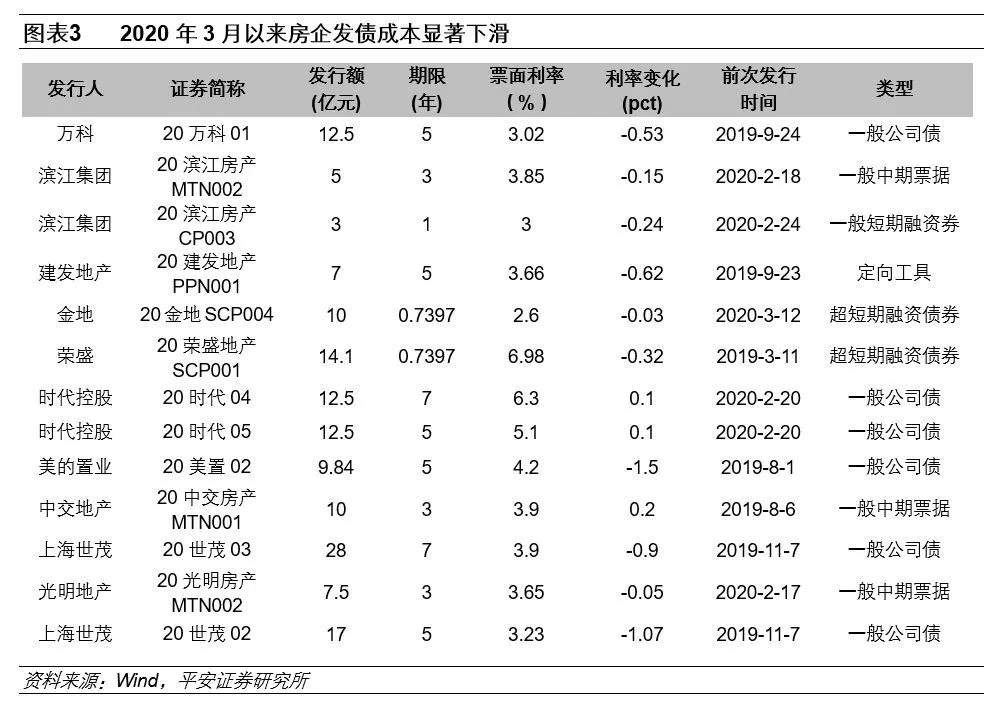

政策以稳为主,融资成本改善。各家房企基本认为“房住不炒”总基调难以改变,但因城施策背景下,远洋集团(03377)判断各地存在适度放松或刺激地产的冲动,后续仍需关注因城施策力度,中国恒大(03333)、建业认为流动性宽松将有利于需求释放。受益流动性宽松,各家房企融资成本均出现下降,大多数房企预计后续仍将延续下行,融创中国(01918)、佳兆业集团(01638)等房企明确将通过调整融资结构、拓展融资渠道等方式,进一步降低融资成本。

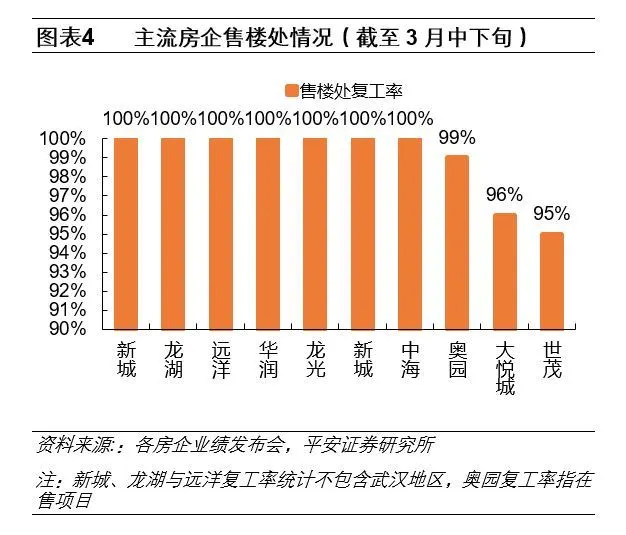

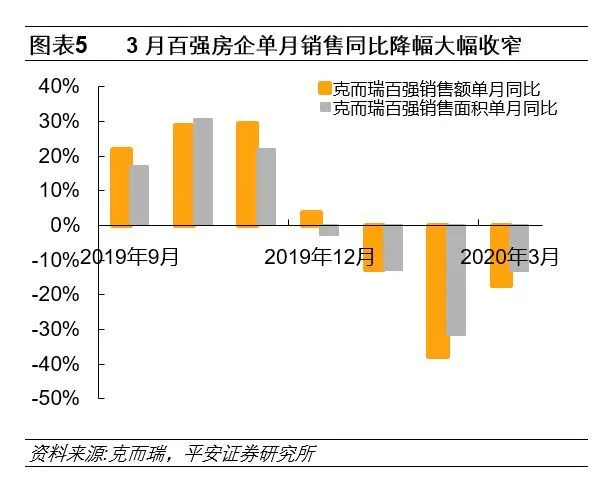

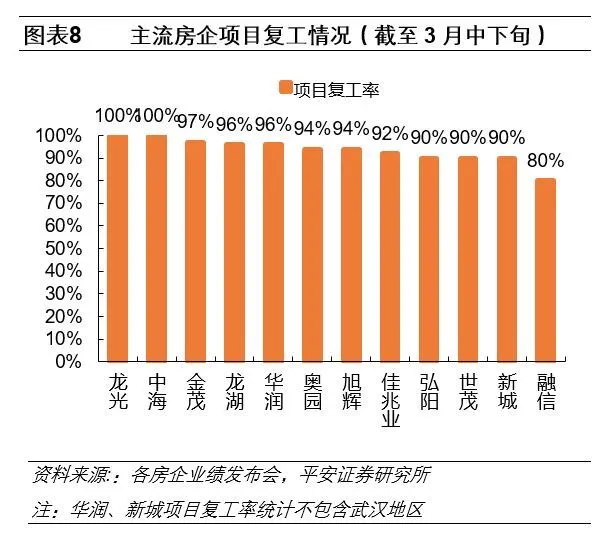

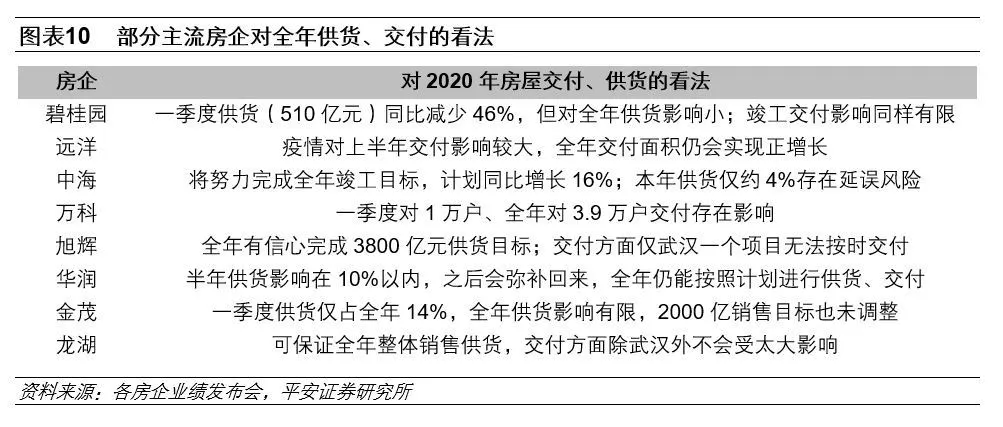

复工复产超90%,楼市逐步回暖。除湖北外,主流房企售楼处开放比例及项目复工率均超过90%,楼市亦逐步回暖,3月百强房企单月销售额同比降17.2%,较2月大幅收窄20.5个百分点。龙湖、正荣、弘阳等房企预计4月份销售有望恢复至往年正常水平,新城反馈一二线楼市复苏略好于三四线,远洋判断一二线市场热度仍将持续。公共卫生事件导致工期较往年推迟1-2个月,万科、碧桂园、远洋等房企预计将对上半年供货节奏与房屋交付产生一定影响,但多数房企认为对全年冲击相对可控。

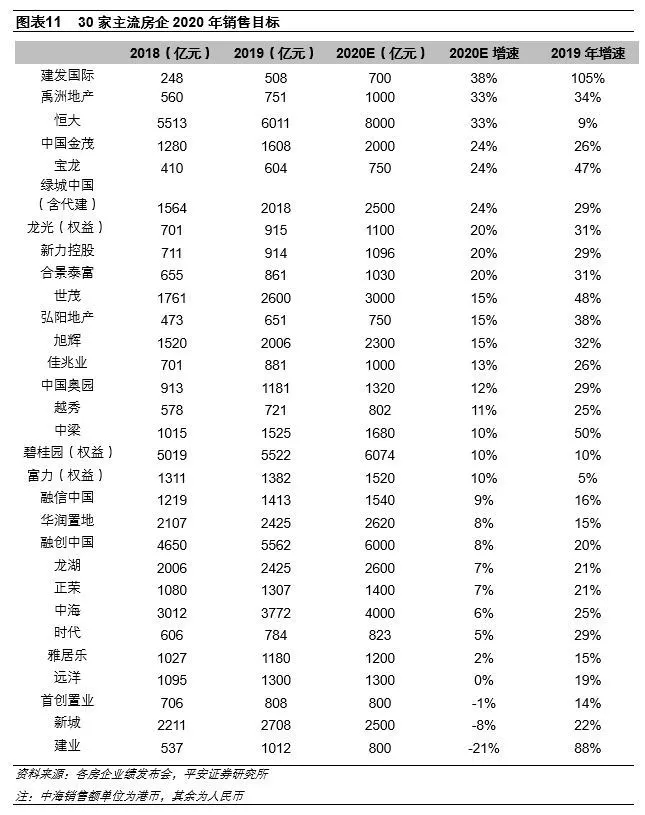

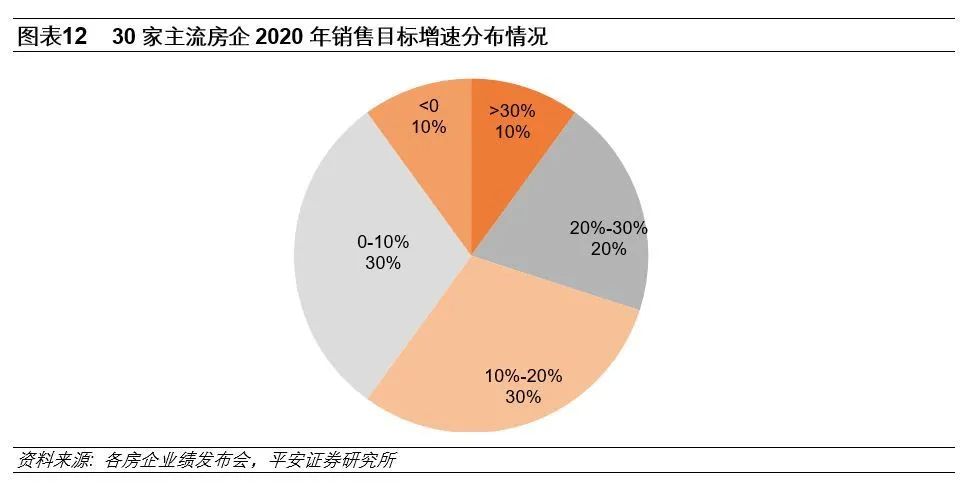

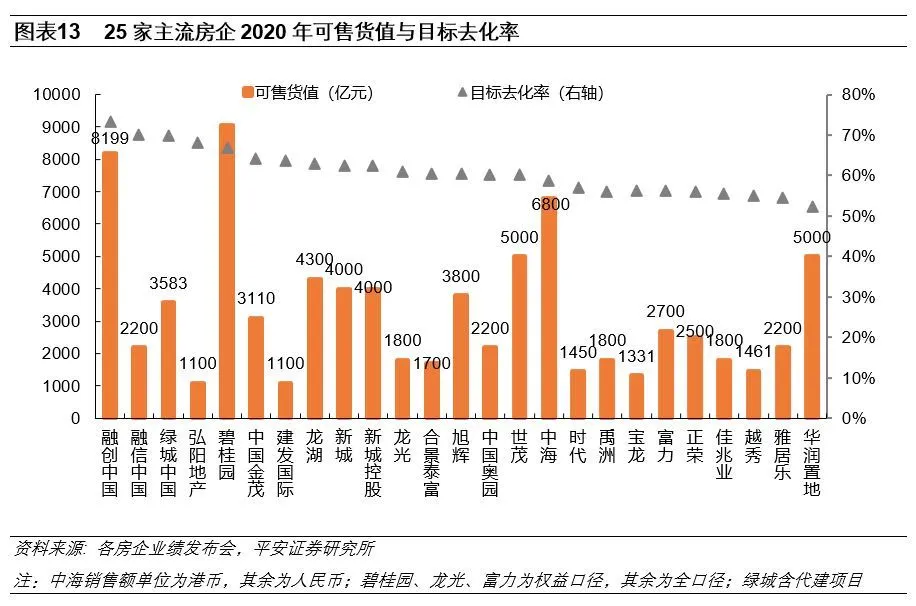

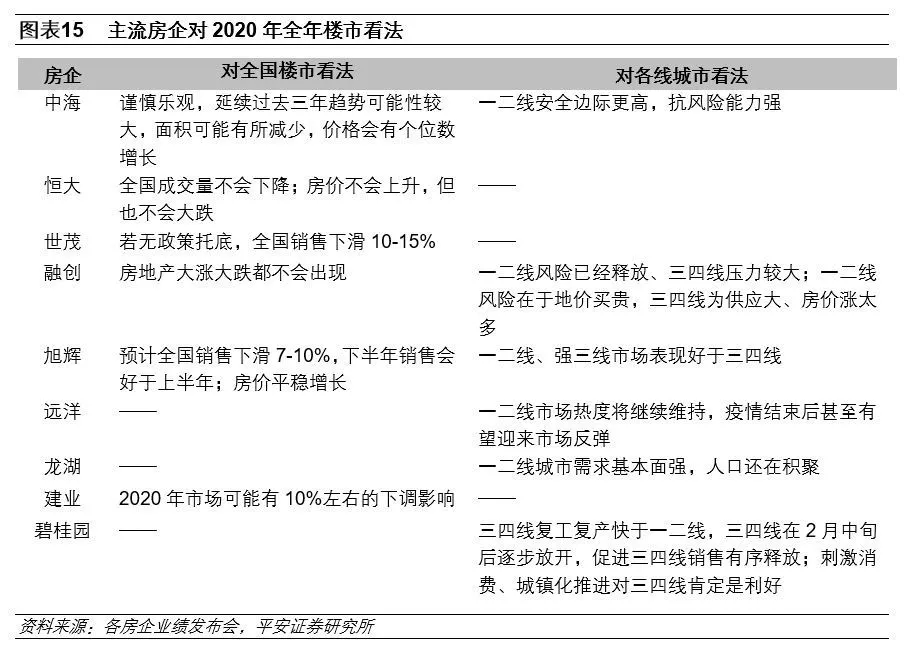

销售目标整体增长,货值推动为主因。30家房企2020年销售目标平均增速为12%,较2019年下降18个百分点。各家销售增长主要依靠货值推动,25家房企可售货值平均目标去化率仅61%。恒大、中国金茂(00817)三年目标依旧较高,2019-2022年预期复合增速分别达18.5%和23.1%。大多数房企对全年行业表现相对谨慎,缺乏政策刺激背景下,世茂、旭辉预计全国销售同比降10-15%和7-10%,多数房企相对看好一二线城市。

拿地态度分化,注重权益提升及渠道多元。恒大、融创等明确未来将减少拿地,而时代、中海拿地计划较2019年更积极。提升拿地权益及拓展多元化拿地渠道成为大多数房企的共识。在区域选择上,一二线及核心城市圈为大多数房企布局选择。

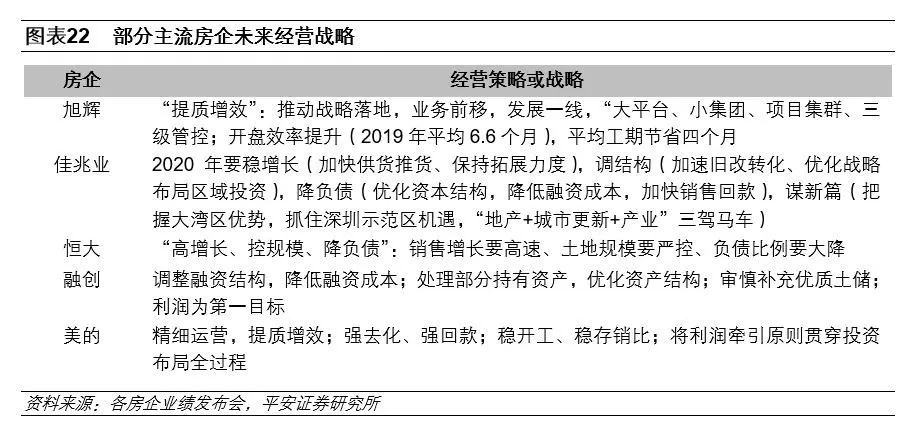

降负债、提质增效、利润导向为2020年关键词。“三稳”政策导向下,恒大、融创、佳兆业等房企均强调将进一步降负债降杠杆;旭辉、美的则注重“提质增效”,高周转、标准化成为多家房企提升管控效率的举措;同时融创、美的、新城均明确将进一步聚焦利润。

投资建议:30家主流房企2020年销售目标增速均值仍达12%,公共卫生事件带来的调整有望加剧行业集中度提升,同时在“三稳”基调下,唯有具备融资管控及品牌优势方能获取超额利润,中长期持续看好龙头品牌房企表现。短期来看,目前主流房企对应2020年估值不超过6.5倍,潜在股息率超过4%,配置价值依旧凸显。建议关注:1)融资管控占优、高股息率的品牌龙头房企万科、保利、金地、招商、华侨城等;2)业绩销售高增、融资成本改善的弹性二线中南、阳光城、新城等。

风险提示:1)若公共卫生事件持续时间超预期,行业资金压力加大将带来中小房企资金链断裂风险;2)由于公共卫生事件对行业开工、复工的影响,可能导致部分房企面临供货节奏、交付节奏不及预期的风险;3)由于公共卫生事件导致返乡置业缺失,加上三四线供应较大、棚改退潮导致的需求弱化,行业面临三四线楼市销售快速下行、部分项目烂尾的风险。

近期多家房企陆续召开业绩发布会,我们梳理总结了各家房企对2020年政策、融资看法,销售及拿地的预期,未来的经营战略等,寄希望通过各家房企的视角,为投资者提供一些参考。

01政策以稳为主,融资成本改善

“房住不炒”基调难改,受益流动性宽松。 从政策端来看,各家房企基本认为“房住不炒”总基调不会改变,但在因城施策的背景下,远洋认为公共卫生事件对各地方经济冲击相对较大,各地方存在适度放松或刺激地产的冲动,后续需重点关注各地因城施策的力度。尽管政策基调未变,但恒大认为流动性宽松背景下,有利于需求的释放,将对楼市形成支撑;建业同样认为部分流动性会间接流入房地产。

融资环境改善,把握降成本窗口期。受国外流动性冲击,多家房企判断当前并不是海外债发行较好的窗口;相比之下,境内受益于流动性宽松,房企融资成本呈现不同程度下降,但用途管控仍相对严格,如公司债用途仍仅用于借新还旧。从全年来看,大多数房企认为融资成本仍会延续下行,融创、金茂、佳兆业等房企均表示,将借助流动性宽松的机遇,进一步降低融资成本。其中,融创计划通过调整融资结构、将2020年融资成本降低1-2个百分点,佳兆业希望通过拓展多元化融资渠道,降低融资成本1-1.5个百分点。

02房企积极复工复产,市场持续好转

2.1 售楼处普遍开放,销售逐步回暖

售楼处普遍开放,销售端逐步回暖。随着公共卫生事件得到控制,目前除湖北区域外,主流房企售楼处开放比例都超过90%,新城、龙湖、远洋等更是达到100%,带动销售持续回暖。3月百强房企单月销售额与销售面积同比降17.2%和13.3%,较2月大幅收窄20.5个和18.3个百分点。龙湖、正荣、弘阳等多家房企预计4月份销售将恢复至往年正常水平。

从具体房企看,统计的27家主流房企一季度销售额同比增速平均值为-21.4%,降幅较1-2月收窄4.1pct。其中,恒大凭借线上推盘、较大力度的推盘及折扣政策,一季度销售同比增长23.2%,龙光地产同样实现1%的正增长,其余房企则出现不同程度下滑。

从各城市来看,新城反馈一二线楼市复苏优于三四线,远洋判断一二线市场热度将持续,公共卫生事件结束后甚至有望迎来市场反弹。

2.2 项目复工复产超90%,全年供货交付冲击可控

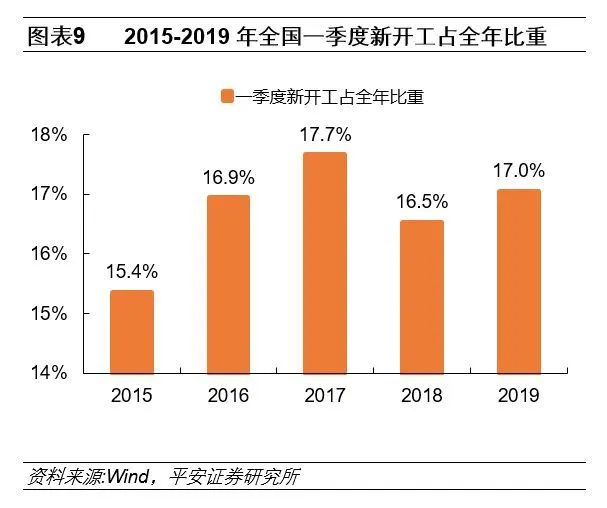

随着公共卫生事件得到控制,目前除湖北区域外,主流房企项目复工比例同样达到90%及以上,龙光地产(03380)、中海物业(02669)甚至达到100%。由于工期较往年推迟1-2个月,万科、碧桂园(02007)、远洋、世茂房地产(00813)等房企预计将对上半年供货节奏与房屋交付产生一定影响。考虑到一季度开工占全年比重有限(2015-2019年全国一季度新开工占全年新开工比重平均值仅16.7%)、叠加后续赶工带来施工强度提升,多数房企认为对全年冲击相对可控。

03销售目标整体增长,货值推动为主因

房企销售目标整体增长,平均增速达12%。从各家房企公布的销售目标来看,30家房企2020年销售目标平均增速为12%,较2019年30%的平均增速下降18个百分点;30家房企2020年合计目标销售额6.18万亿(其中碧桂园、富力、龙光为权益口径),同比增长12.4%,增速较2019年减少10.1个百分点。

具体来看,销售目标增速在20%及以上有9家、占比30%,增速为负的有3家、占比10%。其中目标增速最高的为建发国际,增速达38%;目标增速最低的为建业地产,2020年销售目标同比降21%,但建业2019年增速高达88%,同时从公司反馈来看,销售额目标下滑主要为下沉市县较多,拉低成交单价,预计销售面积仍有望维持正增长。从龙头房企来看,目标销售额相对较高的为恒大,全年目标8000亿,同比增长33%,碧桂园、融创分别为10%和8%。

房企销售增长主要源自货值推动。从各家房企可货货值及预期去化率来看,2020年各家销售增长主要靠货值推动,25家房企可售货值平均目标去化率仅61%,其中10家目标去化率在60%以下。目标去化率最高的为融创中国(73%),最低的为华润置地,2020年可售货值5000亿,目标销售额2620亿,对应去化率仅52%。从去化率对比来看,碧桂园、世茂2019年去化率分别为72%和65%,但实现2020年销售目标对应去化率仅为67%和60%。

从中长期目标来看,恒大、金茂三年目标依旧较高,恒大目标2022年实现1万亿、金茂为3000亿,2019-2022年三年预期复合增速分别达18.5%和23.1%。

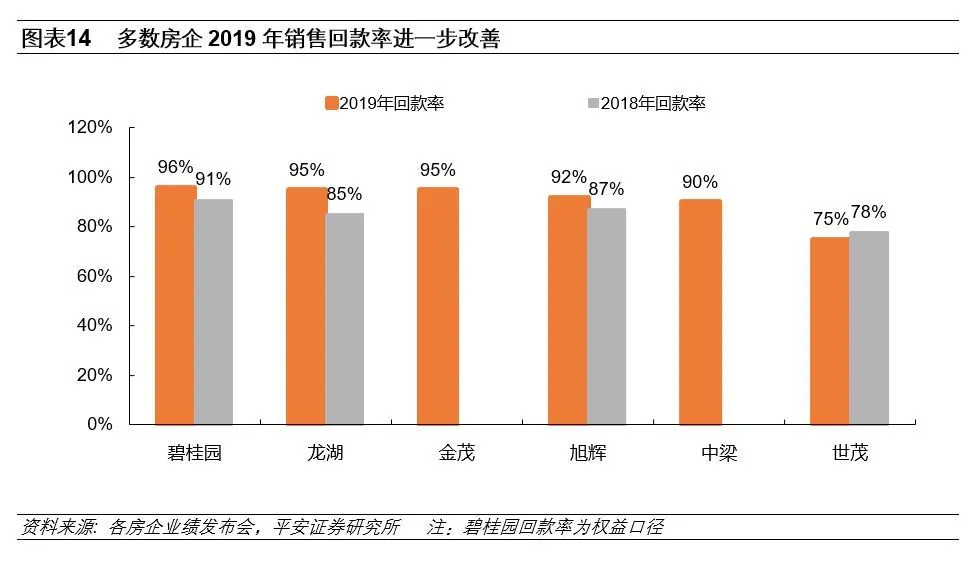

从销售回款看,2019年各家房企对回款率重视度进一步提升。碧桂园明确将更多追求有利润的现金流,2019年专门制定权益回款考核,促使回款率超过历史水平,达到96%;金茂2019年对销售考核大幅调整,仅考核回款而不考核签约,促使回款率达到95%;龙湖、旭辉2019年回款率也分别提高至95%、92%;而世茂由于2019年四季度推盘及销售力度加大,部分回款滞后导致全年回款率同比降3个百分点至75%。展望2020年,碧桂园表示将通过现金流抓住机遇,在现金流稳健情况下增加利润,旭辉则持续强调“有回款的销售”。

预计全国销售同比下滑,城市表现分化。对全年楼市看法,大多数房企相对谨慎,认为2020年全国销售会出现下滑,其中世茂认为在缺乏政策刺激前提下,全国全年销售将同比降10-15%、旭辉判断会下降7-10%;中海、旭辉、世茂判断房价会平稳上涨;从城市来看,房企大多看好一二线城市。

04拿地态度分化,注重权益提升及渠道多元

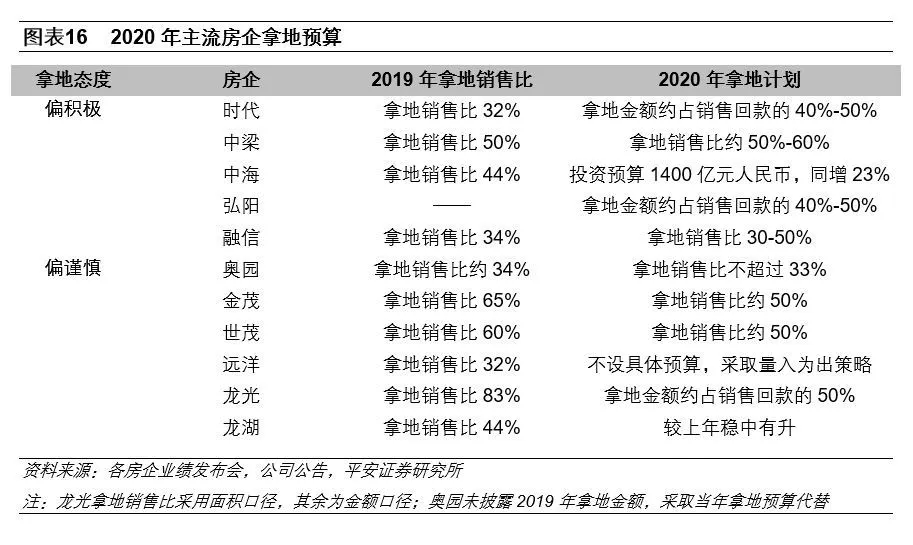

从拿地计划看,各房企态度呈现分化。其中龙头房企恒大、融创均表示将通过减少拿地来降低负债水平,其余房企拿地态度分化,奥园、世茂、远洋、龙光2020年计划拿地销售比均较2019年下降,相比之下,时代、中海拿地态度相对较2019年更积极。

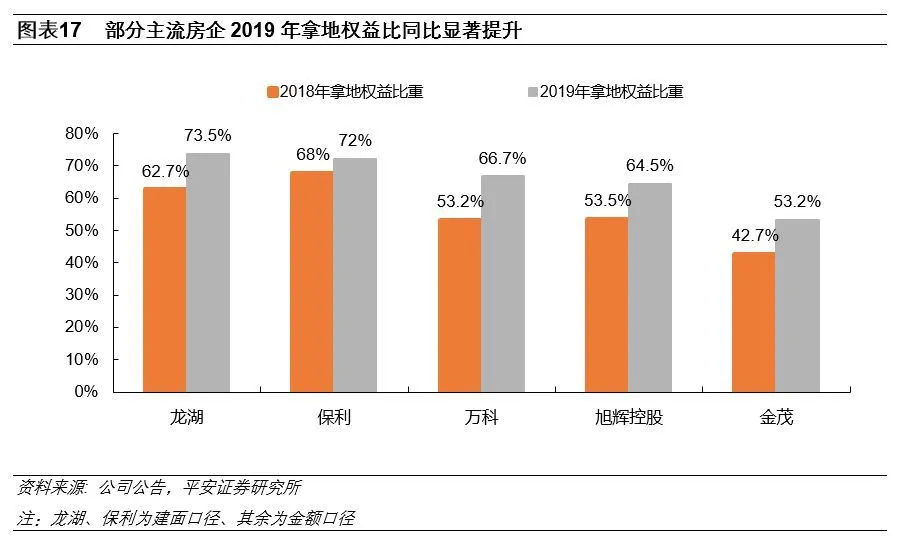

在拿地权益上,旭辉、金茂、远洋、碧桂园均表示未来将进一步提高拿地权益占比。其中旭辉、金茂2019年拿地权益比重已明显提高,分别从53.5%、42.7%上升至64.5%和53.2%,龙湖、保利与万科2019年拿地权益亦出现回升。

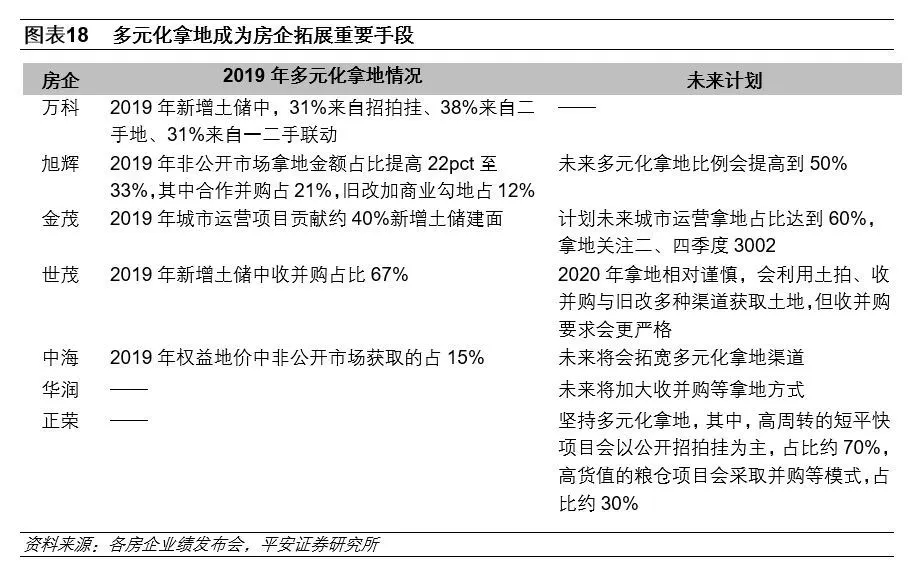

在拿地方式上,多家房企均强调把握多元化拿地机会。旭辉计划未来多元化拿地比重提升至50%(2019年为33%),金茂目标未来通过城市运营拿地比重提高到60%(2019年40%),世茂、中海、华润也都表示将通过收并购、旧改等多种渠道拓展土地。由于公共卫生事件导致中小房企资金端压力加大,龙光、旭辉均表示行业将进入加速整合期。尽管公共卫生事件可能导致行业收并购机会增加,但融创、世茂均反馈好的标的并不一定很多,世茂明确将提高收并购标准。

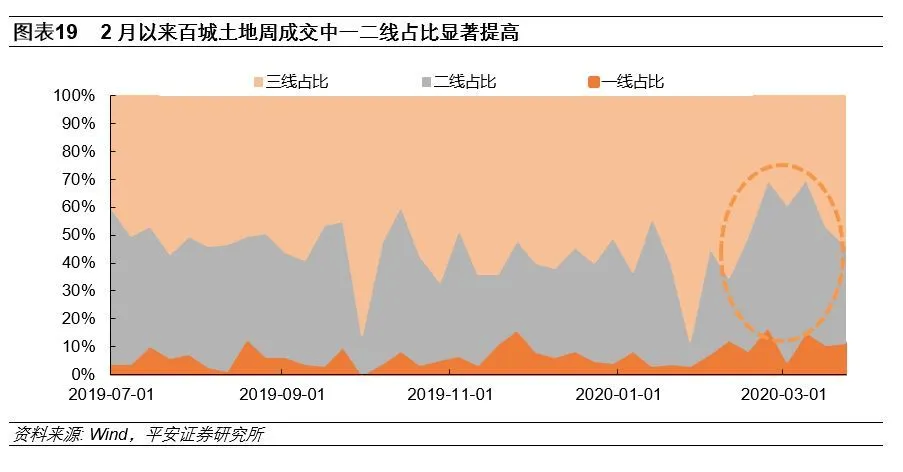

在拿地分布上,一二线与核心城市圈凭借人口与产业优势,为房企布局重心。华润表示坚持在重点区域深耕战略,加大优质资源配置;绿城明确将加大长三角投资比重,重点布局粤港澳大湾区和成渝及关中城市群;远洋、龙光等也表态主要布局大湾区、长三角等城市圈。房企纷纷回归一二线城市,也导致近期一二线地价回升。越秀表示一、二线土地市场供不应求,热度不减,四线城市则供大于求;世茂认为流动性导致当前一二线土地市场较火,目前不是拿地的好时点,金茂则表示会在二、四季度重点关注土地市场机会。

05限价、打折项目结算拖累毛利率,短期有望保持平稳

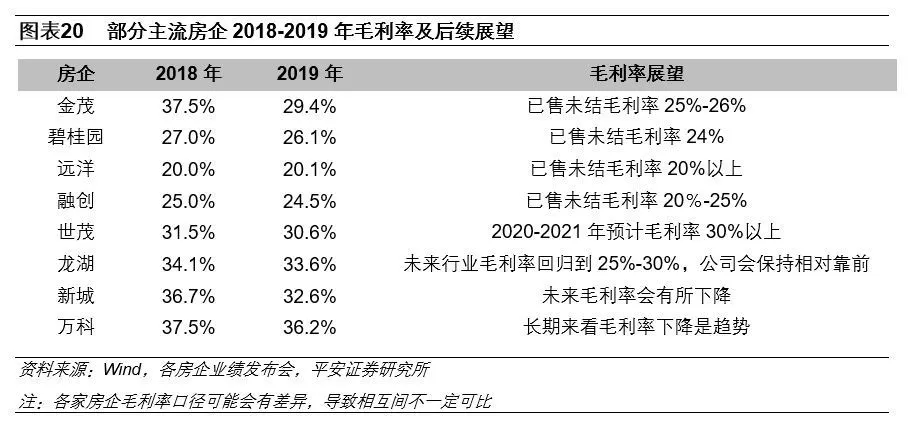

限价、打折项目结算拖累2019年毛利率。受2016年以来一二线限价政策、2018H2房企以价换量影响,2019年多数房企结算毛利率出现下滑,万科、碧桂园、融创等8家主流房企平均毛利率较2018年下滑2.0个百分点至29.1%,其中仅远洋集团实现正增长(+0.1个百分点),但毛利率绝对值仅为20.1%。

短期来看,考虑房企已售未结资源毛利率仍相对较高,预计短期毛利率有望保持平稳。如碧桂园已售未结资源毛利率24%(2019年销售毛利率26.1%),远洋已售未结毛利率20%以上(2019年毛利率20.1%)。中长期来看,考虑中央坚持“稳地价、稳房价、稳预期”的政策导向,龙湖、新城、万科等房企均表示毛利率下行为趋势。

06降负债、提质增效为2020年关键词

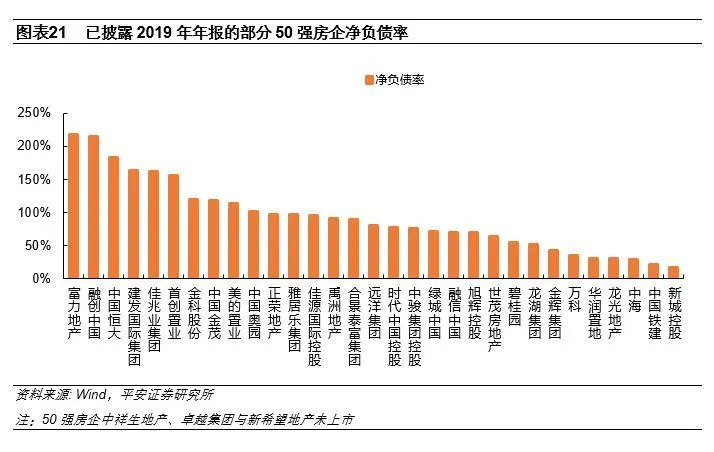

降低负债、提质增效、利润导向。截至2019年末,已披露年报的50强房企中有10家净负债率超过100%,其中富力、融创、恒大分别高达218%、214%与183%。部分前期拿地相对积极的房企均表示未来将积极降低负债、提高经营质量。其中,恒大提出“高增长、控规模、降负债”的新战略,将通过销售高增、缩减拿地支出来降低负债;融创表示除了减少拿地支出与保持销售增长,还将通过出让部分文旅资产实现降负债,同时强调利润为第一目标;美的置业也提出未来将注重规模、盈利与负债的平衡,更加关注现金流、实行利润导向。

07投资建议

30家主流房企2020年销售目标增速均值仍达12%,公共卫生事件带来的调整有望加剧行业集中度提升,同时在“三稳”基调下,唯有具备融资管控及品牌优势方能获取超额利润,中长期持续看好龙头品牌房企表现。短期来看,目前主流房企对应2020年估值不超过6.5倍,潜在股息率超过4%,同时政策及流动性改善亦有望提升行业估值,当前位置板块配置价值依旧凸显。建议关注:1)融资管控占优、高股息率的品牌龙头房企万科、保利、金地、招商、华侨城等;2)业绩销售高增、融资成本改善的弹性二线中南、阳光城、新城等。

08风险提示

1)若境外公共卫生事件持续时间超预期,将通过影响收入、就业等影响地产需求,进而导致房屋销售大幅下降、中小房企资金链断裂的风险。

2)由于公共卫生事件对行业开工、复工的影响,可能导致部分房企面临供货节奏、交付节奏不及预期的风险。

3)若需求恢复低于预期,未来房企或进一步降价、以价换量以提升需求,将带来房企大规模减值风险,同时需求低迷带来销售回款不及预期,将增加行业资金压力,进而导致资金链风险。

4)由于公共卫生事件导致返乡置业缺失,加上三四线供应较大、棚改退潮导致的需求弱化,行业面临三四线楼市销售快速下行、部分项目烂尾的风险。

(编辑:郭璇)