本文来源“安信国际研报”。

售气量持续增长。2019年天伦燃气(01600)实现零售售气量9.84亿立方米,同比增长22%;其中,居民用户售气量3.13亿立方米,同比增长22%,工商业用户售气量5.15亿立方米,同比增长26%,交通用户售气量1.56亿立方米,同比增长11%。2019年公司完成气源贸易1.15亿立方米,同比增长101%。2019年公司售气业务实现收入28.74亿元,同比增长74%,实现营业利润3.39亿元,同比增长8%,营业利润率降低了1.7 ppts,主要因为2019年LNG价格疲软,气源贸易业务利润率有较大幅度下滑。2019年公司售气毛差为0.55元/立方米,同比下滑0.01元/立方米。总体而言,公司2019年售气量维持了较快增长,增速依然处于行业领先水平。

煤改气稳步推进。2019年公司完成城市接驳26.1万户,同比增长11%,完成农村煤改气接驳57.8万户,同比增长51%。农村煤改气接驳数量少于公司给出的60万户的全年指引,主要因公司有2万多户已完工项目因还未收到验收资料而未被审计师确认为2019年的收入。公司2019年实现接驳业务收入23.55亿元,同比增长35%,实现营业利润9.86亿,同比增长26%,营业利润率下滑13.2 ppts,主要因农村煤改气接驳占比提升带来的结构性变化。

卫生事件影响逐步消退。受卫生事件影响,公司一季度售气量同比下滑6%;但另一方面,得益于中石油提前将气价调回淡季基准,以及公司对高价的均衡量2和调峰气量的采购减少,公司1-2月毛差环比基本持平。3月以来,公司售气业务已逐步开始恢复,到3月中旬公司日售气量已经超过去年同期水平。接驳业务方面,2月公司接驳工程开工受到已经影响有所推迟,我们相信预计公司将在二季度及下半年加快接驳工程的进度,不会影响全年接驳业务的增长。

资本结构持续改善,经营性现金流大幅增加,派息比例提升。截止2019年底,公司负债率由69%降低至65%,净负债总额为38.52亿元,同比减少11%,财务杠杆率由123%下降至92%,资本结构持续优化。2019年公司经营性现金流达到9.7亿元,同比大幅增长111%。公司2019年全年派息每股0.234元,派息率达到29%,

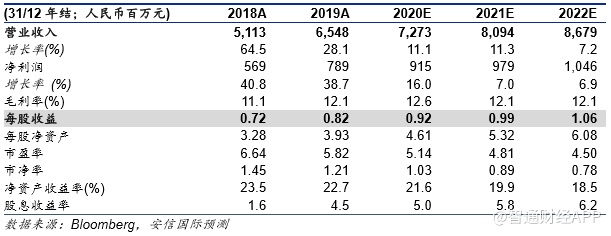

维持“买入”评级,目标价8.10港元。我们预计2020E-2021E公司净利润分别为9.2亿元和9.8亿元,对应2020E P/E 5.1x、P/B 1.0x,与同业可比公司相比仍显著低估。维持“买入”评级,目标价8.10港元,对应2020E P/E为8.0x。

风险提示:售气量增速下滑;毛差下滑;接驳业务放缓。

(编辑:刘瑞)