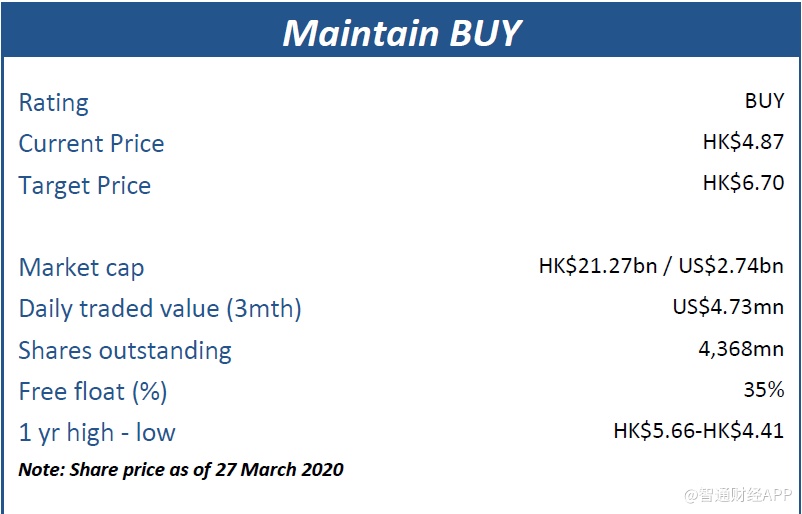

智通财经APP获悉,海通国际3月30日发布报告表示,预计正荣地产(06158)2020年权益销售额可实现约18%的增长,与同行相比增速相当快,且财务状况良好,因此维持正荣地产“买入”评级,目标价为6.7港元。

预计可实现约18%的权益销售额增长

海通国际表示,正荣将2020年的合同销售目标定为1400亿元人民币,相当于同比增长7%,这与已公布2019 年业绩的开发商的同比增长11%的行业平均目标大致相符。管理层强调权益合约销售比可能从2019年的50%上升至55%,意味着权益合约销售额可能从2019年的660亿人民币上升至2020年的770亿人民币,增幅约为18%。考虑到我们预计大多数开发商在2020年的权益销售增长目标仅为5%至15%,我们认为18%的同比增速相当快。正荣在2020年有人民币2500亿的可售资源,所以仅需要较低的去化率约60%即能实现当年的销售目标。管理层补充说,2020年的购地预算是人民币260亿(比2019年220亿元人民币的土地成本增加约18%)。

财务状况改善——关键积极信号

截至2019年底,调整后的净负债率(将永续资本证券作为债务而非权益进行处理)仅为约84%(2018年底:98%),是有记录以来的最低年末数字。财务健康一直是股票投资者的关键投资标准,海通国际认为,负债比率的明显下降可能会引起股票投资者的投资兴趣。

估值与推荐

在计入2019年业绩后,海通国际将每股资产净值略微提高至每股14.95港元,基于估算的每股资产净值折让约55%,给予正荣地产新的目标价6.70港元。该机构将目标资产净值折让率从50%扩大至55%,以反映每股派息的下调和低于预期的利润。评级和达到目标价的主要风险是低于其预期的2020年合约销售额。海通国际维持正荣地产“买入”评级,因为预计2020年权益销售增长相当快且财务状况良好。