本文来源“中信建投研报”。

事件

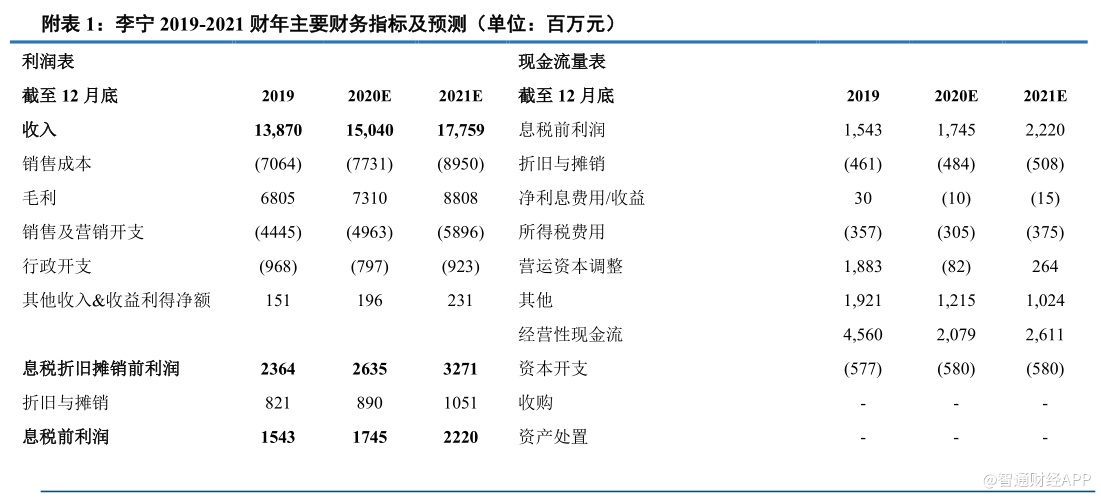

李宁(02331)公布2019年年报,实现营业收入138.70亿元,同比增长31.95%;经营溢利15.43亿元,同比增长98.57%;归母净利润14.99亿元,同比增长109.59%。

董事会建议派发年度股息0.1547元人民币/股,共计派发3.80亿元,占去年归母净利润25.3%。

简评

李宁成人装线下同店及新店全面改善,电商提速增长

去年公司营收同增31.95%,增速同比提升13.5pct,其中H1、H2收入增速分别同增32.72%、31.33%。品类上,鞋类、服装、配饰收入分别同增32.3%、33.7%、13.6%至60.85亿元、71.10亿元、6.74亿元,占比为43.9%、51.2%、4.9%。

李宁成人装核心品牌2019年净开店105家至6449家,全年总流水30%-40%中段增长(2018年为高双位数增长),全平台同店20%-30%低段增长(2018年为中双位数增长),终端销售获得长足进展。品牌线下同店全面提速增长、新店效益提升以及线上保持高增,助公司整体收入明显提速增长。

线下部分整体量价齐升,去年进行渠道重新配置,将部分直营转为经销以实现更有效发展,直营店铺全年净关214家至1292家,经销净开319家至5157家。直营同店高双位数增长(2018年为中单位数增长),公司聚焦精力提升直营运营模式,同店及新店店效均实现较大改善,助直营净关店的情况下全年流水仍实

现高双位数增长(2018年为高单位数增长),直营收入同增15.6%至36.20亿元。经销受益店铺净增加较多,公司关注经销商运营情况和经销店铺流水管理改善,推进经销发货收入与终端流水更加平衡,以确保渠道库存保持健康水平。全年经销业务同店中双位数增长(2018年为中单位数增长),流水实现40%-50%低段增长(2018年为低双位数增长),收入同增39.87%至68.65亿元。

电商受益新品和均价提升,同店40%-50%低段增长(2018年为50%-60%中段增长),流水实现40%-50%低段增长(2018年为50%-60%中段增长),收入同增40.7%至31.21亿元,同比提速7.8个pct。

毛利率提升、费用率下降助扣非业绩大增,库存、应收账款及现金流均大幅好转

公司全年综合毛利率49.07%,同增1.0个pct,继续创近十年来新高,主要受益均价提升和折扣率持续改善,批发、直营、电商毛利率均实现提升。销售费用率同降3.2pct至32.03%,主因合理控制广告宣传开支以及经销业务占比扩大。管理费用率(行政开支)同增0.5pct至7.0%,主因运营和供应链管理人才引进,相关工资及激励支出增加,同时公司年内调整渠道架构,计提相关商誉减值0.36亿元。受益毛利率提升、费用率整体下降,以及出售红双喜子公司土地收益2.70亿元,公司归母净利润大增109.59%,归母净利率同增4个pct至10.8%。若剔除非经营性一次性损益影响,归母净利润同增76.9%至12.66亿元,归母净利率同增2.3pct至9.1%。

去年公司营运能力和现金流大幅改善。年末存货14.07亿元,同增13.5%,明显小于营收增速,存货周转天数由2018年4.9月降至4.2月,同时年末应收账款金额同降26.1%至6.87亿元,经销商动销改善明显缩短公司回款账期。受益于此,在营收同增32%的情况下,平均运营资金同降16%,现金循环周期由2018年的40天降至26天,助公司去年经营性现金流净流入大增110%至35.03亿元。

投资建议:2019年公司在销售达成、盈利能力、库存管理、现金流等均获得长足进展,品牌建设、新品推出、渠道改善、营销资源等继续扎实推进,中国李宁和YOUNG稳健扩张,仍处在非常良性的上升轨道中。卫生事件之下公司Q1尤其是二月份流水受到冲击,但受益1月卫生事件前增长强劲以及3月中旬以来恢复情况好于预期,整体Q1影响在可控范围内。19Q4公司进行过优化渠道库存工作,结合去年实现良好的财务结构和现金流,帮助公司应对卫生事件冲击时压力更小、有更大调整空间。公司将落实控制费用支出、灵活实行价格策略等开源节流工作,并积极抓住目前国内卫生事件已经得到较好的控制下后续销售的反弹,有望在下半年恢复至正常。

若国内卫生事件不出现意外,公司保持对2020年净利率10%-10.5%的原目标不变,同比仍有所提升。我们亦预计公司全年收入有望实现单位数增长,谨慎预计公司2020-2021年归母净利润15.49亿元、19.60亿元,对应PE为33倍、26倍,维持“增持”评级。

风险因素:卫生事件后续发展情况;卫生事件后消费恢复情况不及预期;新品成功率风险;竞品增长强劲等。

(编辑:刘瑞)