本文源自微信公众号“市川新田三丁目”。

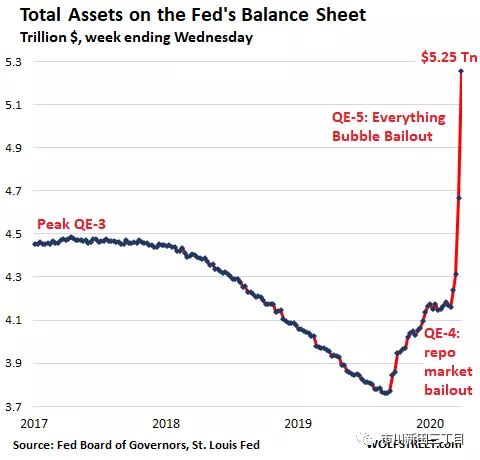

美联储的资产持仓规模都快涨破天了,目的是给其在过去十年里不懈余力吹大且正在爆掉的史无前例的资产大泡沫纾困。

上周四,美联储更新了每周发布一次的资产负债总规模的数据,过去一周其资产总量增至5.25万亿美元,增量为5860亿美元,这甚至还没算上联储在过去两周里大量买入的按揭质押债券的金额,因为按揭质押债券的清算过户还需要一段时间才能完成,因此等清算完成后会体现在账上。

在过去两周里,联储的资产总量猛增了9420亿美元,在此期间买入的按揭质押债券不在统计范围之内,需要等清算完成后才能进账。联储印钞机的马力开到了最大:

如果美联储将过去两周印出来的9420亿美元分给全美1.3亿个家庭,每家将分得7,250美元。但事实并非如此,这笔钱成了掉在华尔街头上的大馅饼。

自2019年9月中旬美联储开始救助当时已运转失常的同业回购市场以来,美联储资产负债表的总规模飙升至1.41万亿美元。如果联储将这1.41万亿美元撒给全美1.3亿个家庭,每家将得到10,840美元。但这个美梦也没成真,全落到华尔街手里了。

美联储资产负债表上的总资产基本上是由以下几项组成的:

美国国债:包括中长期国债和一年期以下的短期国债,美国通胀保值国债以及浮动利率美国国债

按揭质押债券

回购交易的余额:含隔夜回购和固定期限的回购

新启用的融资项目,比如各类贷款便利等。

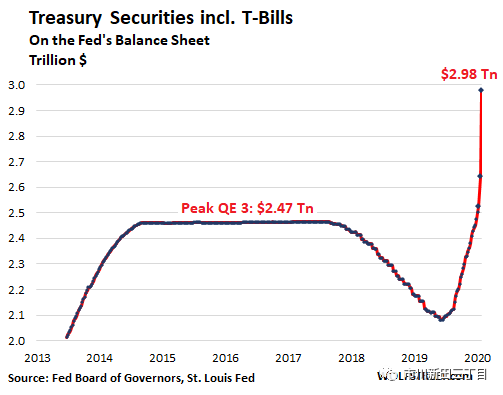

美国持仓的国债大幅增长,但是短期国债的持仓量持平

过去一周,美联储增持了3388亿美元的美国国债,各类和各个期限的国债全包括在内。自2019年9月中旬回购市场暴雷以来,联储一共买入了8770亿美元的美国国债,总持仓量猛增至2.98万亿美元:

联储正在买入所有种类所有期限的美国国债,过去两周的短期国债持仓量几乎没啥变化,自回购市场暴雷以来联储以每月约600亿美元的速度大量买进短期国债。也就是说,联储对于到期的短期国债只是以新换旧而已,总量保持不变,国债持仓总量的增量部分几乎完全来自长期限的美国国债。

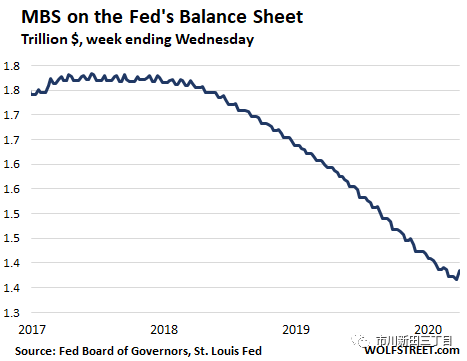

按揭质押债券的持仓情况没有得到充分地体现

在2019年的几乎每个月份以及今年年初以来均以每月约200亿美元的速度减持按揭质押债券的持仓后,联储宣布将再次吃进按揭质押债券,马不停蹄地纾困正在崩溃的按揭质押债券市场,不管是住房按揭质押债券还是商业按揭质押债券。

但增持按揭质押债券的情况并没有得到充分地体现,按揭质押债券的清算过程比较花时间。买入按揭质押债券的交易完成清算后会体现在资产负债表上,新购按揭质押债券的金额几乎都还没有进账。上周,联储资产负债表上按揭质押债券的持仓量降至自2013年以来的最低点。在本周的资产负债表上,联储按揭质押债券的持仓量增加了180亿美元,总额为1.38万亿美元,增幅几乎很难被发觉:

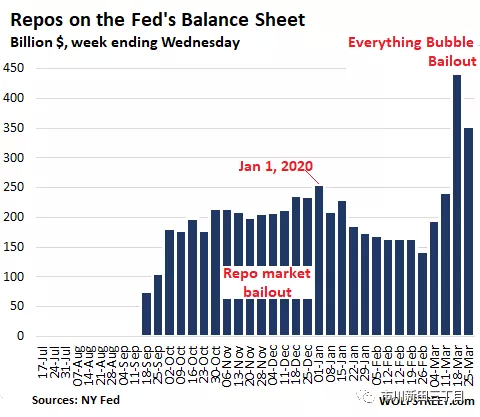

回购交易雷声大雨点小

美联储每天可叙做规模为1万亿美元以上的隔夜和固定期限回购。也就是说,可以几乎无限制地放水给回购市场。但前来投标的机构却没几个,当前大部分的回购交易远远得不到充分认购,这就导致联储资产负债表上的回购交易余额比上周缩水了900亿美元,最新余额为3520亿美元。

风风火火新出台的各类纾困贷款

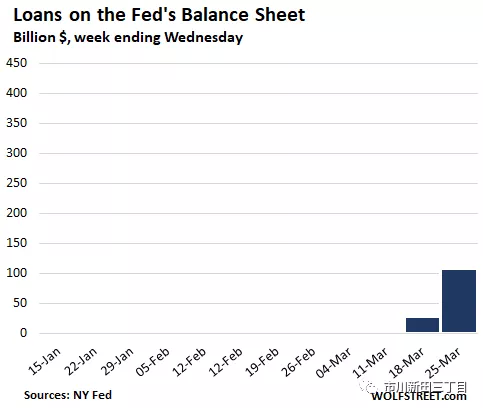

在1.0版本的金融危机期间,联储资产科目下的贷款余额很庞大。这些贷款最终还给了联储,随后余额清零,这种情况一直持续到了两周前。但上周该金额从零一下子蹦到280亿美元,本周又蹿到1090亿美元。这是作为联储新纾困计划的一部分而被借出去的钱,联储甚至还提供了与此有关的一些细节:

一级贴现窗口贷款508亿美元

一级交易商融资额度277亿美元

货币市场基金流动性融资便利306亿美元

下图中的指标刻度与上面那张回购交易余额图表是一致的,可见此类贷款增长空间还很充裕,我认为这些贷款将出现增长,因为这些融资举措才刚刚出台。

联储已经转身成了一个力度大到前所未见程度的全球市场操纵者,正在开足马力加快印钞,以防止在其过去十年的纵容下野蛮生长的大泡沫骤然破裂,或防止其破裂程度加大,反正不管怎样,这都是联储开着直升飞机给华尔街撒的钱。

(编辑:宇硕)