本文转自微信公众号:Kevin策略研究,原作者:刘刚、何璐。

从2008年经验看流动性拐点前后的市场特征

中金策略今天发表了最新一期专题报告,要点如下。

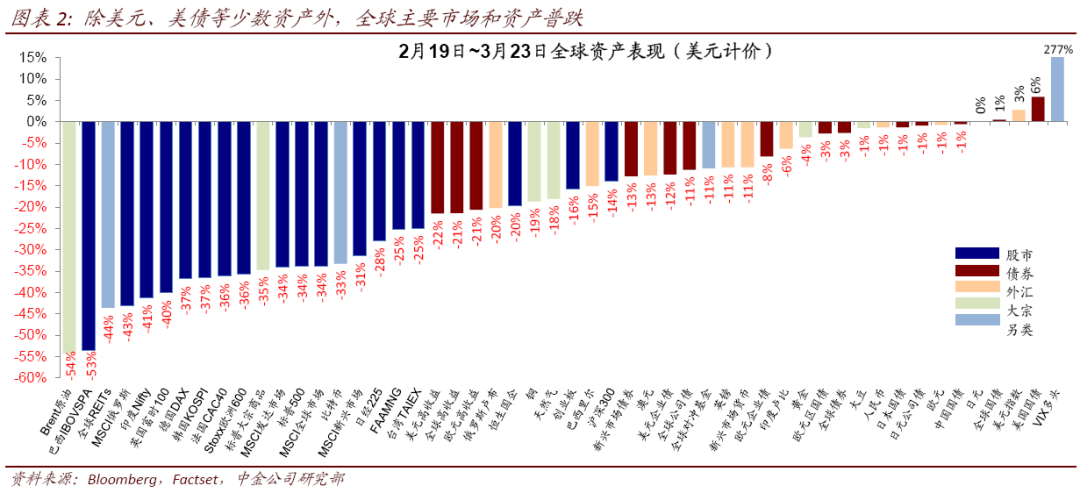

我们预计,在基准情形下,美股市场或逐渐从流动性冲击的第一阶段进入基本面下行主导的第二阶段。

2008年的经验:流动性冲击阶段下跌更快;估值先见底,与流动性拐点基本同步,市场见底则有待盈利下修充分;第一阶段普跌第二阶段分化。

结合2008年历史经验,我们认为,在美联储政策能够边际缓解当前流动性问题的基准假设下,市场也有可能进入基本面下行主导的阶段,虽然估值有可能率先企稳,但盈利下修的压力可能还未得到充分反映。

不过,流动性压力导致的无序抛售后,那些直接受公共卫生事件本身影响相对小的板块、资产和市场都有可能存在相对表现机会。

美股市场或进入基本面下行主导的第二阶段

经历了过去一个多月急剧且无序的抛售后,我们预计,在基准情形下,美股市场或逐渐从流动性冲击的第一阶段进入基本面下行主导的第二阶段。

主要理由为:

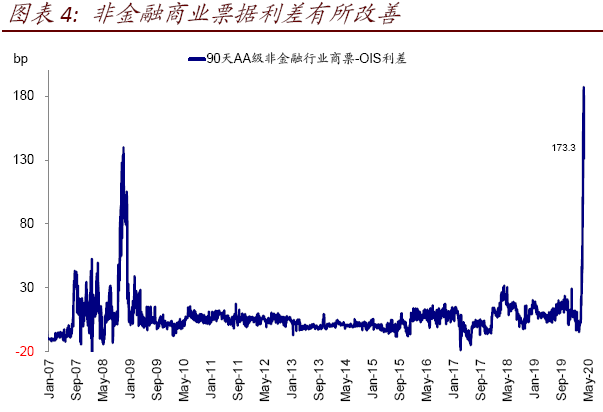

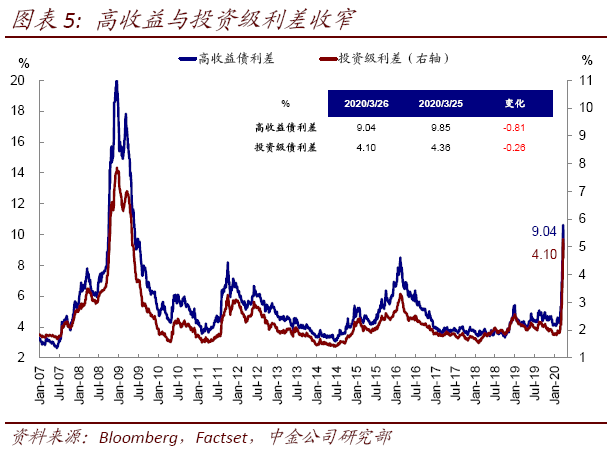

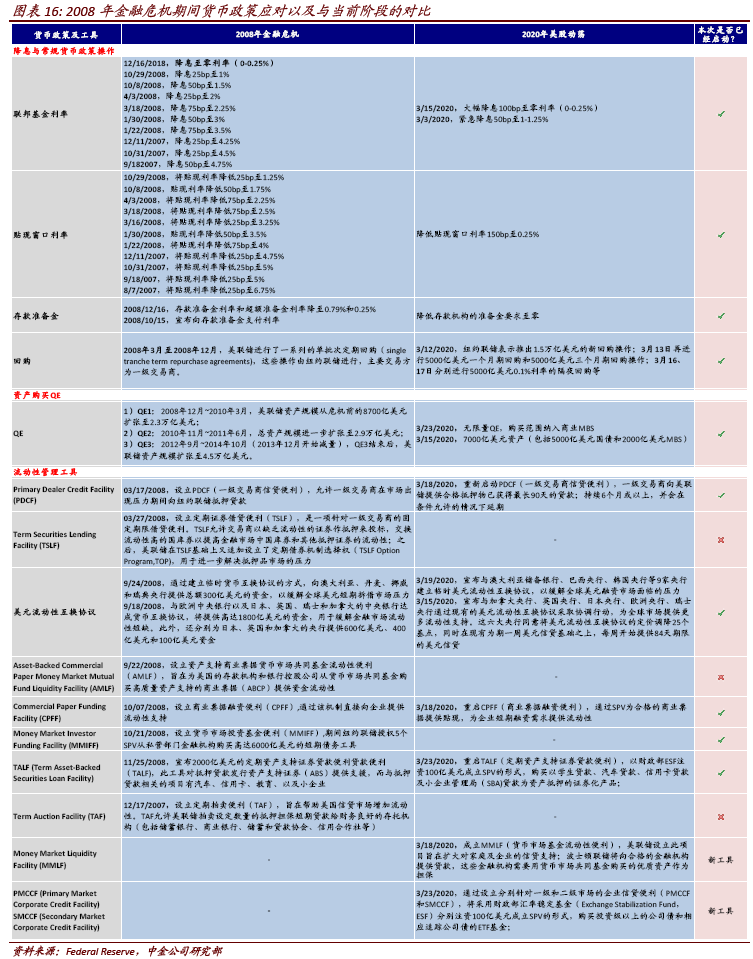

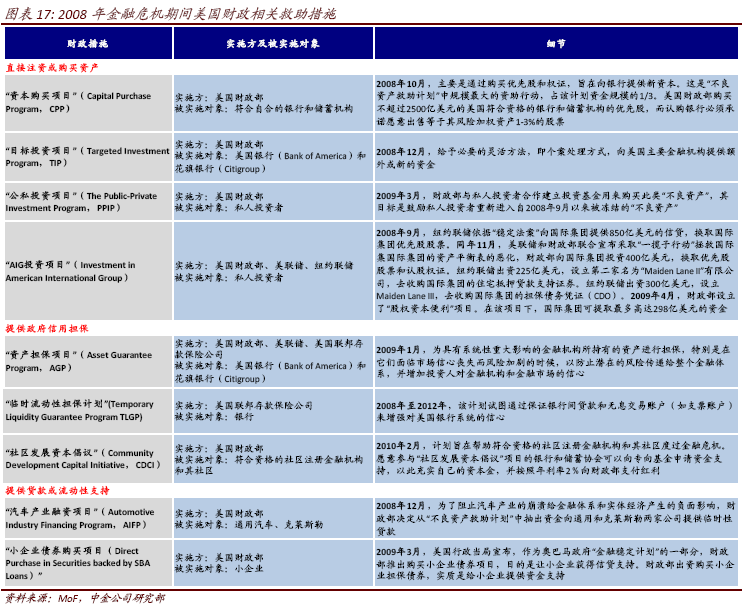

1) 美联储近期的一系列政策、特别是直接购买投资级信用债和相关ETF产品,有助于边际缓解此前愈演愈烈的流动性冲击(《美联储再加码;市场或进入基本面下行的第二阶段》),尽管公共卫生事件防控和财政直接纾困才是解决现金流问题和由此导致的信用冲击的更有力措施(《疫情升级的金融传导机制及“薄弱环节”排查》)。实际上,近期衡量不同维度流动性的指标都出现边际改善迹象,如FRA-OIS、Libor-OIS、商业票据利差、信用利差、交叉货币互换等等。

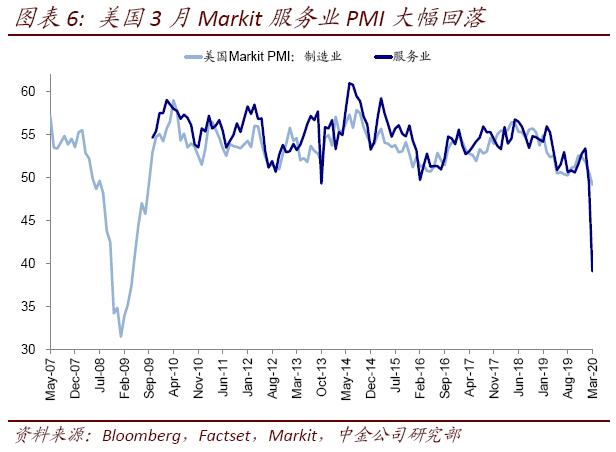

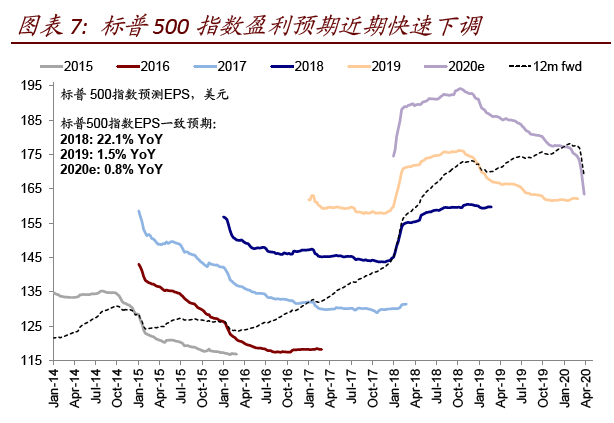

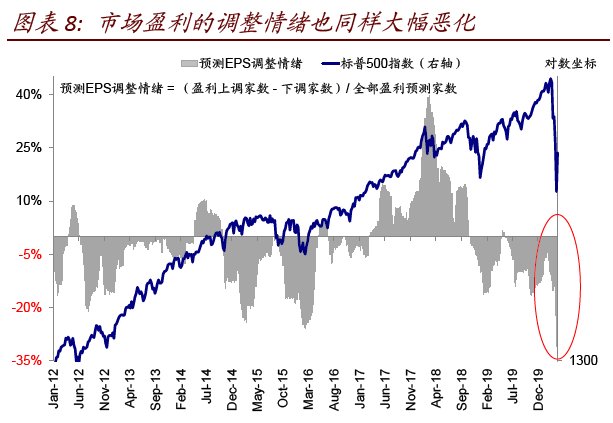

2) 基本面下行压力逐渐开始显现,近期市场盈利预期下调逐渐加速。因为公共卫生事件和“抗疫”导致的经济停摆对于基本面和企业盈利的影响将逐渐开始显现。3月美国PMI已经开始明显趋弱,特别是受疫情影响较大的服务业。同时,企业盈利的市场一致预期也在快速下调。

进入这一阶段,此前单纯因流动性紧张导致的无差别抛售可能暂时得到缓解,但市场仍将会承受来自基本面下行的压力,直到这一预期被充分消化。在此期间,我们预测因流动性紧张而被无差别抛售的不同资产(如黄金和国债)、不同板块之间表现或将出现分化,信用分级依然明显。

2008年的经验:流动性冲击阶段下跌更快;估值先见底,与流动性拐点基本同步,市场见底则有待盈利下修充分;第一阶段普跌第二阶段分化

以流动性峰值为界,从流动性冲击到基本面下行主导的阶段切换在2008年10月也出现过,其前后的市场和资产价格表现特征可以为当前提供一定参照。

具体而言,我们发现以下规律:

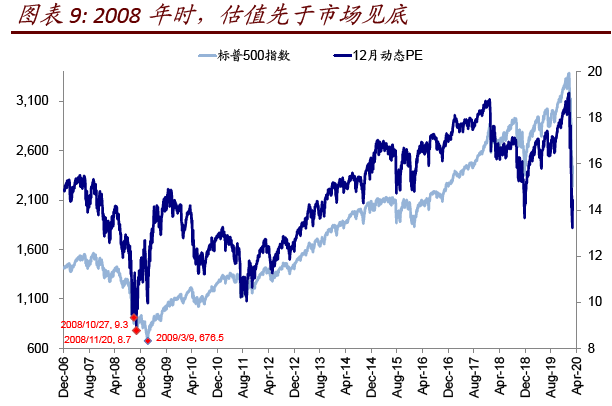

►流动性冲击阶段市场下跌更快,以估值收缩为主导;流动性缓解后,市场继续承受基本面压力,估值有所企稳。

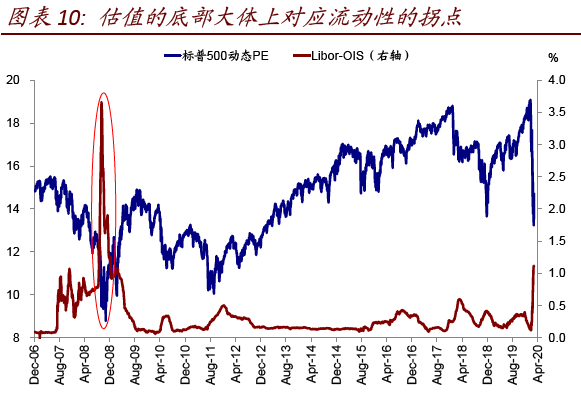

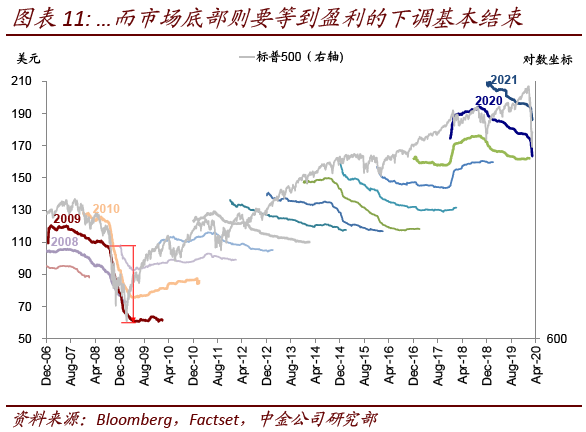

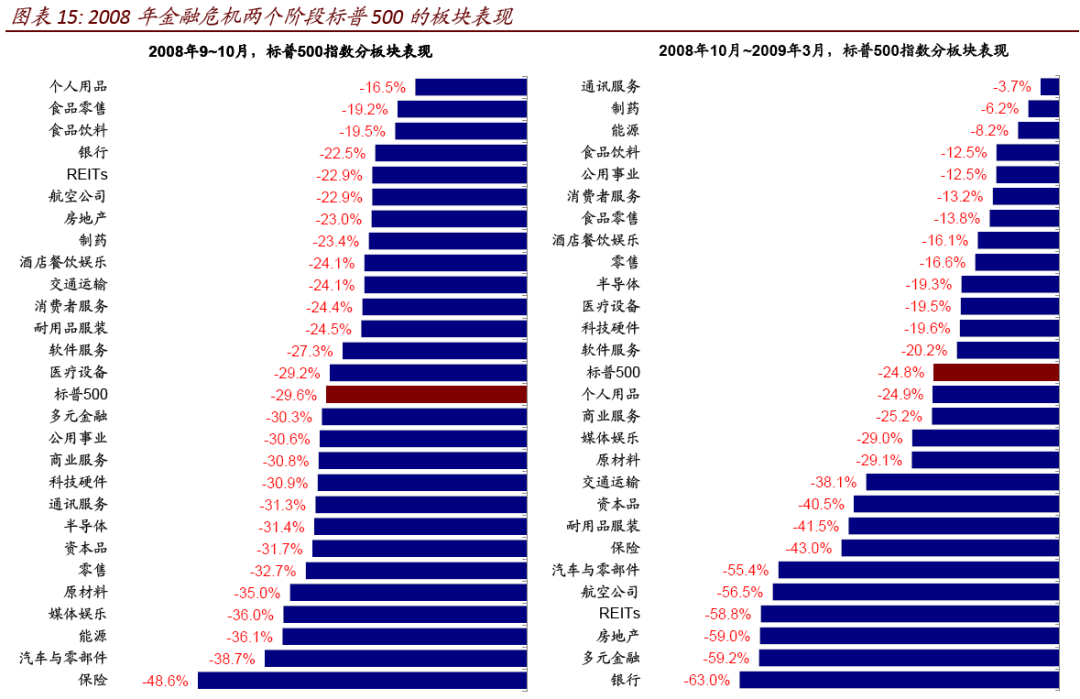

如果以Libor-OIS利差来衡量流动性的紧张与否程度(这对于2008年直接冲击金融体系的情形更为合适,而在当前企业部门首当其冲的环境下用非金融企业商业票据利差更加恰当),在流动性紧张即利差快速抬升的阶段(2008年9~10月),标普500指数短短1个月左右的跌幅就高达30%(估值收缩-25%),与前期市场急速下跌和估值大幅收缩类似,盈利直到近期才开始调增;

而当利差见顶回落直到市场见底期间(2008年10月~2009年3月),这5个月期间的累计下跌也就~25%(盈利下修-28%,估值抬升5%)。

►估值先于市场见底,底部基本对应流动性冲击高峰。从2008年的经验来看,虽然后续还会出现波折,但整体上PE(2008年10月)先于市场见底(2009年3月),当然这也与作为分母EPS持续下调有关。粗略看,2008年标普500指数PE底部大体出现在10月附近,基本对应流动性冲击的高峰,也即Libor-OIS利差的最高点。随后虽然还会出现波折,但基本没有再出现非常大幅的收缩。

►市场底部则直到盈利下修基本结束才看到。尽管估值得益于流动性问题的缓解而基本见底,但由于基本面下行压力逐步显现,市场的底部直到2009年3月才见到,而此时也基本临近盈利下修的尾声(2009年4月)。

►市场和资产表现上,流动性冲击阶段无差别抛售;基本面下行阶段不同资产和板块的分化开始显现。具体而言,

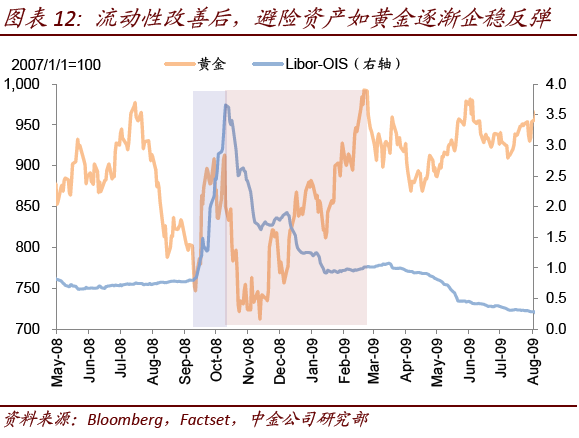

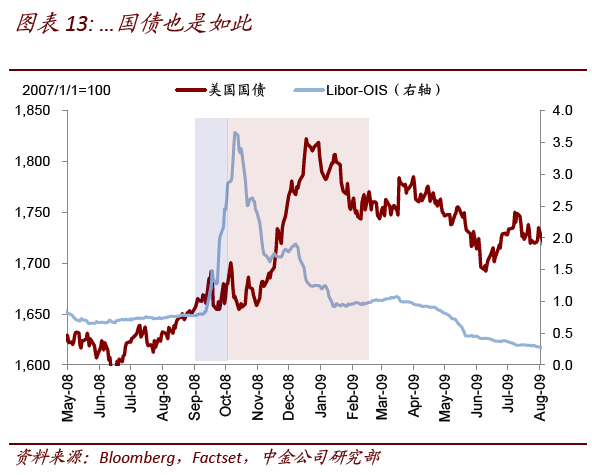

1) 避险资产如黄金和国债企稳反弹。流动性的缓解、持续的宽松环境、基本面和市场的继续下行,使得黄金结束了从2008年3月~10月的下跌趋势,在10月底逐步开始企稳,直到2009年3月美股市场见底。类似的,国债摆脱了在流动性紧张阶段的盘整,也开始明显反弹。

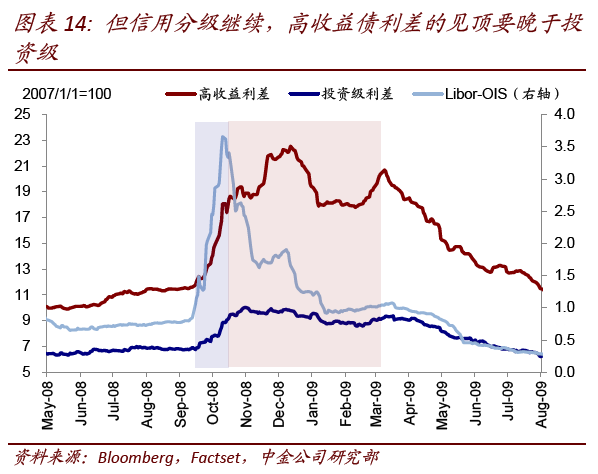

2) 信用分级依然明显,高收益利差继续走阔,见顶晚于投资级。流动性改善后,信用利差继续走阔,投资级利差在流动性拐点后的1个月左右后的2008年10月底见顶,而高收益利差的见顶更晚,要到两个多月后的12月初。

3) 不同板块之间,相比流动性紧张期间基本无差别的普遍大跌;基本面主导阶段后,板块的分化明显开始拉大,当时一些受危机直接冲击较小的板块如通讯服务、医药、能源、食品饮料、公用事业等在这一阶段的表现明显要好于整体市场,而像银行、多元金融、房地产和REITs、航空与汽车等首当其冲的板块跌幅则要大的多。

因此,结合2008年历史经验,我们认为,在美联储政策能够边际缓解当前流动性问题的基准假设下,市场也有可能进入基本面下行主导的阶段,虽然估值有可能率先企稳,但盈利下修的压力可能还未得到充分反映。不过,流动性压力导致的无序抛售后,那些直接受公共卫生事件本身影响相对小的板块、资产和市场都有可能存在相对表现机会。

当然,我们这一观点面临的主要上行风险来自于公共卫生事件短期内得到有效控制、以及更大程度上的政策刺激和国际合作;下行风险则来自一些“薄弱环节”(如信用债市场或者资产与金融机构)风险暴露引发更大的冲击(参见《疫情升级的金融传导机制及“薄弱环节”排查》)。

(编辑:郑雅郡)