本文来自微信公众号“草叔消费升级研究”,文中观点不代表智通财经观点。

1.2019年九毛九集团全年业绩回顾

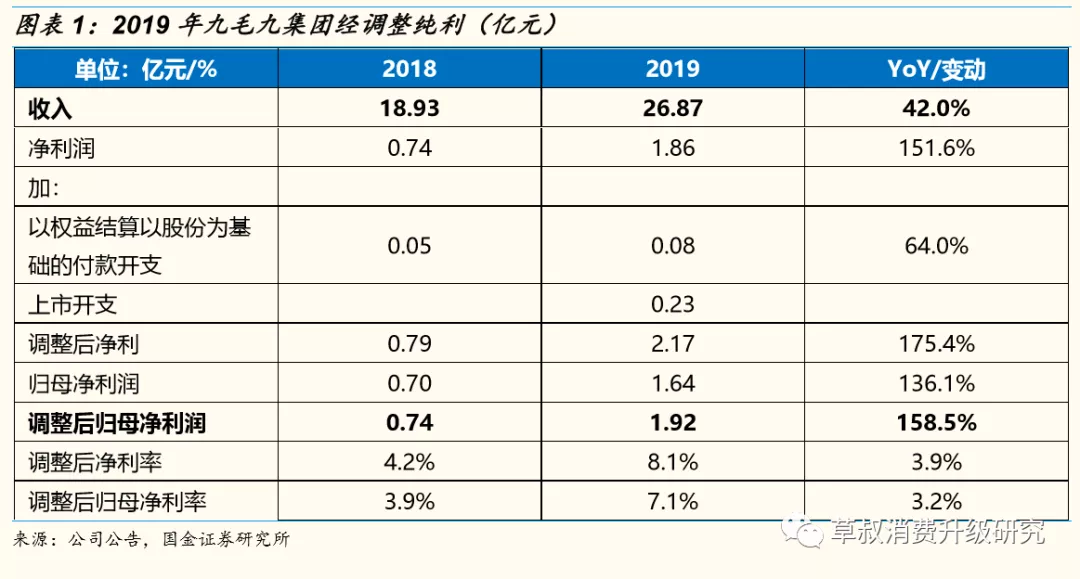

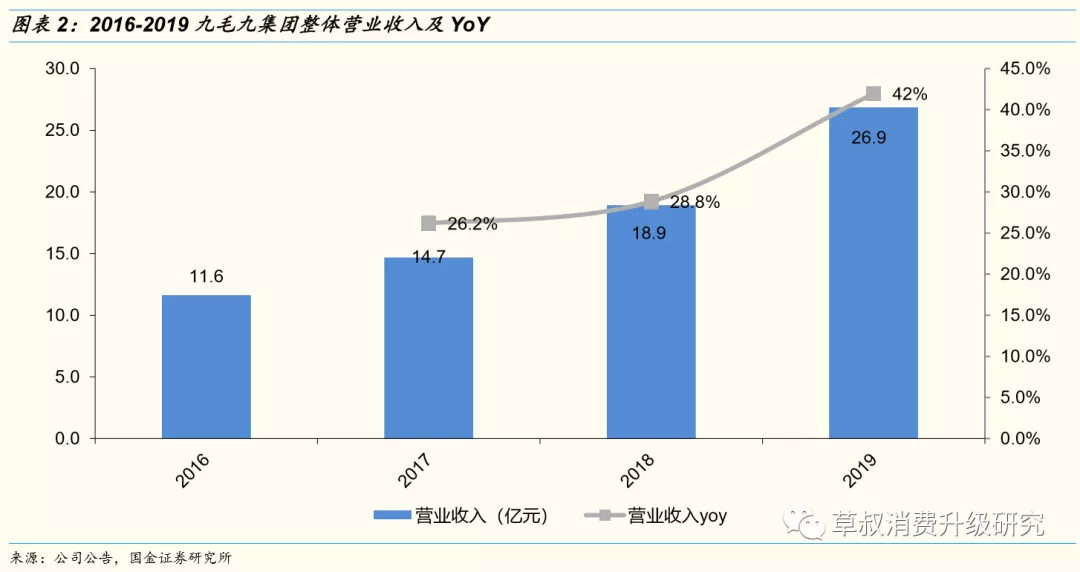

收入同增42%,调整后归母净利同增158%,业绩符合预期。九毛九(09922)2019年实现收入26.87亿元人民币,同比增长42%,主要增长来源于门店快速拓展;调整股权激励费用和上市开支后净利2.17亿元,同比增长175%,调整后净利率为8.1%/同比提高3.9pct;调整后归母净利润为1.92亿元,同比增长158%,调整后归母净利率7.1%/同比提高 3.2pct,整体业绩符合预期。利润率提升明显主要由于①2018年其他存货亏损拖累利润,②2019年经营利润率更高的太二品牌对收入贡献持续提升。

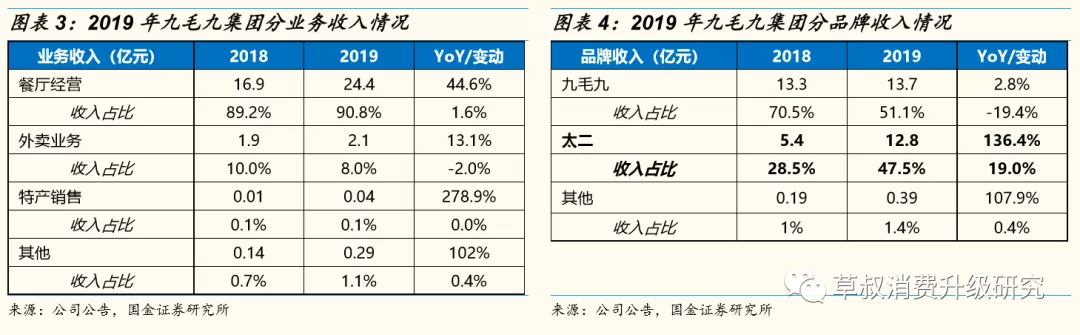

太二品牌收入同增136%,收入占比同比提高19pct。2019年九毛九集团整体收入26.87亿元,其中餐厅经营贡献达24.4亿元,同比增长44.6%,餐厅收入占比约为90.8%/同比提高1.6pct。九毛九集团旗下主营餐饮品牌为九毛九品牌与太二品牌,2019年两大主营餐饮品牌对营收贡献出现结构性变动:2019年九毛九品牌实现收入13.7亿元/同比增长2.8%,收入占比为51.1%/同比下降 19.4pct;太二品牌实现收入12.8亿元/同比增长136.4%,收入占比为47.5%/同比提高19pct,太二品牌是公司核心增长动力所在。

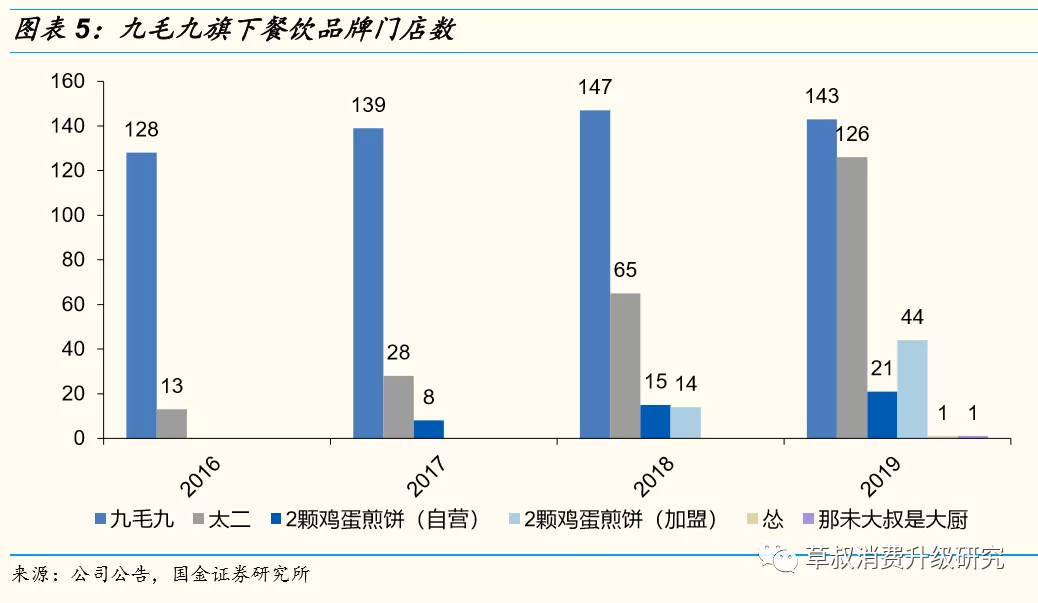

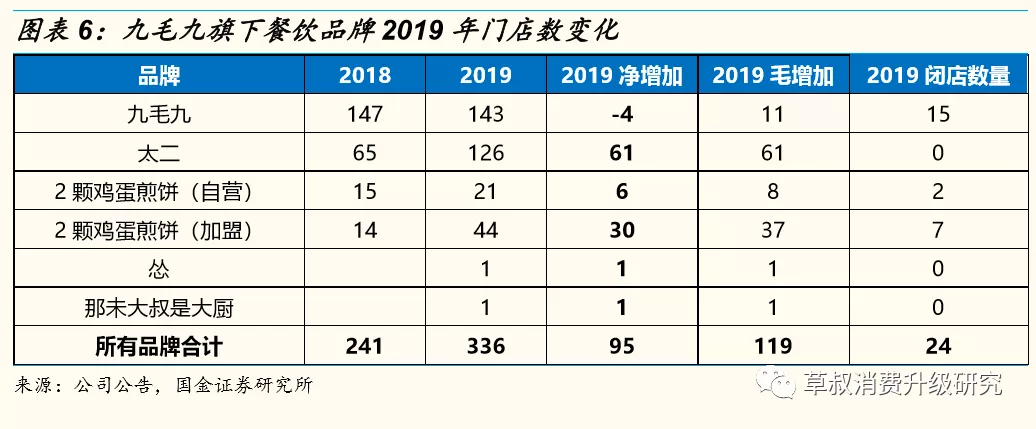

门店快速扩张,2019年净增加95家,其中太二品牌开店61家,为扩张重点所在。九毛九集团餐厅营收保持增长主要动力为不断扩张门店网络,网红品牌太二为扩店重点所在。截止2019年末总门店数,所有品牌/九毛九/太二/2颗鸡蛋-自营/2颗鸡蛋-加盟/怂/那未大叔分别为336//143/126/44/21/44/1/1家,2019年净增加95家门店(65家自营+30家加盟),其中太二品牌61家,2019年因经营调整闭店数为24家(17家自营+7家加盟)。2019年太二品牌开店情况与招股说明书预期相符,其他品牌略低于预期,预计短期公司仍会将主要拓展精力放在太二品牌。

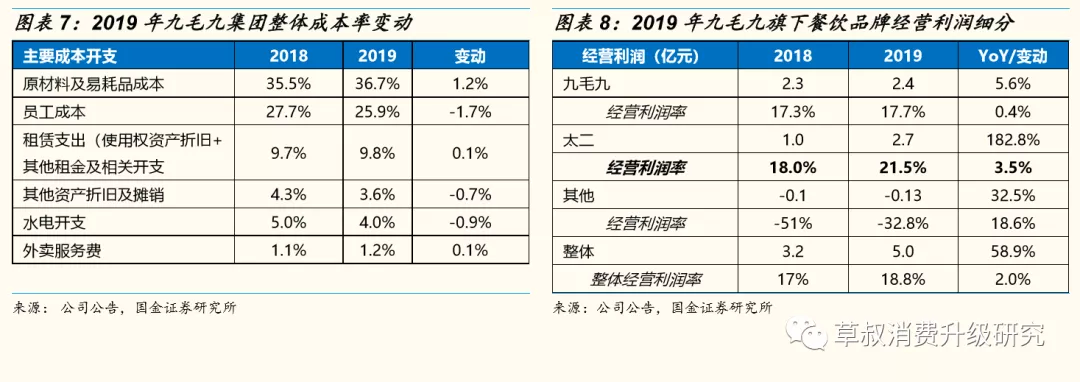

标准化流程降成本,经营利润率同比提升2pct。九毛九集团2019年经营利润率由同比提升2pct达18.8%,其中太二品牌因其对人工依赖度较低,经营利润率高达21.5%,高于整体水平,九毛九集团2019年员工成本占比同比下降1.7pct至25.9%。伴随太二品牌收入贡献上升,同时通过持续提高运营流程的标准化程度,未来有望进一步控制人工成本。原材料成本率同比略有上升,系太二品牌原材料成本占比相对较高,同时餐饮行业原材料成本端均有一定上升趋势,符合行业规律。

2.2019年九毛九集团关键指标回顾

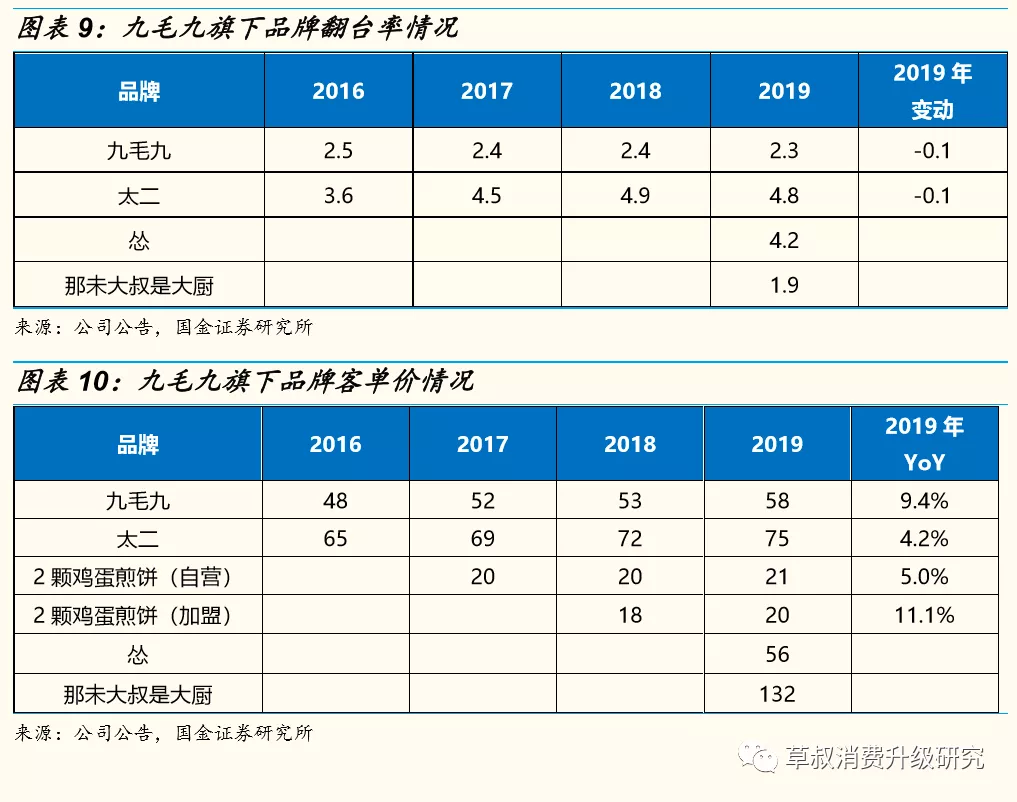

翻台率相对稳定,变动在合理范围。分品牌来看,九毛九/太二/怂/那未大叔2019年翻台率分别为2.3/4.8/4.2/1.9次/天,九毛九品牌与太二2019年翻台率同比下降0.1次/天,变动均在可接受范围,尤其是太二品牌2019年门店增幅高达94%,部分新店仍处于爬坡期,尚未成熟,整体翻台率稍降为合理现象,在高速扩张的背景下翻台率仍高达4.8次/天,体现高人气;新品牌水煮串串怂翻台率为4.2次/天,表现不错,持续性有待观察。

客单价各品牌稳健增长。2019年九毛九集团旗下品牌九毛九/太二/2颗鸡蛋-自营/2颗鸡蛋-加盟/怂/那未大叔客单价分别为58/75/21/20/36/132元,客单价价格层次区分明显,覆盖消费群体范围广。九毛九/太二/2颗鸡蛋-自营/2颗鸡蛋-加盟客单价均有所提高,分别同增9.4%/4.2%/5.0%/11.1%。

太二同店销售额同增4%,九毛九品牌同店销售额基本持平。2019年九毛九品牌/太二同店数量分别为120/32家,同店销售额达到11.39/4.57亿元,同比增长0.2%/4.1%,太二同店销售额实现稳健增长,九毛九品牌基本持平。

3.2020年最新营业情况

受卫生事件影响,九毛九集团旗下品牌于1月26日起暂停营业。3月17日,九毛九集团发布公告,鉴于中国卫生事件有所缓解,九毛九旗下部分门店将于3月18日起恢复营业。剩余门店将根据门店所在地区卫生事件防控情况逐步恢复营业。3月27日,太二宣布北京、上海、广州、深圳、厦门等地门店恢复堂食,其他门店也将陆续恢复,部分门店外卖服务仍继续开放。停业期间,九毛九旗下专注堂食餐饮品牌太二酸菜鱼灵活变通,自2月24日起,广州深圳部分门店上线美团外卖。3月13日,太二酸菜将外送服务扩展至北京、上海、厦门、南京等城市,同时支持门店自提服务。为了提升消费者外卖体验,太二将米饭、冰粉、虾仁娃娃菜加量10%。

4.未来增长潜力:主品牌门店扩张及新品牌孵化

门店快速扩张有望持续。目前太二品牌是公司核心看点: ①太二标准化程度高,盈利能力强,单店投入250万元,实现盈亏平衡仅需一个月,现金投资回报期平均为7个月,远低于行业水平的15-20个月,赚钱能力正处于兑现期。②太二门店仍处于快速扩张期,大举进入一线、新一线、二线城市,目前并没有因为经营原因关店的情况出现,仅有2017年因为业主终止租赁协议而关闭一家店,门店扩张的空间还很大。对于九毛九品牌,公司计划加强其在华南现有市场的渗透率。

新品牌孵化未来可期。对于新品牌的孵化,公司拥有一套相对标准的流程。股权激励促使品牌团队了解市场需求,选择好的赛道;公司的中央厨房以及集中配送的供应链体系是新品牌运营的保障;标准化的运营管理及和商场的合作关系有望促进新品牌进一步做大和扩张。公司拥有太二网红品牌经验在前,未来其他现有或者新品牌有望借鉴其经验进行运营和扩张,发展或可期待。

5.盈利预测及投资建议

考虑到卫生事件影响,我们下调了2020年盈利预测(收入下调25%,利润下调73%),2021年维持不变,新增2022年预测,主要调整了开店数量、翻台率、实际开业时间、固定成本率等关键假设,我们预计九毛九集团2020/2021/2022年营收分别为28.3/54.0/71.6亿元,归母净利润分别为0.6/4.1/5.6亿元,对应PE分别为171/25/18x,维持买入评级。

风险提示

卫生事件风险

扩张不及预期风险

食品安全风险

成本上升风险

单店经营效率下降风险

行业竞争加剧风险

证照不合规风险

(编辑:李国坚)