本文来自国金证券。

1. 2019年海底捞(06862)全年业绩回顾

海底捞2019年全年营收同比增长56.5%至265.6亿元,归母净利润同比增长42.3%至23.4亿元,收入端较符合预期,利润端略低于预期。海底捞2019年归母净利率为8.8%/-0.9pct,主要因为开店综合成本上升以及2019年新实施的IFRS会计准则影响:①原材料成本率和员工成本率分别同比+1.5pct和+0.5pct;②租赁成本率、折旧摊销率和财务成本率分别同比-3.1pct、+3.1pct和+0.7pct。如果剔除新会计准则的因素,当期归母净利润约24.9亿元(调整1.5亿元),同比增长约51.3%,调整后归母净利率约9.4%更为合理。整体来看,新店的加速拓展带来了翻台率的下降和成本的上升,但客流量(2.44亿人次,+49.3%YoY)和客单价(105.2元,+4.1%YoY)的增长依然支撑着收入端的高速增长。

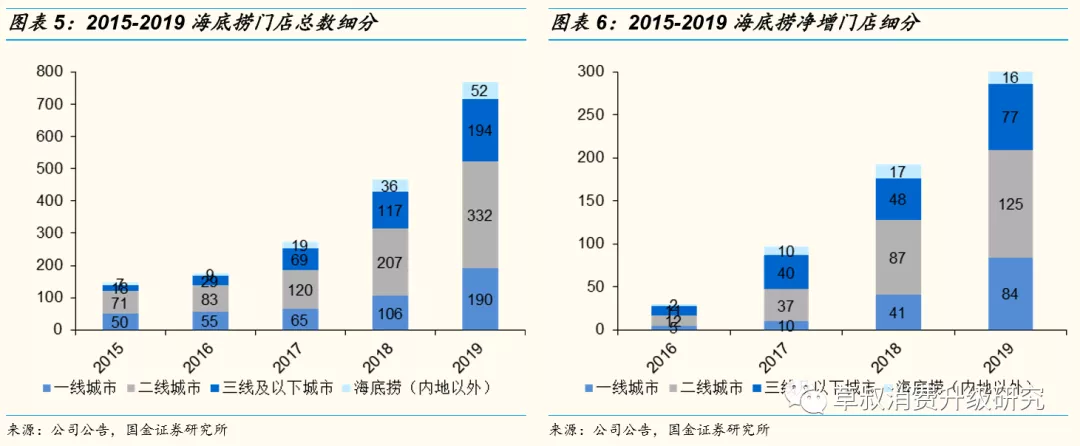

开店进度方面:海底捞2019年末门店数量达768家(一线/二线/三线及以下城市/内地以外分别190/332/194/52家),同比增速高达65%,2019年净增加302家(一线/二线/三线及以下城市/内地以外分别净增加84/125/77/16家),高于往年(2018/2017/2016年门店分别净增加193/97/30家)。渠道分布上来看,2019年加大了对一线和二线的加密力度,三线及以下城市下沉仍较快,内地以外扩张相对放缓。公司的开店是自下而上的推动,因此渠道布局上会进行灵活调整。

2. 海底捞关键指标回顾

翻台率:由于处在门店密集拓展期,整体翻台率略有下滑符合行业规律,由2018年的5.0次下降至2019年的4.8次,我们认为未来随着门店加密进程的推进,合理范围内的下降是可预见的,也是可接受的。对于火锅慢餐行业而言,我们认为海底捞4次以上的翻台率水平仍然优异。具体来看,2019年一线/二线/三线及以下城市/内地以外翻台率分别为4.7/4.9/4.7/4.1次/天,内地以外略有提升,但是其业务波动性较大,还有待观察。

客单价:海底捞2019年客单价整体同比上升4%至105.2元,符合预期。具体来看,2019年一线/二线/三线及以下城市/内地以外客单价分别为110/99/95/185元,同比+4%/+5%/+3%/-5%,内地各线城市均表现出了良好的消费力,内地以外客单价本身高于内地,但是变化趋势的稳定性较差。

同店数据:海底捞2019年整体同店销售额同比增加1.6%,主要由于新增同店数量大幅上升,新的同店拉低整体同店销售额,和结构性因素影响(2019年同店为233家,同比增加61%,低线城市单店贡献低于高线城市)。其中一线/二线/三线及以下城市/内地以外分别同比-0.2%/-1.9%/8.3%/11.9%,2019年海底捞整体同店翻台率为5.2,同比持平,同店翻台率仍然保持5以上的优异水平,具体来看,2019年一线/二线/三线及以下城市/内地以外分别为5.1/5.3/5.2/4.4,三线及以下城市和内地以外同比有所上升。

3. 2020最新营业情况

2020年公司主要增长依然来源于门店扩张,根据公司的业绩电话会议沟通内容,2020年已有303家门店签约,受公共卫生事件影响,正常装修93家,其他装修开始日期待定,门店拓展大概率能够完成。海底捞1月26日-3月11日共停业46天,从3月12日开始陆续恢复营业,目前621家门店现已恢复营业,现在整体达到2次/天以上翻台率,不会对中长期造成长久影响。海底捞公共卫生事件期间提高各种安全措施,开展无接触配送,考虑到火锅外卖具有特殊性质,讲究场景及新鲜度,目前海底捞有147家门店提供外卖服务,外卖也会随着门店扩张继续增加,但是相对收入占比较小。

4. 中长期:期待产业链延伸

中长期来看,当火锅慢餐业务步入成熟期之后,门店扩张空间进入饱和阶段,单品牌门店扩张对增长贡献程度有限,海底捞长期发展动力来源于深耕海底捞持续积淀的产业价值链,完成企业转型,将价值链横向纵向扩宽,使海底捞由餐饮单品牌企业向综合性餐饮管理平台转型。

2019年3月海底捞宣布收购北京优鼎优餐饮100%股权,意味着进入客单价较低,但消费频次更高的冒菜领域。2019年11月公司又公告称,拟收购中餐厅品牌“汉舍中国菜”和“Hao Noodle”面馆,迈进快餐领域的决心渐渐清晰。快餐场景如能顺利拓展,将有效提升海底捞在慢餐领域之外的增长空间,激发外卖业务的潜力,展示公司管理能力和文化的可复制能力,且对公司整体估值水平也有积极的影响。海底捞未来横向品类延伸值得期待。需要注意的是,中短期来看,创新业务对收入的贡献有限。

5. 盈利预测及投资建议

我们对2020/2021年盈利预测的部分假设进行调整:门店扩张方面:我们预计公司2020年已签约门店基本可以成功开设,2021/2022年扩张持续推进,2020-2022年预计分别新增255/181/225家门店。

翻台率方面:我们预计2020年受公共卫生事件影响,海底捞门店翻台率出现先降后升的态势,整体较往年有明显下滑,2021年有所恢复,略低于2019年水平,2022年与2021年基本持平。

客单价方面:我们预计客单价将保持2%-4%的增速,其中,一二线城市增幅略高于三线及以下城市内地外门店经营波动较大,客单价增速保守估计为2%。

门店营业时间方面:海底捞自1月26日内地门店停业,3月12日起恢复营业,停业时间为46天。根据我们检测数据显示,门店正处于逐步恢复过程中,尚未全部开始提供堂食服务,因此将老店和新店的折算比例调低。

调味品食材业务、外卖业务:受到公共卫生事件影响,我们预测海底捞调味品食材业务、外卖业务2020年收入端增速将明显优于餐厅业务。

成本端:2019年原材料成本率提升略高于预期,我们调高了之后的原材料成本率,其他科目与此前假设差异不大。

投资建议:考虑到门店堂食处于逐步恢复状态,门店扩张节奏与预期有所变动等多个因素影响,我们调低了对于2020年的盈利预测(收入端下调10%,利润下调18%),对于2021年的预测基本维持不变,新增了2022年的预测。我们预计海底捞2020/2020/2021年实现营业收入287.0/475.0/575.8亿元,同比+8.1%/+65.5%/+21.2%,归母净利润21.6/39.5/47.2亿元,同比-8.1%/+83.0%/+19.5%,对应PE分别为70/38/32x。我们预计公共卫生事件结束后,行业洗牌进程加速,海底捞作为有望享有一定品牌估值溢价,维持增持评级。

<img src="http://img.zhitongcaijing.com/images/contentformat/4320655e6972cfbf96a4d79895a12613.jpg" style="color: rgb(51, 51, 51); Helvetica Neue", "PingFang SC", "Hiragino Sans GB", "Microsoft YaHei UI", "Microsoft YaHei", Arial, sans-serif; letter-spacing: 0.544px; text-align: justify; white-space: normal;"/>

6. 风险提示

公共卫生事件风险

扩张不及预期风险

食品安全风险

成本上升风险

单店经营效率下降风险

行业竞争加剧风险

主要供应商为关联方

证照不合规风险

附20200326早10:00电话会议:

经营业绩

门店扩张:2019继续加密下沉,新开308家门店,291家大陆,内地以外17家,关店开新店6家,2019年共计768家门店,大陆716家,一线190家门店,二线332家门店,三线及以下194家,大陆以外52家,内地外门店覆盖中国港澳台,美国,韩国日本等国家地区。

翻台率:整体翻台率为4.8次/天,2019年新开门店翻台率为4.1,2018新开门店翻台率为4.5。

同店方面:同店数量为233家,一线城市49家,二线城市110家,三线及以下城市57家,内地以外17家。整体同店翻台率5.2次,与2018年持平,2019年同店销售额增长率为1.6%,2018年为6.2%,主要原因为新增同店数量大幅上升,新的同店拉低整体同店销售额。

新技术运用情况:2019年运营3家智慧餐厅,中央厨房直配成品菜,智能配锅机在多家门店使用。传菜机器人部署超过1000台,后台清洗设备在500家海底捞门店部署。

菜品研发:2019年453款新品,其中8款产品做全部门店推广。新款菜品中71款产品为区域产品,根据目前情况,一般一个门店有1-2款菜品不同于其他门店。2019年海底捞酒水销售额5.6亿元,酒水18种。啤酒销售量最好,2251万瓶,2.2亿元,占酒水销售额40.23%,乳酸菌销售额500万元,收入占比2.7%。

财务情况

收入方面:2019年全年实现总收入265.6亿元,同比+56%,餐厅营收256亿元。1,96.4%,外卖1.7%,2019年净利润23.4亿元,同比+42.3%。

成本费用方面:原材料费用112.4亿元,占收入比42.3%,上升1.5pct,主要是公司堂食提高顾客体验费用增加,原材料费用和提升;员工费用79.9亿元,占收入比为30.1%,同比上升0.5pct,主要原因为新开门店员工数量上升,部分城市员工成本提高。租金还原到租赁新准则之前为8.93亿元,占收入比3.5%,与2018年持平,2019年租赁新准则对净利润影响为1.5亿元。

资金运营方面: 2019年总资产206.14亿元,2018年为119.45亿元,主要原因为新店投资资产增加36.9亿元。现金转化周期健康,2019年存货周转天数26.9天,去年同期14.5天,同比+90%,主要原因为公司门店扩张,应对原材料涨价增加存货,应收账款天数2.4天,去年同期 3.5天,同比-30%,门店收款时间大大减少。应付账款周转天数2019年为34.7天,2018年为28.6天,主要原因为业务扩张,业务产生稳定现金流,公司2019年经营现金流为45.8亿元,较2018年增加22亿元,主要因为公司税前利润增加以及营运资金增加。资本支出主要用于门店装修,2019年资本开支为49.2亿元,2018年为26.1亿元,增加23.1亿元,2019年资本开支30亿用于新开门店,10亿元用于门店扩张款,6.4亿元用于购置资产。剩余2.8亿元用于老店翻新和增加固定资产。

发展战略

继续扩张门店数量

持续提升顾客就餐体验

继续寻求发展新业态

策略性地寻求收购优质资源

QA&

Q:短期2020指引,受公共卫生事件影响,未来3-5年开店计划?

A:每一年开店不会有具体计划,开店根据储备干部、合适场地而定。目前储备干部总计1362,其中大陆地区1264人,内地以外98人。2020年303家门店签约,受公共卫生事件影响,正常装修93家,其他装修开始日期待定,我们会更具以往发展方向决策推进。

Q:开店与运营指标如何平衡?翻台率底线?

A:一二线城市没有具体导向型计划,2019年以西安为试验城市,多开目标50%的店,翻台率几乎没受到影响。如果一个城市出现1-2家店低于3,会考虑城市是否已经到最大门店数。3000家店肯定不是上限,公司在火锅的市场占比还相当低,而且很多人原来不吃火锅现在也会因为好的服务吃火锅,新增的需求也在增加,本来原来的市场公司占有率也并不大,只占据百分之零点几。有更多消费者习惯吃火锅,因此会持续扩张。

Q:家族管理是否会出现矛盾?

A:家族长有任命权,选一个好的发展土壤,对于家族长来讲,最重要的是选好这个种子。一般来说,是选他们近的,供职不小于3年,甚至8-15年,在选人过程当时是准确的。但是他们没有考核权和淘汰权,这个是总公司做的。如果5个门店以后,就要重新考虑家族管理,对家族来说,不会做的特别大。每一家都具体考虑。

Q:公共卫生事件影响,股东分红达30%,管理层计划如何?

A:2020年公共卫生事件影响预计会尽量克服,现金流保持稳定;董事会根据2019业绩制定分红,董事会不希望影响股东等的正当权利。

Q:广告费未来投入?

A:海底捞创立26年,顾客对海底捞保持信任,员工对海底捞保持高度的爱,因此信任和爱形成良好互动,良性循环。因此广告费用较少。

Q:创新业态未来规划?

A:海底捞探索的部分业态并不是新生事物,新与旧是相对的,公司希望用海底捞管理体系运用在其他餐饮领域,内部创业等方式积极尝试其他业态。传统业态与海底捞模式相结合。

Q:公司近期半成品菜业务销量如何?自主开发还是其他形式?是否考虑加强发展此类业态?

A:公共卫生事件期间推出12个半成品菜品,品类正在增加,目前只在北京、天津等地开展,日均几十万销售额左右,规模较小。目的是公共卫生事件起劲为更好服务顾客,增加会员黏性,主要目标不

是为了盈利。未来还需继续考虑,观察。

Q:智慧餐厅是否盈利能力较强?后续规划?

A:海底捞用新技术改变餐饮行业,智慧餐厅包括智慧服务/运营/生产,满足个性化服务,之智能化数据化管理提升运营能力,智慧生产提升食品安全。智慧餐厅 2家位于北京,1家位于新加坡。传菜机器人超过1000台,进一步优化人工。随着部署门店增加,研发费用

中期目标2022年新开门店基本实现智慧餐厅。长期目标是自动化,信息化,人工智能在全球餐饮排名前列。

Q:公共卫生事件影响,一月底门店休业,门店现大部分恢复营业,公共卫生事件是否存在中长期影响?

A:2020年1月26日内地门店开始停业,对公司收入利润造成一定影响,因为公司仍要继续支付租金及员工工资,公司从3月中旬陆续恢复营业,621家门店现已恢复营业,现在整体2次/天以上翻台率,不会对中长期造成长久影响。

Q:公共卫生事件中,外卖业务如何?未来是否会更重视外卖业务?

A:海底捞公共卫生事件期间提高各种安全措施,开展无接触配送。火锅外卖具有特殊性质,火锅讲究场景及新鲜度,外卖顾客和堂食顾客具有不停需求。外卖会随着门店扩张继续增加,目前我们有147家门店提供外卖服务,外卖收入占比不会有特别巨大的影响。目前收入占比1.7%左右,会稳定在相对稳定水平

Q:同店数量增加,如何看待未来同店翻台率?

A:目前有233家同店,一线49家,二线110家,三线57家,内地17家,与2018年同店数量明显增大,二线,三线同店数量占比增加,同增61%左右,预计2020年同店数量将继续增加。2019年2018年同店翻台率基本持平,目前翻台率保持在6以上门店有70多家,一二线翻台率较2018略微下降,三线及内地以外略微上升,相较同行有较大优势。相比同店翻台率公司更多关注单店模型,公司近年来推进加密布点,降低顾客等待时长,提升顾客满意度。目前高峰期等位在2-3小时。

Q:海底捞人才培养机制后备店长增长快于门店增长,如何解决这个问题?

A:这样公司有更多的机会选择店长,店长质量会越来越好。店长储备在任何时候肯定比开店要多。员工之间看的是收入比之前有没有增长,比起同行收入是不是更好。公司也设置了更多竞争体系,对于员工来说,每个阶段对比的是他同期来的员工。此外,比起同行来说,员工的进步也更快。

Q:基层员工如何晋升?如何保持持续激励?

A:开店数量不可能跟上人才发展数量,员工设置基层晋升体制,员工是针对每一层晋升时同期员工对比,提员工心态平衡感。

Q:公司是否知道某些城市进入饱和状态,是否继续下沉市场?

A:公司目前在将近140个城市开设门店,整体门店翻台率较去年略微下降,较多城市高于整体,尚未明确饱和城市。扩店战略提倡自下而上,很难确认未来开店重点。开店关键是人和地点,这两个要素中,后备店长持续增加,开店地点目前2020签约门店303家。这两个对公司没有太大难点。

Q:人员管理和供应链管理如何应对困难,如何管理新员工?

A:供应链管理建设推进基本完毕,供应链优势将持续增强,供应链成本随着地区门店数增加将降低。门店增加,员工数增加,将更加注重完善员工迭代。员工3-5年会对公司形成较深的理解。

Q:孵化其他业态有什么难点,是否存在协同效应?

A:孵化新业态需要持续探索调整最恰当的方式,最后运作模型理念是相通的,海底捞经验会对其他新业态提供经验。

Q:海底捞目前一共10万多员工,最近3年的7-8万员工,海底捞企业文化传承与认同?

A:海底捞文化是一个环境氛围传递教育,并不复杂,新员工会根据老员工表现、餐厅制度自然认同双手改变人生的企业环境与文化。海底捞的核心价值观是双手改变命运,如果一个员工到门店以后,发现他们都能在海底捞的平台上改变命运,得到更好的生活,自然也会认同这种文化,人就是文化的产物,这个是一个潜移默化的过程。对于门店店数员工数增加,在员工管理方面,一直比较注重人和KPI,在定组织架构的时候,在15年基本上就完善了,我们用了这个家族岗位的方式,就是把管理工作扁平化,企业文化的传递,是通过老员工,来传递的,店长成长起来最快也得3-5年的时间,潜移默化的受到企业文化的影响。

Q:管理层19年下半年开店节奏?

A:下半年开店比例约为整年60%,上半年比例约为40%。这个比例保持稳定。

Q:新技术运用将如何控制食材与人工成本?

A:新技术主要准求的目标是改善顾客体验,在短期不会看到新技术降低员工与食材成本,长期或许会存在降低成本的现象。

Q:外卖利润率与堂食相比如何?

A:外卖利润率稍高于堂食利润率。

(编辑:郭璇)