本文来自微信公众号“东北地产研究”,作者:东北证券地产组。

永升生活服务(01995)公布2019年全年业绩,实现收入18.78亿元,同比增长74.5%;其中基础服务、社区增值服务、非业主增值服务分别实现收入57.0%、17.3%、25.7%,社区增值服务在收入中占比超越非业主增值服务;综合毛利率29.6%,其中业主增值服务毛利率微降,由2018年的63.4%下降至51.2%;得益于整体毛利率的提升和管理费用率的下降,公司实现归母净利润2.24亿元,同比大幅增长112.7%,归母净利率为11.92%,上升2.6pct。

市场化拓展持续发力,合约面积站上新台阶。截止至2019年底,公司在管面积达6515万方,同比增长62.2%,其中来自于旭辉集团和第三方的在管面积分别为1769、4747万方,分别较2018年底增长305、2187万方;合约面积达到1.11亿方,同比增长68.6%,绝对值增长4490万方,其中来自于第三方的合约面积占比超七成,市场化拓展收获成绩。合约面积的同比增速高于在管面积的增速,合约面积/在管面积比值不降反升,由2018年底的1.63倍上升至1.7倍,锁定了公司未来的业绩确定性和成长性。

管理优化,收入、利润结构更进一步。2019年,业主增值服务在收入占比中首次超越非业主增值服务;在毛利占比上,更是超越了基础服务的贡献,达到45.15%,而同期的基础服务、非业主增值服务的毛利占比分别为43.94%、10.91%,合理的收入、利润结构有助于公司未来的成长维持良性循环。此外,2019年公司的管理费用为2.46亿元,管理费用率为13.1%,较上一期的17.78%有明显的改善。开源与节流并进,带动了公司净利润的跨越式增长。

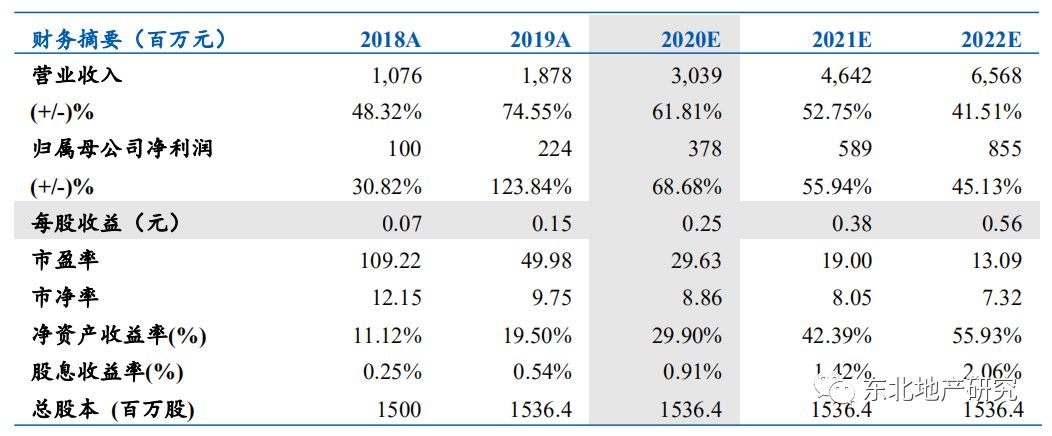

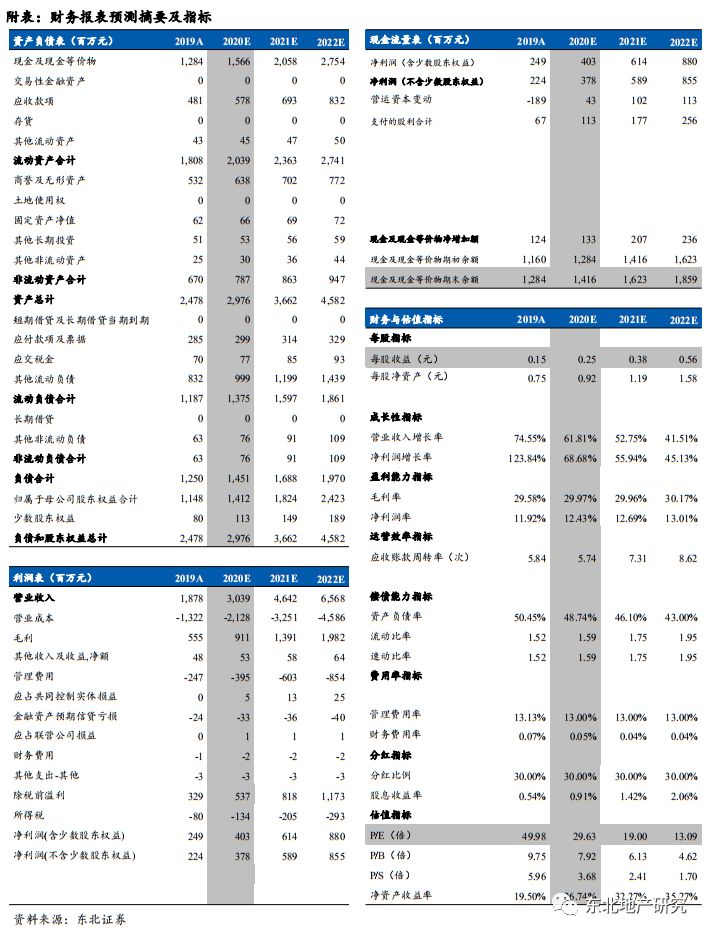

维持公司买入评级,考虑公司在2019年取得的优异表现、高速增长的合约面积以及社区增值服务的优秀表现,上调公司2020-2022年的盈利预测,EPS分别为0.25、0.38、0.56元,对应的PE为29.6、19.0、13.1倍,给予目标价11.92港元,对应2021年28倍估值。

风险提示:第三方市场拓展不及预期,社区增值服务进展缓慢