本文源自微信公众号“叶盛的读书笔记”。

美国软件公司:大跌之后是否机会已经到来?

2020年伊始至今,受全球公共卫生事件的影响,美国股市大跌。作为美国最具成长性的板块,美国软件行业也出现了深幅调整。截止2020年3月23日,美国67家软件公司今年平均下跌了16.7%,平均从区间最高价下跌了44.5%。

因此,投资者都会关心:在大幅下跌之后,美国软件公司现在估值情况如何?是否已经到了投资的时点呢?

1.1 美国软件公司选择

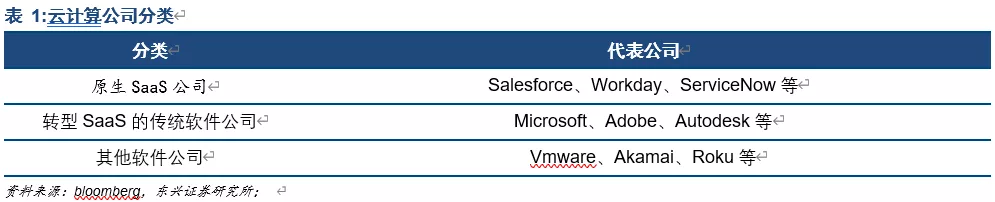

我们选取了市值在50亿美元以上的美股软件公司,共计67家。分为以下三类,详细列表见附录。截止2020年3月23日,67家软件公司合计市值为2.4万亿美元。其中原生SaaS公司37家,市值合计为6121亿美元,转型SaaS的传统软件公司18家,合计市值为1.99万亿美元。其他软件公司12家,市值合计为1420亿美元。

1.2 分析指标维度

我们最关注的是这些软件公司的成长性和估值水平。成长性主要通过收入增速来衡量,而估值水平则通过市销率来衡量。

1.2.1 收入增速

收入增速是成长性最重要的衡量指标。因为收入增速是一个非常综合的衡量指标。它不仅能够反映出公司的成长性,而且能够对公司的商业模式和竞争能力也能充分体现。通常来说,SaaS模式中获客成本通常都非常高,只有足够低的客户流失率,才能带来客户的不断累积和增长,进而带来收入的持续增长。

在本报告中,67家美国软件公司从2020-2022年的收入预测,都是按照数据平台一致预期得到的。

1.2.2 市销率

美国软件公司中相当部分都是原生 SaaS公司,很多公司大多不盈利,通常采用市销率来估值。背后的原因在于企业的生命周期。

任何企业都会经历从产品导入期、成长期、成熟期和衰退期。SaaS公司在成熟期时候会有稳定的收入和利润率水平。但是,在成长期却只能看到收入高速增长而基本没有利润。因此,我们在估值时候会推测出它成熟期的市场空间和潜在利润率水平,再用市销率反推过来得到它现有的成长期估值。

在本报告中,采取了两种市销率指标:

1、1年期市销率。比如2017年的市销率,则是用2017年12月31日的公司市值/2018年公司的收入(或预测收入)。

2、3年期的市销率。比如2017年的市销率,则是用2017年12月31日的公司市值/2020年公司的收入(或预测收入)。

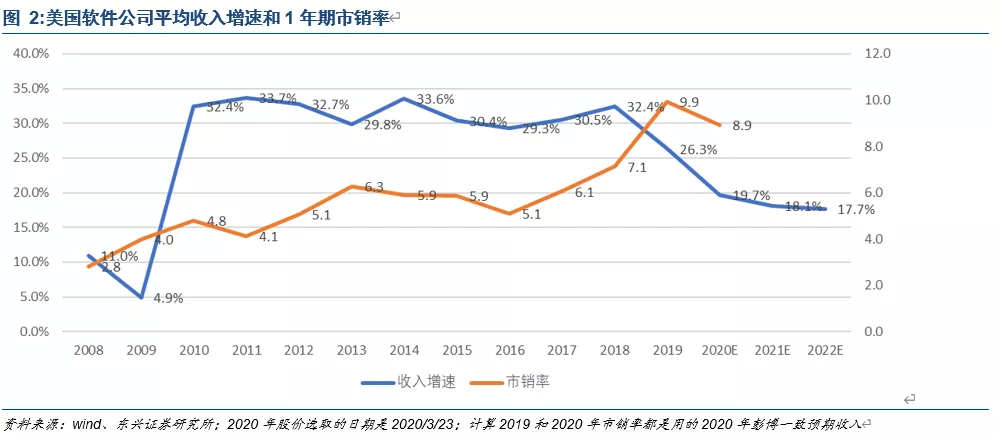

美国软件行业估值仍处于历史较高水平

我们统计了67家软件公司过去10年的平均收入增速和市销率水平,具体如下所示:目前,美国67家软件公司平均2020年市销率是8.9倍,相比之下,2020年的平均收入增速为19.7%。

如果我们以三年期的尺度来看,现在的美国软件行业的整体估值水平。截止2020年3月23日,美国67家软件公司股价,对应的2022年市销率平均是5.9倍。也就是按照2020-2022年的平均收入增速为19.7%、18.1%和17.7%,则当前的估值对应着2022年收入的5.9倍。

从图中可以看出,虽然美国软件公司的整体估值有所下降,但是其估值仍处于历史较高区间。

美国SaaS行业的估值水平高么?

3.1 美国SaaS行业的相对估值水平仍处于历史较高水平

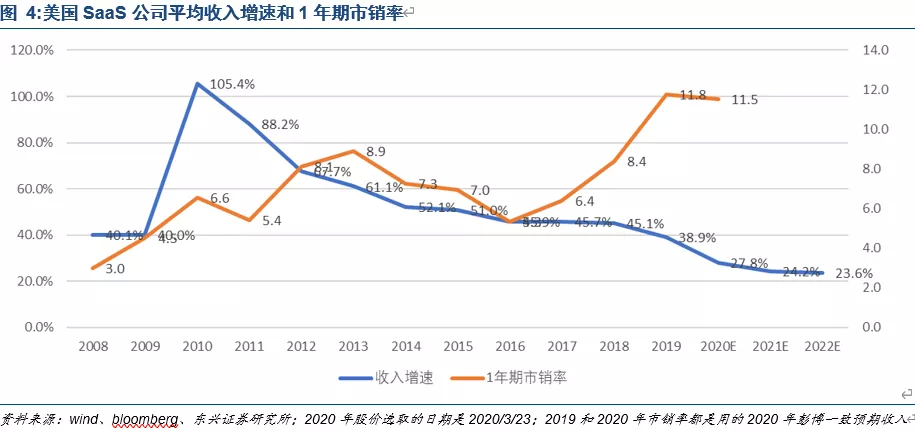

原生SaaS公司是美国软件行业的精华,是其中最具有成长性的板块。我们统计了37家市值在50亿美元以上的原生SaaS公司的数据。其收入增速和市销率分别如下:

目前,美国37家原生SaaS公司平均2020年市销率是11.5倍,相比之下,2020年的平均收入增速为27.8%。

如果我们以三年期的尺度来看,现在的美国软件行业的整体估值水平。目前,美国37家原生SaaS公司平均2022年市销率是7.2倍。也就是按照2020-2022年的平均收入增速为27.8%、24.2%和23.6%,则当前的估值对应着2022年收入的7.2倍。

从历史区间来看,目前美国SaaS行业整体估值水平仍然处于较高水平。

3.2 美国SaaS公司的绝对估值步入合理区间

3.2.1 5倍PS 是SaaS模式达到成熟期的合理估值

SaaS公司通常采用市销率来估值。这种估值方法隐含着一个假设:SaaS公司在成长期却只有收入却缺乏利润,发展到成熟期会有稳定的利润率水平。

我们预计SaaS公司能够在成熟期实现25%-30%的净利润率水平,市场给予15-20倍的市盈率PE,则公司在成熟期的市销率PS为3.75-6倍。为简单起见,我们假定5倍PS是SaaS公司在成熟期的合理估值水平。因此,超过5倍PS的估值都可以认为是市场给予的成长性溢价。

3.2.2 美国SaaS公司进入合理区间

和之前一直用平均法来计算不同,下面我们分别用平均法和整体法来计算67家SaaS公司的收入增速和估值水平:

按照平均法来计算,目前美国37家SaaS公司的2020年平均PS为11.5倍,2022年平均PS为7.2倍,对应2020-2022年收入增速分别为27.8%、24.2%和23.6%。

按照整体法来计算,目前美国37家SaaS公司的2020年平均PS为8.5倍,2022年平均PS为5.9倍。对应2020-2022年收入增速分别为24%、21.6%和18.5%。

不过,无论按照哪种方法来测算,美国原生SaaS公司都需要3-4年的时间达到5倍的PS。考虑到行业整体未来几年仍将有20%左右的增速,美国原生SaaS公司整体估值水平只能说处于合理区间,并未被低估。

从整体法和平均法的差别可以看出,美国SaaS行业整体估值更为合理,但是有部分收入体量不大的高成长SaaS公司享受了很高的市场估值。

重点公司推荐:ROKU(ROKU.US)

因此,今年以来的大幅调整后,美股软件公司的整体估值仍处于历史较高水平,虽然从3年的角度来,目前行业绝对估值水平具有一定合理性,但是整体并没有被特别低估。

当然,在大幅下跌之后,有部分美国软件公司已经具备了很好的投资价值。我们重点推荐美国流媒体公司Roku,该公司是美国流媒体行业的领导者,推荐理由如下:

1、公司是从电视向流媒体过渡的领导者。目前,公司的观看时长、广告收入都处于高速增长中。

2、公司的业务不但不会受到公共卫生事件影响,反而会受益于公共卫生事件。当美国人更多地呆在家里看电视之后,公司将能够从中获益。

3、经过大幅调整之后,公司估值已经非常具有吸引力。在大幅反弹之后,公司股价89美元,市值107亿美元,按照2020年公司平台收入估算市销率为8.9倍,考虑到公司平台收入未来几年增速都在50%,公司目前估值仍然处于较低水平,建议重点关注。

风险提示

全球宏观经济的风险。

(编辑:宇硕)