智通财经APP获悉, 受公共卫生事件的负面冲击,美股“十年长牛”迎来拐点。自2月份中旬以来,道指下滑约35%,纳指下滑约30%,标普500下滑约32%。而在恐慌氛围笼罩下,短短两周内,美股大盘先后经历了四次“史诗级”熔断。

美股持续下行,同时由于美国政府应对不力,导致投资者风险偏好下滑,引发集体抛售,因此不少个股受大盘拖累亦遭重创。而除了公共卫生事件之外,油价的大幅下跌也导致美国页岩油企业发行的垃圾债出现问题,从而引发了新一轮的抛售。

从目前局势来看,本轮美股危机仍有继续蔓延之势。

高收益债券将率先违约?

3月18日,桥水基金“被爆”的消息不胫而走。据桥水基金发给客户的一篇内部邮件中表示,受公共卫生事件影响,桥水旗下的各大基金面临的风险可能超出预期。其中,全天候基金预计下跌幅度在9%至14%之间,纯阿尔法基金预计下跌幅度在7%至21%之间,最优组合基金预计将下跌大约18%。

而桥水基金遭遇重大亏损的原因之一,主要是其旗下进行风险平价(Risk Parity)策略交易基金在前段时间里重仓了波动率均比较低的美股与高收益债券。在公共卫生事件冲击与油价下滑背景下,美股与高收益债券同时下跌,桥水也不得不同时抛出股票与高收益债券,从而蒙受巨大损失。

有分析师表示,高收益债券发行企业面临的信用风险要高于投资级债券发行企业。投资级债券往往会与国债变动挂钩,但高收益债券面临的不确定性更高,在市场下行环境下,这些资产首当其冲受到冲击。

同日,莫尼塔研究表示,4月份和8月份预计将会是美元高收益债出现违约可能性较高的时段。若发生高收益债违约,大概率会发生在非必需消费、能源、金融这三个行业中。

而本周三(3月25日),则是第一个可能发生违约的日子。

Navient打响爆雷第一枪?

莫尼塔研究称,Navient(NAVI.US)公司将有15亿的高收益债于3月25日到期,评级为“BB-“,所属BICS一级行业为“金融”。该公司债务/普通股权益达到2700%,资产负债率达到95%。此外,截至2019年底,该公司现金及现金等价物共计12.33亿,低于3月25日到期的15亿美元高级收益债。

值得注意的是,该公司股价今年亦出现大幅下挫,自1月23日起,股价跌幅约60%,并刷新历史新低。那么,Navient真的会发生债务违约吗?

智通财经APP了解到,Navient是原Sallie Mae(学贷美)于2014年分拆形成的两家公司之一,主要提供消费者银行业务金融产品和服务。

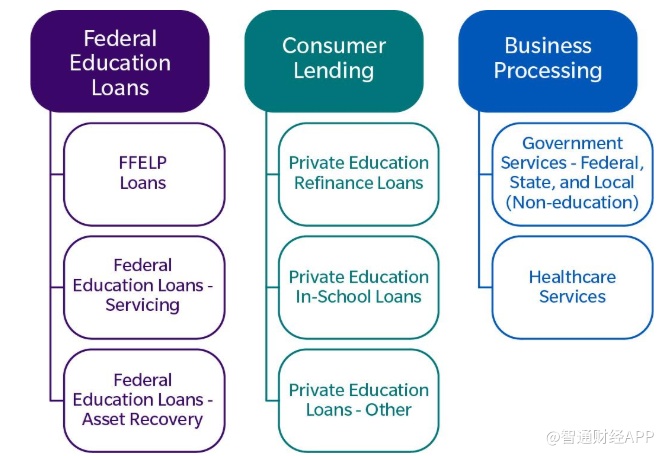

据2019年财报,公司的业务主要分为三个部分:联邦教育贷款(Federal Education Loans)、消费者贷款(Consumer lending)、以及业务处理(Business Processing)。此外,第四部分其它贷款(Other Loans)主要包括共享服务的未分配费用和公司流动性投资组合。

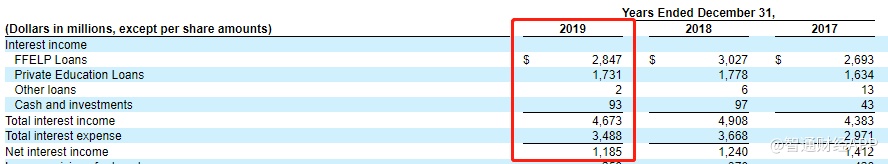

在公司的利息收入中,联邦教育贷款业务下的FFELP Loans以及消费者贷款业务下的Private Education Loans为最主要收入来源,2019财年分别为28.47亿和17.31亿美元,占总利息收入比重的61%和37%。但与2018年同期相比,这两项业务分别下滑了6%及3%。

2019财年,公司总利息收入同比下滑5%至46.73亿美元;净利息收入同比下滑4%至11.85亿美元。

尽管Navient第四季度净利润同比增长137.5%至1.71亿美元,调整后核心EPS为0.67美元好于预期,但公司全年整体业绩下滑,叠加美股重挫的背景,公司所受的负面影响也被成倍放大。

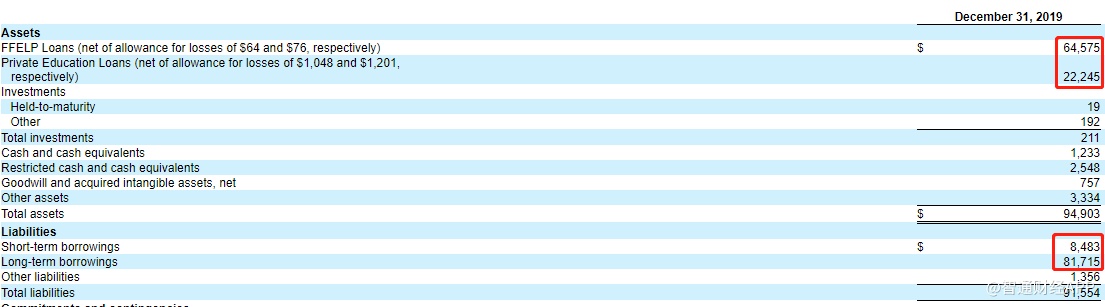

此外,在资产端,FFELP Loans与Private Education Loans同时也是公司资产的主要组成部分。据最新财报数据显示,截至2019年12月31日,FFELP Loans为645.75亿美元,占总资产比重的68%;Private Education Loans为222.45亿美元,占比23.4%。

在负债端,短期借款及长期借款为主要负债科目,分别达到84.83亿和817.15亿美元,占总负债比重分别为9.3%和89.3%。

整体来看,公司截至2019年12月31日止的资产负债率达96.5%。

而在短期借款中,公司截至2019年12月31日止的优先无担保债券平均余额为14.92亿美元,加权平均利率为7.05%,占短期借款总额的21.5%。同期,公司持有现金及现金等价物余额为12.33亿美元,受限现金及现金等价物余额为25.48亿美元。

如今,美股大盘不断下挫,流动性枯竭成为市场最担忧的问题之一。此时借款成本不断上升,而公司在账面现金余额相对受限的情况下,叠加股价持续走低,短期内可能会面临着较大的偿债风险。

如果Navient真的违约,也许它将会成为美国7.39万亿高收益债爆雷的导火索。

靠美联储?还是公司自救?

近期,美国银行研究显示,投资者正以创纪录的速度抛售美国公司债券,使投资级债券基金买入份额创下2008年金融危机以来的最大降幅。

面对当前困境,美国银行表示,美联储应该购买公司债券来帮助稳定“基本崩溃的”市场。同时,对冲基金公司Marshall Wace日前也表示,美联储有必要采取大力行动,通过购买公司债券来为身陷困境的信贷市场提振支撑,认为这“可能是市场眼下最需要的举措”。

3月23日晚间,美联储正式宣布开启无限量量化宽松(QE),同时开放式购买国债、MBS、债券ETF;为ABS,学生贷款,信用卡和小企业贷款建立了TALF等。

据了解,在美联储的声明称,计划无限量购买公司评级至少为BBB-/Baa3、剩余期限不超过五年的美国公司投资级债券。美联储将通过二级市场公司支持工具在二级市场上购买这些债券。

在美联储不断加码“救市”的举措下,Navient或许还能赢来一定的喘息时间。

当然,除了美联储之外,公司也并非无计可施。

要知道,截至2019年12月31日,Navient拥有约12亿美元不受限制的现金流,其FFELP和私人教育贷款在2020年和2021年的预计现金流(扣除运营费用、税项和股东分配)分别为26亿美元和24亿美元。因此,公司的可用流动性和营运现金流将足以在2020年偿付11亿美元的无担保债券,并在2021年偿付14亿美元的无担保债券。

此外,Navient还可以通过从学生贷款ABS信托(迄今已发行42亿美元)中获得额外超额担保融资(OC)、将无担保贷款证券化、发行额外无担保票据、或减少股东分红等方式,增加现金流以偿还到期债务。

评级机构怎么看?

3月13日,评级机构惠誉发布评级报告称,确认Navient长期发行人违约评级(IDR)和优先无担保债券评级为“BB”,短期IDR为“B”,评级展望仍为负面。

惠誉称,负面展望反映了公司的资产负债表结构和风险将随着FFELP贷款继续流失和Private Education贷款增长产生比例组合方面的改变,这也将改变公司的信用风险、杠杆率以及融资组合状况。

具体来说,Navient对其私人教育再融资贷款的有形权益比率维持在5%。尽管其信用状况良好,但惠誉认为,与其他发放无担保贷款的银行相比,这是一个相对较高的杠杆比率。

据了解,截至2019年12月31日,Navient的绝大多数贷款和融资都是根据伦敦银行同业拆借利率(LIBOR)定价的。更复杂的是,FFELP贷款基准利率的改变需要国会的行动。尽管伦敦银行间同业拆借利率(LIBOR)的管理层正积极参与与行业和监管机构就合适的替代利率达成和解,但该问题的拖延解决可能会增加该公司的基础风险,并对其资产价值产生负面影响。

此外,标普于1月23日发布评级报告称,对Navient发行优先无担保债券的计划给出了“B+”评级。该公司的债务评级比Navient的“BB-”长期发行人信用评级低一级,因为该公司的有形无担保资产低于未担保债务。

标普称,长期来看,公司的大量无担保债务期限构成了一些再融资风险,但相信该公司将有能力管理这些期限,并拥有充足的流动性。由于公司的FFELP和私人教育贷款组合提供了可靠的现金流,相信该公司将继续从运营中产生大量现金。同时在政府担保下,Navient的FFELP贷款组合的信用风险最低,其风险调整后的资本也较为充足。