本文来自微信公众号“新全球资产配置”,作者为张梵梵。

欠债不还的现象一直以来都让人头痛。在唐朝,若不守信用逾期不付,官府会先把当事人抓起来打板子,打完再问:“心里有数吗,知不知道你错哪了?”之后才发传票:“百日不偿,合徒(坐牢)一年。”

近两年,越来越多的非标产品爆雷,老赖还是屡禁不止,你想着赚利息,却被平台卷走了本金。问责机制不完善?没有正确选择产品?本文从历史最悠久最大的金融产品平台,证券交易所的角度出发,带大家看看它的发展历程,分享一点思考。

01 非标产品

02 交易所的形成

03 第一份运行制度

04 金融混局

05 立法与监管

06 超级金融市场

07 透明的金融产品

08 以史为鉴

01非标产品

2018年夏天,短短一个多月,超100家P2P平台的互金理财产品提现困难,老板跑路,无数投资人踩雷,血本无归。前不久招行员工三年前销售的54亿理财产品逾期,被爆竟然也是包装了的P2P,银行甩锅,回款无下落。

一个新问题也出现,中间商出了问题,谁来还钱?谁来负责?

上月,诺亚旗下的歌斐资产管理公司,34亿产品踩雷。

这一两年,踩雷的人越来越多,今年上半年信托爆雷也有十余件,不知道你有没有发现,这些理财产品其实都是非标产品。

与之对应的标准化产品,则是能在银行市场、证券交易所上公开流通的产品,普通投资者能买到的一般是交易所平台的标准化产品,常见的如ETF、股票、债券等。

诺亚作为P2P的中介机构,本质上是投资者与底层资产持有者的撮合平台,包括代销的理财产品的银行,但由于没有完善的法律规定他们尽职调查及披露责任,很多投资者只看到了收益,并不了解底层资产的实际情况。雷就这样发生了。

随着互联网发展,非标产品及其平台快速扩张,但事前事中事后监管没有跟上趟,就极易造成平台及当事人缺失信用,且难以问责。 创新没有错,但人类逐利的本性总会打破金融业的初衷,反而损害了投资者的利益。

良好的信用和交易机制,离不开细致的监管,但监管常常都在事情发生之后。当越来越多的投资产品和渠道摆在面前,在监管尚不完善的现在,普通投资者该如何减小投资风险呢。

证券交易所,这个人类逐利本性聚集的地方,见证了金融业创新与变迁,也给我们留下了一些启示:做看得明白的交易,要理解收益背后的逻辑,前提则是交易过程的公开透明。

回顾西方我们可以看到,在不规范没有信誉的交易中,受伤害的永远都是无辜的中小投资者。

02交易所的形成

交易所的雏形,伴随着股票的诞生。400多年前,欧洲人为了利润高逾10倍的香料贸易,打开了一条险路重重的东西方海上贸易路线,但一去一回成本极高,需要极强的资金支持。荷兰人想出了一个点子:成立一家公司,统一经营远洋贸易业务,通过股票和短期债券向民众集资,做大生意还分担了风险,而未来产生的高额利润与投资人共享。

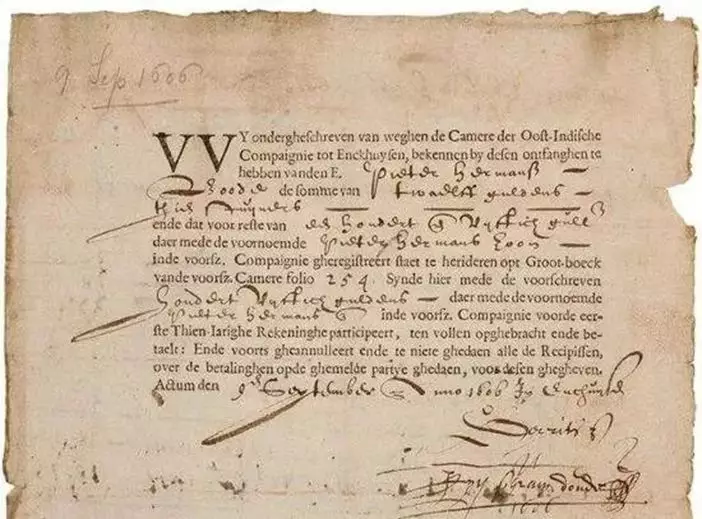

图片来源:网络

上图是迄今为止发现的最古老的股票,荷兰东印度公司的股票(1606年),票面价值150荷兰盾。

这也是世界上第一家股份公司,东印度公司的由来,加上还有政府为其背书,公司的股票大受追捧。但由于分红时间长,有人因为急事要把股票换成钱,又有人想买买不到,于是聚到一起做起了股票买卖,这时交易所在阿姆斯特丹雏形初现,观察着来回奔走的人们,它的未来将在阵痛中成长。

人们逐利的疯狂也在此酝酿。买进股票的人发现,这个市场总会出现新鲜消息:“不得了,东印度公司的船被海盗抢了,根本不可能分红了!”恐慌蔓延,大家疯狂抛股票,价格大跌。下个月又有人说:“消息是假的,发现大金矿了,还能多分很多钱!”于是市场异常火爆,股票大涨。

同时教堂多了一种忏悔,因为有人开始向主教倾诉自己昧着良心放假消息骗钱了。 股份制这种运营模式带来的强大力量,让荷兰一跃成为海上霸主,并将这种贸易思想带到了世界各地。 在新大陆的各个殖民地中,纽约最好地继承了荷兰人的商业精神,当然也包括他们的投机文化。纽约最初的名字叫新阿姆斯特丹,后来英国打败荷兰,在南海骗局上栽了跟头的约克郡(York)的投机家们,踏上了这片土地,才改为New York。

图片来源:网络

上图为名画《South Sea Bubble》,描绘了人们忘乎所以购买英国南海公司股票的景象。大科学家牛顿也曾被深度套牢,留下一句名言:我能计算出天体的运行,却计算不出人类的疯狂。

03第一份运行制度

为了对抗英国的经济剥削,美国展开独立战争。1783年战争结束,纽约成为了临时首都。33岁的汉密尔顿受任财政部长,一来摆在他面前的是5400万的内外债。 刚刚独立的美国,十三个州都有很大的权利,拥有独立的发债权和货币发行权,有的用美元,有的还在用英镑,怎么偿债很棘手。于是汉密尔顿向国会提出“旋转门计划”:发新币收旧币,发新债偿旧债。这个办法的关键就在于,用联邦政府的信用取代各州政府的信用,从而统一货币,统一财政,促进经济发展。

凭这个天才般的计划,美国成功在第一年就还清了大部分欠款。到1793年,美国国债成为欧洲市场信用等级最高、备受追捧的债券,投资者的钱落进了美国的口袋。而本质上,这也是信用的一种财富转化。 不过最初关于如何偿债,杰斐逊曾连续四次否决汉密尔顿的方案,过程十分多舛。一些“内部人”获得消息,就大把收购贬值的债务凭证,进行投机。也难怪杰斐逊一度称纽约是“人类本性堕落的大阴沟”,这不是没来由的。

18 世纪的纽约,股票经纪人遍地都是,证券交易杂乱无章,没有报价牌,人们常常在华尔街边上一手交钱一手交票。旋转门计划催生银行股大热,曾任财长助理的威廉杜尔,嗅到了铜币味。 得知美国第一银行将收购纽约银行,他开始加杠杆投入大笔资金炒作纽约银行,并散布消息,逢低买入,拉抬价格,手法被称为庄家鼻祖。但这威胁到了汉密尔顿的计划,命令银行不得再给股票投资者提供贷款。旧债还不起,借不到续命钱,杜尔的资金链当即断裂。这导致市场500万美元蒸发,相当于当时纽约房地产总值。杜尔,美国第一次股灾的始作俑者,锒铛入狱。

市场被搅乱,生意还怎么做?于是股票经纪人们聚在一起商量对策。并于1792年5月17日,在华尔街的一棵梧桐树下,签订了“梧桐树协定”——这是世界上第一份证券行业规则,可以说是交易所的第一扇天窗,从此场内交易人有了一个公开的报价,乱喊价行为无处遁形。 协议原则有三,首先即是,由拥有良好信誉的24个经纪人建立同盟,遵守信誉是交易的准入门槛;第二,相互之间享有股票交易的优先权,约定了场内交易;第三,统一佣金标准,不得低于千分之三,防止同业竞争。

梧桐树协议,成为了纽约证券交易所正式运行的开端,百年里,很多人抱着财富梦而来,还有更多人血本无归,天才般的金融产品与技术工具在这里诞生,人性造成的混乱与监管反复上演,最终才形成了一套社会和资本信任的交易机制。纽交所,在很多金融大事件中,都是当之无愧的主角。

04金融混局

1792年到1900年,在梧桐树下交易的证券从5只发展到1000只,交易场所也从马路边搬到了咖啡厅,搬到了大楼里,越来越多的普通人参与到投资中来。梧桐树协议意味着交易所有了自律意识,但到大萧条的这100多年里,并没有形成监管,因而并不能解决信用交易中的风险,尤其是高层权贵的交易不受约束,金融混局成为当时最大的特点。 19世纪60年代的伊利铁路之争最能体现。德鲁是牛贩子出身,为了让牛卖个好价钱,给牛喂盐,让牛大量喝水再送到集市卖,之后他把这个套路用到了股市上,创造了“掺水股”,而其产生本质就是交易信息的不公开透明。

航运巨头范德·比尔特,曾想买下德鲁的伊利铁路,结果他一边买股票,德鲁一边发股票,吃了大亏。一怒之下,范德将德鲁告上法庭,但由于没有限制大股东滥发股票的制度,只好让他们到庭外和解。最终,二人达成协议,德鲁先拉高股价让范德卖出一部分股票减少损失,范德吞下剩下40%注水股,成为大股东。而对大股东背后的一切操纵,中小投资者们毫不知情。 著名的庞氏骗局也诞生于这个时期。查尔斯·庞兹,案底累累,当侍卫盗窃餐厅财产,当柜员进行商业诈骗,坐完牢来到波士顿又搞出一个新骗局。

第一次世界大战结束不久,经济十分混乱,由于国内外信息不对称,他声称购买欧洲某种邮政票券,再转卖回美国,获利可达400%。然后他开始向人们宣传自己的投资,之后再利用后来人的资金,填补下去,作为最先一批投资人的回报。一年时间里,四万多波士顿人成为庞兹的投资者。虚假利润的终局当然是破产,受审时,庞兹被控86项诈骗罪,入狱9年。

查尔斯·庞兹,身高只有157厘米,是庞氏骗局鼻祖:你要的是利息,人家要的是你本金。

一战后,欧洲各国忙着收拾烂摊子,美国的铁路、制造业、矿业公司则在快速发展,同时需要大量资金支持。证券公司和交易所开始源源不断地发行证券,加上很低的银行利率,信用盲目扩张,股票价格扶摇直上,纽交所也在这时一跃超越伦敦交易所,成为了最大的交易所。 然而利益之下,这演变成了一场金钱的盛宴。各种投资信托、银行和公司开始参与到拉抬股价中,权威人士和媒体的煽风点火,把越来越多的人拉进泡沫中来。

《星期六晚邮报》刊登了一首诗歌,形象反映了当时人们的情绪:“哦,我的宝贝不要吵,奶奶又买了好多股,爸爸已经在牛市和熊市把股抄,妈妈正在花钱打听内部消息,她肯定错不了,宝贝就要有漂亮的新鞋子了!”但更多的老百姓没看到,盛宴背后是无数从业人员制造的假象。 直到1929年10月24日,泡沫破裂,纽交所里的股票市场价格在一天之内下跌了12.8%,梦魇开始。

之后三年里,道琼斯工业指数从最高到最低,跌幅近90%。如果你当时持有了美国股票或债券,那这将是你一生中经历的最可怕的全方位的“巨雷”。银行倒闭、工人失业、市场凋敝,加上信奉自由经济的胡佛的不当政策,大萧条整整持续了10年。1929年大崩盘被写进了交易所的史册。

05立法与自律

在1933年参议院举行的“皮科拉听证会”上,首席律师皮科拉对华尔街的银行和投资公司举行了整整 9 天的听证会,从业人员操纵股价、内幕交易、会计信息造假行为数不胜数,扰乱了金融业的运行。纽交所前总裁惠特尼,当他盗用他人款项等丑行被揭露时,连与他相识多年的罗斯福总统都不敢相信,惊呼道:“不!不可能是迪克.惠特尼……” 为了使人们从大萧条中走出来,对经济重拾信心,需要一套彻底的规范交易的制度。

“公开是治疗社会病和产业病的最佳药方,阳光是最好的消毒剂,灯光是最有效的警察。” 这是罗斯福每谈到证券市场都要提及的一句话。 证券交易需要公开透明,建立起良好的市场信用才能促进经济发展,以下几部重要的法令对交易所进行了方方面面的规范。

罗斯福总统通过炉边谈话宣传新政 最先面世的是《1933格拉斯.斯蒂格尔法》,又称《1933年银行法》,确立了银行分业经营原则,防止银行与证券公司勾结逐利。 1933年的《证券法》,将证券发行商的信息披露制度作为重中之重。 1934年的《证券交易法》,将信息披露要求从一级市场延展到了二级市场:所有证券发行公司必须注册登记,向社会披露与公司和证券相关的重要信息,并定期向证监会汇报公司情况。

著名的SEC也是由《证券交易法》设立的。 纽交所也注册成为一个自律组织,对所有会员席位的市场交易进行一线监管,并接受证监会监管。《1938 年曼罗尼法》和《1938 年信托契约法》后,纽交易开始要求上市公司提交经注册会计师审计的财务报告(此前,仅要求提交未经审计的年度财务报告)。

美国社会安全管理局也在这个时期成立,联邦政府规定所有合法公民和居民都必须持有一个社会安全码,各种资料将永远伴随着他,像庞兹这样曾有过不良记录的人将四处碰壁,这在防止商业欺诈、维持市场秩序上发挥了巨大的作用。 一系列的法令对证券市场、对纽交所如同一场成人仪式,行业形成了一套完整的监管体系,从分业经营、信息披露要求到投资顾问法,对规范交易行为、保护投资者利益起到了重要作用。此后,美国进入了长达40年的金融稳定期。

06超级金融市场

交易所的大发展,伴随着科技进步和金融产品创新,这一时期交易所在竞争中不断优化,形成了一个真正的金融产品大卖场,运行效率极大地提高,也在无形中提高了投资的风险。衍生品的发展要从期货说起,芝加哥期货交易所是其中坚力量。 芝加哥地处五大湖,是全美最大的谷物集散地。

1848年4月3日,83位谷物交易商聚在一起设立了芝加哥商会,这便是芝加哥期货交易所(CBOT)的前身。由于农产品易受季节影响,价格波动非常剧烈,交易商便想出“未买先卖”的交易方式,通过远期合约,与谷物需求方定下未来交易协议, 以转移价格风险。 由于实际交易中频繁出现违约,于是商会组建了一个委员会,专门监督交易双方的行为,这是最早的市场监督机制;1865年,标准化合约取代了远期合约,并实行保证金制度。

标准化期货合约,即除价格外,每张合约代表多少货物、质量标准、交割时间地点等条款,都由期货交易所预先规定好,这极大减少了交易纠纷,节约了交易时间;而保证金制度,使交易所掌握了制裁违约者的武器,有力抑制了交易者纠纷和违约行为。

标准化合约和保证金制度,成为了期货交易市场两大基石,芝加哥期货交易所开始飞速发展,业务从农业延伸到各类大宗商品。而期货的运用,远不局限于实物资产。芝加哥商业交易所(CME)成立初期也是一个农产品交易所,100年后,一个逃难来到芝加哥的波兰人,让芝加哥商业交易所,从一个农产品期货市场,成为了当今最大的金融期货市场。

芝加哥期货交易所 “金融衍生品之父”利奥·梅拉梅德出生于波兰的犹太家庭,二战时为躲避纳粹屠杀,7岁的他与父母逃到美国,定居芝加哥。长大后当上律师的梅拉梅德,却被隔壁交易员的呐喊吸引,毅然转行,从跑单员做到了芝加哥商业交易所主席。 1967年,英镑不断贬值,从1兑2.8美元到只能兑换2.4美元,布雷顿森林体系开始瓦解,与此同时,电子技术快速发展,各交易所纷纷用电子报价牌替代了手写报价牌 , 价格几秒钟更新一次,极大提高了交易效率,也打破了交易所的地域限制 ,公司上市融资有了更多的平台选择,竞争越来越激烈,一些弱小的交易所开始被吞噬。

而芝加哥商业交易所则在梅拉梅德的带领下,开启了百年来的新篇章。1971年,专为高成长企业融资的电子交易市场纳斯达克开市了,这一年,美国正式宣布,不再保证给外国持有的美元兑换黄金。

听到这个消息的梅拉梅德极为兴奋,因为他谋划已久的金融期货推出计划终于迎来了机会:美国黄金政策的结束,意味着未来美元的价值将与其他国家主要货币的相对价值联系起来,货币价值波动,市场需求将大大增加。 1971年12月20日,梅拉梅德正式向世界宣布建立外汇期货市场的计划,交易的合约有7种:英镑、加拿大元、德国马克、意大利里拉、日元、墨西哥比索和瑞士法郎。1972年,国际国币市场正式运行。

接下来,梅拉梅德一鼓作气又陆续推出了国债期货、欧洲美元期货等金融工具,并于1982年推出了股指期货,芝加哥商业交易所从此成为了美国最大的金融期货市场,同时也带动了全球金融衍生品市场的发展。 这时计算机技术普及和全球经济不断一体化,加剧了交易所的竞争,百年来它的会员制结构的缺点也显现出来。过去,只有会员才能参与交易,交易所不以赢利为目的,所有权和经营权不相分离,没有激励没有奖惩,经营效率上不去,要引进新技术又需要大量资金。唯有踏出舒适圈才能改变现状。

1972年,纽交所率先提出公司化改制,拉开了交易所由会员制向公司制改革的序幕:交易所可以接受外部投资, 也可以上市融资,交易所的席位可以自由转让,股权制大大促进了交易所的运营效率。 时代浪潮下,交易所们前前后后开始革新。1993年,港交所公布股份化改造计划,哥本哈根交易所、阿姆斯特丹交易所紧随其后,芝加哥商业交易所也在 2000 年进行了公司化改革,并于2006年与芝加哥期货交易所合并,成为了全球最大的衍生品交易所,芝加哥交易所集团。

1999年7月,纽交所宣布上市计划,伦敦、香港、新加坡交易所紧随其后。年轻的纳斯达克,于1998年兼并了美国第三大证券交易所—美国证券交易所,将旗下700只上市证券纳入麾下,成为纽交所的劲敌。 改革使交易所的运营更加透明与多元化,能在交易所上市的产品也相当于有了信用背书。

但当证交所从单一股票市场成长为超级金融市场时,各种产品,也让许多刚迈进大门的投资者眼花缭乱。丰富的衍生品提高了市场效率,给了投资者更多机会,但同样也加大了风险,很多投资衍生品的人其实并不知道自己买的是什么,只看到了高回报(是不是和P2P有点相似),哪怕从业者也不例外。

07透明的金融产品

股市促进了公司的发展,期货提高了市场的效率,这些天才的发明推进了商业文明。但当更聪明的游戏者设计了保护风险的衍生品时,金融业形成了一个可以自我运转的轮盘游戏。 20世纪80年代,金融业大爆发,对分业经营的监管持续放宽,加上养老金对共同基金的青睐,以共同基金为代表的投资机构迅速扩张。

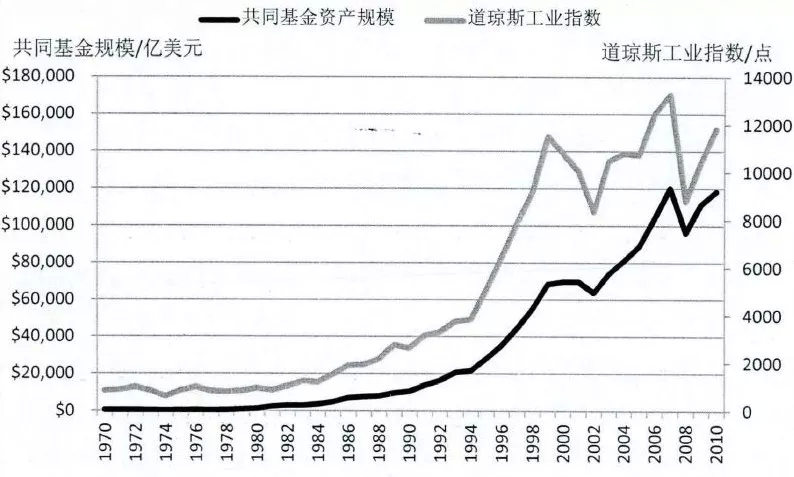

图片来源:《美国证券投资基金的发展及其借鉴》

美国共同基金与道琼斯工业指数走势(1970-2010)

1998年,花旗银行并购了旅行者集团,开始涉足投行业务,也彻底推翻了《1933年银行法》 中的规定“银行不准用储蓄存款进行风险投资活动“。投资银行名正言顺地向公众敞开怀抱发售基金,同时纵身投入到衍生品的盛宴中,还通过了立法来保障衍生品交易不受监管。

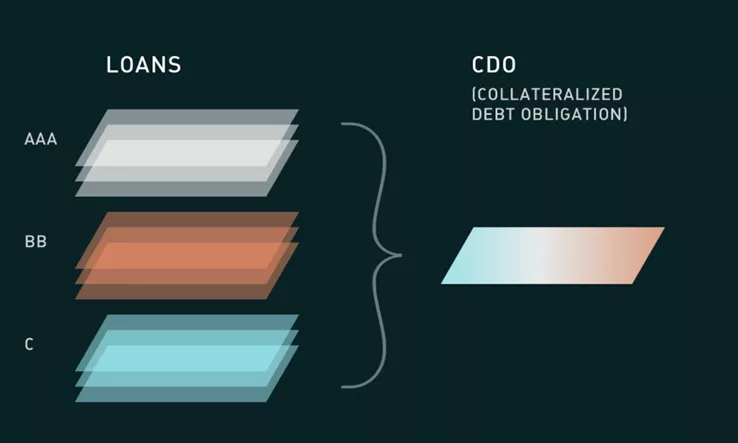

互联网泡沫在20世纪初破灭,美国找到一个新的支柱产业来维持经济的发展——房地产。宽松的行业政策加上衍生品爆发,一种新颖且危险重重的工具诞生了:CDO,担保债务凭证。 30年前,银行贷款非常小心,尤其是房贷,一般都要还几十年,所以审核当事人还款能力非常严格;但CDO的出现把贷款“证券化”后,放款人再也不用承担坏账风险了,他可以把 CDO出售,最后承担还款违约风险,其实是世界各地投资了CDO的老百姓。然后投资银行付钱给评级机构,给这些抵押债券评级,还衍生出了CDO的CDO。

图片来源:网络

这个体系实际上是一颗定时炸弹,因为放款人再也不用重视贷款人是否有偿还能力了,投资银行同样也不关心,因为卖得越多,他们赚得越多。高风险贷款越来越多,而信用评级机构,拿人钱财替人办事。所有证券机构都处在了“证券化”这条食物链上,牵一发则动全身。 可是普劳大众怎么看得懂这么复杂的金融体系呢,大多数只看到了极低甚至为0的房贷利率,看到了收益率高但风险看起来极小的CDO产品,看到了用极低的首付就能住进大房子的梦想。在电影《大空头》中,脱衣舞娘用5%的首付买了5套房子,却没有人告诉她浮动房贷利率其实将逐年递增,她随时都可能还不起房贷居无定所。

金融刺激了人们巨大的欲望,大家都觉得房产会涨或者说都希望它蒸蒸日上。AIG是当时世界上最大的保险公司,相对于CDO 又推出了一种新的衍生品CDS,简单讲就是CDO的保险。《大空头》中主角贝瑞就是为数不多的,发现次级抵押贷款存在极大违约风险的人,而他做空房地产的方法就是购买CDS,定期交保费,但如果CDO暴跌,他的理赔金将是几十倍甚至数百倍,贝瑞走遍了高盛、摩根等大机构购买CDS,却被员工当做白交钱的傻子,可见行业对CDO的疯狂迷恋。

但当越来越多的人还不上房贷,委托链条开始断裂,潜伏已久的危机显现了:领军企业次级贷新世纪金融公司破产,裁员3200人,CDS成为了华尔街最抢手的产品,大额出售CDS的AIG濒临破产,次贷危机开始席卷全球。然后紧随的就是政府不得不出手的一系列救市及加强监管的行为了。

信用工具虽然能够加快商品流转,但缺乏有效的审核,盲目发售衍生品,一定将带来灾难,次贷危机就是这个栗子。有意思的是,全身而退的投行高管曾在一次会议上指责监管不力:“You should regulate more because we are too greedy, we can’t avoid it.” (你们应该加强调控,因为我们不能克服贪婪。) 逐利是人的本性,尤其在金融行业,而大多普通投资者,都只是链条上的一小点,并看不全行业背后运行的机制。

次贷产品的“巨雷”,让5000万普通人再次落到贫困线以下。

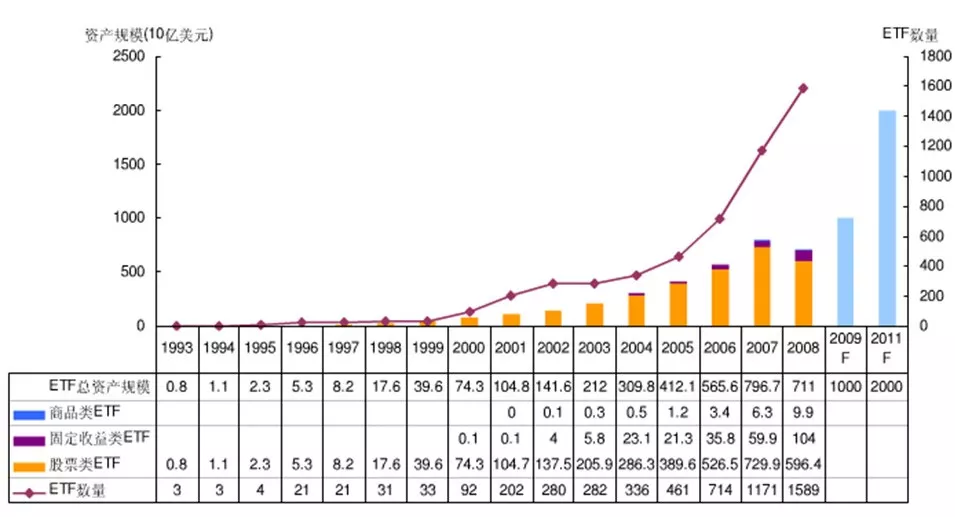

值得一提的是,2008年,全球共同基金净销售额为-2567亿美元,是自有汇总统计以来最严重的一次历史性倒退,除了一些做空基金,唯一实现资金净流入的基金品种是ETF,即在交易所上市交易的基金,净销售为正的1875亿美元,几乎不受影响(仅规模微缩10.8%,而同期全球证券市场平均下跌42%)。

全球ETF发展趋势数据来源:ETF年鉴 ETF有什么魔力吗?ETF,主要跟踪股票和债券指数,这个在交易所上市的基金,将基金和交易所平台百年形成的特点结合在了一起:资产透明、流通性强、成本低、分散风险等,既可作为投资产品,也可作为资产配置工具,这让它迅速走进个人和机构投资者的视野。

对于刚迈进交易所这个超级金融市场的新手来说,投资ETF这种透明、平台监管严格的产品,或许也是最省心、最安全的选择。 股神巴菲特很少推荐大家买买买,却多次公开发言说,一般人买ETF就可以了,避险基金的复杂操作,还会大大增加交易成本。巴菲特还曾下注50万,说专家们心水的5种对冲基金10年内无法跑赢标普500指数ETF,如今10年过去,巴菲特赢了。

08以史为鉴

中国资本市场在三十年内快步走完西方三百年的路,可以说是个金融“早产儿”,有很多不足待完善。西方市场经历过的问题,不理性的逐利行为、交易失信、监管不力等,中国也在经历,缺乏经验的普通投资者们,更应该以史为鉴,避免成为资本的牺牲者。 1990年12月19日,上海交易所开门营业,距今成立还不到30年。

和西方一样,证券市场形成初期,股票点燃了人们的财富梦想,大量的投资者涌向上交所,人山人海,证券交易十分疯狂。有人一夜暴富,更有人落得妻离子散: 上交所成立第一年仅有8只股票,人称老八股。沪指在资本疯狂炒作下,半年里直线上扬,至第二年5月21日,上交所取消涨停板时,牛市达到顶峰,指数单日涨幅达105%,这一纪录至今未破;1992年震惊全国的8.10风波中,深圳以发售认股抽签表的方式发行5亿元新股,当时超过100万人,在全市302个发售网点排起长龙,没想到过程中产生混乱并发生冲突,沪深两市受刺激大幅下挫,仅半年股指跌幅高达73%。

随之而来的即是法律的规范,1992年证监会成立,1993年国务院先后颁布了《股票发行与交易管理暂行条例》和《企业债券管理条例》,1999年《证券法》正式实施,2002年QFII制度正式实施,2005年股权分置改革正式推行......

同样的,当下非标产品及互金平台在短时间里盛行起来,又在短时间里爆雷,是两个问题的展现:

一是产品的高收益,蒙蔽了投资人的双眼,不去注意自己买的是什么,要付出多大的风险成本,很多非标产品百分之十几二十的收益,明显不合理;第二个就是年轻的平台并没有建立起自己的信用,从产品发行到出售,没有健全的审核和问责机制,老赖不还钱却拿他没法。

第二点是社会历史带来的问题,需要时间来沉淀、来改革,而作为普通投资者,能做到的最重要的是学会选择合适自己的投资产品,选择安全的购买渠道。能在交易所挂牌的产品,股票、期货、期权、ETF等,其信息公开度、产品流动性、监管力度,都比非标产品更甚一筹,交易中易产生的问题,交易所都曾经历过,也由此形成了一套完善的运行和监管机制,保护着投资者的利益。

虽然也有作假挂牌而最后退市的,但这种概率相对于非标产品爆雷的概率,还是小很多。 举个栗子,这和在地摊和在商场买东西类似,为什么很多人要去商场买东西,因为商场提供了可靠的质量保证。

为什么今天加密货币交易出现种种问题,价格操纵如此严重,本质上也是年轻的数字货币交易所没有建立起足够的交易信用,也就不能让公众和用户安心。 2018年,国内资管新规出台,投资人在选择投资产品时不能只拍脑袋。当打破刚性兑付、理财产品不能再承诺“保本”时,爆雷的事件或许会越来越多。

投资时,选择自己熟悉的、透明度高的、流动性好的标准化产品,不要因为贪心而亏掉了本金,是恒久不变的投资真理。