本文来源于开源证券研究报告,作者为可选消费分析师吕明团队。

公司长期竞争优势不变,短期有潜在的订单波动风险。

公司长期竞争优势不变:深度绑定的优质客户资源、强研发的垂直一体化生产模式、完善的海内外产能布局等。我们仍然长期看好公司的未来发展。短期内,考虑到疫情带来的订单不确定性以及零售业务的收缩,调整2020-2022年归母净利润分别至55.2亿元(原值59.1)、62.7亿元(原值70.3)、72.4亿元。对应2020-2022年EPS分别为3.7元(原值4.0)、4.2元(原值4.7)、4.8元,同比增速分别为8.4%、13.6%、15.4%。当前股价对应PE分别为17.9倍、15.8倍、13.7倍,维持“买入”评级。

剔除收缩零售业务的影响,OEM业绩基本符合预期。

2019年全年实现营收226.65亿元(+8.2%),实现归母净利润50.95亿元(+12.2%)。其中2019H2公司实现123.85亿元(+5.0%),归母净利润26.79亿元(+13.5%)若剔除零售业务,则2019年全年营收较2018年同比增长约10.1%,归母净利润同比增长约14.1%。2019年全年建议派发股息合共每股普通股1.9港元,派息率约50%。剔除零售业务收缩的负面影响,整体业绩基本符合市场预期。

行业承压的情况下,公司具备一定抗压性。

公共卫生事件对公司下半年订单带来了较大不确定性,但公司在行业整体受到冲击时仍具有相对的抗压能力:1)公司对中国市场(占比31%)和日本市场(16%)的销售占比接近50%,这两个地区目前影响相对较小;2)公司主要采购基地在浙江宁波,对客户的采购有一定的安全保障;3)一体化的生产模式,短交期能力优势比较明显,适合公共卫生事件期间承接客户频繁调整的订单;4)海外一体化生产模式降低供应链依赖程度,海外工厂不会出现由于面料供应不足而出现停产的状况。

风险提示:海外产能爬坡速度不达预期;染料等原材料价格上涨;公共卫生事件在全球严重扩散,耐克、阿迪达斯等品牌的销售下滑,申洲国际订单遭遇砍单等。

1

剔除收缩零售业务的影响,OEM业绩基本符合预期2019年全年实现营收226.65亿元(+8.2%),实现归母净利润50.95亿元(+12.2%)。其中2019H2公司实现123.85亿元(+5.0%),归母净利润26.79亿元(+13.5%)。若剔除零售业务,则2019年全年营收较2018年同比增长约10.1%,归母净利润同比增长约14.1%。2019年全年建议派发股息合共每股普通股1.9港元,派息率约50%。剔除零售业务收缩的负面影响,整体业绩基本符合市场预期。

1.1 收入端:核心客户订单增速稳定

OEM收入端增长10.1%,主要来自1)海外基地扩建提效,产能有所上升;2)核心客户订单增速稳定,量价拆分来看,我们估算全年产量增长约7%,人民币单价增长约3%(其中美金单价增长约1.8%。汇率波动带来的单价增长约1.2%)。

马威零售业务在年内加快收缩并完全退出(由于持续亏损且与下游客户的业务有所重合),虽然短期内会拖累公司整体收入及毛利率,但长期来看,有助于公司更好的专注于OEM主业。

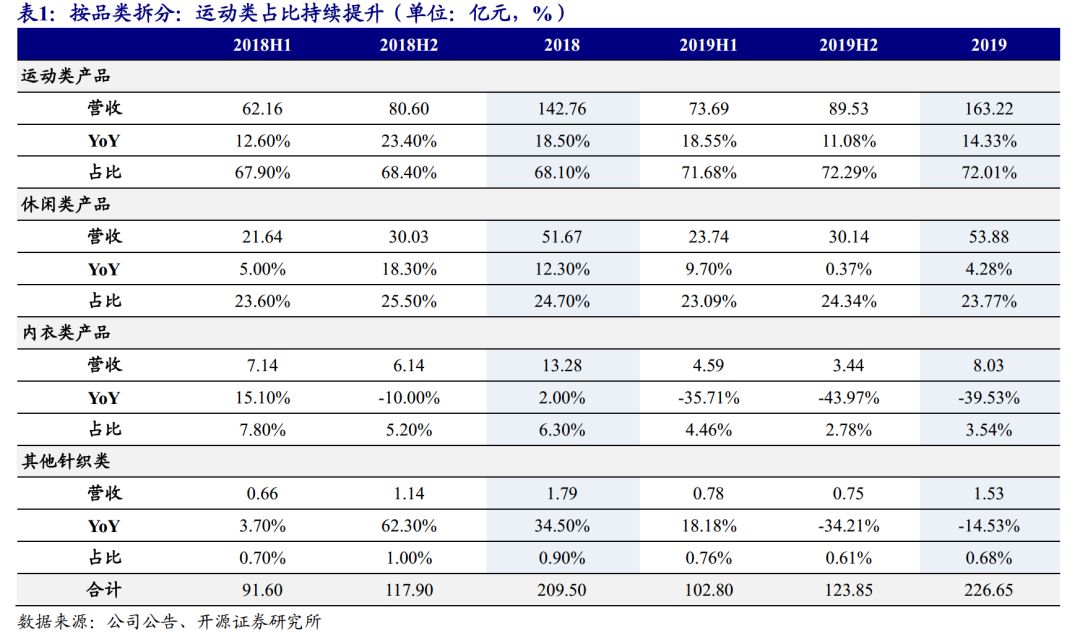

分品类来看:

1)运动类产品:实现营收163.22亿元(+14.33%),占比达到72.01%,相比2018年提升3.91pct;其中2019H2运动类产品实现营收89.53亿元(+11.08%)。该品类产品增速较快主要来自于中国大陆市场及美国市场的运动服装需求提升;

2)休闲类产品:实现营收53.88亿元(+4.28%),占比达到23.77%,相比2018年下降0.93pct;其中2019H2休闲类产品实现营收30.14亿元(+0.37%),该品类产品稳定增长主要系来自日本市场休闲服装采购需求提升;

3)内衣类产品:实现营收8.03亿元(-39.53%),占比达到3.54%,相比2018年下降2.76pct;其中2019H2实现营收3.44亿元(-43.97%)。该品类产品的营收略有下降主要系来自日本内衣市场的采购需求减少所致;

4)其他针织类产品:实现营收1.53亿元(-14.53%),占比达到0.68%,相比2018年下降0.22pct;其中2019H2实现营收0.75亿元(-34.21%)。

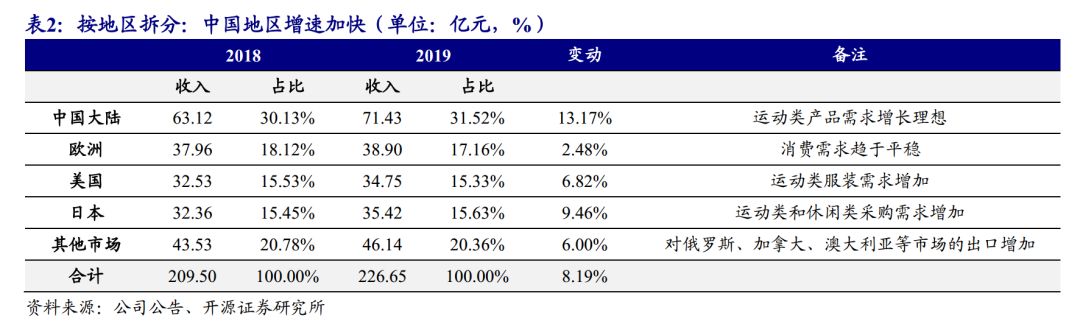

分销售地区来看:

1)中国大陆市场:

中国大陆市场目前仍是公司最大单一市场及增长最快的市场,公司2019年于中国大陆市场的收入达到71.43亿(+13.17%),占比达到31.52%。增速较快主要系国内运动类产品的消费需求持续增长所致。

2)海外市场:

① 欧洲地区市场实现营收38.90亿元(+2.48%),占比达到17.16%,营收略有增长主要系欧洲市场对于运动类服装的消费需求趋于平稳所致;

② 美国地区实现营收34.75亿元(+6.82%),占比达到15.33%;营收增长主要系美国市场运动服装订单需求增加所致;

③ 日本地区实现营收35.42亿元(+9.46%),占比达到15.63%,营收稳健增长主要系运动类和休闲类采购需求增加所致;

④ 其他市场的营收增速为6.00%,达到46.14亿元,占比达到20.36%,主要系出口至俄罗斯、加拿大和澳大利亚等市场的服装增加所致。

分主要客户来看:

1)耐克仍然是公司占比最大的客户,2019年公司的订单中来自NIKE的收入为67.81亿元,同比上升8.34%,占比达到29.92%(+0.05pct);

2)阿迪达斯的占比为22.22%,公司自阿迪达斯的收入实现50.36亿元,同比增长26.23%;

3)优衣库的订单收入实现45.01亿元,同比增长16.32%,实现双位数增长,占比相比2018年同期上升1.39pct达到19.86%;

4)彪马的订单收入为24.56亿元,同比增长15.91%,占比提升0.73pct达到10.84%。

总体来看,公司前四大客户的收入占营收的占比达到82.83%,相比2018年增加5.32pct;整体结构仍保持稳定。

1.2 费用率控制良好,整体盈利能力优化

1)毛利率:公司毛利率为30.3%,相比2018年同期下降1.3pct。毛利率下降主要原因系为收缩零售折价处理库存所致。若剔除零售业务影响,则OEM业务2019年毛利率为30.8%,较2018年同期略减少0.3pct,OEM业务毛利率下降主要由于(1)染料等原材料有所上升、(2)为优化能源消耗量,宁波工厂已经完全改造为燃烧天然气。

2)费用率:2019年公司销售/管理/财务费用率分别为1.67%(-1.71pct)/6.84%(-0.08pct)/0.39%(+0.10pct),整体费用水平有所下降。销售费用率相较于2018年同期有明显下降,主要由于(1)零售业务收缩使得租金等经营费用下降、(2)2018年同期销售费用基数较高(由于急单产生约2亿元空运费用)。

3)净利率:2019年公司实现归母净利率22.46%(+0.79pct),盈利能力进一步提升。

1.3 负债率等主要财务指标平稳

2019年公司存货周转天数为122天,应收账款周转天数为58天,整体变动不大。应付账款周转天数为20天,较2018年同期整体平稳。公司的存货周转天数较同行较高主要是由于公司的垂直一体化生产模式所致,应收账款周转天数略有上升主要由于运动服饰订单占比提升(运动服饰订单的应收账款周转时间是略高于休闲服等其他品类的)。

负债率方面,截止2019年12月31日,公司负债权益比率为15.8%,较2018年同期上升4.5个百分点,主要由于公司扩张海外产能而增加了借贷资金;流动比率为3.7,较去年同期持平,公司整体负债率仍较为健康。

截止2019年12月31日,公司持有现金及现金等价物50.6亿元,现金充足。

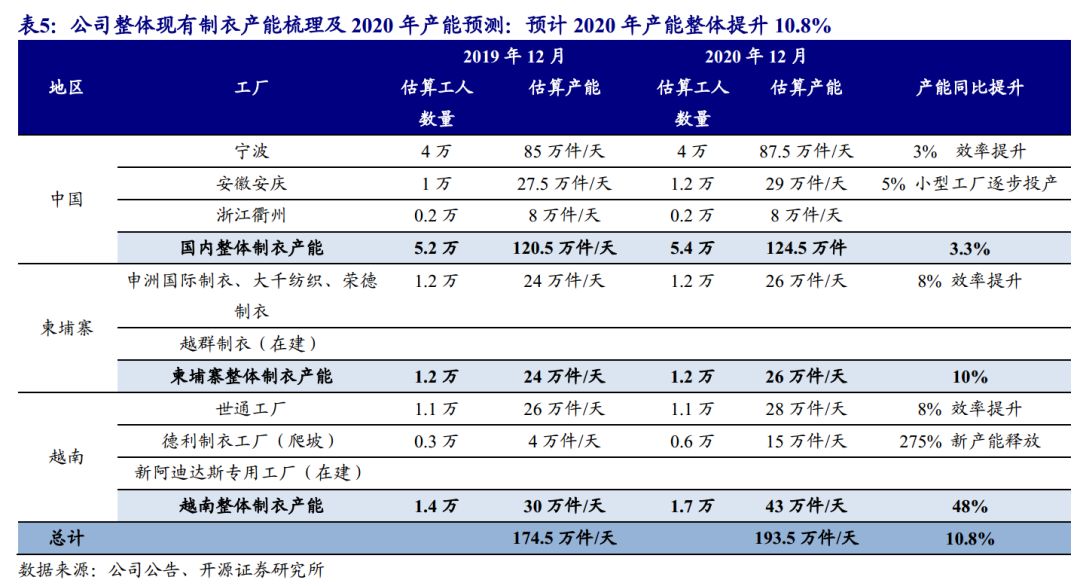

2 产能梳理及预测:2020年制衣产能同比提升10.8%

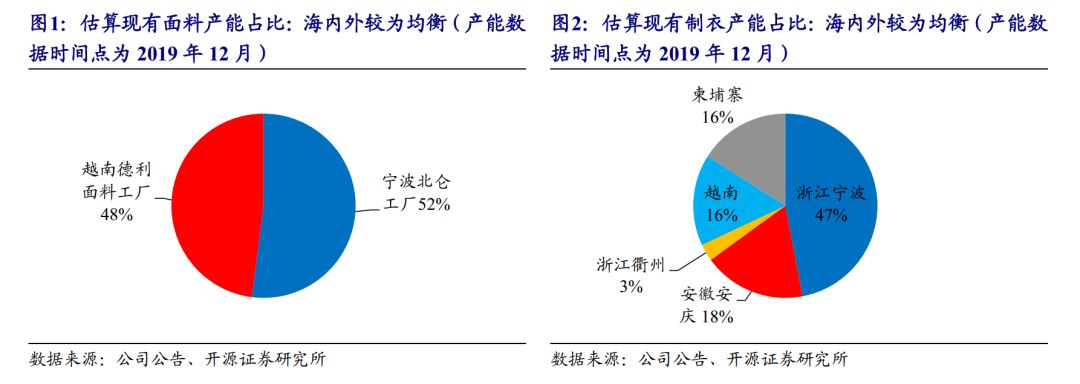

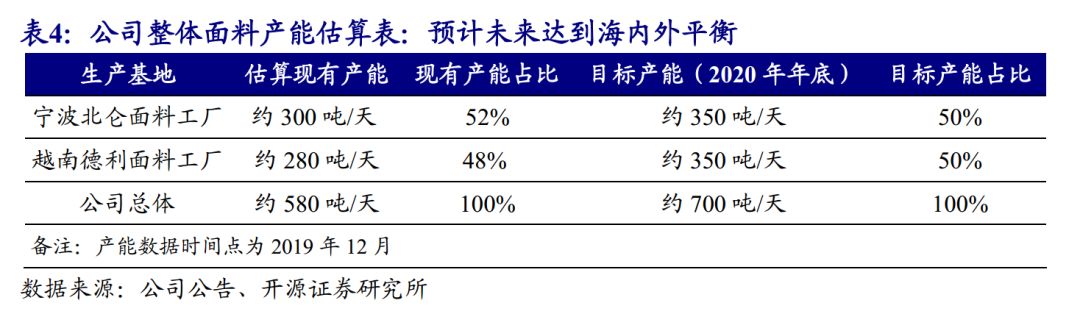

2.1 面料产能:未来海内外产能有望分别提升至350吨/天

根据我们估算,目前国内面料产能占比约为52%(宁波),海外面料产能占比约48%(越南),当前总产能约580吨/天,随着国内工厂的提效以及海外工厂的继续投产,预计未来总产能可以提升至700吨/天(国内、海外各提升至350吨/天)。

2.2 制衣产能:海外新工厂持续释放新产能、现有工厂

效率稳步提升

近年来公司的下游制衣产能一直处于相对紧缺的状况,国内及海外的制衣产能占比约68%、32%。海外产能集中于柬埔寨(16%)及越南(16%),柬埔寨以出口欧盟订单为主,越南以出口日本及美国市场的订单为主。

2019年,公司整体制衣效率提升约4%,其中,国内制衣工厂提升约3%,海外工厂提升约10%。

目前,公共卫生事件全球扩散,公司主要客户的销售受到较大影响,目前来看,上半年订单未收到显著影响,但我们认为下半年存在订单减少的风险,整体产能利用率有所下降。预计公司会根据疫情发展情况调整新工厂的招工进度,因此将2020年制衣产能增长预期由14%下调至10.8%。具体则算如下表:

3

盈利预测与投资建议疫情对公司下半年订单带来了较大不确定性,但公司在行业整体受到冲击时仍具有相对的抗压能力:1)公司对中国市场(占比31%)和日本市场(16%)的销售占比接近50%,这两个地区目前疫情影响相对较小;2)公司主要采购基地在浙江宁波,对客户的采购有一定的安全保障;3)一体化的生产模式,短交期能力优势比较明显,适合疫情期间承接客户频繁调整的订单;4)海外一体化生产模式降低供应链依赖程度,海外工厂不会出现由于面料供应不足而出现停产的状况。

长期来看,公司的核心竞争优势不变:深度绑定的优质客户资源、强研发的垂直一体化生产模式、完善的海内外产能布局等。我们仍然长期看好公司的未来发展。短期来看,考虑到1)疫情对下半年订单带来潜在的负面影响、导致产能利用率产生波动,2)零售业务收缩,我们下调2020年、2021年收入增速至8.0%、13.0%,收入分别为244.8亿元、276.61亿元(原值分别为272.3亿元、321.3亿元),预测2022年收入增速为15%,收入为318.1亿元。

下调 2020年、2021年的归母净利润分别至55.2亿元、62.7亿元(原值分别为59.1亿、70.3亿),预测2021归母净利润为72.4亿元。2020年、2021年、2022年每股盈利分别为3.7元(原值为4.0元)、4.2元(原值为4.7)、4.8元,同比增速分别为8.4%、13.6%、15.4%。当前股价对应PE分别为17.9倍、15.8倍、13.7倍,维持“买入”评级。

4

风险提示海外产能爬坡速度不达预期;染料等原材料价格上涨;新型冠状病毒肺炎疫情在全球严重扩散,耐克、阿迪达斯等品牌的销售下滑,申洲国际订单遭遇砍单等。

(编辑:文文)