本文来自“华尔街见闻”,作者祁月。

三个月之前,大概没人能想到,能让全世界主要国家团结在一起、联手拯救经济的,居然是公共卫生事件。

昨天,德国政府宣布计划推出一套经济援助“组合包”,用于应对公共卫生事件给德国经济造成的负面影响。包括1560亿欧元补充政府预算、1000亿欧元可直接购买企业股份的经济稳定基金、1000亿欧元提供给陷入困境企业的贷款。

这些直接的政府新增债务合计为3560亿欧元,约占德国GDP的10%。

这样一个消息可谓石破惊天。

1560亿欧元的预算意味着,默克尔政府不仅会放弃这么多年来一直固守的保持财政预算平衡的执念,而且还打算突破法律法规的限制,提高政府年度债务上限,因此他们正寻求议会的批准。

这将一举触动德国十余年来维持的两大财政限制————“黑零”和“债务刹车”。

“黑零”(black zero)即零赤字。“债务刹车”条款将联邦预算赤字限制在GDP的0.35%。只有在非常紧急的情况下,联邦政府才有权向议会申请提高上限。

过去多年来,由于德国坚守财政紧缩理念,欧洲一直在如何平衡债务与增加财政刺激的问题上争执不下、四分五裂。

而现在,面对突如其来的公共卫生事件,德国显然选择了妥协。

不只是德国迅速抛弃预算限制,打起了财政的算盘,其他主要发达国家出奇一致地做出了同样的选择。

从华盛顿到堪培拉,各国政府本周都纷纷表态摆脱财政自律,誓言要以一系列的财政措施来对抗公共卫生事件的经济影响。

同一天上午,白宫首席经济顾问库德洛(Larry Kudlow)表示,美国为应对公共卫生事件而推出的刺激计划规模可能超过2万亿美元,相当于美国GDP的10%。

这将是美国历史上最昂贵的刺激计划。

这个计划一路如气球般不断膨胀:最初被提出时的规模是8500亿美元,而后逐步加码至1万亿美元,1.3万亿美元,1.6万亿美元。

今日,澳大利亚也宣布了总规模为660亿澳元的第二轮经济刺激措施,这使得该国的刺激措施总规模达到了1890亿澳元——恰好也相当于该国GDP的10%。

欧盟财长们上周一开会表示,已经宣布的财政刺激计划占欧盟2020年经济产出的1%,通过政府担保和递延税款支付提供的流动性支持至少占欧盟GDP的10%。

卡塔尔政府上周一也宣布采取措施支持经济,包括提供750亿里亚尔的财政激励措施,相当于该国GDP体量的10%。

多么神奇的10%!

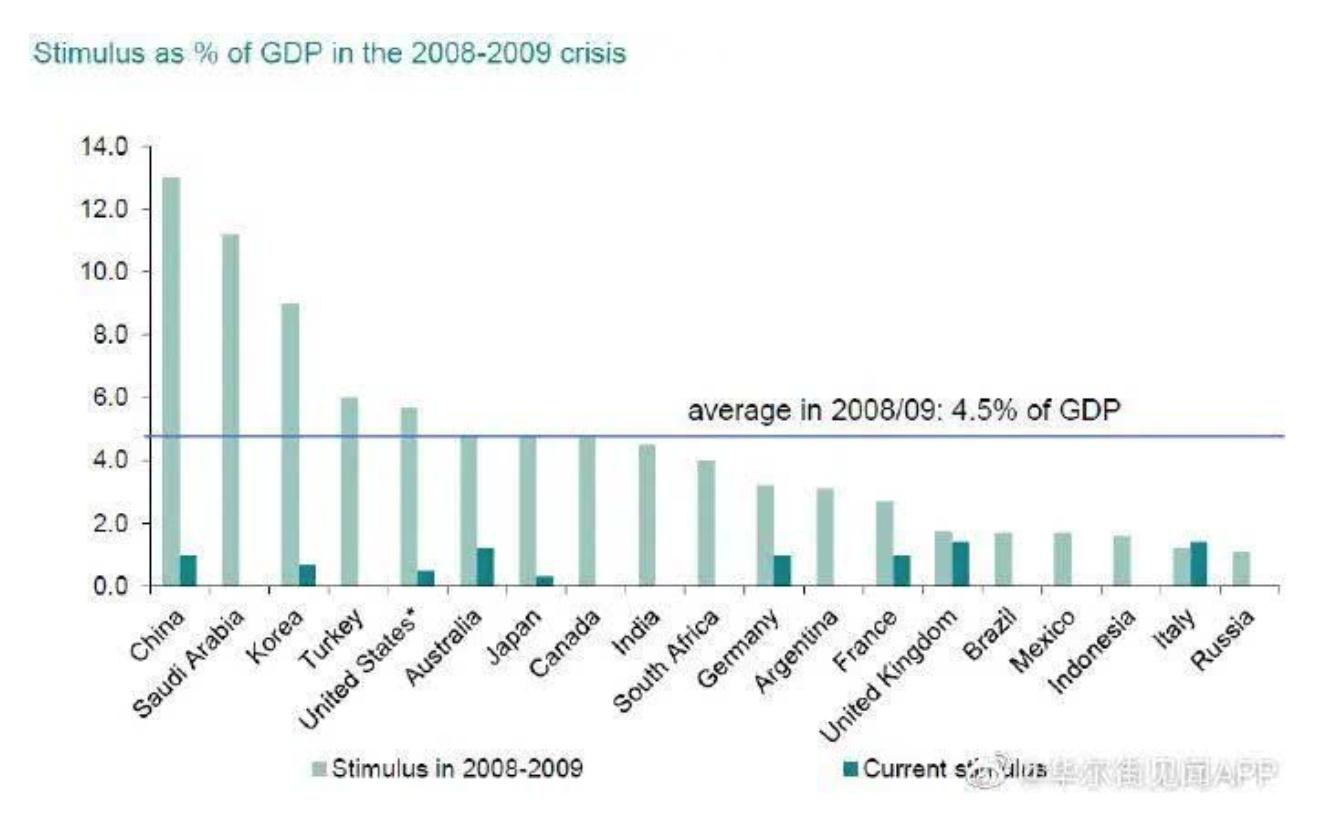

遥想2008年金融危机的时候,全球推出的刺激措施在GDP中的占比平均只有4.5%!

加拿大政府也宣布了财政刺激措施,规模820亿加元,在GDP的占比约为3%。

上周媒体称,日本政府正在考虑一项规模超过30万亿日元(约合2760亿美元)的经济刺激计划。

显然,全球主要国家政府正在共同行动,推出多种应对措施以抵御公共卫生事件带来的潜在衰退风险。

只不过,与过去十年来采取的期限较长的货币大放水不同,这一次,大规模的财政刺激看起来是主力军。

01、通胀大潮要来了?

有匿名人士评价称,从欧洲央行推出的7500亿欧元购债计划和德国政府超过3500亿欧元的刺激方案来看,“基本上是为无限制借贷铺平了道路。”

欧洲央行向欧盟成员国发出的信息非常明确:赶紧借钱补窟窿吧。

政府增加债务的主要方式就是发行债券。这就引发了一个疑问:即将到来的庞大政府债券供应和财政刺激措施会否导致通货膨胀效应?

华尔街见闻此前提及,曾就职于摩根士丹利的传奇股票策略师Teun Draaisma认为,此次应对公共卫生事件的大规模财政刺激最终将带来通胀的“范式转变”:

我相信,我们正在接近这样一种“范式转变”:从之前的“长期低通胀”转向通胀环境。

不过,Teun Draaisma认为至少现在还没到这一步:

财政刺激的规模要跟公共卫生事件带来的经济损伤比较,如果规模小于或者等于经济损失,通胀就不会发生。

Teun Draaisma曾在2008年6月建议客户全力抛售,而到了11月初,他开始高喊抄底。最初也一度被市场打脸,但从2009年3月开始,美股历史上最长牛市起飞,Draaisma就此成名。

有媒体文章从需求和供应的角度进行了分析:

尽管公共卫生事件和相关遏制措施对供应端产生了冲击,但需求端承受的冲击将使经济走弱更加严重和漫长。考虑到订单、工作和薪水的损失,以及由此带来的不确定性,公共卫生事件使得人们减少购买的冲击力远远超过对供应链破坏的直接影响。

这就是为何一些人认为较大的需求端刺激措施将无济于事。

财政刺激的重点是确保需求的下降幅度不会超过收入降幅。然而,通货膨胀预期的急剧下滑表明,市场预期需求的缩减将超出必要水平。因此,通胀不会显著走高。

02、全球投资逻辑将被公共卫生事件改变?

Teun Draaisma进一步表示,德国和美国领衔的这一轮全球性财政刺激可能最终带来全球金融市场投资逻辑的颠覆式巨变。

主要理由正是他预计的“长期低通胀”转向通胀环境的假设。

因为通胀假设的巨变对于传统资产价格的影响是巨大的,比如价值股。Teun Draaisma是这样说的:

到目前为止,我们的基准假设仍然是走出市场大幅调整后,仍然回到原来的投资环境,即低利率,低通胀,但越来越大规模的财政刺激会改变这一切。

(编辑:林喵)