本文来自“中信建投非银金融研究”

事件

中信证券(06030)发布2019年年报

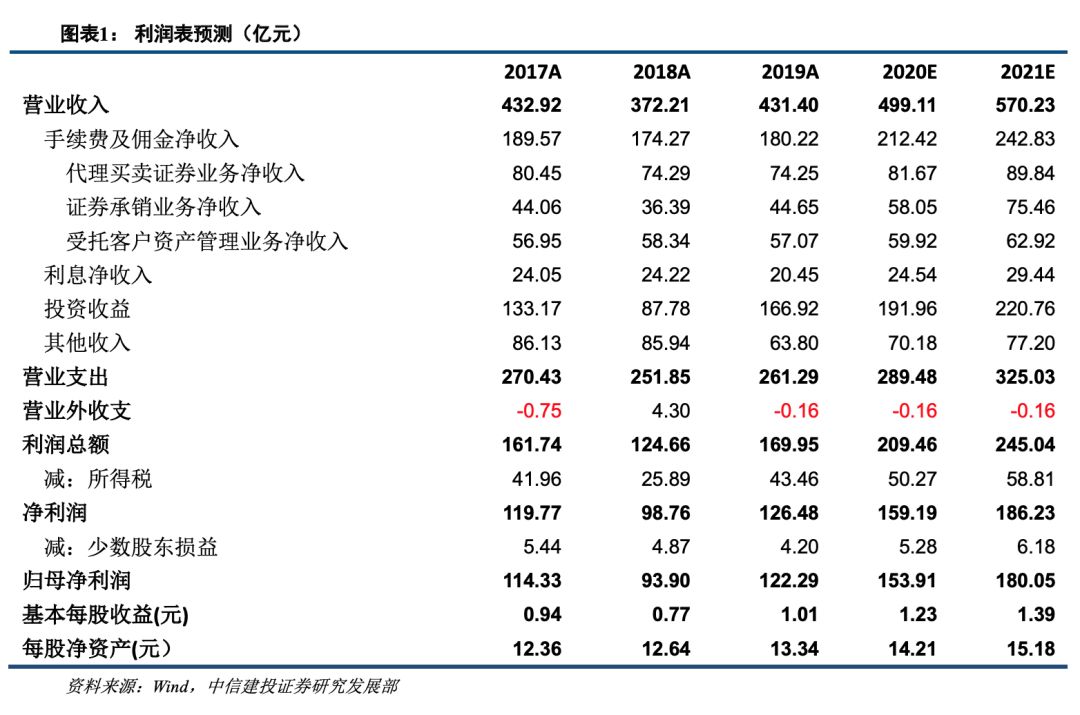

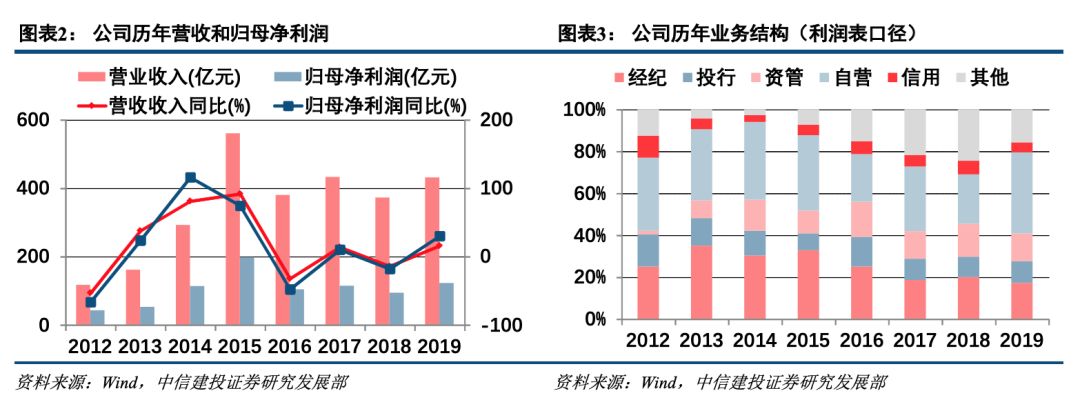

2019年度,公司实现营业收入431.40亿元,同比+15.90%;实现归母净利润122.29亿元,同比增加30.23%;加权平均ROE 7.76%,同比增加1.56个百分点。截至2019年末,公司资产总额7917.22亿元,较上年末增加21.22%;归母股东权益1616.25亿元,较上年末增加5.54%;BVPS 13.34元/股,较上年末增加5.54%。

简评

杠杆同比大增,带动业绩大幅上行

2019年度,公司依托债券市场低利率以及政策红利(获准在银行间市场发行金融债),完成境内债务融资1257亿元、境外债务融资13亿美元,杠杆倍数由年初的3.54倍增至年末的4.04倍,年末资产总额较年初大幅增长21.22%。依托充足的杠杆资金,公司资金占用型业务快速发展,尤其是自营业务收入达到158.91亿元,同比大幅增长97.51%,带动公司整体业绩上行。分业务来看,经纪/投行/资管/利息/投资净收入分别占营业收入的17%/10%/13%/5%/37%。

机构经纪稳健前行,财富管理静候佳音

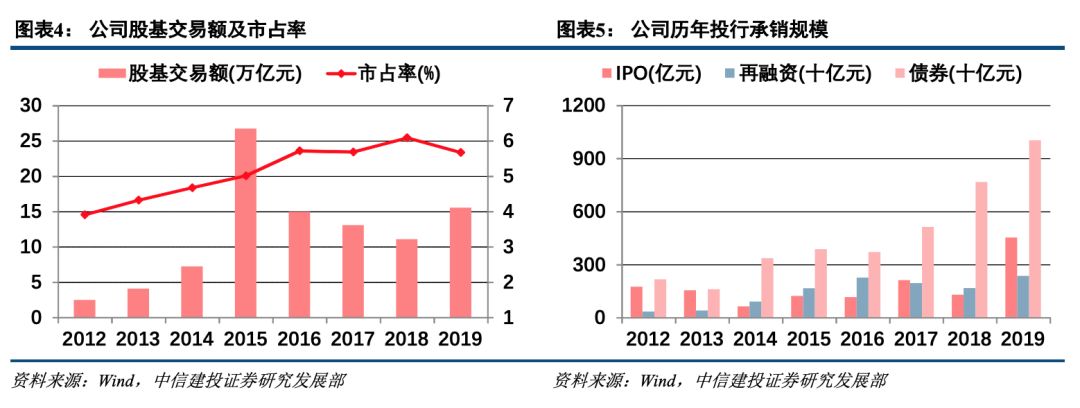

公司经纪业务线倚重机构客户,2019年末境内代理买卖证券款的机构客户占比为45.27%,年末QFII/RQFII交易客户数量(203家)位居市场前列,2019H1公募基金佣金分仓排名市场第一,这使得公司经纪业务表现相对稳健。全年公司代理股票基金交易总额人民币15.5万亿元,同比增加40.27%,市占率5.67%,同比减少0.42个百分点;母公司交易佣金率为万分之2.76,同比减少0.73bp;代销金融产品7783亿元,同比减少11.10%。公司完成了对广州证券的收购,实现了对中国内地31个省区市的营业网点全覆盖,华南地区获客能力有望显著改善。公司积极推动全业务、全客户的分级分类服务体系,梳理和丰富针对超高净值客户配置投资产品和服务体系,建立行业首个拥有自主知识产权的财富管理业务系统平台,已做好迎接买方投顾时代的准备。

投行业务继续领跑,政策红利持续兑现

2019年度,公司IPO承销金额451.33亿元,同比+253.23%,全年申报科创板项目22单、完成发行9单,排名行业前列;再融资承销金额2346.70亿元,同比+41.77%;境内债券业务承销规模10015亿元,同比+31.03%,排名同业第一,市场份额5.29%;完成A股重大资产重组交易金额约为1633亿元,排名行业第一。境外投行业务方面,公司在香港市场IPO保荐数量排名市场第二,近十年来首次以联席账簿管理人身份参与美国市场IPO及再融资。预计随着科创板、再融资新规、并购重组新规、新三板分层等政策红利的逐步释放,2020年公司投行业务仍将迎来丰收。

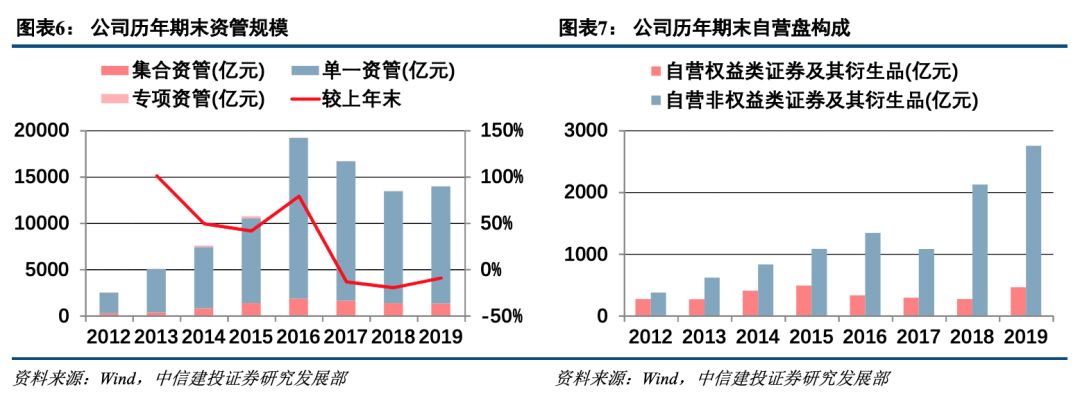

资管业务回归本源,信用业务夯实质量

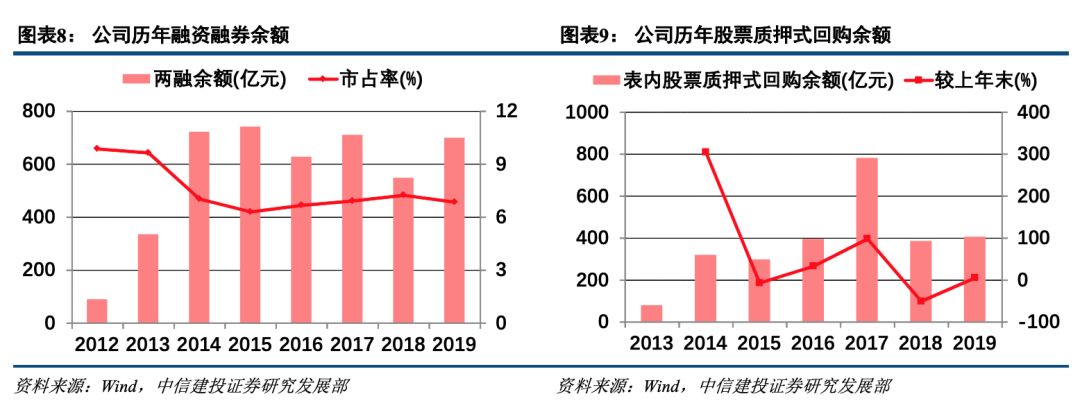

2019年度,公司资产管理部以“扩大主动管理规模、发展权益产品、服务实体经济”为导向,和华夏基金在已完成职业年金投资管理人选聘的中央单位和28个省区市全部中标。截至年末,公司资产管理规模为13947.58亿元,较年初-9.07%,其中主动管理规模6982.84亿元,占比50.06%,随着资管新规过渡期截止日的临近,公司通道资管规模仍有一定的收缩压力。截至年末,公司境内两融余额698.43亿元,较年初+27.61%,市占率由年初的7.24%回落至6.85%,平均维持担保比例维持在307%的较高水平;公司表内股票质押式回购业务规模为404.84亿元,较年初+5.21%,平均维持担保比例维持在281%的较高水平;在股票质押风险同比显著缓和的情况下,公司全年仍计提信用减值损失18.92亿元,同比仅-13.50%,有助于进一步夯实资产质量。

自营业务大幅扩表,衍生品规模持续做大

公司依托资本市场行情,大幅扩张投资头寸,年末账面金融工具规模合计4026.62亿元,较年初+29.60%;分类来看,自营权益类证券及证券衍生品459.34亿元,较年初+72.71%,自营非权益类证券及其衍生品2748.33亿元,较年初+29.47%。2019年公司获得结售汇业务资格,利率产品销售规模保持同业第一,年末衍生金融工具名义本金达到14602亿元,较年初+45.77%,其中利率衍生工具名义本金11725亿元,较年初+47.13%。此外,公司成为首家进入韩国衍生品市场的中资券商,交易新增覆盖加拿大、日本、欧洲等市场,有助于扩大杠杆资金的配置途径。

投资建议:上调至“买入”评级

2020年券商板块将继续受益于“流动性宽松”和“资本市场改革”的催化,业绩及ROE大概率向上,估值中枢上行可期。监管层支持打造航母级头部券商,推动证券业供给侧改革,资本实力雄厚(2019Q3净资产排名上市券商第1)、风控制度完善(连续3年获得证监会A类AA级评级)、创新能力突出(科创板承销+跟投、衍生品做市、财富管理均有领先布局)的中信证券将是首要受益者之一。我们预计中信证券2020-2021年BVPS为14.21元和15.18元,对应当前股价1.57X PB和1.47X PB,上调中信证券(06030)至“买入”评级。

风险提示

货币政策转向收紧;资本市场改革停滞。

(编辑:彭谢辉)