本文来自微信公众号“华创非银”,作者:华创非银团队。

事项

中信证券(06030)2019年实现营收431.40亿元,同比+15.90%;实现归母净利润122.29亿元,同比+30.23%,加权平均ROE为7.76%,较上一年度增加1.56个百分点。本度利润分配预案,每股发现金红利人民币0.5元,现金分红占归母净利润52.85%(去年45.16%)。

点评

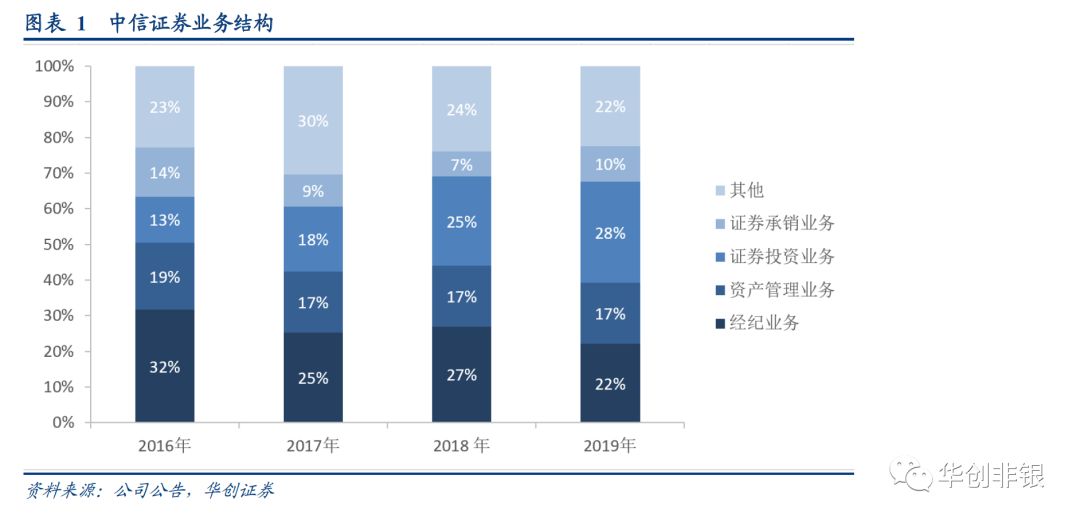

经纪收入同比小幅下滑,增速低于行业水平。经纪业务收入95.54亿元,同比-3.43%,占比22.15%,下滑原因主要是佣金率快速下行和利息净收入同比下降所致。股基成交额15.5万亿元(同比+40%),经纪业务平均佣金率(代理买卖证券业务净收入/股基成交额)为4.79%%,较去年6.72%%大幅下降29%。代理买卖证券收入7425亿元(同比-0.05%),变动低于行业平均增速(同比+26.34%)。利息净收入20.45亿元(同比-16%),远远低于行业增速(同比+116%)。代销金融产品7783亿元,同比下降11%。公司收购广州证券方案获中国证监会核准,公司实现了对中国内地31个省区市的营业网点全覆盖。公司自有资金参与股票质押业务的金额为404.84亿元,较去年底增加20.05亿元,增幅5.21%。买入返售金融资产计提信用减值损失7.91亿元,较上年末减少51.28%,反映出业务需求增加,同时新增项目质地较好。

投行业务收入同比大增,多项数据依然领跑行业。证券承销业务收入43.08亿元,同比+54.52%,占比9.99%,系科创版正式试点注册制推出、IPO发行常态化所致。境内股、债业务承销规模均继续排名同业第一。其中股权承销金额2798亿元,市场份额18.16%,较18年提高3.41个百分点。IPO主承销金额451.33亿元(同比+253%),再融资主承销规模2346.70亿元(同比+42%)。其中,公司作为保荐机构/主承销商已申报科创板项目22单,其中9单已完成发行。债券业务承销规模人民币10,015.30亿元(同比+31%),市场份额5.29%,公司债券及ABS承销业务继续保持行业领先地位。

流动性宽裕带动市场主要指数上行,自营业务收益显著上涨。证券投资业务收入122.41亿元,同比+33.62%,占比28.38%,收入占比较2018年上升3.38%。报告期内宏观政策更为积极,市场风险偏好回升,交投比活跃度提高,沪深两市日均成交额较2018年同期上升40%。公允价值变动收益-20.55亿元,同比转盈为亏,主要原因为衍生金融工具的公允价值变动损益由去年的63.38亿下降至-97.18亿。

主动管理占比提升,带动资管业务收入上涨。资管业务收入73.75亿元,同比+14.03%,占比17.10%。截至2019年末,资产管理规模1.39万亿元,其中主动管理规模6982.84亿元,占比50.06%(去年为41%),主动管理业务转型效果明显。资管新规下公司私募资产管理业务市场份额13.3%,排名行业第一。

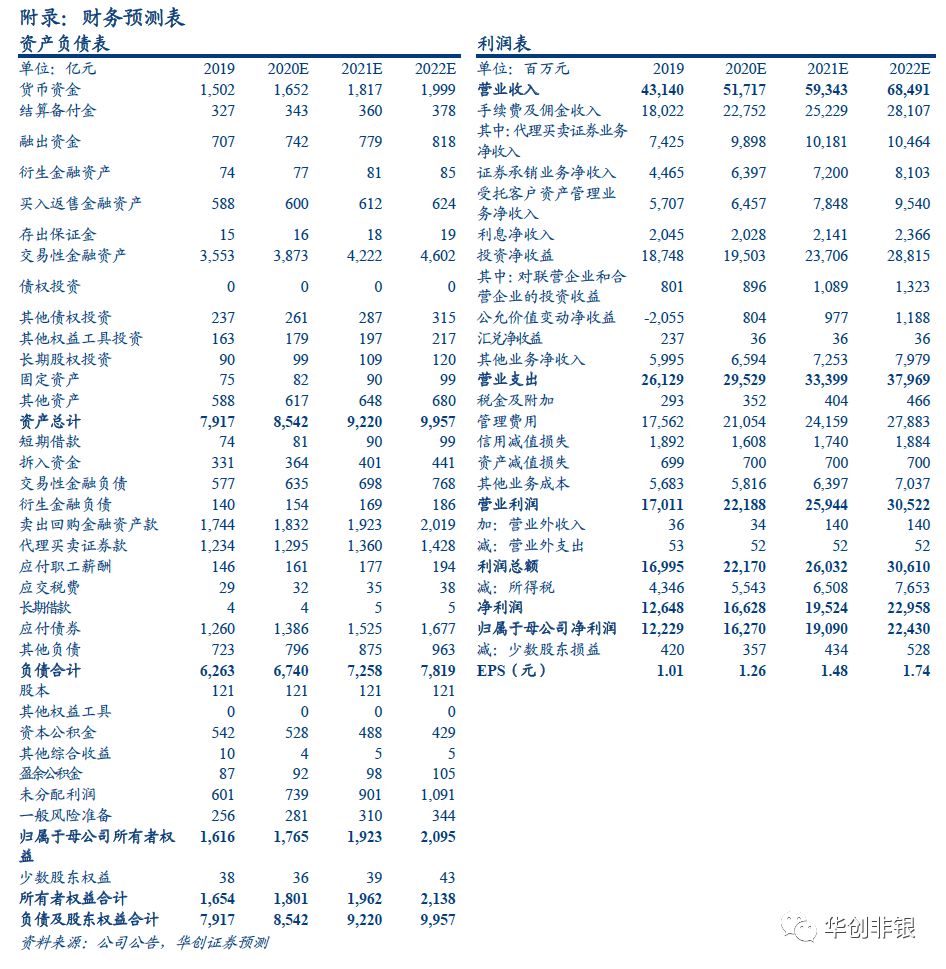

投资建议:公司19年营收净利润皆实现同比大幅上涨,投行业务龙头地位稳固,科创版推出、再融资松绑利等利好或将推动公司投行业务持续发展,但同时考虑2020年中信证券华南并入合并报表和经纪业务整合转型尚需时间,略微下调2020/2021/2022年EPS预期为1.26/1.48/1.74元(原预测值1.42/1.63元),BPS分别为14.57/15.87/17.29元,对应PB分别为1.53/1.41/1.29倍,ROE分别为8.64/9.30/10.03%。基于行业龙头集中进一步演绎,公司在资本充足度、业务规模等多方面领先行业,我们给予A股2019年业绩2倍PB估值,目标价29元,维持“推荐”评级。

风险提示:创新业务发展受阻,金融监管趋严。

(编辑:张金亮)