本文来自“万得资讯”。

全球市场在半月内,已经迎来两次全球央行紧急降息和流动性注入。

美联储原定于3月18日公布利率决议,但3天时间都等不了,直接在当地时间周日宣布降息125bp至0%。全球央行经济跟随美联储步伐,一天之内,至少5加央行降息。

2019公共卫生事件爆发后,美联储在3月3日宣布紧急降息50bp。就在上周,还承诺在两天内通过回购操作向市场注入1.5万亿美元流动性,而在北京时间本周一又打出降息和QE的超重磅组合拳。

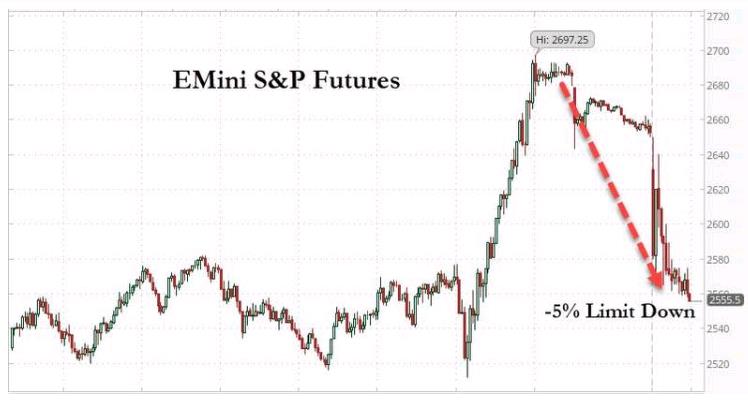

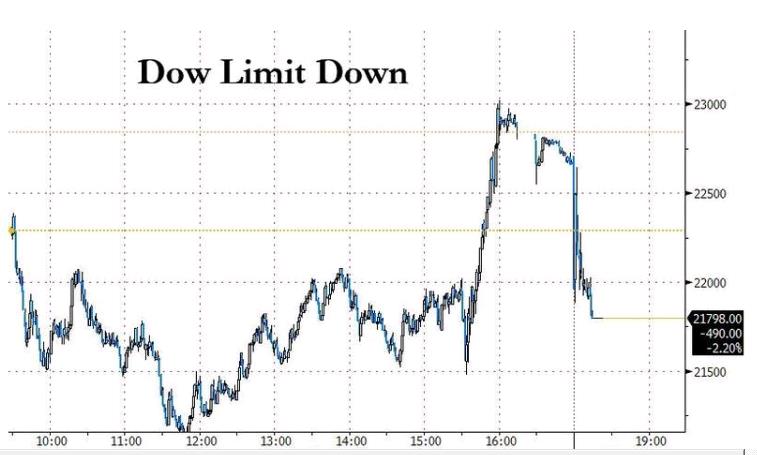

从市场表现来看,美联储的“all in”并没有缓解恐慌,消息公布后,美股期货向下熔断。

美联储和美股做了一个“不好的示范”,全球市场都在降息和QE中不断下探。

日本央行向美联储“抄作业”,但不符合市场预期

日本央行将本周四会议提前至本周一中午,召开为期一天的紧急政策会议,代替原定于3月18日-19日召开的政策会议。

日本央行现行利率为-0.10%。午间消息称,日本央行维持利率在-0.1%不变,不符合市场预期;但资产购买规模方面,日本央行将ETF年度购买目标增加6万亿日元至12万亿日元,将日本房地产投资信托基金(J-REITs)购买目标提升至1800亿日元。调整企业债、商业票据购买操作,将会购买更多的企业债、商业票据直至九月末;引入新的企业贷款方案,新的贷款项目利率为0%,期限为一年。

日本央行利率决议公布后,日经指数直线上涨逾2%,随后又直线下跌超2%。

稍早之前,市场预计日本央行会降低利率:

瑞银预计称,日本央行本周将小幅降息10个基点,并可能继续加大ETF购买力度,并期望更多财政政策的出台以振兴经济。

日本央行前政策委员会成员Takahide Kiuchi 认为,日本央行很可能将每年购买ETF的规模,从目前的6万亿日元提高到9万亿日元。

野村证券研究所(Nomura Research Institute)现任执行经济学家Kiuchi表示,日本央行理论上也可能将短期利率目标从-0.1%下调至-0.2%。日本银行业已经在负利率政策下挣扎多年,如果日本央行继续降息,是将日本银行行业进一步推向深渊。

超级宽松星期一,也是全球资本市场大跌的一天

美联储连迫不及待的降息,多家央行跟随。

新西兰联储降息75个基点

周一(3月16日)早间,新西兰联储提前举行紧急会议,宣布降息75bp并考虑大规模购债。新西兰联储将官方现金利率(OCR)从1.0%降至0.25%,并且至少在未来12个月维持该水平。

新西兰联储表示,公共卫生事件对经济带来的负面影响持续上升,有必要采取进一步货币刺激措施,又强调央行准备好应对公共卫生事件对经济带来的严重影响。如果需要进一步的刺激措施,新西兰联储愿意大规模购买政府债券,而并非进一步减息。

新西兰联储主席奥尔表示,目前并无考虑实施负利率,最有效工具是大规模购买资产,亦可能一并实施货币及财政政策。他强调,金融体系仍稳健,银行业并未要求更多流动性。至于要求银行业增加资本规定的措施,将延迟12个月实施。

新西兰元在美联储和新西兰联储两家央行选后宣布降息以后,出现短暂的拉升,随后直线回落。

中国香港和澳门紧跟美联储下调利率

中国澳门金管局:自2020年3月16日起,基本利率下调64bp至0.86%。

此前,美联储紧急宣布降息100个基点至0-0.25%的水平,并宣布启动了一项规模达7000亿美元的扩大宽松计划。

中国香港金管局也降息64bp,香港金管局将基准利率下调至0.86%。

本周一,中国香港恒生指数低开低走,截至发稿,该指数跌超3%。

机构观点:市场为什么跌?

工银国际首席经济学家程实和工银国际高级经济学家钱智俊报告称,美联储过快的降息对市场而言,既是眼前‘惊喜’,更是远期“惊吓”,投资者的长短期预期差扩大,或将在未来兑现为新一轮市场波动。其次,政策用力过猛与美国经济基本面相脱离,进一步加剧风险隐患。另外,政策重心显著错配,难以从根本上消解风险、稳固经济。最后,由于缺少财政政策、社会救助政策的配合,货币政策单兵突进,落地效果料被削弱。

渤海证券研报称,美联储快速降息至零+QE,并不能解决当前其在应对 COVID-19扩散上的被动局面,并不能解决其国内贫富差距等社会问题,反而会进一步增加美国资本市场泡沫化风险,进一步加剧全球负利率化趋势,进一步降低全球央行货币政策有效性。

交银国际洪灝在社交平台点评美联储本周一的“王炸”操作时表示:美联储已经打完了大部分子弹,市场只剩下裸奔。

子弹还没打完!

华泰证券早间研报称,美联储的异常降息显示出在周末美国对于公共卫生事件应对措施之后,美联储调增了对于市场流动性压力的判断,自上周五大幅上涨之后,市场短期仍将存在风险释放的过程,在动态中寻求和美联储流动性供给之间的平衡。极端情况下不排除美联储进入到

ETF 市场进行资产购买的情况(美联储取消本周常规议息会议)。

美联储"自己人"曾表示,下一次危机来临,美联储会购买上市公司股票和债券。

耶伦在离任前还表示,“在我有生之年,应该不可能再见到金融危机了。”有人将她这一评论,与英国上世纪的首相张伯伦的“我们处在和平时代”的说法相提并论。但或许大家低估了耶伦,因为当时她能这么说,是因为美联储手里还有一张王牌还从未示人。

在堪萨斯城银行家举行的视频会议上,耶伦表示,美联储将采用瑞士央行和日本央行的一些做法。她说:”如果美联储能够购买公司股票和债券,可能能够在未来经济低迷时期刺激美国经济。不过,她又很快补充道:美联储购买公司债券和股票并不是一个紧迫的问题。

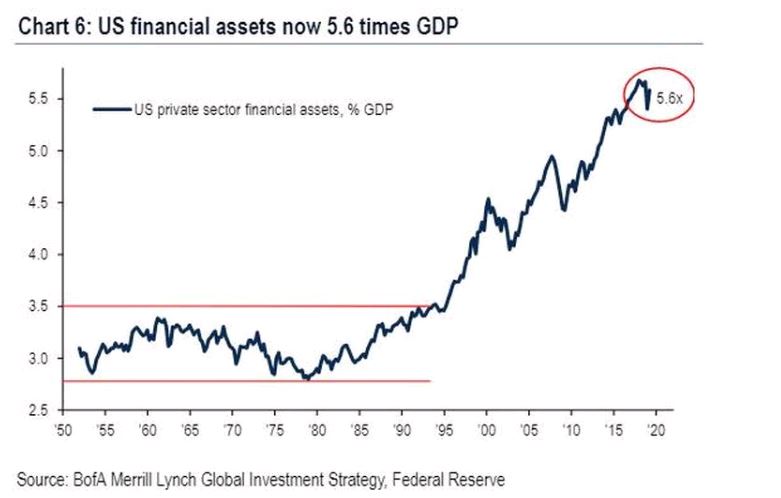

耶伦还解释称,危机必然爆发,只是时间问题;在一个金融资产是GDP6倍的国家,危机发生的时间很重要,否则将是一场全面的社会灾难。

耶伦表示,在美国下一轮金融危机来临时期,即使美联储购买政府债券等安全资产方面达到极限,也不能够托住美国经济,即现有的政策工具是完全不够的。同时补充称,在资产价格和美联储支出有更直接联系的情况下,能够直接干预资产可能是有益的。

现在的问题是,撇开美联储买股买债的规则障碍,这样的操作意义有多大,或者说能有效救市并托住经济吗?

(编辑:林喵)