本文源自微信公众号“新锐视角看金融”。

摘要

投资要点:目前影响股市的最大变量是全球公共卫生事件趋势,一些西方政府的“群体免疫”策略为全球经济金融带来了很大的不确定性。资本市场的大幅波动对于券商和保险的业绩均有显著影响,但保险股估值已极具吸引力,且后续保费将迎来改善,投资端亦有利好因素,值得考虑左侧布局。

1)保险方面,2月人身险总保费增速较1月下滑,预计2月新单受公共卫生事件冲击显著;财险增速放缓主要由于车险保费负增长,随着后续刺激汽车消费的政策出台,预计新车销量回暖将提振车险保费。当前保险股估值历史低位(太保、新华已处于上市以来估值最低位置),已充分反映了公共卫生事件对负债端的冲击和长端利率快速下行的悲观预期,我们判断,负债端将在Q2或下半年向上反转;且长端利率下行对资产端的短期冲击有限,当前估值对应国寿(02628)、太保、新华(01336)的隐含投资收益率假设(仅考虑存量价值)分别仅为 3.55%、2.58%、2.52%,预期过度悲观。

2)券商方面,全球经济走弱影响外需,国内经济压力仍然较大,本周央行定向降准已有预期,公共卫生事件结束后预计逆周期调控政策仍将持续发力,我们预计后续MLF、LPR利率等仍有下调空间。证券行业对外开放加速,有望影响监管思路,进而推动创新业务发展,建议继续增持龙头券商。

非银重点推荐:新华保险、中国平安(02318);华泰证券(06886)、中信证券;(06030)建议关注中国太保(02601)。

证券:1)定向降准落地,释放长期资金5500亿,货币政策持续宽松。央行宣布将于3月16日实施普惠金融定向降准,对达到考核标准的银行定向降准0.5至1个百分点;此外对符合条件的股份制商业银行再额外定向降准1个百分点,共释放长期资金5500亿元。考虑当前阶段经济承压较大,公共卫生事件结束后逆周期调控仍需继续发力,我们判断后续货币政策有望继续保持宽松,有利于券商股的估值提升。

2)证券公司外资股比限制时间点较原来再次提前8个月,行业对外开放提速。证监会明确自2020年4月1日起取消证券公司外资股比限制(此前证监会披露的时间点是自2020年12月1日起),时间点再次提前主要是按照国家金融对外开放的统一部署,落实第一阶段经贸协议要求。自2018年以来,瑞银证券、摩根大通(JPM.US)、野村东方国际证券、金圆统一证券4家外资控股券商设立,其中摩根大通、野村东方国际证券已经先后展业。这四家外资控股券商均具备全牌照,业务资质与内资券商无差异。我们判断,2020年至少15家外资券商将进入中国市场,这会显著影响监管思路,进而推动创新业务发展。

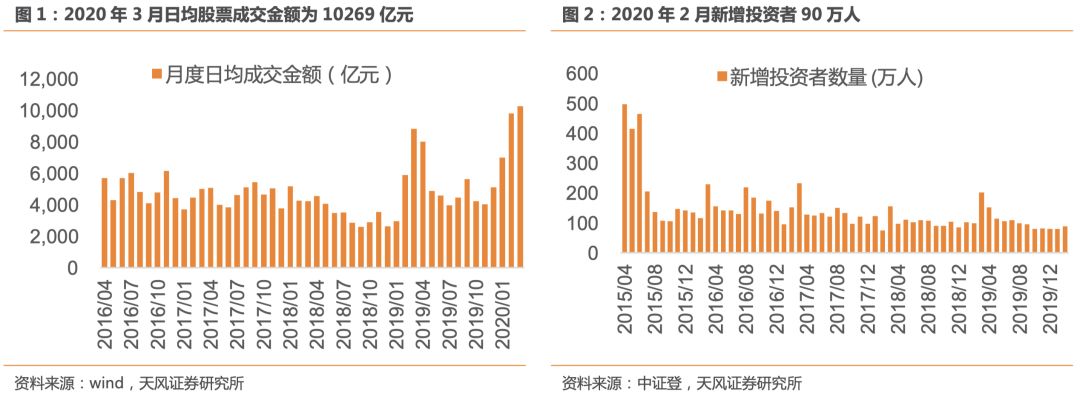

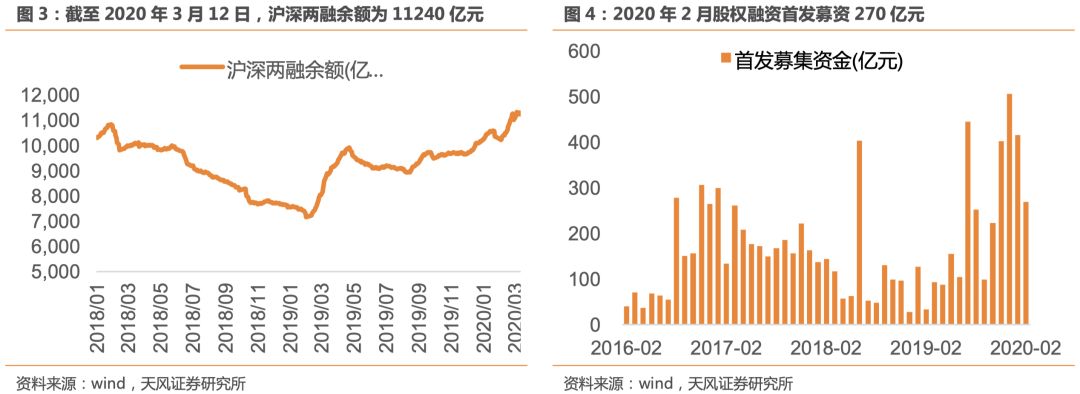

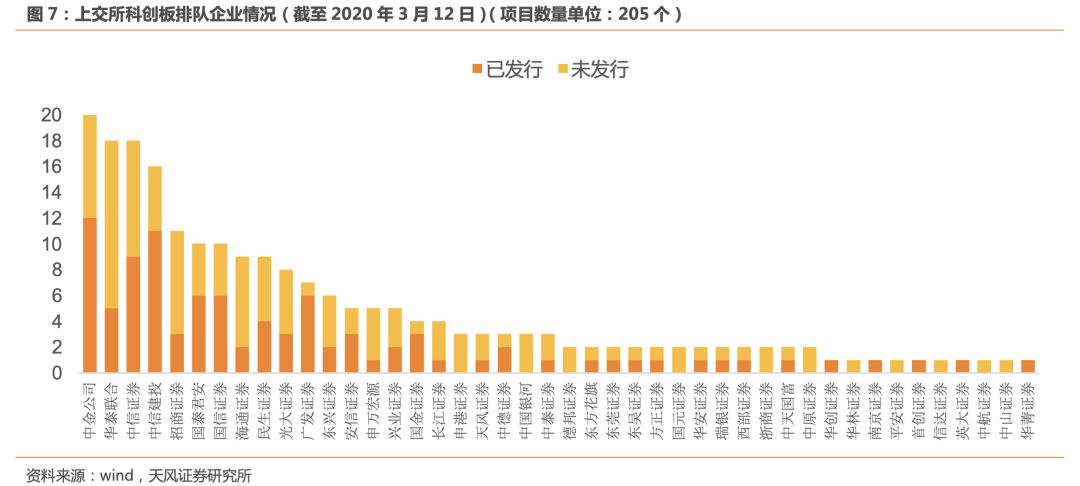

3)市场交易量维持高位,有效支撑券商业绩。2020年至今,两市日均成交金额8933亿元,同比2019年增长+71.7%。2020年3月至今,日均成交金额10651亿元,环比2月上涨+8.5%;截至2020年3月12日,市场两融余额11240亿元,较2019年底上升1047亿元,上交所共受理205家企业的科创板注册申请,中金公司(03908)20家、华泰联合18家、中信证券18家、中信建投(06066)16家,项目储备靠前。

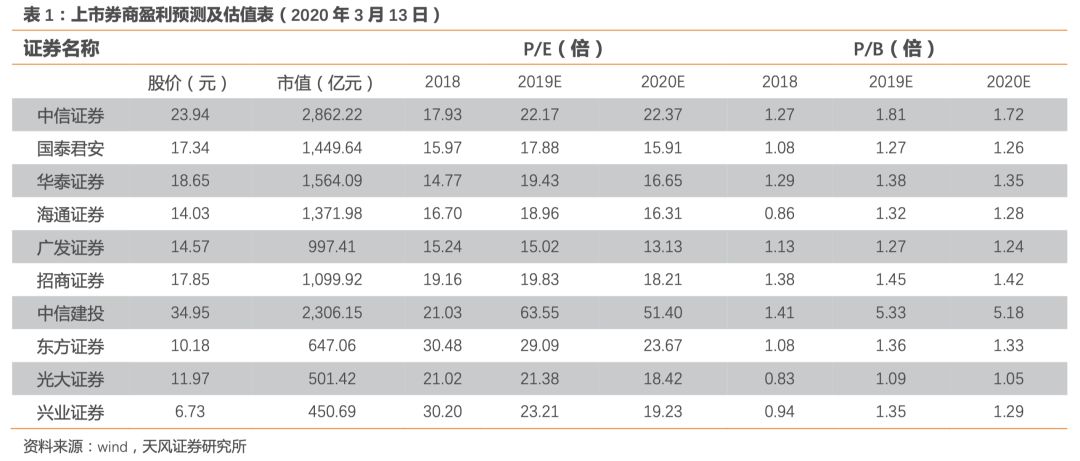

4)证券板块估值仍低于历史中位数。证券行业平均估值2.19x PB,大型券商估值在1.1-1.8x PB之间,行业历史估值的中位数为2.4x PB(2012年至今)。未来券商的商业模式转向“资本化投行(投行+PE模式),研究投行投资均强且可协同的政策券商才可提升ROE。基于此,重点推荐华泰证券、中信证券、国泰君安(02611),建议关注中信建投。

保险:1)人身险方面,2月保费受公共卫生事件冲击,保费增速较上月放缓。2020年1-2月,5家上市寿险公司总保费收入合计同比+5.8%,国寿、平安、太保、新华、人保分别同比+20.5%、-11.8%、-0.1%、+44.2%、-6.2%; 平安2月单月个人业务新单同比-29%,1-2月累计个险新单增速从-15%降至-18%。受公共卫生事件影响,2月总保费增速较上月有所下滑,我们预计剔除续期后的2月新单保费增速均显著下滑,主要源于线下展业受限,保险公司业务重心由线下转移至线上,主力产品从件均较高的年金险、重疾险切换为件均较低的医疗险、意外险。我们判断,公共卫生事件短期将冲击Q1新单,公共卫生事件结束后,Q2或下半年销售有望向上反转。

2)财险方面,车险保费受公共卫生事件冲击有所下滑,预计后续刺激消费政策将提振新车销量。3家上市财险公司总保费收入合计同比-0.5%,其中人保财、平安财、太保财1-2月原保险保费收入分别为750 / 476 / 242亿元,同比分别-4.4%/+2.7%/+6.6%;3家公司2月单月保费收入合计-7.8%,其中:①新车销量受公共卫生事件影响有所下滑,拖累车险保费增速(平安2月车险同比-15%),但中汽协建议尽快出台政策刺激汽车消费潜力,预计后续新车销量有望提振,车险保费增速将回暖;②非车险业务增速保持稳定,意外险、健康险、责任险预计将受益于居民保障意识的爆发+线上化销售,以及后续的医疗体系改革。

3)保险股估值处于历史低位,目前对保险股的隐含投资收益率预期过低。截至3月14日,平安、国寿、太保、新华的2020年PEV分别为0.96、0.72、0.59、0.58倍,其中太保、新华已处于上市以来的估值最低位;且当前估值对应国寿、太保、新华的隐含投资收益率假设(仅考虑存量价值)分别仅为 3.55%、2.58%、2.52%,预期过度悲观,重点推荐新华保险,中国平安,建议关注中国太保H。

风险提示:市场低迷导致业绩及估值双重下滑、政策落地不及预期;长期利率下降超预期。

券商重要数据

1)本周日均股票成交额为9887亿元(上周10651亿元),单周环比-7.17%,市场交易活跃度有所回落;2020年至今,两市日均成交金额8933亿元,同比上年+71.70%。2020年3月至今日均成交金额10269亿元,环比+4.63%。

2)融资融券:截至2020年3月12日,两市融资融券余额为11240.18亿元,较2019年底上升1047.33亿元;两市的融资余额为11079.27亿元,融券余额为160.91亿元。2020年至今两融日均余额为10716.70亿元,2019年全年日均余额为9116.45亿元。

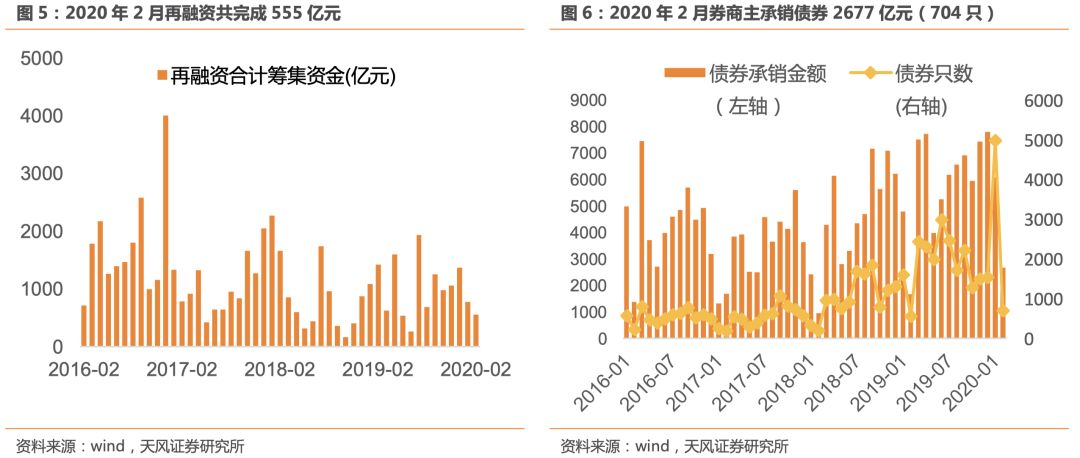

3)投行业务:2020年2月,IPO、再融资规模分别为270亿元、555亿元,分别环比-35%和-29%。2020年1-2月,IPO、再融资规模分别为1132亿元、3391亿元,同比+326%和-47%。2020年2月债券承销金额为2677亿元,环比-56%。

4)科创板:截至2020年3月13日,上交所共受理205家,相比3月6日增加2家(瑞联新材、南亚新材);其中已问询(含已回复)24家,提交注册4家,注册生效94家,中止审查55家,终止审查18家。保荐机构方面,中金公司20家、华泰联合18家、中信证券18家、中信建投16家,项目储备靠前。

5)股票质押:股票质押规模整体保持平稳,截至2020年3月13日, 市场质押股数5669.02亿股,市场质押股数占总股本8.35%, 市场质押市值为49350.19亿元;截至2020年3月13日, 大股东质押股数5907.85亿股, 大股东质押股数占所持股份比20.79%。大股东未平仓总市值26657.84亿元, 大股东疑似触及平仓市值21014.84亿元。

保险重要数据

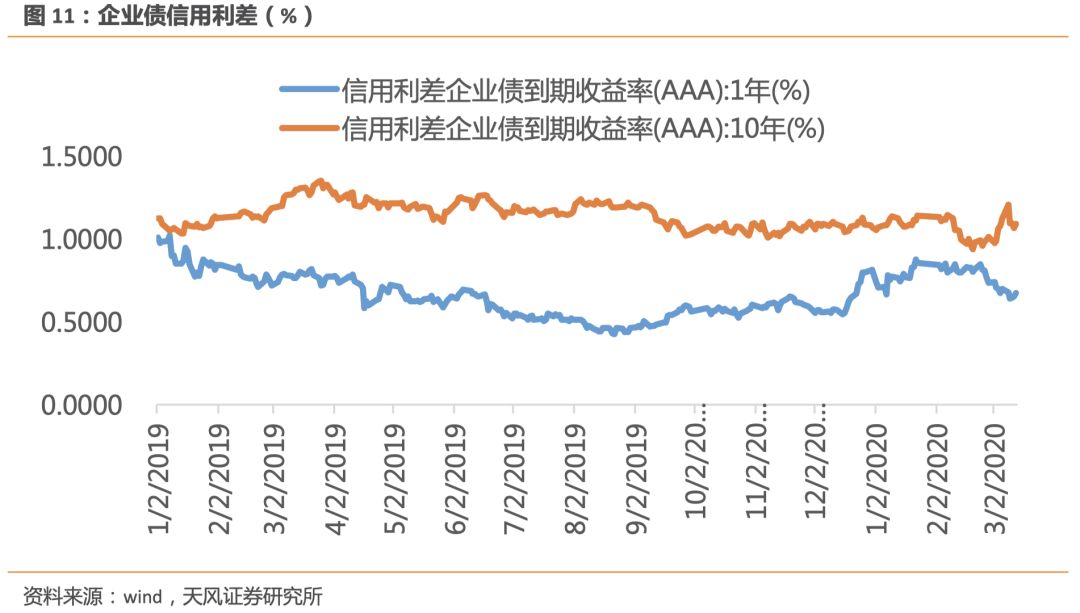

6)截至2020年3月13日,10年期国债和国开债到期收益率分别为2.68%、3.06%,本周分别上涨4.79bps、下跌7.50ps;国债和国开债期限利差分别为0.75%、0.97%,本周分别上涨3.75bps、下跌11.71bps;1年期和10年期企业债信用利差分别为0.67%、1.09% ,本周分别下跌2.79bps、下跌3.27bps。

7)截至2020年3月13日,沪深300指数和恒生国企指数本周分别下跌5.88%、7.72%,较2020年初分别累计下跌6.19%、14.76%,较2019年初分别累计上涨31.18%、下跌1.87%。

8)截至2020年3月13日,中债总全价指数、国债总全价指数和信用债总全价指数本周分别下跌0.01%、0.05%、0.17%,较2020年初分别累计上涨2.09%、2.78%、1.33%,较2019年初分别累计上涨2.87%、2.95%、1.88%。

9)2019年4季度10年期国债750天移动平均收益率曲线环比上升2.55bps,预计2020年1季度10年期国债750天移动平均收益率曲线将环比下跌3.50bps。

(编辑:宇硕)