本文源自微信公众号“许可交运参考”。

核心观点

事件:百世集团(BEST.US)公布2019Q4财报

百世集团Q4实现营业收入人民币107.68亿元,同比增长19.2%;实现毛利润人民币6.39亿元,同比增长22%,毛利率5.9%,同比增加0.1个百分点;实现净利润0.43亿元,上年同期亏损0.24亿元;实现non-GAAP净利润0.61亿元,同比大增203%。剔除店加业务后,实现non-GAAP净利润1.44亿元。

百世集团2019年实现营业收入人民币351.76亿元,同比增长25.8%;实现毛利润人民币19.59亿元,同比增长35.9%,毛利率5.6%,同比增加0.4个百分点。实现净亏损2.19亿元,同比减亏56.9%;实现non-GAAP净亏损1.24亿元,同比减亏72.54%。剔除店加业务后,实现non-GAAP净利润2.32亿元。

点评:

1. 基本面持续改善,现金储备充足

快递和快运是百世的两大支柱业务。快递单票成本Q4延续全年趋势,由1.18元降至0.96元,同比下降11.11%,Q4价格战虽然更激烈,但基本面改善更为显著,快递毛利率提升0.66PCTS至6.01%。全年来看,公司在成本改善和市占率提升驱动下大幅减亏,而Q4旺季亦实现non-GAAP净利润大幅增长。

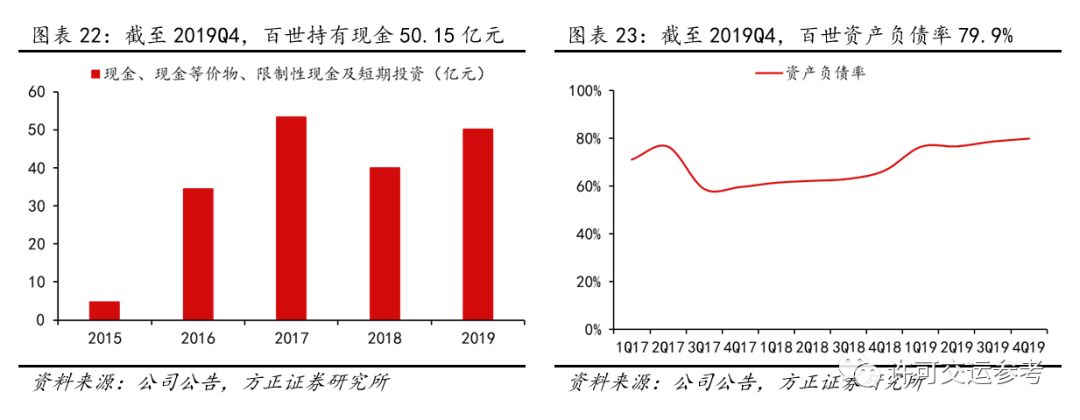

展望2020,虽然快递、快运业务价格战加剧,使集团收入增长节奏放缓,但在国家减税降费政策和快递快运业务协同下,全年快递单票成本有望实现10-15%的降幅,基本面向好大趋势不变,价格战对利润的影响整体可控。而截至2019年底,公司持有的现金、受限制现金和短期投资高达50亿,考虑到公司轻资产运营的特性,50亿现金足够支撑2年的自动化设备CAPEX支出,短期经营压力可控。

2.不断进化的综合物流企业,前瞻性布局彰显企业管理能力

百世集团是中国物流行业战略布局最为领先的综合性物流企业之一,而不仅仅是一家快递公司。全球综合物流企业发力于21世纪初,即使是UPS在这一赛道上也仅有20年的探索经历,而我国综合物流企业近三年来才逐渐完善战略布局。从今年战略调整来看,百世体现出了极强的迭代进化能力:快运业务由传统工厂件向电商件转型、供应链业务加大加盟制扩张力度、店+业务适度收缩、国际业务持续扩张。而迭代的结果是各项分业务的盈利结构的优化:在价格战加剧的背景下,全年百世快递、快运、供应链、店+业务均实现毛利提升。对于起步阶段的综合物流企业而言,随着我国国际地位和物流需求结构的变化,面临的挑战和不确定性还有很多,但百世在今年的业务结构调整方面已经体现出相当的进化力,这也是其在竞争格局复杂的物流领域最核心竞争力。

3.估值大幅低估,战略调整或迎来长期价值修复拐点

截至3月13日美股收盘,快递行业第四、快运行业第二、消费型供应链业务国内领先百世集团总市值为20.10亿美元,约合人民币140.7亿元。公司当前市值不仅无法反映百世快递的价值以及单票成本的边际改善,也完全忽视了百世快运等业务的价值。以快运企业为例,顺丰快运可转债转股后估值为33亿美金、而同为加盟制的中通快运2018年6月在日货量只有0.77万吨/日(2019年百世日货量为2.33万吨/日)的基础上其估值已达10亿美金。综合来看,目前百世集团被大幅低估,对于电商、直营快递企业已经具备很强的产业投资价值。

百世被低估的一大重要原因是激烈的价格战下,持续扩张的供应链、店+业务不断延缓公司扭亏的进度。而在2019年下半年,这一现象已经得到改善,公司针对自身盈利能力作出相应调整:供应链缩减部分亏损的自营云仓业务、店+业务也战略放缓脚步,毛利不断提升。目前公司快递、快运均为盈利状态且盈利能力呈逐年上升趋势,一旦亏损业务加大减亏力度或通过资本运作优化公司业务结构,公司股价有望得到催化,迎来长期价值修复拐点。

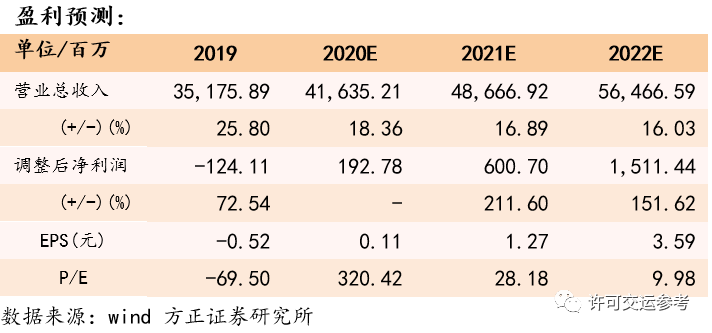

4. 投资建议:预计公司 2020-2022 年营业收入分别为人民币416.35亿元、486.67亿元、564.67亿元,调整后净利润分别为人民币1.93亿元、6.01亿元、15.11亿元,2021-2022年对应PE为28.18倍、9.98倍,维持“强烈推荐”评级。

5. 风险提示:恶性价格战爆发,总部与加盟商关系恶化,资金链断裂

事件

百世集团公布2019Q4及2019年财报。营收方面,Q4实现营业收入人民币107.68亿元,同比增长19.2%。其中,快递业务收入68.96亿元,同比增长16%;快运业务收入15.55亿元,同比增长27.8%;供应链业务收入6.07亿元,同比下降11.5%;店加业务收入6.11亿元,同比下降0.7%;其他业务收入10.98亿元,同比增长91.3%。

利润方面,Q4实现毛利润人民币6.39亿元,同比增长22%,毛利率5.9%,同比增加0.1个百分点。实现净利润0.43亿元,上年同期亏损0.24亿元;实现non-GAAP净利润0.61亿元,同比大增203%。剔除店加业务后,实现non-GAAP净利润1.44亿元。

2019年实现营业收入人民币351.76亿元,同比增长25.8%。其中,快递业务收入218.08亿元,同比增长23.2%;快运业务收入52.24亿元,同比增长27.3%;供应链业务收入21.9亿元,同比增长5.6%;店加业务收入28.17亿元,同比下降1%;其他业务收入31.36亿元,同比增长153.7%。

利润方面,2019年实现毛利润人民币19.59亿元,同比增长35.9%,毛利率5.6%,同比增加0.4个百分点。实现净亏损2.19亿元,同比减亏56.9%;实现non-GAAP净亏损1.24亿元,同比减亏72.54%。剔除店加业务后,实现non-GAAP净利润2.32亿元。

点评

2.1 快递业务:Q4单票成本0.96元,同比下降11.11%,毛利环比提升

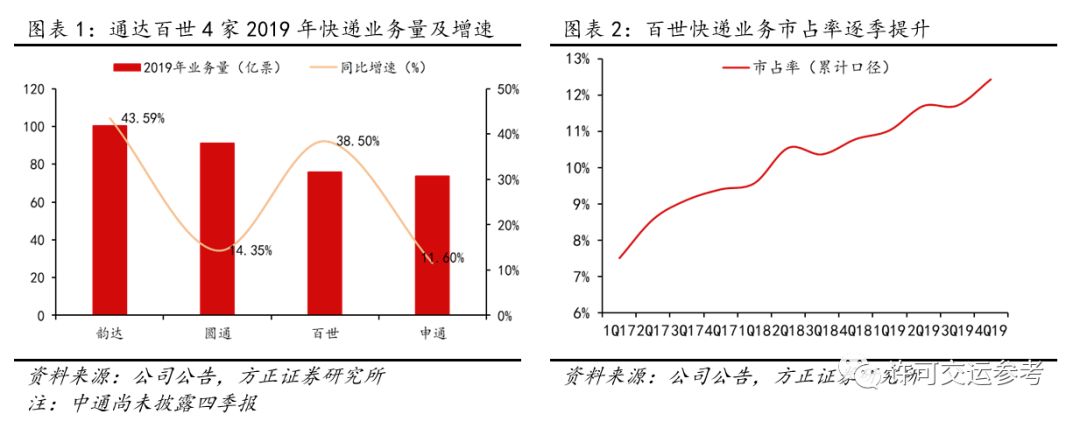

百世快递Q4业务量24.38亿件,同比增长30.5%。2019年累计业务量为75.76亿票,同比增长38.5%。2019年市占率由去年同期的10.8%提升至11.93%,继续保持行业第四。

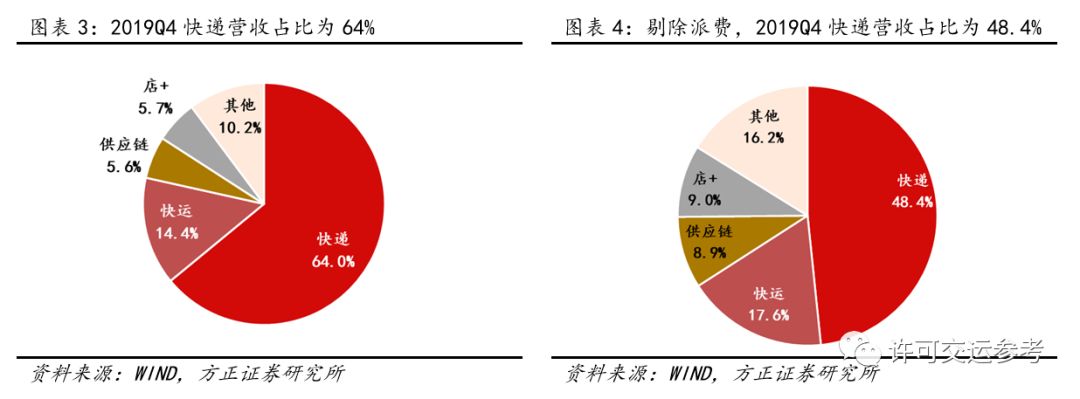

Q4快递业务单季度收入为68.96亿元(含派费),同比增长16%。由于公司只是经手派费,并不从派费中获利,剔除快递派费36.08亿元及快运派费3.62亿元影响之后,2019Q4快递业务(不含派费)占总收入(不含派费)比重为48.4%。

Q4是快递旺季,成本控制难度更大,Q4百世快递单票成本持续大幅下滑,不含派费单票成本由1.18元降至0.96元,同比下降11.11%,环比亦略低于Q3水平。其中,单票运输成本由0.84元下降至0.75元,同比下降10.4%;单票人工成本由0.28元下降至0.22元,同比下降20.6%;单票租赁成本0.09元,同比下降6.8%;单票其他成本由0.15元下降至0.12元,同比下降23.4%。百世快递成本管理能力已经领先部分同行。

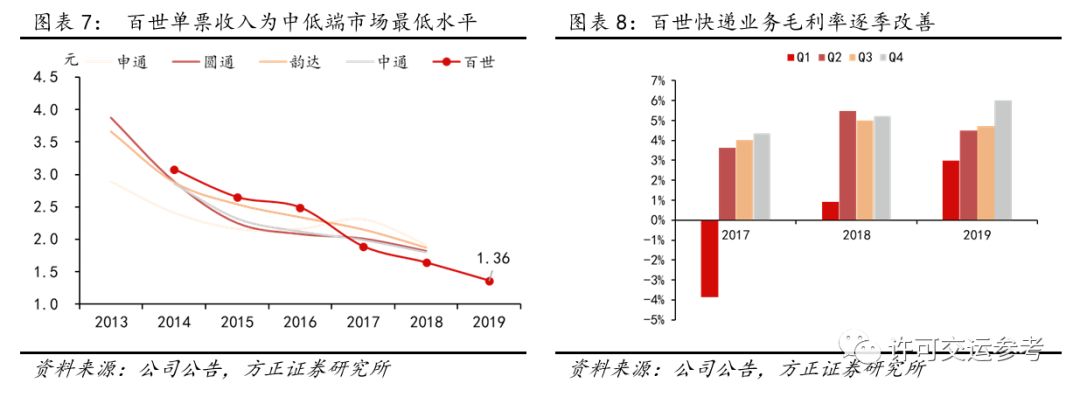

由于百世起步时间较晚,其快递服务品质的稳定性仍略滞后于通达系1-2年,同时受2019Q4中低端快递市场价格战加剧影响,百世快递单票收入由1.53元下滑至1.35元,同比下降11.76%,为通达系最低水平。单票毛利0.17元,毛利率6.01%,同比增加0.66个百分点。

成本是中低端快递市场竞争的核心,百世快递业务经过多年追赶,其控成本能力已经领先行业平均水平,并且与行业龙头中通之间的差距正在不断缩小。从落后到领先,当下的百世快递正处拐点,成本优势为其全年提升服务水平和收益水平赢得了足够的战略纵深。

2.2 快运业务:价格战加剧,盈利能力稳定

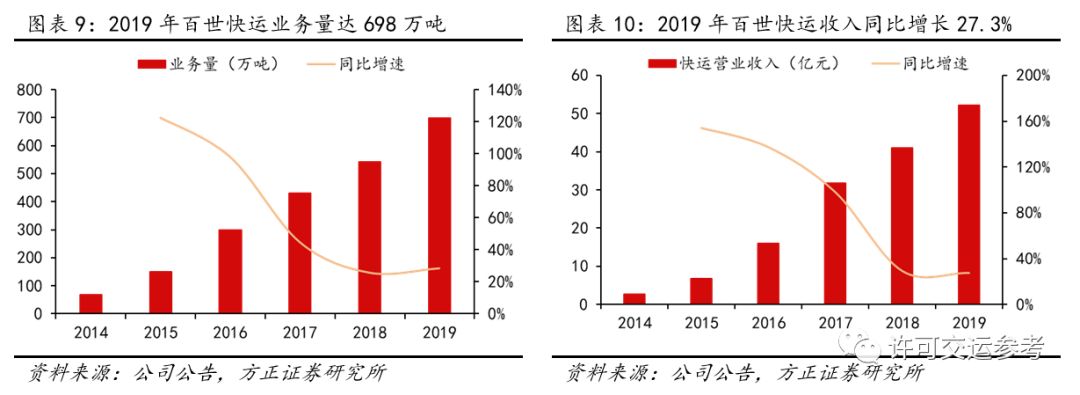

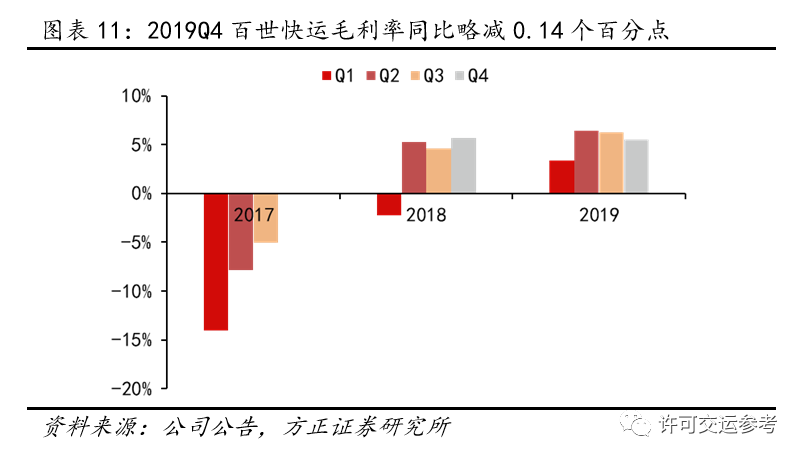

百世快运Q4业务量209.7万吨,同比增长30.6%,日货量达2.33万吨。网点数量较Q3减少115个,较去年同期增加3898个网点至17380个。中转环节持续优化,转运中心数量Q4达到98个,较年初减少13个。

Q4百世快运收入15.55亿元,同比增长27.8%。单吨派费由150.6元提升至172.6元,同比提升14.6%。单吨收入由758元下降至741.8元,同比下降2.1%。单吨成本则由714.9元下降至700.6元,同比下降2%。

剔除派费影响,单吨收入由607.4元下降至569.2元,同比下降6.29%;单吨成本由564.3元下降至528元,同比下降6.43%。单吨毛利由43.1元下降至41.2元,同比下降4.5%。

作为中国加盟制快运开创者,百世具备先发优势,相较于后起品牌中通快运、韵达快运、顺心捷达等优势明显。

当下快运市场正处于发展的前期阶段,提升网络覆盖是当前的主要任务。百世定位的中低端赛道价格战激烈程度不弱于电商快递赛道。在此背景下,百世一方面跟进价格战,另一方面依托成本优势,战略性放缓业务量增速至27.8%以提升收益质量,Q4毛利率同比下降0.14个百分点至5.55%,环比下降0.73个百分点,但仍保持了较高水平。

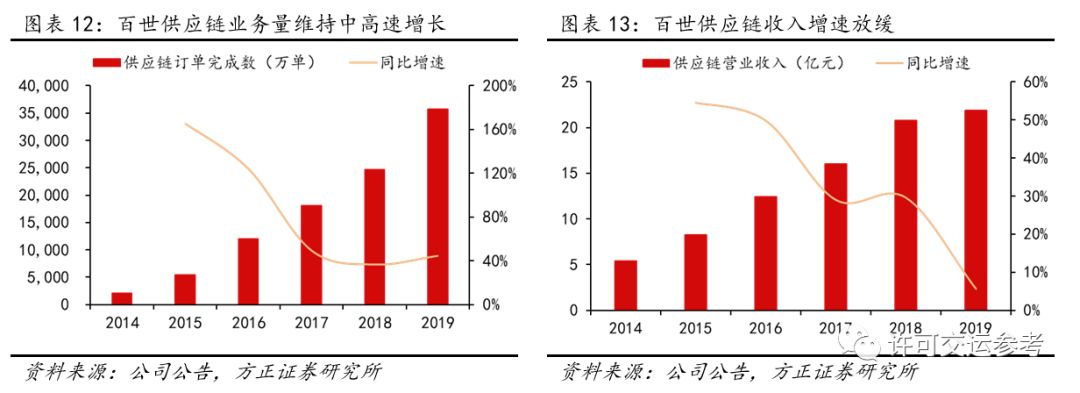

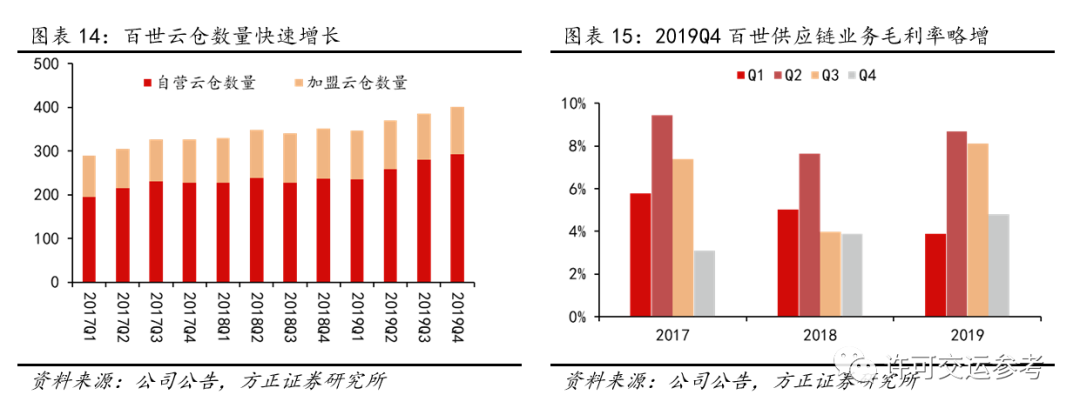

2.3 供应链业务:加盟云仓加速扩张,Q4毛利企稳提升

百世供应链业务Q4持续保持高增速,云仓完成订单达1.22亿单,同比增长45.8%,其中加盟云仓完成订单量5830万单,同比大增102.6%,其订单数占比从去年同期的34.4%提升至47.8%,贡献主要增长动能。云仓数量达到401个,其中自营108个,加盟云仓293个。

Q4实现供应链业务收入6.07亿元,同比下降11.5%,主要系业务结构调整,缩减部分亏损业务所致。供应链业务毛利率4.8%,同比上升0.9个百分点。

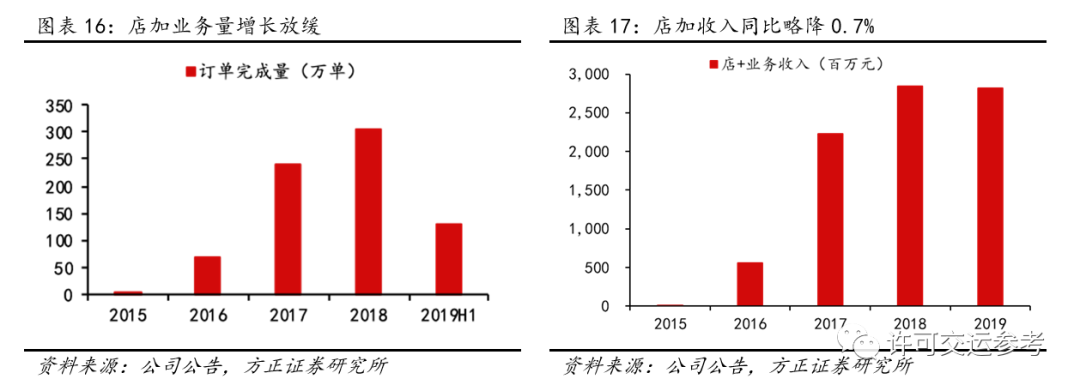

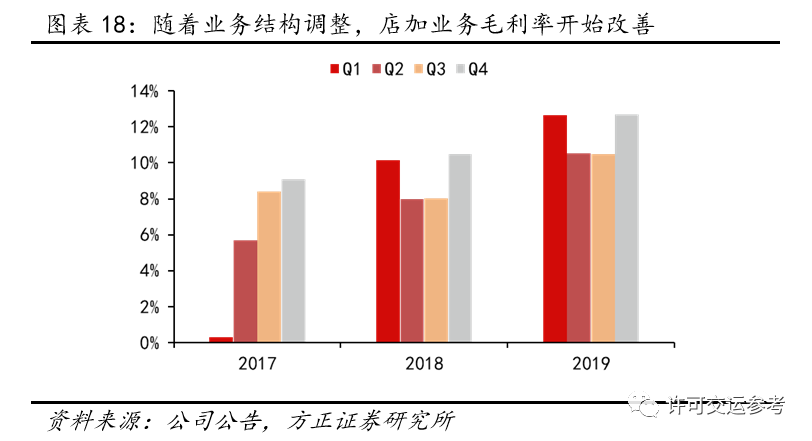

2.4 店加业务:战略调整店+业务,毛利持续提升

为提升盈利能力,百世店加业务2019年主动调整订单结构,加速培育品牌店订单,并砍掉部分低质量会员店订单。受此影响,Q4百世店加业务完成总订单量75.5万单,同比减少13.2%,店加业务收入6.11亿元,同比下降0.7%,但毛利率提升2.2个百分点至12.7%。

Q4店加品牌店增长迅猛,数量达到3614家,同比增长96.4%,较一季度末新增200家。

2C派送网络迅速扩张。店加发展2C会员项目以进一步增强到线上到线下业务以及派送服务。截至2019年底,品牌店已拥有超过110万个2C会员,同比增长182%。

店加业务的推广扩张占用大量费用,以2019Q4为例,集团销售费用共计3.13亿,其中店加业务销售费用即达到1.12亿元,集团一般及行政费用总计2.46亿元,其中店加业务的一般及行政费用即达到0.43亿元。因此,公司自2019Q2开始将店加业务单独核算,剔除店加业务后,公司Q4实现non-GAAP净利润1.44亿元。

2.5 其他业务:优货、国际、金融业务收入超高速增长,与现有业务形成有效补充,但机遇与风险并存

Q4百世优货、百世国际、百世金融共计10.98亿元,同比增长91.3%,毛利率8.86%。

其中,百世优货作为车货匹配平台,定位于整车市场,与现有的快递业务(轻小件)和快运业务(小票零担)形成有效补充。由于整车市场的现状为个体户形式成本最低,以公司形式组织运力,成本无法与其匹敌。因此,3万亿整车大市场,车货匹配平台成为最佳切入方式。百世优货成立以来发展迅猛,Q4平台注册卡车已增长至32.73万辆,产生订单数量达到21.44万单,其中外部订单达到20.13万单,同比增长187.9%。增速虽然迅猛,但与满帮相比,百世优货并无优势,业务未来发展前景仍有待观察。

百世国际业务则将中国加盟制快递模式复制到东南亚,并实现了高速增长。2019Q4百世国际在泰国的业务量达到261万票,环比增长61.9%;在越南的业务量达到255万票,环比大增155.5%。2019年百世国际在海外布局业务的国家数量同比增加5个至20个。当下的东南亚市场可类比10年前的中国市场,市场潜力巨大,但同样充满挑战。

百世金融业务则负责为货车主提供融资租赁服务,一方面车主通过竞标成为百世快递及快运业务的干线运输商,另一方面,百世金融通过融资租赁服务,为车主扩张运力提供资金支持,双方实现互利共赢。截至2019年底,百世金融已经累计为1.06万辆货车提供金融服务,同比增长23.7%。

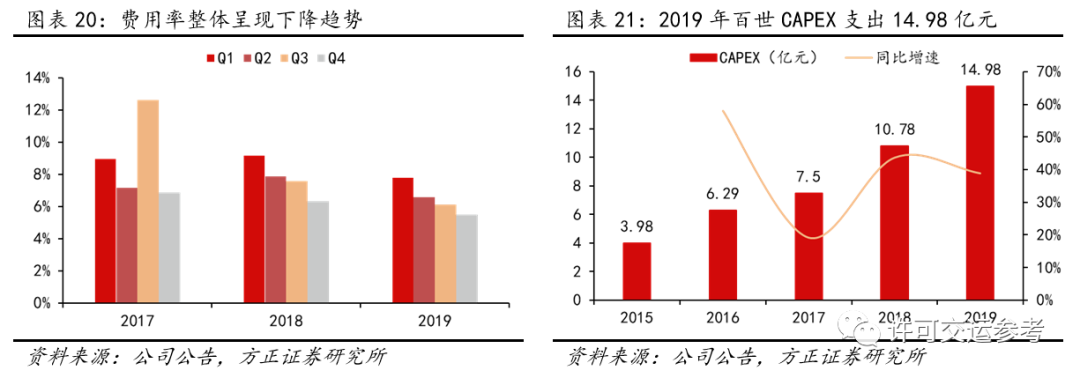

2.6 费用及现金流:费用率逐季下调,CAPEX持续增长

随着快递业务和快运业务规模效应的持续显现,百世集团费用率整体已经呈现明显下降趋势。截至2019Q4,公司持有现金、现金等价物、限制性现金及短期投资共计50.15亿元,较Q3增长4.95%。2019年CAPEX 14.98亿,同比增长38.93%,依然保持较高增速。

投资建议

3.1 不断进化的综合物流企业,前瞻性布局彰显企业管理能力

百世集团是中国物流行业战略布局最为领先的综合性物流企业之一,而不仅仅是一家快递公司。全球综合物流企业发力于21世纪初,即使是UPS在这一赛道上也仅有20年的探索经历,而我国综合物流企业近三年来才逐渐完善战略布局。从今年战略调整来看,百世体现出了极强的迭代进化能力:快运业务由传统工厂件向电商件转型、供应链业务加大加盟制扩张力度、店+业务适度收缩、国际业务持续扩张。而迭代的结果是各项分业务的盈利结构的优化:在价格战加剧的背景下,全年百世快递、快运、供应链、店+业务均实现毛利提升。对于起步阶段的综合物流企业而言,随着我国国际地位和物流需求结构的变化,面临的挑战和不确定性还有很多,但百世在今年的业务结构调整方面已经体现出相当的进化力,这也是其在竞争格局复杂的物流领域最核心竞争力。

3.2 估值大幅低估,战略调整或迎来长期价值修复拐点

截至3月13日美股收盘,快递行业第四、快运行业第二、消费型供应链业务国内领先百世集团总市值为20.10亿美元,约合人民币140.7亿元。公司当前市值不仅无法反映百世快递的价值以及单票成本的边际改善,也完全忽视了百世快运等业务的价值。以快运企业为例,顺丰快运可转债转股后估值为33亿美金、而同为加盟制的中通快运2018年6月在日货量只有0.77万吨/日(2019年百世日货量为2.33万吨/日)的基础上其估值已达10亿美金。综合来看,目前百世集团被大幅低估,对于电商、直营快递企业已经具备很强的产业投资价值。

百世被低估的一大重要原因是激烈的价格战下,持续扩张的供应链、店+业务不断延缓公司扭亏的进度。而在2019年下半年,这一现象已经得到改善,公司针对自身盈利能力作出相应调整:供应链缩减部分亏损的自营云仓业务、店+业务也战略放缓脚步,毛利不断提升。目前公司快递、快运均为盈利状态且盈利能力呈逐年上升趋势,一旦亏损业务加大减亏力度或通过资本运作优化公司业务结构,公司股价有望得到催化,迎来长期价值修复拐点。

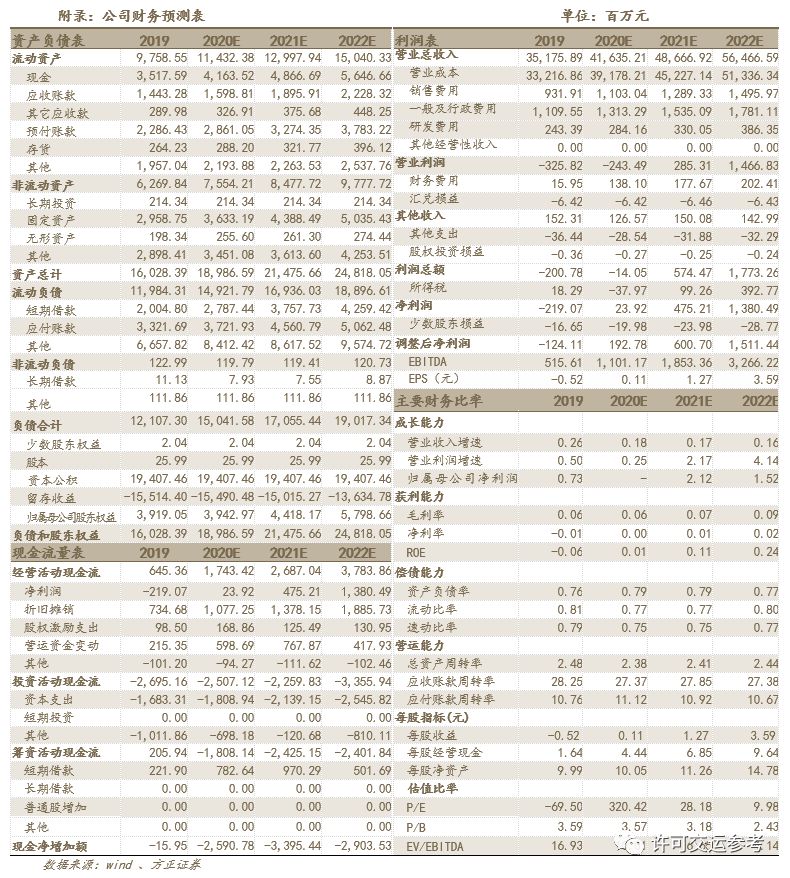

附录