本文来自微信公众号“姜超宏观债券研究”,作者:宋潇。

概要

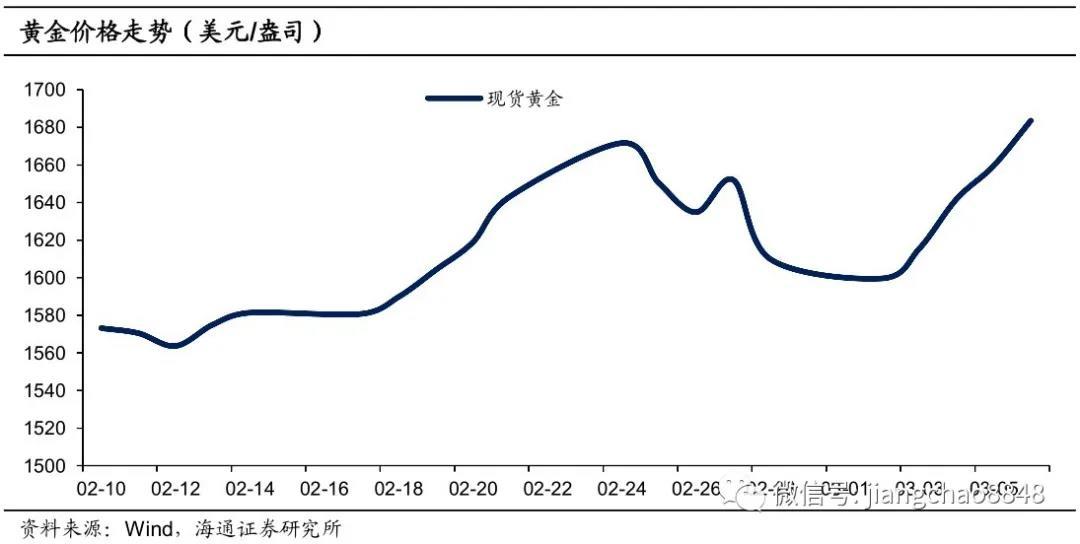

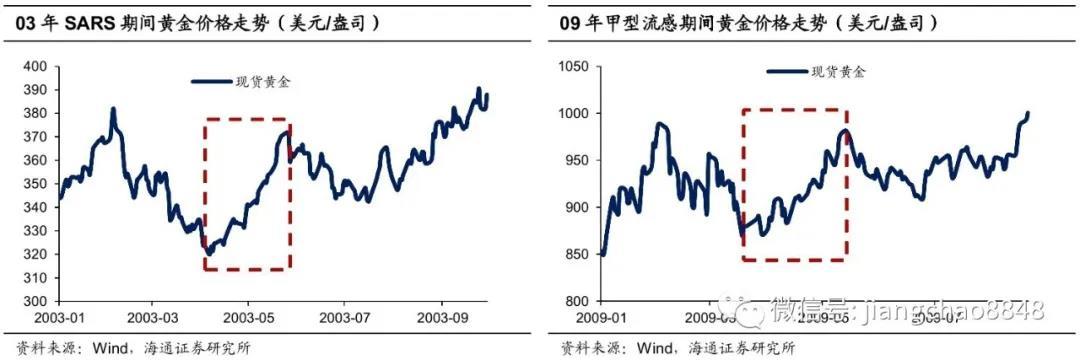

担忧公共卫生事件扩散,黄金大涨。近期黄金价格出现明显上涨。3月3日以来再次加速上涨,3月6日伦敦现货黄金价格已经达到1683美元/盎司,创下2012年10月以来的历史新高。主因卫生事件在全球超预期扩散。3月以来,越来越多的欧洲国家出现事件扩散迹象,同时美国的确诊病例也出现上升。截至3月8日,全球中国以外地区累计确诊病例超过24000人。03年SARS和09年甲型流感爆发时期,黄金也出现短期上涨,其中SARS期间黄金价格从03年4月7日上涨到5月27日,累计涨幅达到16%。而甲型H1N1流感期间黄金价格从09年4月17日上涨到6月10日,累计涨幅近13%。

金价上涨背后的逻辑。避险属性带来短期上涨,长期保值需求才是持续上涨的基础。黄金集商品属性和金融属性为一体,金融属性又分为保值属性和避险属性,其中保值属性是因为黄金的供给有限决定其价值相对稳定,而避险属性则是因为未来不确定性上升时,黄金因其保值属性会受到资金的短期追捧。当黑天鹅事件发生时,黄金的避险属性会带来价格短期上涨,但上涨能否持续则要看是否存在长期的保值需求。

历史上黄金价格曾出现过两次持续的大规模上涨,均是因为触发黄金长期保值需求。1970年-1980年间金价大涨起源于布雷顿森林体系解体,美元不再与黄金挂钩,导致以美元计价的黄金价格持续大涨。随后1973年和1978年爆发两次石油危机导致国际油价出现大幅上涨,并带来各国通胀的明显攀升,保值需求带动黄金价格继续上涨。而2001年-2008年上半年,美元出现持续贬值。由于黄金和美元在各国央行储备资产中具有相互替代性,美元持续贬值导致美元资产收益下降,触发黄金的保值需求。随后次贷危机促使主要央行推行量化宽松以刺激经济,带来国债实际利率持续下降并跌入负值,这意味着持有美元资产将持续遭受损失,进一步触发黄金保值需求。

黄金价格还会上涨吗?本轮金价上涨始于18年9月,起因是中美贸易关系升温。其实黄金价格上涨并不是事件发生以后才出现。18年9月、19年5月和8月黄金价格出现三次阶段性上涨,分别对应美国对中国加征关税升级的三个时点。而金价之所以能持续上涨也是因为贸易关系确实带来了经济的下行压力,美联储货币转向也进一步刺激了黄金保值需求。

短期来说,当前黄金价格走势需关注卫生事件的演变。根据历史经验来看,事件发展前期黄金价格会因为受避险情绪的推动出现一段时间上涨,但当防疫出现好转后,黄金价格则会出现阶段性调整。本次潜伏期更长并且存在无症状感染者的情况,防疫难度相对更大,目前全球新增病例持续上涨。随着事件的进一步扩散,未来黄金短期上涨的时间和涨幅可能会随着事件的持续而被放大。

中期来看,黄金价格能否持续上涨取决于经济基本面是否持续恶化。避险情绪是突发事件下金价短期上涨的动力,但未来金价是否能持续上涨更多取决于未来经济基本面到底如何。目前来看,安全事件对全球经济的影响在逐步加深。一方面,恐慌情绪导致全球股市大跌,或破坏居民和企业资产负债表导致需求大幅下降。另一方面,事件持续扩散可能对全球供应链产生负面冲击,导致全球贸易活动再次受挫。而如果全球经济因为事件出现明显下行压力,主要央行或采取进一步大幅宽松的货币政策,这就会刺激黄金的中期保值需求,导致今年黄金价格出现持续上涨。

而从更长的期限来看,低利率环境下,黄金价格处于长期温和上行区间。人口老龄化和技术进步缓慢导致经济增长缺乏内生动力。而面对经济的疲软,各国央行采取了宽松的货币政策进行刺激,导致大部分发达国家的利率都处于历史低位,使得黄金的保值需求一直存在。但是目前各国利率进一步持续大幅下行的空间有限,因此黄金价格存在长期上涨基础,但长期上涨幅度在温和区间。

1. 公共卫生事件超预期扩散,黄金大涨

近期黄金价格出现明显上涨。2月12日以来国际黄金价格出现明显上涨,尽管2月25日出现小幅回调,但3月3日以来再次加速上涨,3月6日伦敦现货黄金价格已经达到1683美元/盎司,创下2012年10月以来的历史新高。

金价大涨主要是因为卫生事件在全球超预期扩散。事件的超预期扩散导致各国央行在3月初纷纷采取行动对冲经济的下行风险。3月3日美联储超预期降低联邦基金目标利率50BP到1.00%-1.25%的区间,是3月以来黄金价格加速上涨的主要推动力。

03年SARS和09年甲型流感爆发时期,黄金也出现过短期上涨。2002年底SARS在广东省开始爆发,但是真正引起公众的广泛关注则是在2003年4月以后。从当时的黄金价格走势来看,国际黄金价格从03年4月7日的319.9美元/盎司上涨到5月27日的371.4美元/盎司,累计涨幅达到16%,但随着事件逐步得到控制,黄金价格又出现小幅回落。而发生在2009年的甲型H1N1流感首先是在墨西哥爆发,随后扩散到美国等全球200多个国家和地区。09年4月25日世界卫生组织(WHO)将其宣布为国际公共卫生紧急事件(PHEIC),当时黄金价格从09年4月17日的870.5美元/盎司上涨到6月10日的981.8美元/盎司,累计涨幅近13%。随后尽管流感病毒还在肆虐,但金价仍在情绪面修复后出现回落。此外,过去十几年世界卫生组织还宣布过多次PHEIC,包括埃博拉病毒、寨卡病毒等,但是因为并没有在主要经济体内传播,所以对金价影响并不大。

2. 金价上涨背后的逻辑

作为一种特殊的大宗商品,黄金集商品属性和金融属性为一体。黄金的商品属性是指黄金作为特殊工业原料和首饰原料带来的实物需求,而金融属性是指黄金作为一种特殊货币带来的投资和储备需求。黄金的金融属性又分为保值属性和避险属性。由于黄金的供给相对稳定,而黄金又是一种被世界共同认可的特殊货币,在其他金融资产收益出现下降或者出现恶性通胀时,黄金作为一种价值相对稳定的资产就具备了保值属性。而在未来经济走势不确定性上升时,投资者风险偏好将明显下降,黄金会因为避险情绪而受到追捧,这就是黄金的避险属性。

当黑天鹅事件发生时,黄金的避险属性会带来价格短期上涨,但上涨能否长期的保值需求。避险属性和保值属性存在内在逻辑。黑天鹅事件发生时,投资者预期未来可能会出现经济衰退或者通胀攀升,而黄金的保值属性使其成为资金的避风港湾,并带来价格的短期上涨。但只有当经济基本面真的出现预期中的负面变化后,黄金产生长期的保值需求才会带来黄金价格的持续上涨。而如果黑天鹅事件仅对经济产生短期扰动,则黄金价格会在上涨后逐步回落。

历史上黄金价格曾出现过两次持续的大规模上涨。第一次是1970年-1980年间,黄金价格从70年1月的35.0美元/盎司上涨到80年1月的850.0美元/盎司,累计涨幅达到23倍。第二次是2001年-2011年间,黄金价格从01年7月的265.9美元盎司上涨到11年9月的1895.0美元/盎司,累计涨幅达到6.1倍。如果我们去探索金价上涨背后的逻辑,可以发现黄金每轮持续上涨都是因为存在长期的保值需求。

1970年-1980年间金价大涨起源于布雷顿森林体系的解体。1970年之前由于布雷顿森林体系下美元一直与黄金挂钩,黄金价格一直稳定在35美元/盎司。但60年代后美国黄金储备因为越战等多重原因快速下降,随后美国不得不在1971年8月宣布停止以美元兑换黄金,布雷顿森林体系解体导致以美元计价的黄金价格持续上涨并于1973年5月突破100美元/盎司。

而两次石油危机导致高通胀,加剧了黄金的保值需求。1973年10月中东第四次战争爆发,阿拉伯国家为了打击发达国家对以色列的支持而宣布对美英等国实施禁运并减产。随后1978年底伊朗政局出现动荡,导致石油产量和出口均出现锐减。两次石油危机爆发导致油价从1973年9月的2.7美元/桶持续上涨至1979年11月的40.7美元/桶。受国际原油价格大涨的影响,美国、日本和英国等发达国家均出现了通胀明显上升的情况。高通胀意味着货币在持续贬值,而前面提到黄金作为一种特殊货币具有价值稳定的属性,因此保值需求带动黄金价格从1973年11月的90.0美元/盎司继续上涨至80年1月的850.0美元/盎司。

2001年-2008年上半年,美元持续贬值触发黄金保值需求。2001年-2011年间金价上涨也分为两个阶段。第一阶段是2001年-2008年上半年,这一时期金价上涨主要原因在于美元出现大幅贬值,美元指数从01年7月的119.8大幅下降至08年4月的71.3,对应的黄金价格从01年7月的265.9美元/盎司上涨至08年3月的1011.2美元/盎司,累计上涨280%。美元指数与黄金价格负相关有两个原因。其一,黄金价格通常以美元计价,在黄金价值不变的情况下美元贬值会导致金价上涨,这一因素在本轮上涨中贡献了金价68个百分点的累计涨幅。其二,黄金和美元在各国央行储备资产中具有相互替代性,美元持续贬值导致美元资产收益下降,触发对黄金的保值需求,进而带动金价上涨。

次贷危机后,主要央行推行量化宽松政策以刺激经济。08年美国爆发了次贷危机,美国经济遭受重创,负面冲击随后蔓延到全球主要发达国家。为了应对经济的下滑,各国纷纷大幅降低基准利率,并采取量化宽松政策,其中美联储资产规模从08年11月的2.1万亿美元扩大到14年9月的4.4万亿美元。

货币宽松导致实际利率跌入负值,进一步触发黄金保值需求。央行的大幅放水导致各国利率均出现明显下行,其中美国10年期国债实际利率在11年11月跌入负值区间,并直到13年5月才开始大幅回升。国债的实际利率反映了持有美元资产的近似无风险收益率,利率跌入负值意味着持有美元资产将持续遭受损失,进一步触发黄金保值需求。当时金价从08年11月713.5美元/盎司上涨至11年9月的1895.0美元/盎司,并在13年4月之前都一直处于1600美元/盎司以上的高位。

3. 黄金价格还会上涨吗?

本轮黄金价格上涨并不是安全事件发生以后才出现。其实这次上涨始于18年下半年,黄金价格从18年9月27日的1185.4美元/盎司上涨到20年2月25日的1650.3美元/盎司,累计涨幅已经达到39.2%。

18年以来黄金价格上涨与中美贸易磋商进展密切相关。黄金价格自18年9月开始持续上涨,这一时点对应的是美国宣布对约2000亿美元的中国商品加征10%的关税,反映了贸易关系的升级。而19年初黄金价格停止上涨并进入调整阶段,对应的是18年12月中美达成暂停协议后的阶段性缓和。随着19年5月和8月美国再次宣布提高2000亿美元中国商品关税税率和对剩余3000亿美元中国商品全面征税,黄金价格从5月开始开启新的一轮上涨。随着19年10月中美初步达成第一阶段协议,黄金价格又进入短期调整。

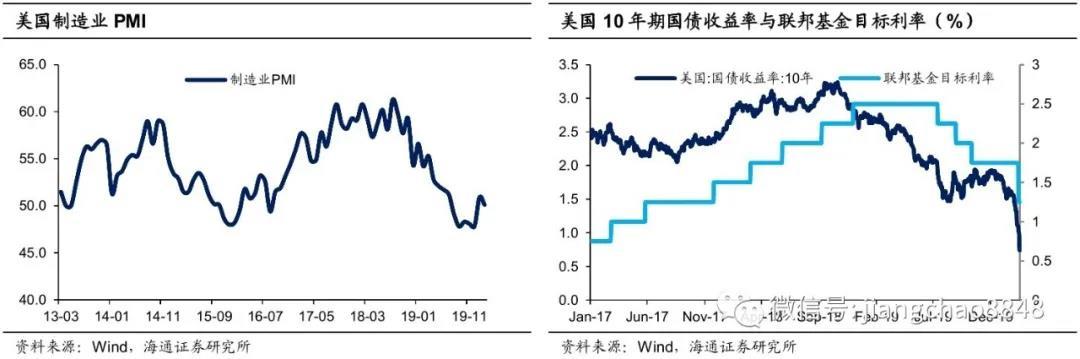

而金价之所以能持续上涨也是因为贸易问题确实带来了美国经济的下行压力,货币宽松也进一步刺激了黄金的保值需求。受到18年美联储多次加息和贸易问题升温的影响,美国经济从18年下半年开始就持续回落,制造业PMI在19年8月以后一直处于荣枯线以下。受到美国经济走弱预期的影响,美国国债收益率在美联储还在加息时就出现持续下行。随后美联储在18年12月结束加息,并在19年8月启动降息。美联储货币政策的转向带动美国实际利率进一步下行,于19年8月一度跌入负值,而这也进一步刺激了黄金的保值需求,使得金价得以维持高位。

短期来说,当前黄金价格走势需关注事件的演变。近期黄金价格上涨主要是因为卫生事件导致避险情绪的大幅上升,这一点从近期主要发达国家国债收益率大幅下行和股市大跌也能得到体现。特别是美国实际国债收益率,在我国发生之初其实就已经出现明显下降。根据历史经验来看,事件发展前期黄金价格会因为受避险情绪的推动出现一段时间上涨,但当防疫出现好转时,黄金价格则会出现阶段性调整。例如03年SARS时期,金价从4月持续上涨到5月底,随后出现小幅回落,而非典真正得到完全控制是7月以后,但是5月已经出现新增确诊病例持续下降的情况。

未来黄金短期上涨的时间和涨幅可能会随着事件的持续而被放大。但是带来的扰动仍然只会影响黄金短期走势,如果基本面不存在明显问题,在事件得到控制后金价可能因为避险情绪的减退而出现阶段性回调。

中期来看,黄金价格能否持续上涨取决于经济基本面是否持续恶化。根据前面的分析可以发现,避险情绪是突发事件下金价短期上涨的主要动力,而当前避险情绪的持续升温就是因为投资者担心事件进一步扩散会导致各国经济遭受冲击而采取的提前避险。未来金价是否能持续上涨更多取决于未来经济基本面到底如何,也就是黄金是否存在持续的保值需求。

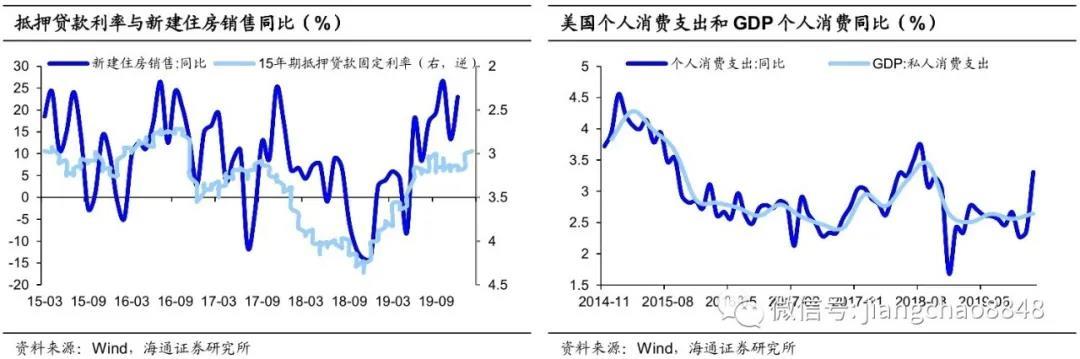

目前来看,事件对全球经济的影响在逐步加深。如果不进一步扩散,上半年美国经济仍存韧性。一方面,美联储防御式降息对经济的刺激作用已经在近期逐步显现,另一方面,1月中美正式签署了第一阶段贸易协议,有利于全球贸易回暖。但是目前事件带来的恐慌情绪导致全球股市大跌,如果全球股市持续下跌可能通过对居民和企业资产负债表的破坏导致需求大幅下降。同时,全球如果持续时间较长,可能对全球供应链产生负面冲击,导致原本回暖的全球贸易活动再次受挫。而如果全球经济出现明显下行压力,主要央行或采取进一步大幅宽松的货币政策,这就会刺激黄金的中期保值需求,导致今年黄金价格出现持续上涨。

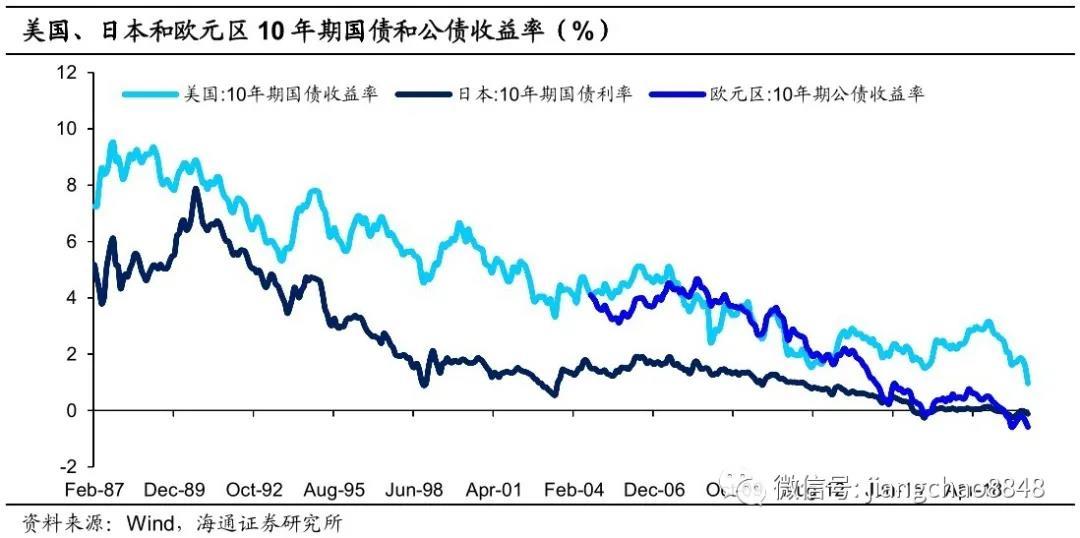

而从更长的期限来看,人口老龄化和技术进步缓慢导致目前全球处于低利率环境。目前大部分发达国家面临严重的老龄化问题,2018年日本15-64岁人口占总人口的比重仅为59.7%,相比于2000年下降8.5个百分点,而2018年欧元区15-64岁人口占比相比于2000年也下降了2.8个百分点。同时,信息技术革命以后,目前并没有出现能够大幅提高生产效率的新技术进步,这都导致经济增长缺乏内生动力。而面对经济的疲软,各国央行采取了宽松的货币政策进行刺激,导致大部分发达国家的利率都处于历史低位。其中日本和欧元区10年期债券收益率已经连续多月处于负值区间。而美国10年期国债收益率已经接近历史低点。

低利率环境下,黄金价格处于长期温和上行区间。前面提到黄金的上涨动力短期来源于避险情绪,长期来源于保值需求。随着各国无风险收益率的持续下行,特别是部分国家收益率已经跌入负值区间,黄金的保值需求一直存在。但是目前各国利率已经处于历史低位,进一步持续大幅下行的空间有限,因此黄金价格存在长期上涨基础,但长期上涨幅度在温和区间。

(编辑:张金亮)