本文来自微信公众号“财富指北”。

巴菲特认为大多数人购买黄金并不是因为这种资产能够产生盈利,而是寄希望于购买黄金的人越来越多。达里奥则认为,黄金是一种对冲的资产,如果你没有配置5%-10%的资产在黄金上,那么你需要重新审视一下你的资产组合。

巴菲特和达里奥分别从价值和避险两个角度给我们介绍了黄金的两个本质属性:黄金一是不生息的资产(大宗商品属性),二是一种避险的工具(金融避险属性)。

当下受卫生事件的影响,全球各大资产价格暴涨暴跌,黄金成为很多投资者对冲风险的选择,我们在黄金专题直播中曾讲过这个问题,虽然黄金作为一种无息资产不适合作为主要配置,但在全球资产动荡和利率下行期可以作为重要的补充配置或者底仓配置。

怎么判断黄金价格?影响黄金的主要因素有哪些?

一看黄金的供需情况,二看美元走势和通胀情况。

想要投资黄金,必须知道是什么在影响黄金的价格。首先是黄金的供需情况。黄金的基本供需比较稳定,目前只有投资者的避险需求变动方向不定且难以预测,成为黄金价格变动的主要增量影响因素。举个例子,2019年黄金价格大幅上涨的原因就主要是得益于中美贸易带来的不确定性。

其次是美元走势和通胀情况。看美元走势是因为黄金主要以美元计价,美元走强,那么黄金的价格自然就要下降,因此两者呈反向变动的关系。看通胀情况是因为从历史来看,长周期上黄金具有很明显抗通胀趋势。

1. 黄金的基本供需情况:避险情绪主导价格变动

总体来说,黄金的供给和需求大部分分项都比较平稳,黄金的价格变动更多是受避险需求的影响。

黄金的需求主要是珠宝首饰、科技工业、投资以及央行购买黄金四种主要需求。黄金的需求一直都主要是珠宝首饰以及投资,科技工业需求及其他占比始终比较小。以黄金各类用途需求占比为例,珠宝首饰(48.37%)名列第一,投资(29.2%)占第二,其次是央行购金及其他(14.93%),最后才是科技工业需求(7.5%)。

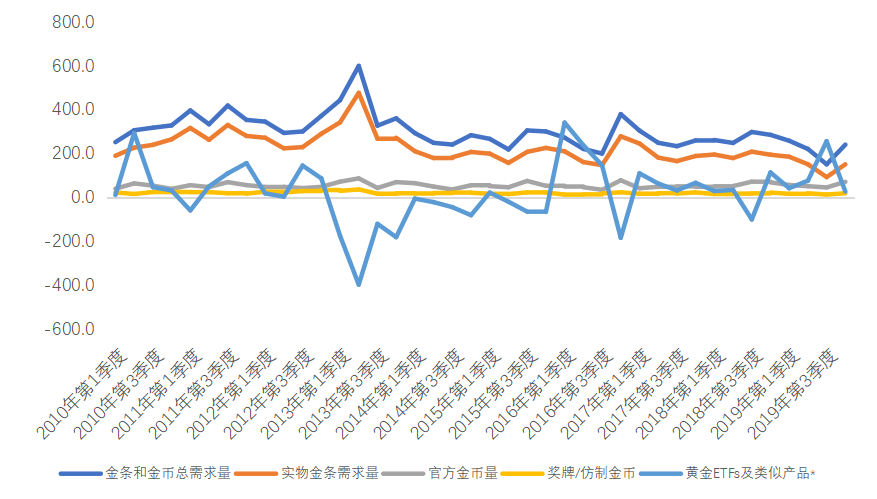

黄金消费需求比较平稳,中国和印度是世界上最大的黄金消费国,基本占了全球一半的消费份额。黄金的投资需求基本上是以金币金条为主的,但比较稳定且变动方向明确,经常变动进而影响黄金价格的的主要是黄金ETF。

图表1 黄金投资需求

数据来源:世界黄金协会,如是金融研究院

而购买黄金ETF的投资者大多是以避险为主要目的,这也是影响黄金短期价格波动最主要的原因。进入21世纪之后,经济危机、地缘政治等问题频发,黄金作为一种最重要的避险资产,每当问题发生时就会受到大量资金的追捧。因此黄金的避险需求对黄金价格的走势贡献了绝大部分。

图表2 2000年以来黄金的避险上涨

数据来源:Wind,如是金融研究院

至于央行的购金需求和科技工业需求,趋势则比较稳定。前者自2009年以来稳定增加,目前已经高达34500吨。后者主要是电子业、牙科的需求,自2009年以来有所降低,但基本维持不变。

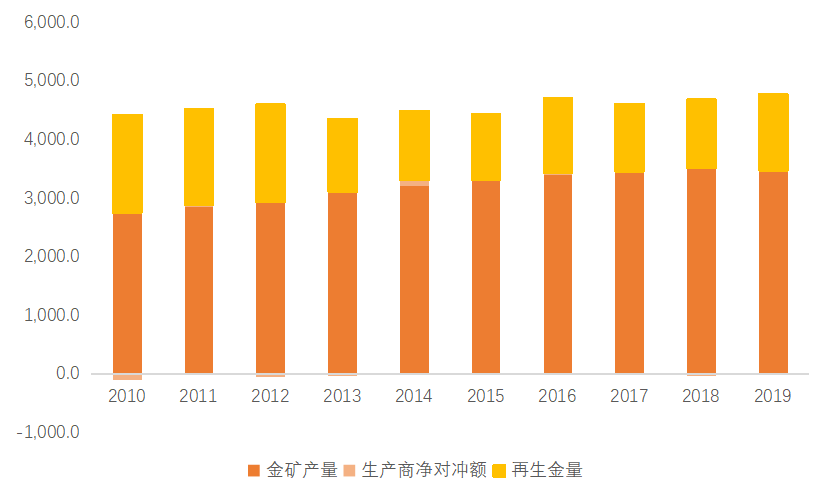

至于黄金的供给,那更是平稳。黄金的供给主要是矿产金(72%)和回收金(27.3%),过去十年黄金的供给产量都十分稳定。

图表3 黄金供给量

数据来源:世界黄金协会,如是金融研究院

2. 美元和通胀情况:和美元走势相反,具有抗通胀的属性

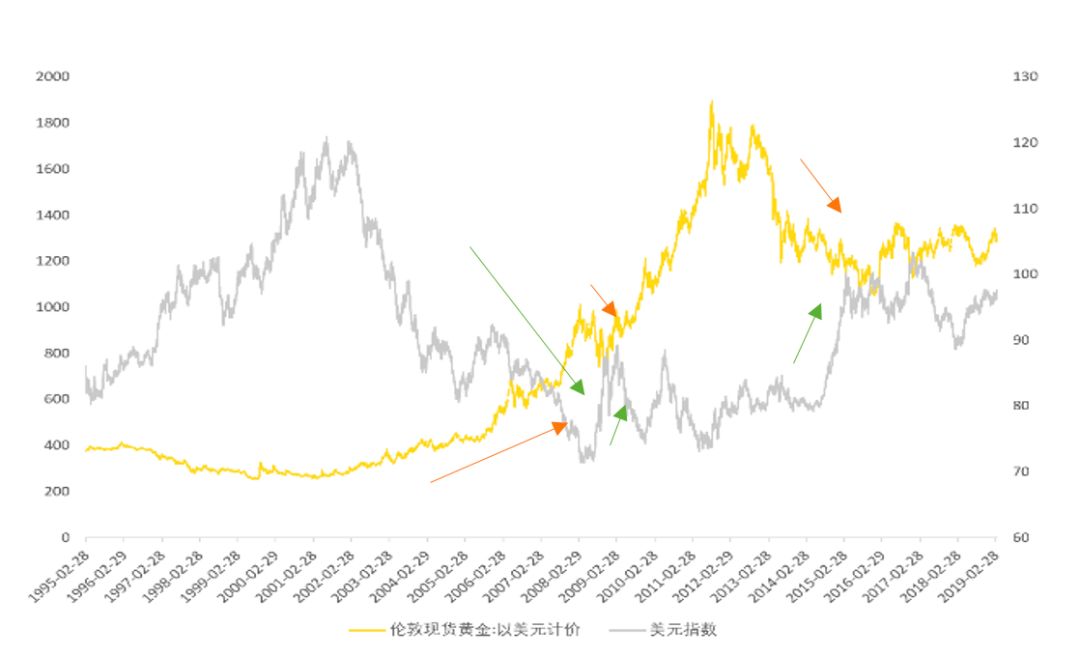

目前大家通常以美元指数作为长期黄金走势判断的标准。主要是因为美元是黄金的计价币种。当美元强势时,以美元标价的黄金价格就会反向变动。这种趋势在长期上来看非常明显。

短期上由于避险属性更加鲜明,因此短期内美元与黄金走势有时候相反,有时候相同。一旦风险发生在美国以外的地方,比如欧债危机,资金就会流入黄金与美元寻求避险,造成短周期上的黄金与美元同向变动。一旦风险发生在美国,比如美国金融危机,资金就会逃离美元,流入黄金寻求避险,造成黄金和美元的反向变动。

图表4 美元与黄金走势

数据来源:Wind,如是金融研究院

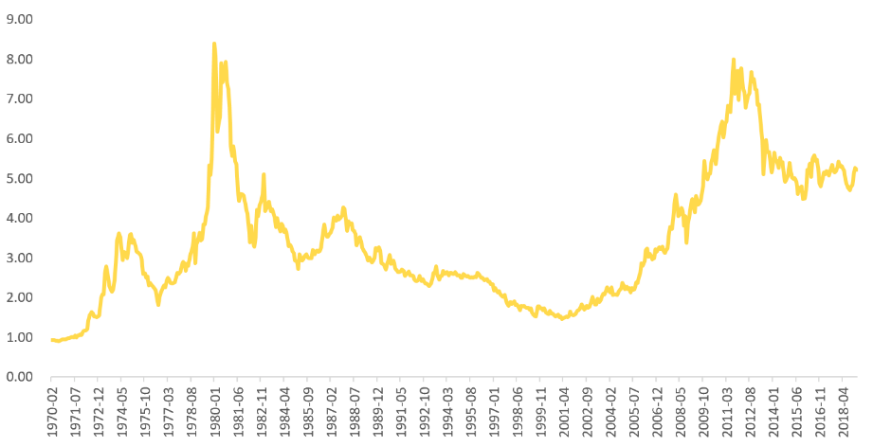

再说通胀。在讨论黄金和通胀之间的关系的时候,一般以美国的通胀水平为例进行分析。从实际观察中,基本可以断定黄金在长期上具有抗通胀的属性。长期来看,去除掉通胀后的黄金价格有回归价格中枢的倾向。这说明黄金长期是可以起到抗通胀的作用的。

但是在短期中,通胀的变化并不能够说明黄金价格的变动。这是因为在实际中,如果政府担忧通胀,可能会采取加息的政策来应对,带来的结果就是美元走强,从而打压黄金的价格,因此短期的黄金价格更为复杂,要看多方因素的合力结果。

图表5 去除通胀后的黄金价格

数据来源:Wind,如是金融研究院

那为什么2月28日全球资产大跌,黄金反而下跌了呢?

两个原因,一是在资产暴跌中,出现了流动性危机。而黄金持仓达到了历史高位,投资者需要卖出黄金以获取足够的流动性。二是卫生事件冲击下,全球经济出现了通缩的风险。而我们之前说过,黄金价格是抗通胀的,也就是跟通胀水平成反比。而一旦通缩成真,这对黄金来说是一个很大的利空。

首先黄金投资者的黄金仓位达到了历史高点,即使是2018年、2019年中美贸易的不断反复,市场如此不确定的情况下,都没达到如此的高位。而另一方面,USLIBOR-OIS Spread 大幅跳涨(这一指标是衡量美国银行间流动性指标的,大家可以理解为市场上借钱的利率更高了)。

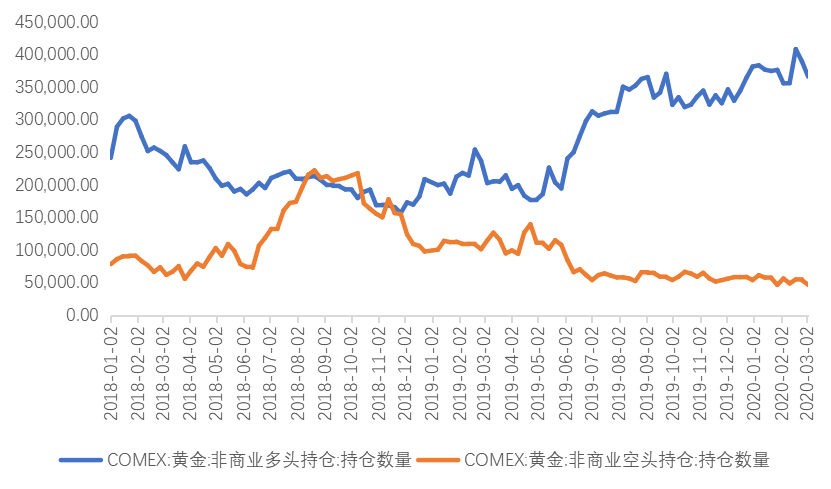

一方面持仓高位,而另一方面是流动性紧张(市场上的利率非常高),这就导致了大量的投资者抛售手里的黄金来换成现金,我们也可以看到2月28日那一周,黄金非商业多头的持仓确实出现了明显的下降。

图表6:黄金避险仓位达到历史新高

第二个原因是全球通缩的风险。简单的理解就是卫生事件冲击下,全球的需求变少,大家想一下国内被冲击的旅游、商贸、电影等行业就能理解卫生事件冲击导致需求减少这一过程了。需求少于供给,就会导致物价下跌,这就是所谓的通缩。

而通缩的时候,最值钱的就是现金。因为如果物价不断下跌,那么一定数额的现金持有的越久,能够买到的东西也就越多。所以这也是促成黄金价格下跌的一个重要原因。

以上的两个原因促成了全球资产暴跌的同时也带来了2月28日的黄金大跌。

后市应该买多少黄金来避险呢?

黄金的这种投资逻辑导致黄金这种与风险资产同步下跌的情况出现了不只一次,2008年金融危机的时候也出现过。

对于想要避免这种风险的投资者而言,可以选择债券尤其是中国国债来作为避险工具。

债券避险的第一个逻辑核心是别人赚的钱变少了,而你的没变,所以你手中资产的价格就上升了。怎么理解呢?大家想一下,如果别人投资其他资产的收益率是3%,那么你投资债券3%的利息收入是不是特别正常,那如果突然出现黑天鹅,其他所有资产的收益率都变成0,甚至是负数了,那么相比较之下,3%的固定利息收入是不是就特别好了?

第二个逻辑是与经济是负相关关系,经济越差,债券越好。很多时候避险情绪来自于经济基本面变差,而经济变差,意味着融资需求变少,货币政策要宽松,两边作用之下资金就会变得更宽松、更不值钱,也就是利率会跟随经济增速下降。利率下降,债券就相当于相对上涨。因为你可以在利率下行的趋势中通过买入长久期的债券,提前锁定一个比较高的收益率,这也是经济不好债券价格反而高涨的原因之一。

就好像前一段时间大家之前都在说的年息4%的年金险一样,虽然现在看着不高,但是如果突然其他资产收益率达不到这么高了或者未来利率下降,那是不是就显得这个年金险的价值非常高了呢。

对于想要购买黄金对冲风险的投资者来说,没有明显风险的情况下,不建议持有超过10%仓位的黄金,为了对冲风险因素,也不建议持有过高的黄金仓位。

如达里奥所说,用黄金来对冲风险是十分必要的,但是由于黄金是一种兼具了避险属性的大宗商品。

因此将中美贸易摩擦、卫生事件冲击后导致黄金价格最近一年涨幅达到29.4%的因素考虑在内,过去十年黄金的复合年化收益率也仅有4.2%。

这意味着,如果没有如此严重的两件风险事件影响,黄金的长期收益率甚至跑不赢银行理财。而这种十年甚至二十年一遇的风险事件,如果在未来并没有发生,那么意味着你这部分投资的收益率将会大打折扣,因此小仓位的持有黄金作为避险工具,在风险事件来临时适当加大仓位是可以的,但是如果持有比例过高,就会有投资的收益率大幅下降的风险。(编辑:孟哲)