本文来自华创证券。

事项:

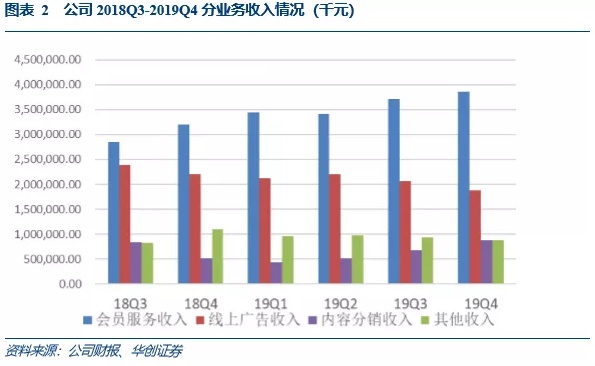

爱奇艺(IQ.US)公告2019年Q4和全年财报,2019年全年实现营收290亿元(调整后YoY+16%),净亏损(Non-GAAP)103亿元,去年同期亏损91亿元(YoY+13%)。摊薄后每股亏损14.14元。Q4季度内容成本占收比减少至76.0% (Q3 83.8%)。在第四季度末,爱奇艺的订阅会员规模达到1.069亿,98.9%为付费会员,订阅会员规模同比增长22%。

2020年第一季度的业绩指引:预计总收入介于71 亿元人民币(约合 10.2亿美元)和75.2 亿元人民币(约合 10.8亿美元)之间,同比增长在2%和 8%之间(该展望只代表基于当前情况的初步预测,不排除今后有调整的可能)。

评论:

会员规模与收入强劲增长,会员收入连续六个季度超过广告收入,占收比接近50%,Q4推出的超前点映模式效果良好,有效拉动会员ARPU持续提升。截止2019年Q4,爱奇艺会员收入已经连续七个季度超过广告收入,成为爱奇艺目前第一大收入来源(广告2019Q4占收比25%。付费会员ARPU值达到12.4元(VS 19Q3,11.8元),环比上升,主要得益于《庆余年》等一系列受欢迎的电视剧的发行,以及Q4成功试水头部剧集超前点映模式。

整体线上视频规模与播放量春节期间增速迅猛,看好2020年全年有望实现较高增长。根据QM数据显示,春节期间爱奇艺用户DAU与时长双增长,用户DAU净增3000万,远超其他竞争对手,芒果TV、优酷视频分别为1500万和1200万,腾讯视频970万。时长净增方面,爱奇艺春节一周内时长净增2.7亿小时,长视频中排名第一。

成本有望持续下降,长视频成本侧竞争格局持续向好。2019年第四季度爱奇艺内容成本57亿元,同比下降12.3%,占收入比重相比第三季度83.8%下降至76.0%,未来占比有望持续下降。

中长短视频多样布局成效显著,公司全业务布局有望长期受益。公司上线测试短视频应用随刻,随刻可分发爱奇艺视频从而摊薄内容成本。随刻定位类似YouTube的综合视频,进一步补充公司全业务布局。

账上现金充裕,为日后成本采买打下良好基础。截至2019年12月31日,爱奇艺持有现金、现金等价物、限定用途现金和短期投资共计115亿元人民币,同比增加30%。

盈利预测、估值及投资评级。考虑到会员规模及收入仍将维持强劲增长,同时内容成本持续迎来改善拐点,我们给予公司2020-2021年营业收入预测406.4亿元/480亿元,采用P/S估值法,对应P/S :2.8/2.4,维持目标价26美元,当前价格22.4美元,给予买入评级。

风险提示:宏观经济承压、成本占收加剧、政策风险

内容

1营收维持强劲增长,亏损同比收窄

2019年全年爱奇艺营收达到290亿元人民币,同比增长16% ,四季度实现营收75亿元,同比增长7%。运营亏损93亿元人民币,亏损率32%。净亏损103亿元,去年同期亏损91亿元(YoY+13%)。摊薄后每股亏损14.14元。Q4季度内容成本占收比减少至76.0% (Q3 83.8%)。在第四季度末,爱奇艺的订阅会员规模达到1.069亿,98.9%为付费会员,订阅会员规模同比增长22%。

2超前点映模式效果良好,有效拉动会员ARPU持续提升

会员规模与收入维持强劲增长,会员规模持续领先竞争对手。在第四季度末,爱奇艺的订阅会员规模达到1.069亿,98.9%为付费会员,订阅会员规模同比增长22%。季度会员服务收入同比增20.6%至38.6亿元,环比增长3.9%,已经连续七个季度超过广告收入,占收比约52%。付费会员ARPU值达到12.4元(VS 19Q3,11.8元),环比上升,主要得益于《庆余年》等一系列受欢迎的电视剧的发行。

如果从视频行业第一梯队“优爱腾”最新的成绩单来看,在付费会员数量上,爱奇艺是首家宣布订阅会员数量突破1亿的平台,其中付费订阅会员人数在总订阅会员人数中所占比例为98.9%。

3整体线上视频规模与播放量春节期间增速迅猛

根据QM数据显示,春节期间爱奇艺用户DAU与时长双增长,用户DAU净增3000万,远超其他竞争对手,芒果TV、优酷视频分别为1500万和1200万,腾讯视频970万。时长净增方面,爱奇艺春节一周内时长净增2.7亿小时,长视频中排名第一。

公司综艺节目和院线电影流量最大、拉新能力最强的电视剧储备较多,受影响较小。电视剧内容制作周期长,加之过去几年行业过热,公司储备了很多电视剧尚未上映。综艺节目会受到短期影响,一些节目要晚2-4周播出。院线电影受影响较大,少数电影转为线上播放,大部分电影延期,院线公映时间未知。院线电影只有上完院线以后互联网才能上映。但电影在APP流量和拉新方面作用较小。

4成本有望持续下降,长视频成本侧竞争格局持续向好

2019年第四季度爱奇艺内容成本57亿元,同比下降12.3%,占收入比重相比第三季度83.8%下降至76.0%。限薪令政策落地使得2019年上半年采购的部分内容延期至Q3及Q4,导致三、四季度内容成本偏高。长期来看,限薪令将促进成本支出持续改善,未来内容成本占比有望持续下降。

季度销售、一般及管理费用14.0亿元年,同比增长14.6%,2020年公司将大幅减少促销费用,销售、一般及管理费用开支有望放缓。

5中长短视频多样布局成效显著,公司全业务布局有望长期受益

公司上线测试短视频应用“随刻”,随刻可分发爱奇艺视频摊薄内容成本,从而实现全业务收益。随刻的视频内容一部分来自UGC机构,另一部分来自爱奇艺上的长视频。换一个角度看,随刻也是分发爱奇艺内容的一个渠道,这样能够摊销爱奇艺上的一部分内容成本,在随刻能够获得更多内容资源的同时,加快爱奇艺内容成本占比的下降。

随刻定位为视频时长在几分钟至十几分钟的短视频应用,有望受益于5G的普及和AI人工智能的应用。4G时代,时长在一分钟以下的短视频应用大行其道,随着2020年5G的逐渐普及,观看时长更长的短视频的成本和所需的加载时间将显著降低,时长在一分钟以上二十分钟以下的短视频应用有望扩大国内市场份额。

爱奇艺的互动内容包含互动电影、互动剧、互动综艺、互动游戏、互动小说和互动漫画等全业务领域,同时搭载互动视频技术平台与标准。19年5月,爱奇艺在世界智能视频科技论坛上宣布发布首个互动视频技术标准,六月就发布了第一部互动剧《他的微笑》,其中包含21条故事线和11个可能的结局。七月也即将推出第二部互动剧《如果当初》。从目前互动影视储备来看,爱奇艺在五大视频平台中保持领先地位。

6账上现金充裕,为日后成本采买打下良好基础

截至2019年12月31日,爱奇艺持有现金、现金等价物、限定用途现金和短期投资共计115亿元人民币,同比减少10.2%。

7风险提示

宏观经济承压、成本占收加剧、政策风险。

附录:

电话会议Q&A

Q1:爱奇艺如何看待竞争格局的变化?比如头条在今年春节的动作?

A:目前爱奇艺、腾讯和优酷市场份额总和在80%-90%,所以格局已经稳定,而且看不出未来会有大的变化。头条春节买了一部电影,未来可能会买更多的头部院线电影。但是我们认为,通过免费播放依靠广告收入不是一个健康可持续的商业模式。电影的单分钟制作成本高于电视剧和综艺节目,可能高数十倍。依靠广告的商业模式是不可能长久的,当然拉新用户这么做是可以的。但不会对长视频行业的商业模式和现状产生持续性的影响。

Q2:在短视频方面,爱奇艺是准备做多个APP,每个APP针对不同的人群,还是做一个超级APP?这方面的策略是什么样的?

A:中国市场现在有两类视频,一类是长视频,类似美国的奈飞(NFLX.US),另一类是小视频,播放视频的长度在一分钟以内。这两种视频的市场份额都很大,DAU在两三个亿以上。但播放长度在十几分钟的视频,类似YouTube,市场份额还很低,DAU在一亿左右。但是YouTube在大部分国家视频网站的DAU排名是第一,所以我们认为这里的机会很大。我们目前正在测试相关的产品。

Q3:公司预期2020年付费用户数同比能增长多少?以及超前点播对ARPU的影响是什么样的?

A1:春节期间付费用户数远超预期,但这不意味着Q2、Q3和Q4也会远超预期。当然我们会增加内容,提高用户体验去留住这些客户。

A2:超前点播方面,在去年Q4和今年Q1我们试验了《庆余年》、《爱情公寓5》等几部剧,主要是让已经成为会员的用户付更多的钱从而更快地看更多的剧,目前这个模式非常成功,但是这类剧比较少,所以点映收入占总收入的比重还不高,对ARPU影响不大。我们未来会形成常态,将之变成一种经常的播出方式来做大规模,相信这会成为提高ARPU的重要方式。

另外一个提高ARPU的方式是减少营销费用。今年会大量地减少促销活动。此外还会推出更贵的套餐和在适当的时候提高标准会员的价格。

Q4:我们看到19年内容成本占比有所下降,未来 licensed content对内容成本的控制会有多大程度的影响?

A:内容成本占比会在未来几年持续下降,我们不认为licensed content等会改变这一趋势。

Q5:一季度新增的会员中,完全新增用户有多少?中间停了现在又回来的回头客有多少?对随刻这种模式和成本是怎么考虑的?内容成本的波动性如何理解?

A1:新增的会员大部分来自于原来订阅过的回头客。

A2:随刻内容来自两部分,一部分是UGC的机构,一部分是爱奇艺上的长视频,这样会摊销掉爱奇艺上的一部分内容成本,另一个角度看,随刻也是分发爱奇艺内容的一个渠道。中国YouTube这种中视频没普及开我们认为是多重因素导致的,但是5G的普及和AI人工智能的应用会帮助几分钟长度的中视频普及开,所以我们现在在加大投入,但是这是一个长期的过程,可能需要两三年的时间,而不是今年或者明年就一定成。

A3:内容成本确实有所波动,但这和我们在内容上的投入并不直接相关,我们需要从一个长时期去看待内容成本的变化而不是从短期的季度。

Q6:未来在内容储备上是什么状态?

A:从流量最大、拉新能力最强的电视剧来讲,其内容制作周期长,此外我们的储备也非常多,过去几年时间行业过热储备了很多剧还没播出来。对综艺节目来讲,受到短期影响,一些节目要晚2-4周播出。对院线电影来讲,影响较大,少数电影转为线上播放,大部分电影延期,不知道什么时候上院线,他们上完院线以后我们互联网才能上映。幸好电影在流量和拉新里面不是最重要的,最重要的是电视剧。

(编辑:郭璇)