本文来自微信公众号“浩悦资本”。

放眼全球,医疗器械巨头无一不是历经并购,逐步成为行业霸主的,正所谓“无并购、不巨头”。

据不完全统计,2019年全球发生152起并购案,本文将着重盘点医疗器械海外TOP 15并购案、国内TOP 3并购案。

海外TOP 15 并购案

2019医疗器械海外TOP 15并购案排名

来源:浩悦资本

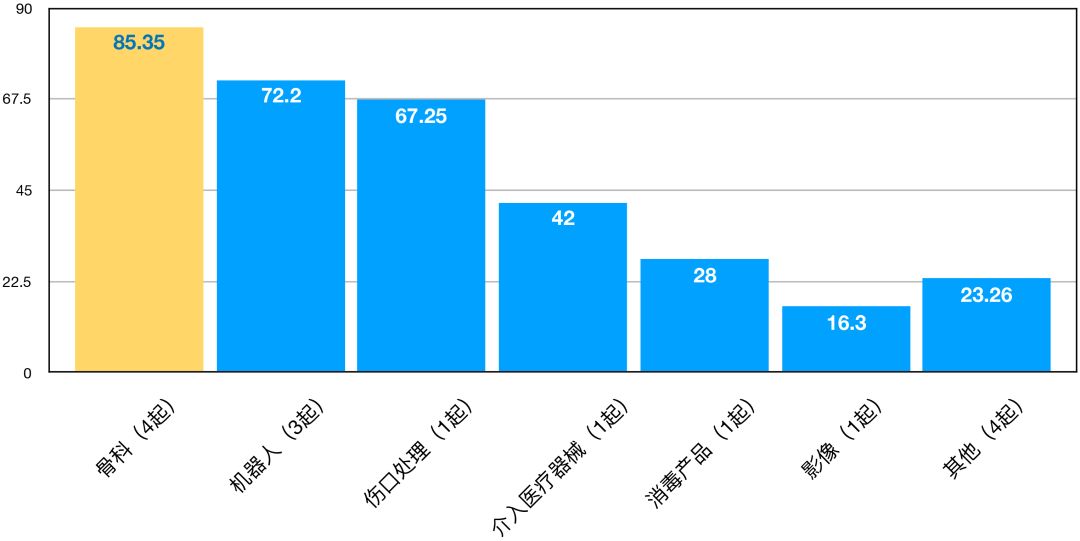

2019年总体医疗器械并购规模达495亿美元,交易总额接近2018年的1倍。其中Top 15并购交易总金额高达334亿美元,全年交易金额大于10亿美元的巨额案例增多至9起。按照赛道的金额与交易数量而言,骨科成为当之无愧的最热门赛道,共发生4起并购交易,累计金额高达85.35亿美元;医疗机器人紧随其后,共发生3起并购交易,累计金额72.2亿美元。值得注意的是,史赛克(SYK.US)和波士顿科学(BSX.US)则是最积极买买买的巨头,曾经的并购狂魔美敦力(MDT.US)反而相对不那么活跃。

2019医疗器械海外TOP 15并购案交易赛道规模及交易数量

来源:浩悦资本,单位:亿美元

TOP 1:3M斥资67亿美元收购Acelity及其子公司KCL

2019年5月2日,医疗技术公司3M(MMM.US)宣布已与Apax Partners、加拿大养老金计划投资委员会(CPPIB)和公共部门养老金投资委员会(PSP Investments)签署最终协议,以约67亿美元, 4.5倍PS收购全球领先术后护理公司Acelity及其子公司KCL。这也是2019年全球医疗器械行业并购金额最大的事件。

Acelity是一家全球先进的伤口护理公司,致力于为整个护理过程中的客户和患者开发创新的治疗方案。其子公司KCI是高阶敷料领域的巨头之一,产品线非常丰富。其主要产品是VAC负压伤口疗法、先进的伤口敷料和负压手术切口管理系统。

随着人们生活水平不断提高,医疗支出持续增加,人们对具有减轻换药痛苦、缩短愈合时间、减少换药次数、降低医务劳动强度、降低综合治疗成本、换药操作简便易行等优点的新型敷料的需求日益迫切。3M公司这番不惜斥巨资的收购,显示了对该细分赛道的强烈看好。

TOP 2:强生57.5亿美元收购外科手术机器人公司Auris Health

强生(JNJ.US)合计斥资57.5亿美元(34亿美元现金+23.5亿里程碑付款),收购手术机器人公司Auris Health。

Auris致力于开发微创手术机器人,提高手术精细化水平并减少手术创伤。其Monarch平台,可用于诊断和治疗的支气管镜手术,目前着眼于肺癌。Monarch平台类似游戏遥控器,医生可更直接操控,且集合机器人、软件、数据科学、视觉成像等先进技术,使内窥镜有更广泛的触及范围以及更广阔的视野。

手术机器人市场尽管非常封闭,但利润空间十分诱人。越来越多的企业加入了手术机器人的竞争,试图打破达芬奇手术机器人对行业的垄断。包括美敦力、强生、西门子及史赛克等多家医疗器械巨头豪掷千金,争相进入该赛道中布局抢食,且多次刷新交易记录,大额收购让人眼花缭乱。对于巨头而言,想要在高度专业和细分的医疗器械市场中保持竞争力,并购可以说是一条捷径,医疗机器人一方面自身增长势头迅猛,同时其综合性、技术先进性更能巩固众巨头现有增长亮点、刺激疲软业务,在保持自身庞大的市值同时,积极拓展下一赛道飞速发展空间。

来源:浩悦资本

TOP 3:史赛克47亿美元收购赖特医疗

医疗器械巨头之一史赛克以47亿美元的价格收购Wright Medical(赖特医疗),以期在快速增长的骨科领域获得更多的市场份额。

浩悦资本认为,本次收购对于史赛克的价值主要有以下三方面:

1.技术领域互补:赖特医疗在生物骨填充剂产品具有优势,史赛克在手术机器人具有优势,2家公司所擅长的技术领域不同,可以进行互补;

2.巩固下肢业务:赖特医疗2019年下肢设备的销售额或将达到3.42亿美元,对于史赛克的下肢业务拓展是很好的助力, 并且赖特医疗丰富的下肢产品也将改变史赛克以脚为重点从而存在的产品局限性;

3.开拓上肢业务:赖特医疗在上肢业务也有着优秀的表现,其2019年的销售额预计将达到4.46亿美元,至2024年将达到7.37亿美元,增长快速。而史赛克在上肢业务一直未占有太多份额,但公司对肩部业务非常重视,已经开始研究在肩部手术中使用手术机器人Mako,期望在上肢业务有所突破。

以史赛克为首的器械巨头近几年一直高举收购旗帜,不断通过收购新技术或互补产品线来巩固骨科领域的雄厚实力。据统计,史赛克五年中完成了不少于25笔并购交易,其中4笔的价值都超过了10亿美元,而收购赖特医疗则是金额最大的一次。骨科领域近年来无论在机器人的研发、还是创新技术产品的开发都有众多显著的成果,几大骨科巨头也呈现出强者恒强的势头,未来骨科巨头们还将持续关注真正拥有技术创新能力的创业公司,通过收购的方式加速自身业务发展的步伐,并扩大业务领域。

TOP 4:波士顿科学42亿美元收购介入医学BTG

2019年8月19日,波士顿科学宣布完成对BTG公司的收购,收购金额高达42亿美元。

BTG是一家英国介入医学企业,开发用于治疗血管疾病和癌症的微创外科手术产品以及特殊药品。BTG有三大核心业务:介入医学产品组合、血管产品组合、治疗过度药物剂量的急性药物解毒剂药品线。其重点发展的介入医学有TheraSphere Y-90放疗微球和GALIL冷冻消融系统两个产品组合,用于治疗肝、肾和其他癌症。

就波士顿科学的产品结构而言,分为心血管介入与外周业务、心脏节律管理业务、医疗外科手术业务三大块,而其中又以系血管介入为主。波士顿科学在肺栓塞领域暂无能吸引市场目光的产品。此次收购BTG可以一步提升自己在癌症和肺栓塞领域的业务能力。

TOP 5:Colfax以31.5亿美元现金收购DJO全球

2019年2月,Colfax(CFXA.US)科尔法公司宣布以31.5亿美元的价格收购骨科领域排名第六的巨头DJO Global。

此次收购DJO是科尔法公司有史以来进行的最大规模交易, 不仅如此,科尔法公司正考虑出售其空气和天然气处理业务。该业务收入占科尔法总收入的40%。 这意味着该公司在医疗器械行业正进行大笔押注。

我们调查发现:科尔法公司的创始人Steven和Mitchell Rales兄弟,也就是丹纳赫的创始人,科尔法实则是1995年丹纳赫分拆成立。这意味着科尔法公司的高管人员对医疗器械的研发、生产、运营、销售等环节是十分熟悉,此次收购和“转型”可以算是回到“老本行”。

而DJO公司经过40余年发展历史,已成为世界上最大的骨科康复产品提供商。目前势头迅猛,市场占有率高,正是寻求大幅度转型的科尔法公司理想标的。

科尔法此次如“壮士断腕”的转型,实际上,却是回归“初心”。

TOP 6:Fortive以28亿美元收购强生非核心业务消毒产品部门

2019年2月,强生公司以28亿美元出售其高级消毒产品ASP业务给Fortive公司。Fortive公司将支付包括27亿美元现金和1亿美元的保留应收款。该交易PS为3.5x,EBITDA为13.9x。

ASP支持医疗机构保护患者免受医源性感染的影响,这种感染是导致患者发病和死亡的一项主要原因。ASP的解决方案包括提供设备、耗材和软件,用于可重复使用手术器械的低温最终灭菌和高等级消毒。

Fortive位于华盛顿埃弗雷特,生产和销售医疗仪器和其他技术,包括GPS跟踪产品。2016年,Fortive从医疗和工业零部件制造商丹纳赫公司(Danaher Corp.)剥离出来。

TOP 7:富士胶片以1790亿日元(约合16.3亿美元)收购日立旗下影像诊断相关业务

2019年12月18日,富士胶片以1,790亿日元(约合16.3亿美元)收购日立旗下的影像诊断相关业务。

日立自1953年推出X线摄影系统以来,致力于提供影像诊断系统、医疗IT服务、电子病历等解决方案,助力提高医疗质量和效率。其影像诊断系统业务具有强大的全球影响力,提供包括CT、MRI、X线摄影系统和超声诊断设备在内的广泛产品线。

Evaluate的报告显示,目前GE医疗、西门子医疗和飞利浦医疗在医学印象概念各领域合计占有65%的市场份额。2016年,佳能以6,655亿日元收购东芝医疗,一跃成为影像领域第四名,而在全球医疗影像诊断医疗器械公司排行榜中,富士胶片和日立均居前列。合并后,富士胶片的市场份额将接近佳能医疗。

富士胶片原本在DR/CR/乳腺X射线诊断系统、医疗IT和内窥镜领域实力强劲,本次收购日立医疗的MRI和CT,以及作为强项的超声业务,形成了很好的互补。预期协同效应:

1.扩充产品线,提供一站式整体解决方案;

2.自主影像处理+AI,提供创新解决方案;

3.通过交叉销售扩大营销能力。

TOP 8:西门子医疗11亿美元收购Corindus

2019年8月,西门子医疗与美国机器人辅助血管介入平台制造商Corindus Vascular Robotics达成了收购协议。西门子医疗将以每股4.28美元的现金收购Corindus全面摊薄股份,总价11亿美元。

Corindus是机器人辅助血管介入的全球技术领导者。目前的血管介入手术一般是由医生进行穿刺注入造影剂,在血管造影的辅助下,再进行植入支架等操作,对医生的技术要求较高。Corindus开发的手术机器人Corpath兼具操作、导航、定位的功能,通过独立模块使用触摸屏和操纵杆掌控手术,极大提高PCI手术的效率。Corindus还将会在外周手术、神经介入治疗、放射介入治疗上展示出发展潜力。

西门子医疗本身是DSA医疗设备头部的企业,增强精确成像与机器人辅助介入的协同效应,为微创手术提供更丰富的产品组合、解决方案并优化治疗过程。值得期待的是,在国内市场也有多家企业布局机器人赛道,其中同样研发生产DSA的企业唯迈医疗在介入手术机器人方向也进行了布局。

TOP 9:BPEA 10亿美元收购Lumenis

2019年11月19日,亚洲风险投资公司Baring Private Equity Asia从伦敦投资公司XIO Group手中收购Lumenis。Lumenis的企业估值超过10亿美元。

Lumenis成立于1966年,总部位于以色列耶路撒冷,其主要业务是为美学、外科和眼科专业开发微创临床设备。在社交网络晒照成风,小鲜肉们千万级别微博粉丝群体的大背景下,“颜值经济”时代居民美丽需求日渐凸显,全球美妆护肤及医疗美容发展迅猛。人们对美的需求不断提高,且医美行业不受4+7或医保控费,未来增长潜力巨大。无独有偶,同年11月20日,美国私募股权公司CD&R宣布以2.05亿美元价格,向Hologic公司收购Cynosure(赛诺秀激光公司)。Lumenis与Cynosure纷纷被并购,可以看到围绕医美的领域技术整合悄然进行,艾尔健(艾伯维收购)、XIO、Apax都寻求围绕生物材料、激光、射频等技术搭建集团化平台,逐级打造医美全面解决方案。拥有核心技术的医美公司已成稀缺标的。集安全有效的产品、差异化的产品组合、全球化的销售渠道于一身的潜在优质标的将受到投资人追捧。

TOP 10:Cantel Medical Corp 7.25亿美元收购牙科器械公司Hu-Friedy

2019年7月31日,仪器再加工、感染预防产品和服务提供商Cantel Medical Corp宣布将以7.25亿美元的预付现金和股票对价收购Hu-Friedy。

Hu-Friedy是一家拥有111年历史的全球仪器及仪器后处理工作流系统制造商,服务于牙科行业。这次收购创造了一个全面的感染预防,仪器和仪器管理解决方案提供者,以优化牙科医生对卓越的临床表现和一流的感染预防实践的需求。将Hu-Friedy在牙科仪器和仪器管理系统方面的领先地位与Cantel领先的牙科感染预防消耗品相结合,有效地推进了Cantel的战略——成为全球领先的创新感染预防和后处理工作流程解决方案及其主要终端市场教育的提供商。

预计此次收购还将释放显着加速收入增长的潜力。Cantel希望通过将Crosstex一流的感染预防消耗品与Hu-Friedy的IMS产品集成在新的和现有的IMS用户中,实现潜在的收入协同效应。此外,Hu-Friedy在牙科和卫生学校的强大影响力是交叉销售Cantel消费品组合的重要机会。

TOP 11:史赛克5亿美元收购Mobius及Cardan Robotics,骨科版图愈发豪华

9月4日,骨科巨头史赛克Styker以5亿美元(3.7亿现金及1.3亿分期付款)将Mobius及其子公司Cardan Robotics收入囊中。

Mobius自主研发了Airo®移动CT并在2018年4月获得了FDA认证;Cardan致力于为脊柱手术开发机器人和导航技术。资料显示,Mobius的Airo®移动CT与Stryker NAV3i图像引导系统可充分整合,Airo®移动CT能让外科医生能够根据需要立即获取新的CT图像,同时不会干扰手术室。凭借其非常大的孔径和较小的占地面积,Airo®移动CT对术中使用进行了优化。

此次收购使史赛克的脊柱部门与其种植体、导航系统共同步入术中成像领域,并通过手术机器人为脊柱植入物市场发展注入强大动力。

TOP 12:波士顿科学以4.65亿美元收购Vertiflex,扩充其疼痛管理产品组合

2019年5月10日,波士顿科学宣布以4.65亿美元的价格收购脊柱植入物开发公司Vertiflex。

Vertiflex成立于2005年,总部位于美国加利福尼亚州,是一家脊柱植入物开发公司。该公司致力于研发微创脊柱外科设备,其独创的腰椎减压技术提供了除保守治疗和传统脊柱手术以外,治疗椎管狭窄的新方法。Vertiflex开发了一个名为Superion System的脊柱减压系统,这是一种用于改善腰椎管狭窄患者的身体功能,减轻疼痛的微创脊柱植入物。最近公布的数据显示,使用该装置5年后,服用阿片类药物进行止疼的患者下降了85%。预计该装置在2019年的销量将达到6,000万美元。

收购Vertiflex能够扩大波士顿科学的疼痛管理产品组合,并通过将Superion System这种差异性技术与公司领先的脊髓刺激和射频消融技术相结合,为医生提供更广泛的解决方案。

TOP 13:美敦力3.16亿美元收购EPIX Therapeutics,进军心脏消融技术领域

美敦力以3.16亿美元收购心脏消融技术开发商Epix Therapeutics。

EPIX是一家私营医疗器械公司,设计新型心脏消融系统,用于治疗心律失常,包括心房颤动等。其旗舰技术DiamondTemp消融系统是一种独特的闭环温度控制系统,可在消融过程中为医生提供反馈。

据估计,2024年全球电生理市场将超过100亿美元,其中单次消融疗法成了增长最快的细分市场。波士顿科学也在积极布局该领域,2018年就曾以2.02亿美元价格收购低温球设备技术公司Cryterion,以基于热量的射频消融,从而建立自己的心脏消融产品。

TOP 14:诺华旗下爱尔康2.85亿美元收购人工晶状体制造商PowerVision

2019年3月18日,诺华(NVS.US)旗下爱尔康以2.85亿美元的价格完成对瑞星旗下公司PowerVision的收购。

PowerVision专注为白内障患者提供创新的液体人工晶状体植入物。利用眼睛的自然调节反应来传输植入眼睛囊袋中的人工晶状体。虽然大多数用于矫正老花眼的人工晶状体使用多焦点设计,在不同的焦点之间分配光线,但PowerVision的开创性在于,基于流体的设计创造了一个连续可变的单焦点晶状体,充分利用眼睛肌肉的自然收缩。这项技术使患者能够主动聚焦于物体,为患者提供一个自然的、连续的视野范围。

除诺华外,强生在2017年初以43亿美元收购雅培(Abbott)的医疗光学部门Abbott Medical Optics(AMO),同时它也在最近推出了它所称的下一代单焦点人工晶状体,可为患者在中、远距离提供正常的视力。

TOP 15:史赛克2.2亿美元收购以色列微创技术公司OrthoSpace

2019年3月18日,全球骨科巨头之一史赛克宣布,以2.2亿美元收购医疗器械公司OrthoSpace。值得一提的是,强生创新和施乐辉曾参与投资了OrthoSpace。

OrthoSpace公司总部位于以色列,成立于2009年,是一家致力于为骨科患者提供有效解决方案的手术器械公司,其治疗方案能够减少患者疼痛,增加患者的运动范围,同时保留患者的骨骼和关节结构。公司主打产品InSpace™可用于治疗那些难以治疗的肩袖撕裂患者,以及作为肩部翻转的替代方案。

史赛克公司是全球最大的骨科及医疗科技公司之一,是公认的医疗器械行业领导者,其公司产品涉及关节置换、创伤、颅颌面、脊柱手术植入物等等。此次史赛克收购OrthoSpace公司的产品,无疑是丰富了产品线,进一步巩固了其在医疗器械行业的地位。

国内TOP 3 并购案

国内医疗器械行业整体是小散乱格局,行业集中度尚低,这一点类似于数年前欧美医疗器械市场。而当今国内医疗器械市场有几方面因素变化将促进行业的并购整合:

1.从买方来看,1)上市公司。随着二十一世纪初,第一批有科技含量的医疗器械公司经过近20年的发展,A股和港股市场已经有18家市值超百亿人民币的医疗器械公司,最高如迈瑞已超过3,000亿市值。各家头部公司在各自领域内份额达到高点,增长都接近瓶颈,需要通过外延式扩张拓展成长边界,同时这部分上市公司大都拥有较高的PE、较多的现金,为并购提供了基础;2)并购基金与私募股权投资机构。在2018年以来的资本寒冬中,多数基金呈现非常明显的募资难趋势,但头部机构却超募,浩悦资本曾在2018年后有多家投资机构咨询是否有1亿美元以上的并购医疗器械标的。从基金端,对于头部基金因为募资规模较大,投资倾向于控股或成为单一第一大股东的交易;3)央企与国企。医疗器械拥有较高的技术壁垒,但在关系到国计民生,央企和国企参与甚少,近年感受到市场上有多家资金充沛的央企和国企关注、投资或者并购医疗器械企业。

2.从卖方角度看,1)单产品公司。医疗器械单品种天花板较低,但因为医疗器械不同品类之间技术差异较大,横向开发多产品较难实现,在近十年成立的大量的单产公司中,通过单产品的商业化实现公司上市的机会越来越少,市场积累了大量需要通过并购实现投资机构退出的公司;2)竞争激烈赛道。收入低于1亿公司 ,1亿收入对于医疗器械公司是一个较大的门槛,受限于产品布局,产品性能,团队局限等多种因素,大多数国内医疗器械公司收入无法超过1亿,而对于竞争激烈的赛道,不进则退,经历多年无法跨越这一门槛的公司在当前大环境下逐渐倾向于并购套现退出。

3.从政策端来看,从国家在带量采购、医保控费、招标降价、两票制等多重政策和竞争压力之下,中小企业在产品相对单一的情况下面临越来越多的生存挑战;在股灾两年后,上市公司并购重组监管环境有较大的变化,证监会简政放权,只有不到5%交易需要证监会审批,银监会放宽并购贷款,国家层面鼓励产业整合,调整产业结构,通过整合做大做强上市公司,形成在国际上有竞争力的企业。

鉴于上述内外部情况变化,我国医疗器械行业的兼并、联合、重组将会更常见、更频繁,未来十年将是我国医疗器械行业快速发展的“黄金时代”。

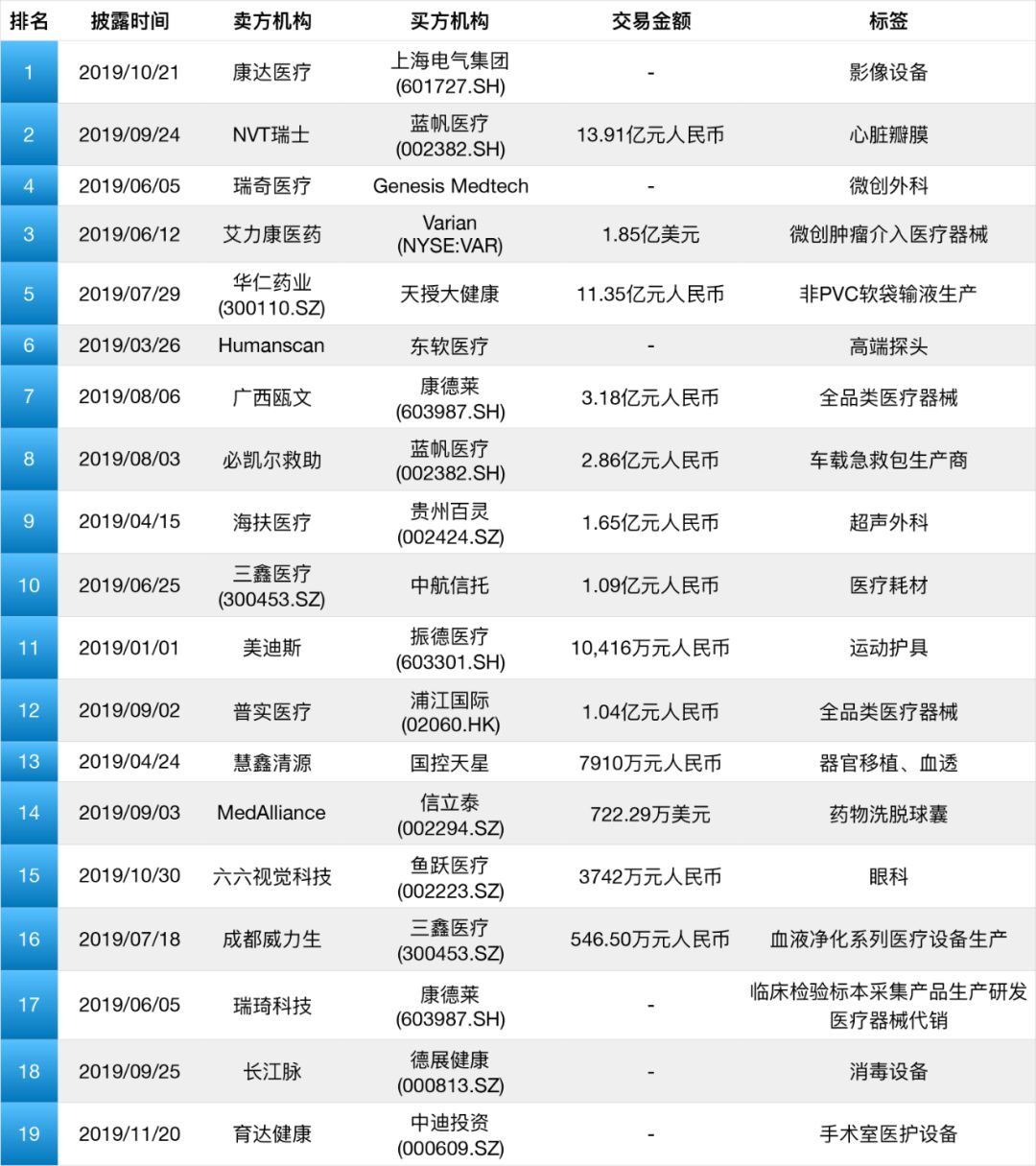

根据已公开的2019年数据,我国医疗器械领域共发生近20起并购项目(不含体外诊断),其中值得重点关注的大型并购案,主要有:

1.上海电气控股康达医疗,大步进军医疗器械领域

2.蓝帆13.9亿人民币收购心脏瓣膜公司NVT

3.Genesis并购基金收购瑞奇外科

TOP 1:上海电气控股康达医疗,大步进军医疗器械领域

康达医疗设立于2006年,是“医学影像”和“口腔器材”领域专业的平台型公司,总部位于上海,并在宁波梅山投资建设了康达洲际健康产业园,产业园占地319亩,投入资金25亿元。

公司通过进口代理、自主研发和制造商参控股拥有了完整产业链,包括核磁共振、CT、彩超、多功能X线机、直接数字化摄影系统DR、乳腺X线机、C形臂、数字化升级系统和移动数字X线机、骨密度仪、动物医学影像、口腔影像设备、口腔综合治疗台、放疗等。其中,影像器材产品占收入的70%以上。

上海电气控股康达医疗,彰显上海电气正式进军医疗板块的决心与信心。康达医疗具有业内领先名望、丰富的产物链、强有力的营销渠道,对跨界进入医疗器械行业的上海电气而言,康达是最好的平台。本次入股康达医疗,将会把康达医疗作为上海电气未来医疗器械发展的核心平台,深度布局医学影像、口腔和放射治疗等细分领域,强化康达4.0+e体系,实现百亿医疗装备产业规模。此次全面进军医疗器械行业,也是中国电气发展的重要战略决策,目前上海电气集团中央研究院已经集中大量科研力量,在外科手术机器人、智能康复设备、功能代替外骨骼、口腔3D打印材料等多个领域均取得重大突破。

TOP 2:蓝帆13.9亿人民币收购心脏瓣膜公司NVT

2019年9月24日,蓝帆医疗发布公告称,将斥资1.78亿欧元收购NVT 100%股权,正式进军结构性心脏病治疗领域。位于瑞士的NVT主要产品为经导管主动脉瓣置换的植入器械—AllergraTM,NVT也是目前仅有的登陆欧洲市场的五大TAVR生产厂家之一。本次并购使蓝帆医疗可以快速获取成熟的TAVR产品与技术,在欧洲市场获得可以直接销售的TAVR产品,实现TAVR产品从欧洲向中国以及全球市场拓展,将进一步深化蓝帆医疗向高值耗材领域的转型升级和业务布局。

2019年TAVR可以说是赚足了眼球:

- 11月6日,沛嘉医疗获得1亿美元C轮融资,该笔融资也成为近年来国内介入乃至医疗器械领域,融资金额最高的项目之一,高瓴资本、远翼投资、国投创新、诚通基金等知名机构投资,包括经纬中国、礼来亚洲基金在内的现有投资者继续投资,浩悦资本担任独家财务顾问。

- 12月10日,心脏介入生物瓣公司启明医疗(02500.HK)成功登陆港交所,募资2.92亿美元,市值20.34亿美元(截至2019/12/13),招股阶段便已获得312倍超额认购,浩悦资本担任公司上市前多轮融资的独家财务顾问。

浩悦资本认为,心脏瓣膜赛道值得更深更广的布局,可与之对标的心脏支架领域已经诞生了微创、乐普、威高、赛诺等多家上市公司,而心脏瓣膜市场有望超过心脏支架市场。这也解释了为何投资机构对这个赛道从质疑、观望,到如今的青睐与追捧。除了TAVR之外,二尖瓣置换和修复同样值得关注。浩悦资本认为,二尖瓣反流发病率是主动脉瓣狭窄的3-5倍,二尖瓣修复和置换产品为临床刚需,市场潜力巨大。目前TAVR市场已经趋于成熟,二尖瓣反流治疗领域尚属起步阶段,但是近几年无论是修复还是置换产品都取得很好的临床表现。

TOP 3:Genesis Medtech收购瑞奇外科

Genesis Medtech收购国内微创外科耗材的领军企业瑞奇外科,瑞奇外科起步于开放外科手术耗材开放吻合器,后逐步专注于微创外科耗材腔镜吻合器和超声刀,并将在未来继续深耕微创外科相关器械耗材。

就微创外科领域,超声刀,开放吻合器和腔镜吻合器市场而言,国内有近百亿元人民币市场,技术壁垒较高的超声刀和腔镜吻合器,90%市场份额依然被外资企业强生和美敦力垄断。瑞奇外科在技术壁垒较高的腔镜吻合器和超声刀领域,都是国内率先推出产品的公司,国内外都实现商业销售,收入是国内该领域最多的国产企业。但作为该百亿市场规模的领域,目前尚无国产上市公司,是国内医疗器械大品类中缺位的,在产品性能通过不断迭代提升,国家政策支持,进口替代不断加速的过程中,该领域被上市公司和并购基金所看重。我们看到近年外资柯惠(美敦力)、波科,上市公司包括乐普、维力,并购基金中信产业、康桥资本,完成多个并购交易。相信这个领域的进一步并购整合还会持续发生,待头部3-5家企业通过并购整合,建立规模效应,更强的技术优势和产品覆盖后,市场上没有技术储备的中小仿制企业将逐渐被市场淘汰。

2019医疗器械国内并购案排名

来源:浩悦资本根据披露信息统计

(编辑:李国坚)