本文源自微信公众号“建投海外研究”。

事件

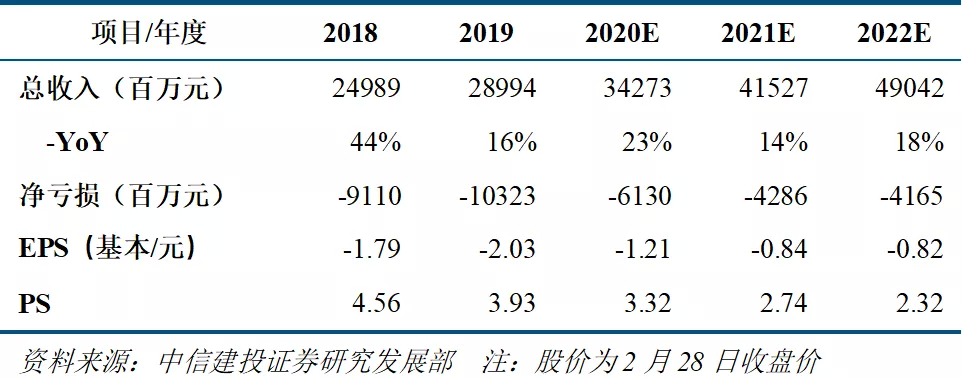

2月28日,爱奇艺(IQ.US)发布了2019年第四季度及全年业绩报告。财报显示,2019财年爱奇艺总营收达到290亿元,同比增长16%,其中第四季度营收为75亿元,同比增长 7%,环比增长1%,高于此前公司预期;第四季度净亏损为人民币25亿元,上年同期净亏损为人民币35亿元,同比收窄。

简评

会员营收增长放缓,一季度有望重拾增速

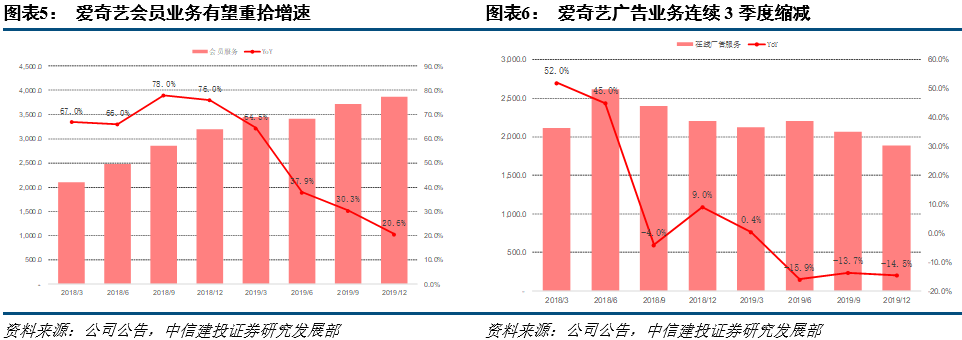

公司19Q4会员营收为39亿元,环比增长4%,全年营收144亿元,同比增长36%。19Q4付费会员达1.069亿,同比增速连续5季度下降,考虑到公共卫生事件对线上娱乐需求的拉升及未来的提价策略,我们预计爱奇艺2020年订阅用户及营收有望显著提升。

广告持续承压,“随刻”试水中视频赛道

公司19Q4广告业务收入为18.8亿元,同比下滑14.5%,连续3季度下滑,全年广告收入82.71亿,同比下滑11.3%,在行业竞争强度持续提升,爱奇艺当前广告形式较单一等因素的影响下,我们认为短期内爱奇艺广告业务或将持续承压。公司透露其将在2020年将推出一款对标YouTube模式的APP“随刻”,以填补短视频与长视频间的市场空缺,未来有望与爱奇艺所在的长视频领域形成协同效应。

投资建议

该行认为爱奇艺在在长视频领域具有显著优势,目前价格稍显低估,未来伴随用户付费习惯及内容成本改善,公司净亏损有望收窄,看好公司长期表现,维持“买入”评级。

风险提示

公共卫生事件对电视剧及自制内容播放影响超预期、内容成本超预期、订阅用户留存率低于预期。

正文

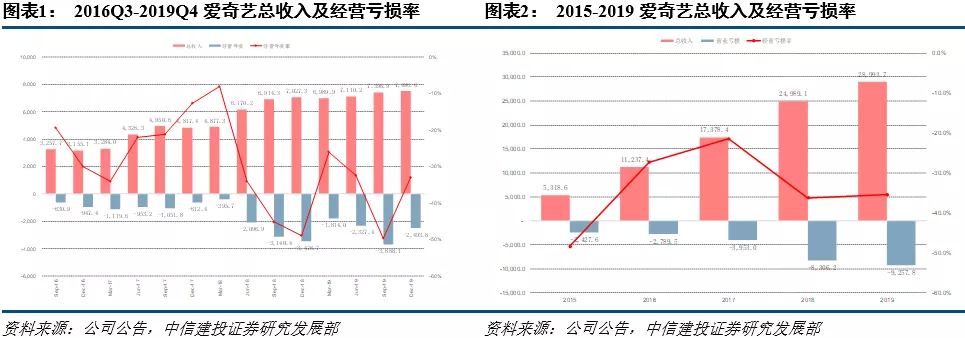

2019Q4公司实现营收78.0亿元,同比增长6.7%,环比增长1.3%,超前期指引上限;经营亏损25.3亿元,经营亏损率为-33.7%,同比收窄13.6%,环比收窄4.6%。2019全年公司实现营收289.9亿元,同比增长16%,经营亏损92.6亿元,经营亏损率为31.9%,同比收窄1.3%,公司指引2020Q1预计收入70.1~75.2亿元,同比增长2~8%,环比-5~0%。我们预计爱奇艺未来将进一步夯实行业地位,经营亏损率将继续延续收窄趋势。

会员业务有望重拾增速,广告业务短期仍承压

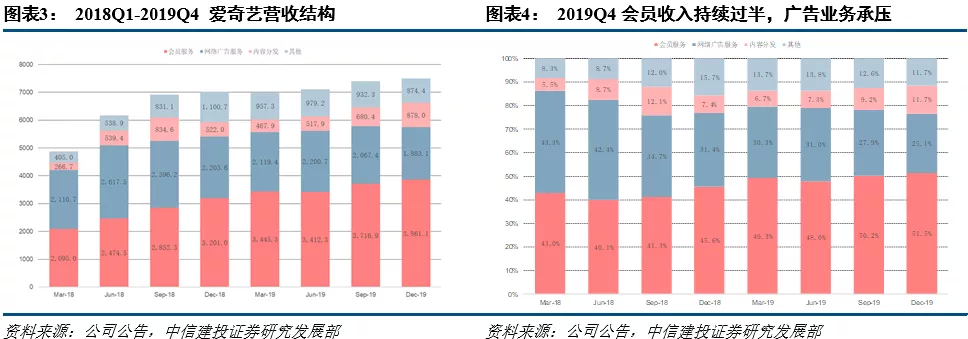

会员及广告业务依然为爱奇艺整体收入两大支撑,2019年收入占比分别为49.8%和28.5%,会员业务收入继2018Q2首次超过广告收入后持续拉开差距,2019Q3首次占比超50%,此外内容分发和其他业务占比分别为8.8%和12.9%。

会员业务方面,2019Q4收入达38.61亿元,同比增长20.6%,环比增长3.9%,全年会员营收144.35亿元,同比增长35.9%,公司表示增长的主要原因系优质的付费内容,尤其是原创内容,拉动了付费用户的增长。我们认为随着行业竞争逐渐放缓及公司的提价策略,叠加2020Q1公共卫生事件对线上娱乐活动需求的拉升,爱奇艺的订阅会员数及会员收入有望重拾增速。广告业务方面,2019Q4收入为18.83亿元,同比下降15%,全年广告营收82.71亿元,同比下降11%。在广告行业激烈竞争的大背景下,考虑到爱奇艺当前广告形式仍较单一,我们认为短期内爱奇艺广告业务或将持续承压。

其他营收方面,受益于垂直领域业务的增长(收购天象互娱后的游戏业务增长),2019年爱奇艺其他营收达37亿元,同比增长30%。

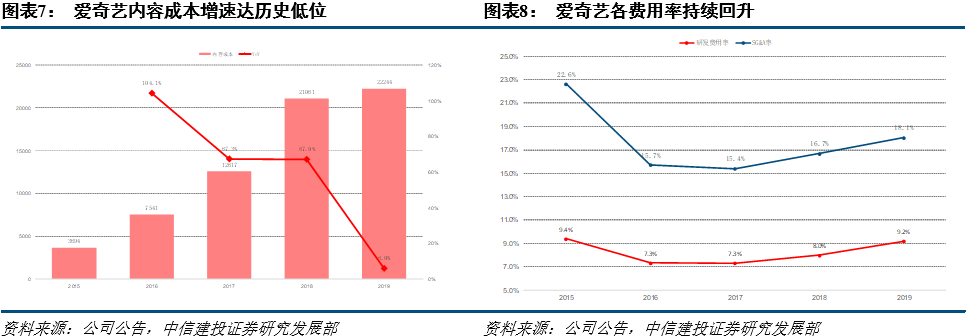

内容成本增幅显著收窄,占比有望回落

公司19年内容成本依旧高企,达222亿元,总运营成本占比超70%,但其增幅(2019 6%)正在显著收窄,上市以来首次内容成本增幅低至个位数(2016104.1%、2017 67.3%、2018 67%)。财报显示,由于部分内容的延迟播出以及原创内容费用化金额的下降,爱奇艺Q4内容成本相比2018年同比减少13%。叠加“限薪令”及爱奇艺自制内容的增加,我们认为未来爱奇艺内容成本仍有降低空间。

费用率方面,2019Q4销售及管理费用同比、环比均有所上升,上升原因主要是应用软件的营销费用和游戏业务的推广费用等;研发费用率达到9.5%,较前期有所上升。

超前点映表现良好,未来将成常态

自2019Q4以来,爱奇艺针对《庆余年》《爱情公寓5》等头部影视内容推出付费超前点映,取得较好成效。当前爱奇艺付费点映内容依然较少,对ARPU的提升较为有限,在财报发布后的管理层电话会议中CEO龚宇表示,未来超前点映模式将会是常态。我们预计超前点映的常态化将进一步助力公司的会员营收及ARPU增长。同时,我们认为长视频行业的付费窗口未来会进一步丰富,优质内容及丰富的付费窗口将为行业打开更多商业化的空间。

维持“买入”评级

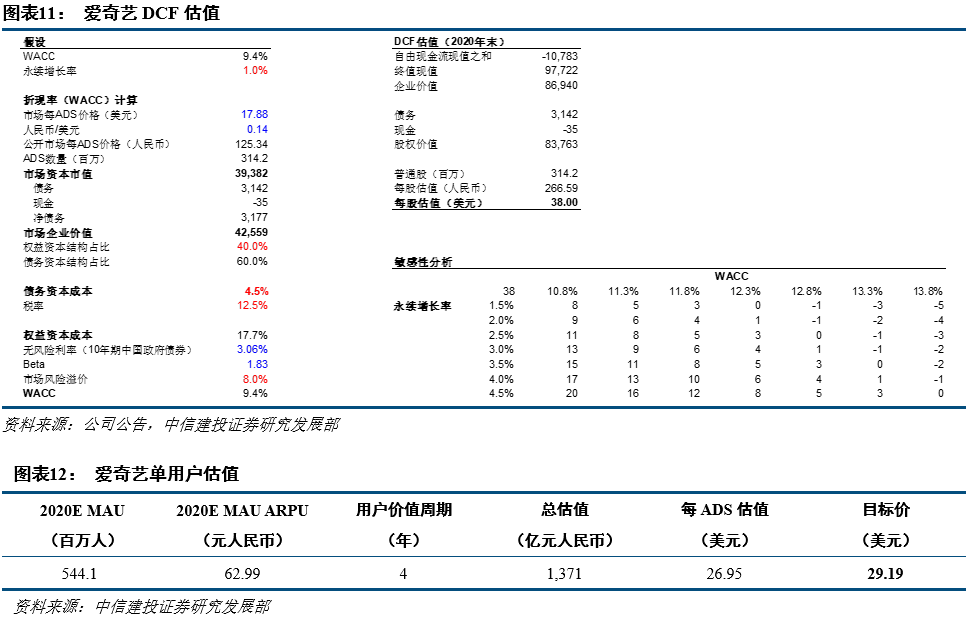

考虑到2020Q1订阅用户增速有望大幅提升叠加爱奇艺的提价策略及未来内容成本率的回落,同时对其短期承压的广告业务进行再次评估,调整2020-2022年公司营业收入至342、415和490亿元。参照芒果TV与奈飞,在估值时假设爱奇艺用户价值周期为4年。我们用该假设与爱奇艺2020年预测MAU及单MAU对应贡献收入,计算出总估值为1,371亿元人民币,对应26.95美元/ADS。

该行认为当前爱奇艺尚未盈利,单用户价值方法估值更加合理,而DCF估值方法不确定因素较多,因此分别给予80%和20%的权重,得到目标价美元29.19美元/ADS。我们认为爱奇艺在在长视频领域具有显著优势,目前处于被低估状态,未来随着用户付费习惯及内容成本改善,公司净亏损有望收窄,看好公司长期在内容、付费会员和运营等方面的优势,维持“买入”评级。

(编辑:宇硕)