本文来自微信公众号“债市覃谈”,作者: 覃汉、潘琦。

报告导读

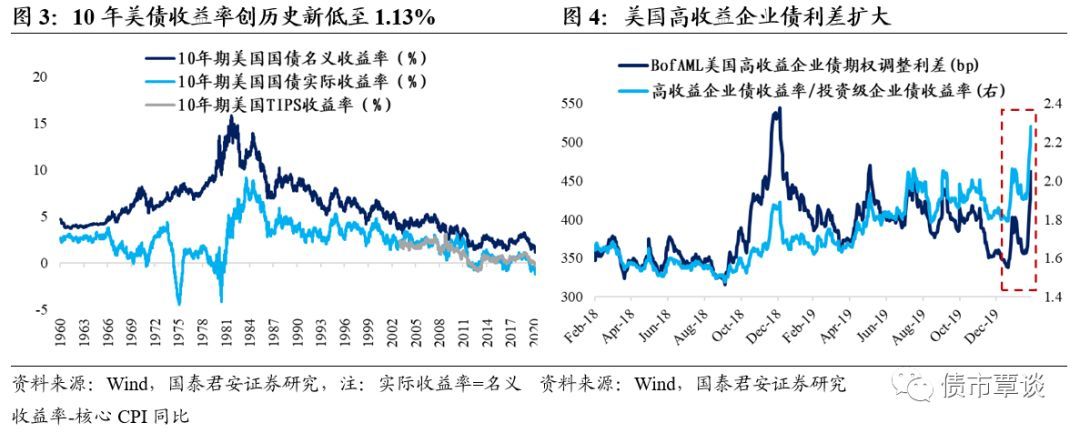

全球进入Risk-off模式。S&P 500指数连续7个交易日下跌,跌幅为12.8%。VIX指数快速上升到40.1%,铜价和原油价格下跌。10年美债收益率持续下行(从年初至今下行79bp),创历史新低至1.13%,10年/3月期限利差倒挂至-14bp。美国高收益企业债信用利差扩大105bp。

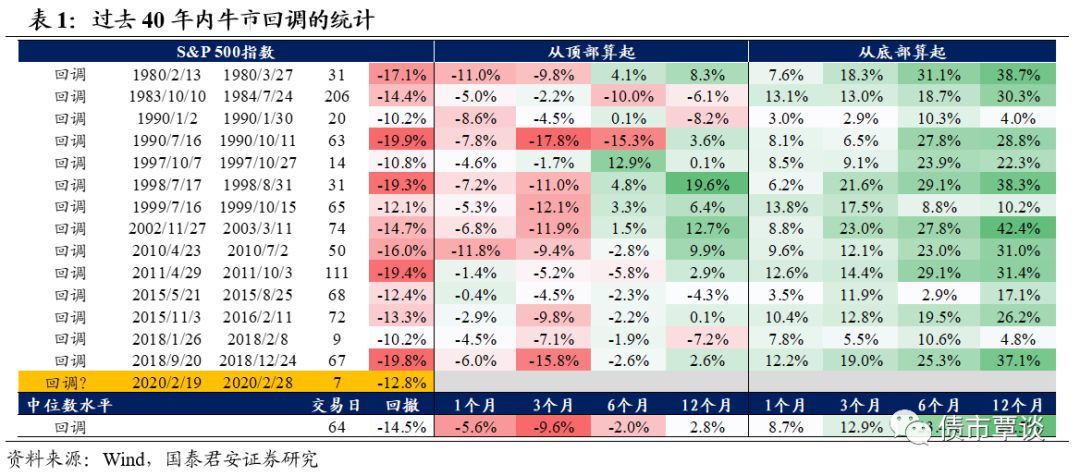

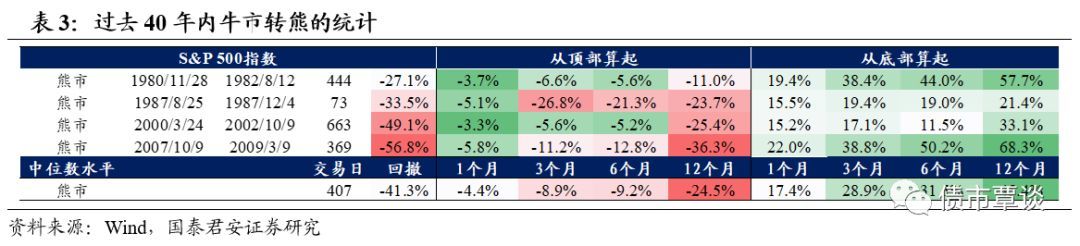

牛市回调和熊市:我们定义牛市回调则是指牛市中市场从前期高点跌幅超过10%但小于20%,熊市是指市场从前期高点下跌20%以上的情况。过去40年内S&P 500指数一共发生了4次熊市,14次回调。

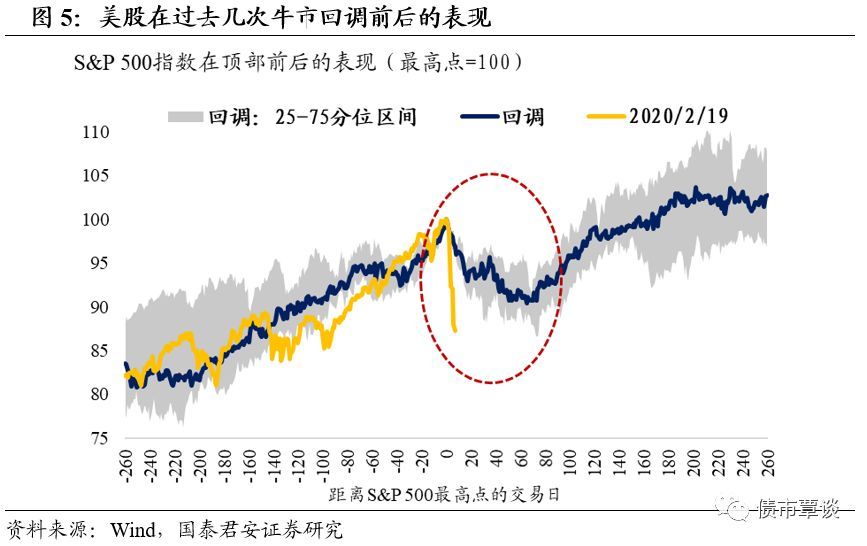

美股历次牛市回调和牛市转熊的统计和原因分析:牛市回调往往是快速剧烈的,平均持续3个月且跌幅为-14.5%,但一般会在一年内重新创新高。触发条件一般以外生冲击为主,其次货币政策收紧。本次美股下跌比过去的回调更剧烈。牛市转熊后下跌是漫长的且幅度更大,平均持续1.6年且跌幅-41.3%。经济衰退和估值收缩导致的牛市转熊下跌幅度更大。

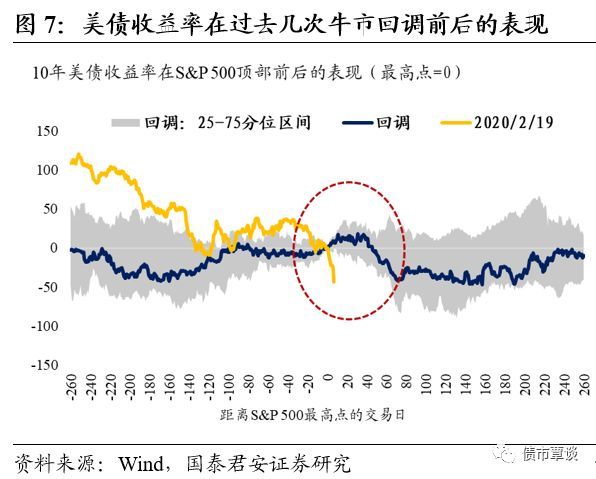

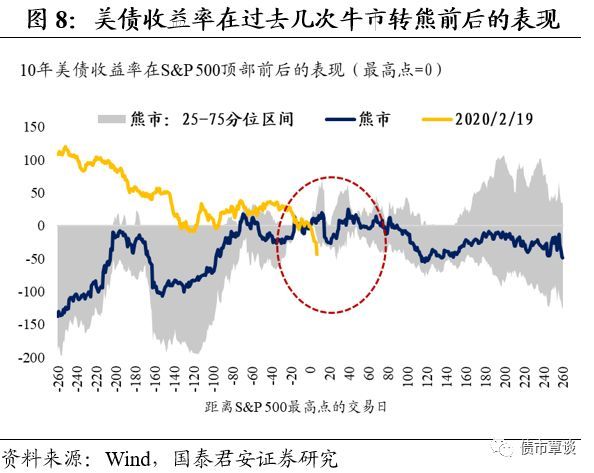

牛市回调和牛市熊发生的前后,美债收益率一般如何表现?在牛市回调发生前的12个月美债收益率一般是区间震荡和微幅向上。在牛市转熊发生前的12个月美债收益率通常平均上行138bp,无论是牛市回调还是牛市转熊,在发生后的6个月内美债收益率一般会下行42-46bp。

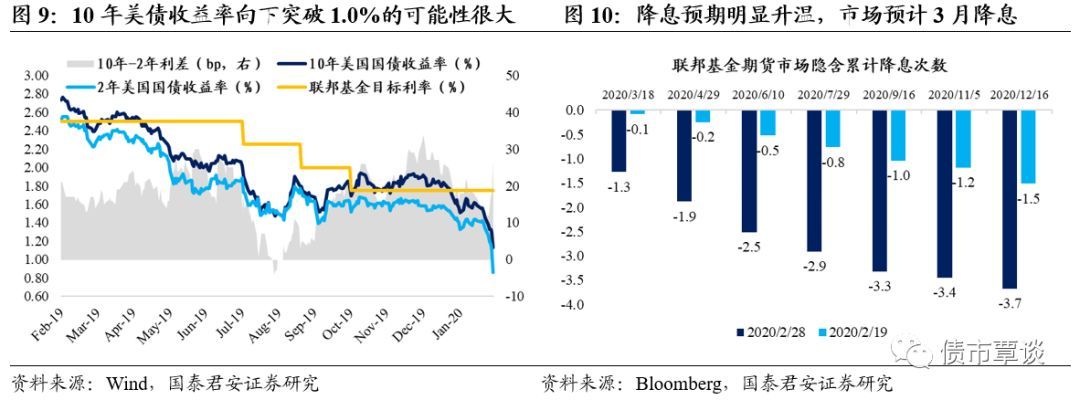

美债收益率后续走势如何看?短期看,海外新增确诊案例能否得到控制,尤其是美国本土的传播压力能否缓解,以及美联储是否会在3月FOMC会议降息和降息幅度,将会很大程度上影响美债和美股的走势。参考历次牛市回调的经验,短期内美股可能还会继续下行来完成情绪面和技术面的修复,10年美债收益率向下突破1.0%的可能性很大。市场预期的美联储3月降息(一次性降息50bp而非通常25bp的概率在上升),美国国债期货投机性头寸回补空头,美国商业银行和外国央行对美债的配置需求,以及3月3日民主党“超级星期二”都是美债收益率下行的利好因素。

正文

1. 全球进入Risk-off模式

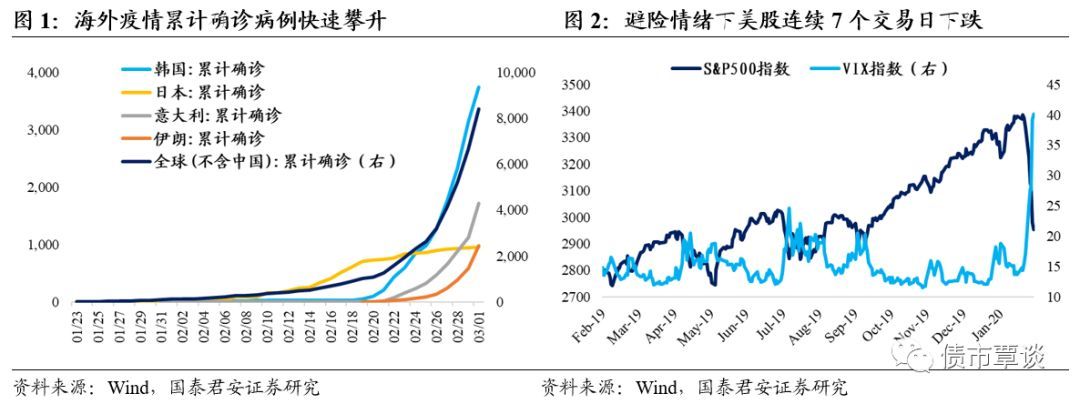

截止3月1日,海外(不含中国)已经有58个国家累计确诊人数超过8394例,主要集中在韩国(3736例)、日本(961例)、意大利(1713例)和伊朗(978例)等国家,其中美国累计确诊77例。2月27日世卫组织总干事谭德塞表示,现在中国以外地区才是最大担忧。

避险情绪持续发酵。截止到上周五2月28日,S&P 500指数连续7个交易日下跌,跌幅为12.8%。此外,VIX指数从14.4%快速上升到40.1%,铜价和原油价格下跌。10年美债收益率持续下行(从年初至今下行79bp),创历史新低至1.13%,10年/3月期限利差倒挂至-14bp。美国高收益企业债信用利差扩大105bp,投资级信用利差扩大19bp。

2. 美股历次牛市回调的统计和原因分析

熊市和回调的定义:我们定义熊市是指市场指数从前期高点下跌20%以上的情况,牛市是指市场从前期低点上涨20%以上的情况,而牛市回调则是指牛市中市场从前期高点下跌超过10%但小于20%。

从1980年以来,过去40年内S&P 500指数一共发生了4次熊市,14次牛市回调和5次牛市。当前的牛市从2009年3月已持续11年,距离最近的牛市回调是2018年四季度(下跌19.8%)。

牛市回调往往是快速剧烈的,平均持续3个月且平均跌幅为-14.5%,但一般会在一年内重新创新高。回调在发生后1个月跌幅为-5.6%,但是市场通常会在12个月内重新创新高,平均比前期高点高出2.8%。回调结束后的反弹很明显,回调结束后1个月平均涨幅为8.7%。

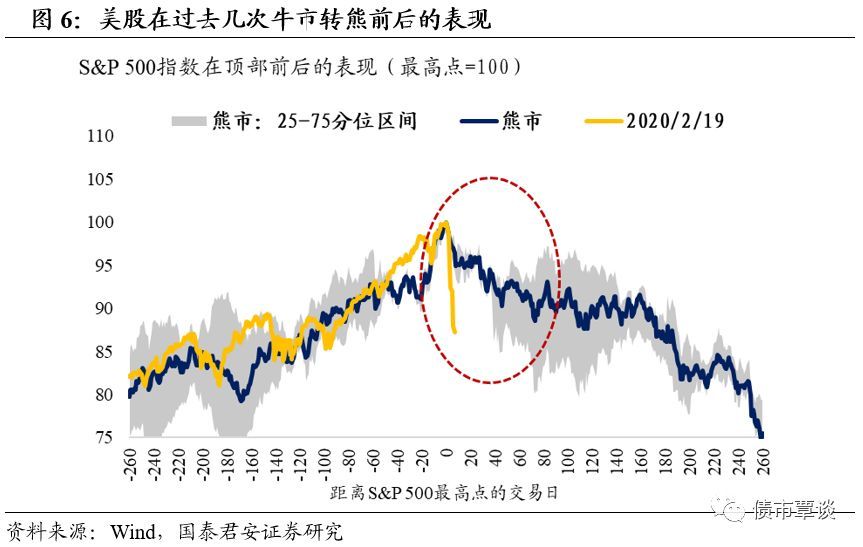

过去几次牛市回调发生的前后,美股一般如何表现?S&P 500在回调发生前的12个月中位数涨幅为19.7%,在回调发生后的6个月内通常会重回前高,12个月内创新高。

本次美股下跌比过去40年内的回调更剧烈。S&P 500在2月19日之前12个月的涨幅为21.8%,从2月19日到2月28日的7个交易日内已经下跌12.8%。历史上相似的牛市回调是2018年1月26日-2018年2月8日(9个交易日,下跌10.2%)和1997年10月7日-1997年10月27日(14个交易日,下跌10.8%)。

牛市回调的触发条件一般以外生冲击为主,其次货币政策收紧。过去40年14次回调中,7次是因为外生冲击,5次因为货币政策收紧,1次因为经济衰退,1次因为估值收缩。

外生冲击:比如1997年的亚洲金融危机(-10.8%)、1998年俄罗斯债务危机和LTCM倒闭(-19.3%)、2011年欧债危机和美国评级下调(-19.4%)、2015年中国股灾(-12.4%)等等,这些外生冲击直接导致市场风险偏好的迅速恶化,引发市场下跌。

货币政策收紧:20世纪80年代初面对第二次石油危机,美联储不断加息对抗通胀,导致美股在1980-1984年出现了2次牛市回调(跌幅分别为-17.1%和-14.4%)。在互联网泡沫末期,1999年7月-10月出现-12.1%回调主要因为美联储加息,虽然当时估值也很高。2018年1月底美股在9个交易日下跌10.2%,触发原因是12月工资增速数据出现上升迹象,引发市场对美联储加快加息节奏的担忧。而2018年四季度美股出现的-19.8%回调,除了美联储持续缩表和加息预期,也叠加了贸易问题和全球经济放缓的原因。

经济衰退:1990年7月-10月因为经济短暂衰退导致美股回调(-19.9%)。

估值收缩:2002年11月-2003年月互联网泡沫破灭后二次探底,经济虽已在2001年底走出衰退,美股还是因为估值收缩而回调(-14.7%)。

3. 美股历次牛市转熊的统计和原因分析

过去40年内S&P 500指数一共发生了4次熊市,分别为2007年10月-2009年3月的全球金融危机(跌幅-56.8%)、2000年3月-2002年10月的互联网泡沫破灭(-49.1%)、1987年8月-12月的“黑色星期一”股灾(-33.5%)和1980年11月-1982年8月美联储不断加息应对第二次石油危机和高通胀(-27.1%)。

牛市转熊后下跌是漫长的而且幅度比牛市回调更大,平均持续1.6年且平均跌幅-41.3%。熊市在发生后1个月跌幅为-4.4%,比牛市回调小些。但是持续的下跌会让市场通常会在12个月内相对前期高点平均回撤-24.5%。熊市结束后的反弹比回调结束后的反弹更强势,熊市结束后1个月涨幅为17.4%。

过去几次牛市转熊发生的前后,美股一般如何表现?S&P500由牛市转熊前的12个月内中位数涨幅为25.7%,高于牛市回调前的中位数涨幅19.7%。美股在转熊后一般持续下跌1.6年,不同于牛市回调后12个月内重新创新高,牛市转熊后12个月内下跌-24.5%。

经济衰退和估值收缩导致的牛市转熊下跌幅度更大。过去4次牛市转熊,2次是因为估值收缩,1次因为经济衰退,1次因为货币政策收紧。

估值收缩:2000年3月-2002年10月互联网泡沫破灭,市盈率从31倍收缩到17倍,市场下跌-49.1%,而经济衰退在2001年3月才开始。在1987年8月-12月的“黑色星期一”股灾中市盈率从22倍收缩到15倍,市场下跌-33.5%。熊市前经济基本面都尚可,因而估值收缩是主要牛市转熊的原因。

经济衰退:最典型的例子就是2007年10月-2009年3月金融危机引发的牛市转熊。房地产市场泡沫破灭、次级抵押贷款违约潮以及银行系统的流动性危机将美国经济带向衰退并且很快就投射在美股市场,而这一阶段估值并不高并且美联储在熊市前就已经开始降息。这场熊市虽然持续时间没有2000年互联网泡沫破灭引发的熊市长,但是下跌的幅度却更大(-56.8%)。

货币政策收紧:1980年11月-1982年8月美联储不断加息对抗因为第二次石油危机产生的高通胀,导致美股牛市转熊下跌-27.1%,同时经济在1981年9月进入衰退。

4. 美债收益率后续走势如何看?

短期看,海外新增确诊案例能否得到控制,尤其是美国本土的传播压力能否缓解,以及美联储是否会在3月FOMC会议降息和降息幅度,将会很大程度上影响美债和美股的走势。参考历次牛市回调的经验,短期内美股可能还会继续下行来完成情绪面和技术面的修复,10年美债收益率向下突破1.0%的可能性很大(目前1.13%)。市场预期的美联储3月降息,美国国债期货投机性头寸回补空头,美国商业银行和外国央行对美债的配置需求,以及3月3日民主党“超级星期二”都是美债收益率下行的利好因素。

过去几次牛市回调和牛市转熊发生的前后,美债收益率一般如何表现?在牛市回调发生前的12个月美债收益率一般是区间震荡和微幅向上。在牛市转熊发生前的12个月美债收益率通常平均上行138bp,可能的解释是牛市后半段往往上涨幅度更大,投资者对风险资产的偏好、市场情绪和经济数据表现往往都会推升债券收益率上行(债券价格下跌)。无论是牛市回调,还是牛市转熊,在发生后的6个月内美债收益率一般会继续下行45bp左右。

市场降息预期明显升温,美联储3月份降息幅度是市场的重要关注点。市场对2020全年降息次数预期已经上升为3-4次(即75bp-100bp)。联邦基金期货市场已经price in了3月降息,对降息幅度市场预期美联储有可能一次性降息50bp,而不是通常的25bp。28日美联储主席鲍威尔发表声明,美国经济基本面仍然强劲;正在正在密切关注其发展及其对经济前景的影响,将在合适的时候采取行动支持经济。外资中高盛的经济学家本周表示,他们目前预计美联储本月将降息50bp,并会提出与其他央行协同行动的可能性。

美债收益率创新低的背后除了避险情绪与降息预期,也有对美股利润和美国经济冲击的悲观预期。市场对美股盈利预期因为海外的扩散开始出现下修现象。S&P 500指数成分股公司海外营收占全部营收的四成以上,近期微软、苹果、耐克等大型公司都分别表示公司盈利目标会受到的影响。外资中高盛本周表示,预期美国企业在2020年盈利将不会增长。

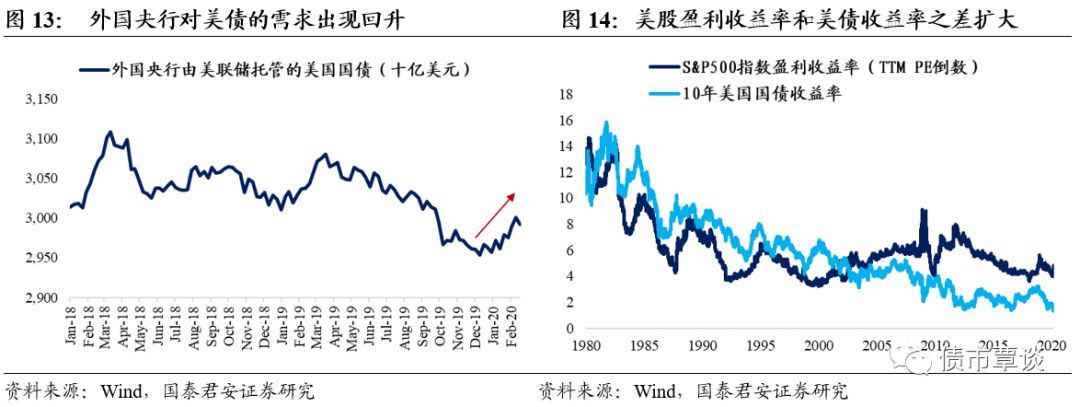

从交易和配置的角度,10年美债收益率向下突破1.0%的可能性很大。期货投机性净持仓出现空头回补。作为国债主要配置力量的美国商业银行目前持有证券久期水平偏低,资产负债管理目标导致增加久期的需求上升,而外国央行对美债的需求也在出现回升。长期利率大幅下行的时候,美国商业银行由于为了维持负债端的存款而不会调整存款利率太多,而资产端由于住房抵押贷款在利率下行的时候,借款人对贷款进行再融资(Refinancing)的可能性会上升,同时商业银行持有的MBS证券也会面临同样情况,所以资产端的久期会在利率大幅下行的时候出现下降,因此为了资产负债久期,美国商业银行会购买国债或者MBS证券来增加久期。

美股之于美债,长期配置的相对价值在提高。随着美股估值的回落和10年美债收益率创历史新低而上升,S&P 500的盈利收益率(TTM PE的倒数)已经从2月19日的4.03%上升到4.84%,盈利收益率与10年美债收益率之差上升到3.71%。考虑到美国养老金基金和保险公司等机构的长期投资期限,在全球长端利率普遍下行导致这些机构负债端的长期贴现率不断下修从而负债端有上升压力,美股的大幅回调对于这些机构来说,作为资产端长期配置的价值在提高。

桑德斯有望赢得民主党3月3日的“超级星期二”,可能会给市场增加扰动。历史上“超级星期二”的赢家很大程度上可以获得党内总统提名。虽然赢得党内提名不代表可以在11月总统大选最终击败特朗普,但是桑德斯主张增加对富人的税收、全民公共医保、大学免费和免除学生债务、反对传统化石能源、分拆“大而不倒”的银行和科技巨头,因此会给下跌中的美股增加扰动,利好美债。

(编辑:张金亮)