本文来自微信公众号“Stansberry贝瑞研究”。

如此快速的下跌确实出人意料,但贝瑞在2月27日的《三招应对美股暴跌恐慌》一文中表达了这次下跌是恐慌性的释放,还不是流动性的释放。此外贝瑞在2月17日发布的《公共卫生事件之下的美股、A股、黄金、原油短中期趋势中》Weekly中阐述了对于美股修正性回调的需要且不悲观的观点。尽管如此,股市下跌依然令人痛心。贝瑞已经就各类投资投资组合向订阅用户发送邮件,做适当抛出。

现在,贝瑞依然重申:我们可能正处于11年牛市的最后阶段,而现在,我们实际上需要迎接一些波动性。现在不是恐慌和抛售一切的时候,但美股投资者一定要有自己的止损策略和对冲交易计划。

本文聚焦:

Dr. Steve Sjuggerud:修正性回调不必太悲观,美股“融涨”还未结束

对公共卫生事件的担忧已经席卷市场,而投资者们则处于悬崖边缘。过去一周,全球市场对可能爆发更大规模公共卫生事件作出了激烈反应。仅仅6天,标准普尔500指数就从2月19日的峰值3386.15点下跌了12%。

订阅贝瑞的老读者一定清楚,笔者一直在与公众分享美股还处在暴跌前的融涨(Melt UP)阶段,融涨期间的股市表现为超出想象的高点,而这也将显示为是暴跌前的最后一个震荡上涨区间。事实证明我们确实处在融涨阶段,很多媒体朋友们都开始引用这个词。

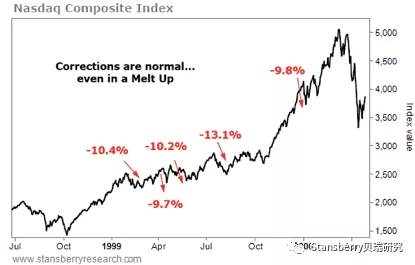

笔者向来也一直表达,融涨时期不全是“阳光和玫瑰”。在融涨的最后阶段,股市是剧烈波动且涨跌互现的。请投资者跟随笔者看一下20世纪90年代末互联网泡沫时期“融涨阶段”的纳斯达克综合指数走势:

如上图,纳指从1998年10月的上涨趋势持续到2000年初,期间的前12个月的时间里,有四次急速回撤幅度约为或大于10%。再具体而言, 纳指在1419.12点触底后于1998年10月8日开始大涨,大约四个月后的1999年1月29日纳指报2505.89点,这一涨幅77%,这是互联网泡沫融涨的第一阶段。

在之后的九个月里,纳指继续震荡小幅攀升,但波动性显著增强。在这段时间内,有四次显著的回调,然后突破盘整的区域到继续创出新高点。

融涨的第二阶段是开始于1999年11月,如上图尽管1999年有不错的涨幅,但因剧烈波动显示是一个令投资者很难坚定持股的一年。

这与今天我们的处境非常相似,并带来了一个非常重要的教训。

在上周美股下跌12%的前一周,美股刚刚创完新高,这剧烈的回撤看起来很可怕。但也如我们在2月17日分享的《公共卫生事件下的美股、A股、黄金、原油短中期趋势大盘点》中指出的这样,股指回撤仍然在正常的波动范围内,融涨趋势还没有结束。

此外,参考在“融涨”阶段疯狂的历史表现,如上图,1999年纳斯达克指数四次下跌约10%。美股现正经历着自2019年5月以来的第二次跌幅超过10%。我们很难预料接下来什么时间会准确发生什么,但至少在接下来的几个月里我们会看到美股更多的波动,即使股市还处于攀升趋势,即使股市从最高点下跌至15%,也不意味着融涨已经结束。事实上,这可能还是开始升温的迹象。

再说一次,过去的2019年,股市的确出现了惊人的上涨。而增长的背后是低息利率环境下的来得太容易,甚至股价的增长并不是基于公司真实的盈利增长,但这就是不可思议的融涨阶段表现。因此,笔者想向投资者表达的是,今天市场下跌很多。是的,它们可能会继续下跌但这并不意味着你应该全部卖掉,股市随时可能逆转走高。

笔者的建议和个人计划是运用尾随止步的方式,一点点撤离的方式,最终等待顶部的确认。这是确定峰值的最佳方法,并保证自己以最大的收益退出。

【贝瑞研究:本文观点来源于总部资深分析师史蒂夫·斯杰格鲁德博士(Dr. Steve Sjuggerud),史蒂夫是拥有近30年经验的专业投资者。在1993年,史蒂夫已经是一名专业从事国际投资的经纪人。当年,新兴市场股票翻了一番,他看到了市场上疯狂的购买热潮。并在2000年1月中旬写信给他的40000多名付费用户,传递了互联网泡沫的即将破灭的危险信号:“我们正处在人生中最有可能出现的金融狂潮的顶峰,也很可能是有史以来最剧烈的金融狂潮。”此后,美股在不到两个月后见顶。

史蒂夫关注并投资于市场的各个领域,多年来他目睹了几十次繁荣和萧条。作为投资者,史蒂夫非常懂得关注市场上投资者情绪的变化,并利用这种能力为自己的投资得胜,也为他的读者指引方向。】

Vitaliy Katsenelson:美股公司整体上未变得更值钱 但却更贵了

前文描述到“很多公司股价的增长并不是基于公司真实的盈利增长”,周末IMA投资公司 CEO Vitaliy Katsenelson给贝瑞研究CEO James Early 发来了他们公司在2020年1月投资者信当中关于对美股市场及美国经济的见解 。

根据IMA 邮件Vitaliy的观点:2019年,美国总体经济增长比例约4%。但同期美国国债增长约5.6%达1.3万亿,债务与GDP之比超过100%。此外,2018年到2019年,美国上市企业的整体盈利未能增长,且上市公司的债务增长了5%,其中很大一部分用于股票回购。

但美股在2019年发生了不可思议的上涨,参考实体公司非实质性的增长,股市涨幅的确让人目瞪口呆。此外,在宽松的利率环境下,10年期美国国债收益率从2.6%降至1.9%。

IMA认为,虽然美股上涨或得益于处于经济扩张的第十个年头,充分就业,利率已经接近于零。但是美国的制造业已经衰退1年多,虽然当前美国服务业经济占GDP的三分之二,且数据还在增长。

IMA认为,当前的美股市场像极了1999年的泡沫狂欢,虽然泡沫争议最大的不再是互联网行业,而是一些诸如大麻类股和人造肉类股的泡沫,充裕的流动性加剧了泡沫的形成。成长股的价格高得惊人,主动的投资者为了追寻收益率推高了几乎所有公司的价格,尤其是高派息分红的股票(如可口可乐和金伯利克拉克),它们被视为债券的替代品,这些公司拥有令人羡慕的经常性收入。而被动的投资者则将资金投入基金和ETF等等,助推基金涵盖的高价公司高市值公司价格上涨。

但从历史上看,价值股的表现一般明显好于成长股。但在过去十年,价值股的表现一直不如成长股,像这样糟糕的现状上一次是在1999年出现。

如果经济继续以目前的速度增长,估值继续扩大,那么市场格局将继续平稳。美联储也在这样的环境下一直给与宽松支持。那么试想一下,一旦经济衰退,美联储还会这么做吗?答案肯定是否定的。我们给投资者的建议是持有大量现金,并在合适的时候以低价格持有高质量的投资标的。

Ben Morris and Drew McConnell:重要交易发生参考的四大战略指标

此外,每个月贝瑞将跟您分享各种市场最新的指标监测数据。

PS:任何单一的指标都不作为直接买卖的参考,但每一项数据都提供了相关宏观趋势信息,您可以把他们当做衡量市场变化的晴雨表。

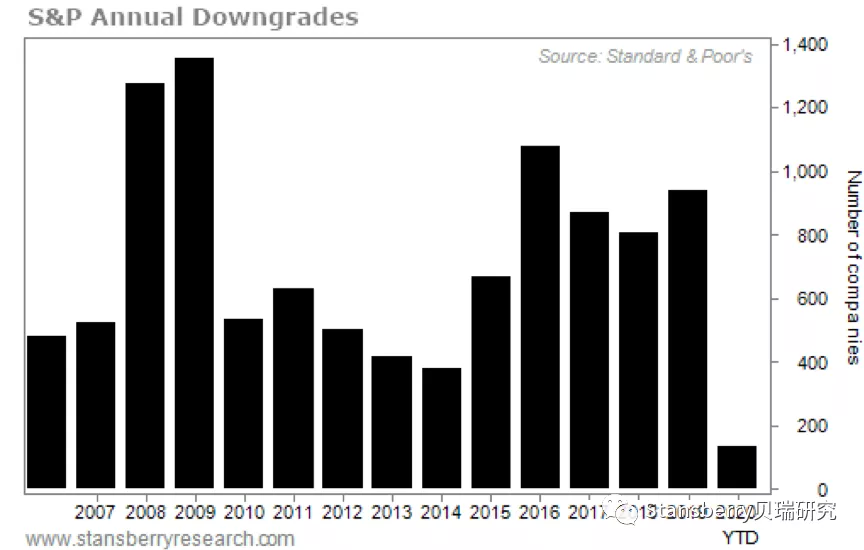

1、标准普尔下调企业评级数量增长暗示的债务违约风险

如下图,截至发稿,标准普尔(Standard&Poor's)自2020年以来已经下调137家美国公司的评级,且预期在2020年全年共有900家企业将被降级。而这一数据在2019年是939家(2016年以来数量最多)。

图注:年度企业被降级数量

降评级总是先于违约之前发生,标准普尔对企业降级数据表明了被降级的公司的债务市场或面临麻烦。

不仅如此,从市场数据来看,我们也的确看到企业违约率开始飙升。

2020年以来,已经发生了10起高收益率违约事件。2019年,违约案例为78起,创下2016年以来的最高纪录。

2020年1月美国高收益率债券违约率(统计过去12个月)从2019年12月的3.1%升至3.2%。

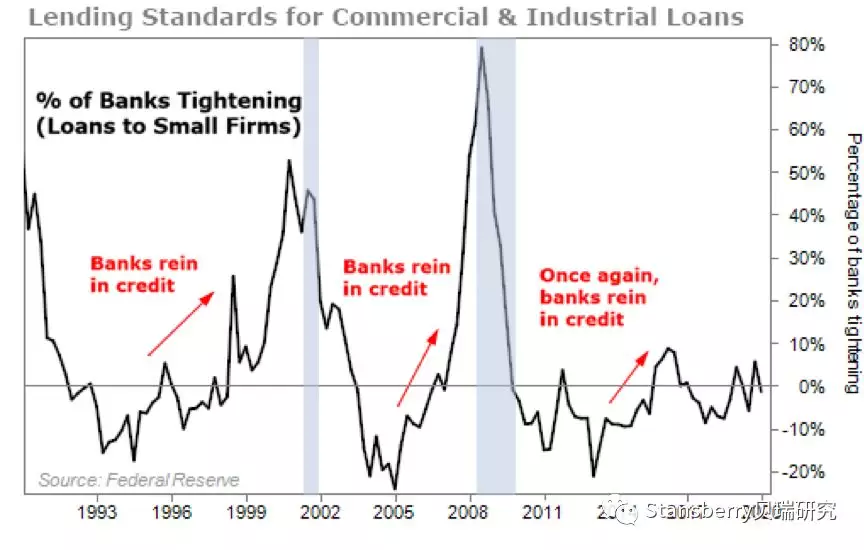

2、关注银行严控信贷风险,资产价格或迎来暴跌

图注:工商贷款标准(线条上涨即为控制,下跌即为宽松),红箭头:控制信贷区域

银行是给企业发放贷款的机构。如上图,我们看到银行在2017年放宽了贷款标准,2018年基本也是如此。2019年则是先严后宽再严,然后在2020年初又宽松了贷款标准。

正如前文所说,标准普尔的评级下调数据不断上升预示着违约率的上升,银行控制信贷的动作将跟上。一旦公司债券到期日的临近,高负债公司的借款难度将更大,成本也将更高。实力较弱的公司失去了获得廉价资本的渠道,就更有可能违约。

根据历史,每当银行提升借款难度控制信贷(根据市场风险),资产价格或迎来暴跌。因此,降级数量的增长也意味着债务市场投机端正在面临麻烦。

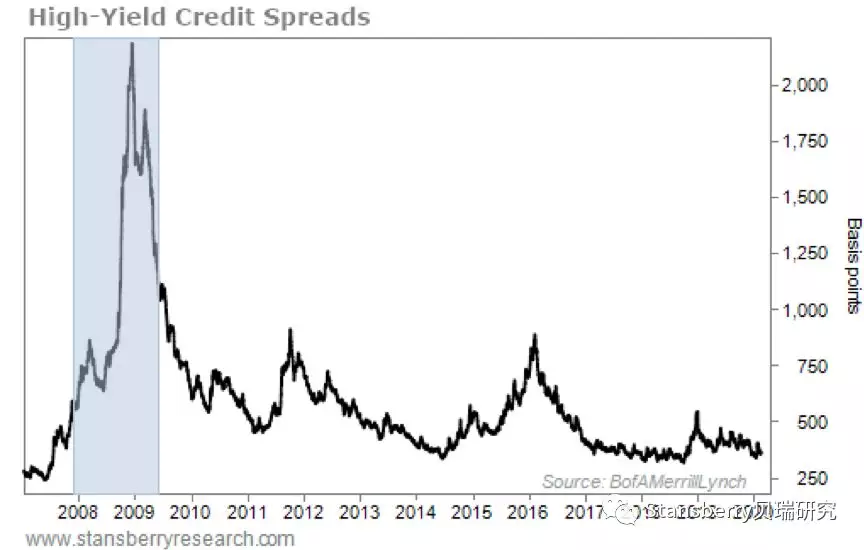

3、美国国债收益率与垃圾债券收益率息差10%时,资产价格面临极大风险

图注:高收益率债券息差数据

如上图,垃圾债券的收益率自2018年12月以来一直在下降,与美国基准国债收益率利差越来越窄。参考历史,这一数据表明意味着越来越多的公司将以较低的成本发行债务,将杠杆作用发挥极致。

图注:美国高收益率债券违约率

上图是美国基准高收益率利差(美国国债收益率与垃圾债券收益率之差)本月利差升至366个基点(bps),较上个月的338个基点有所上升。(基准点是衡量利率的常用单位,是1%的百分之一。换句话说,100个基点等于1%。)

贝瑞认为,随着信贷周期的转变,预期将看到息差飙升超过1000个基点(10%),根据历史,每一次违约高峰之前都出现过这种息差飙升情况,并使资产价格面临更大的风险。

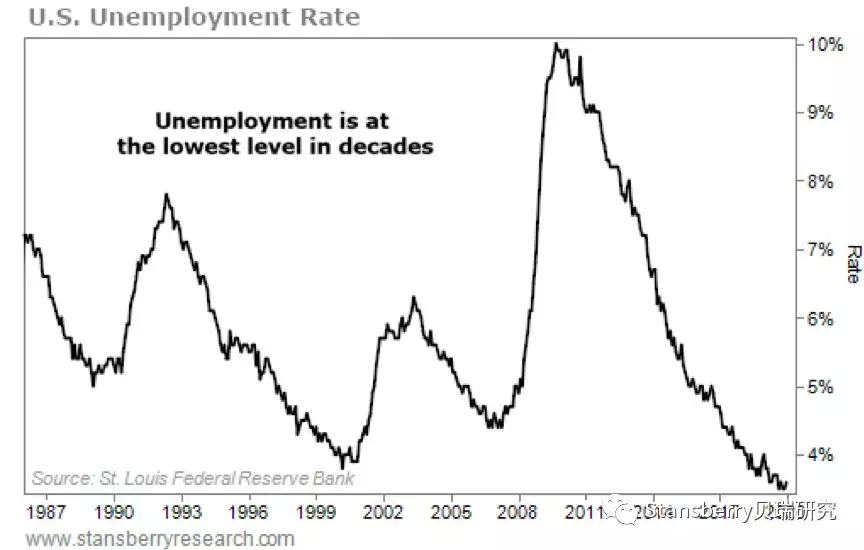

4、低失业率短期乐观,但大风险已经临近

失业率被用预测牛市的结束与否。常规而言,失业率像是美国股市的反向指标。

上图表告诉我们,超低的失业率先于股市/经济衰退,当前,失业率接近50年来最低,以至于投资者觉得股市的最终峰值已经接近,下一次大衰退(和股市彻底崩溃)应该就在眼前。

但当我们深入挖掘该数据的时候,发现它实际上在传播一个隐藏的信号——一个颠覆了关于这个话题的传统思维的信号。

当前美国的失业率的确远低于股市在互联网泡沫破裂或任何经济大衰退之前看到的水平。是的,我们知道上涨趋势不可能永远持续下去(上周跌幅达12%),美股正处于牛市的最后一程(还未到顶)。

但低失业率并不是唯一能了解到的就业数据,我们也看到了创纪录数量的“灰心丧气”的工人重返劳动力市场,不仅如此,被拒绝的工人填补到新工作岗位的比例接近历史新高,尽管这些人没有积极地寻找工作,但他们的就业率却创下了纪录。

也就是说超过三分之二的新工作是由那些并不真正找工作的人填补的。重要的是,以上这些人不在失业率数据的计算中,这是对还是错并不重要。

也就是说,实际劳动力市场比报道的数字的要大,失业率可能还会在相当长的一段时间内保持在低位,这意味着今天暂且不能把低失业率数据当做经济/股市衰退预测指标。回到我们的观点,美股至少还有一段震荡向上的融涨空间。

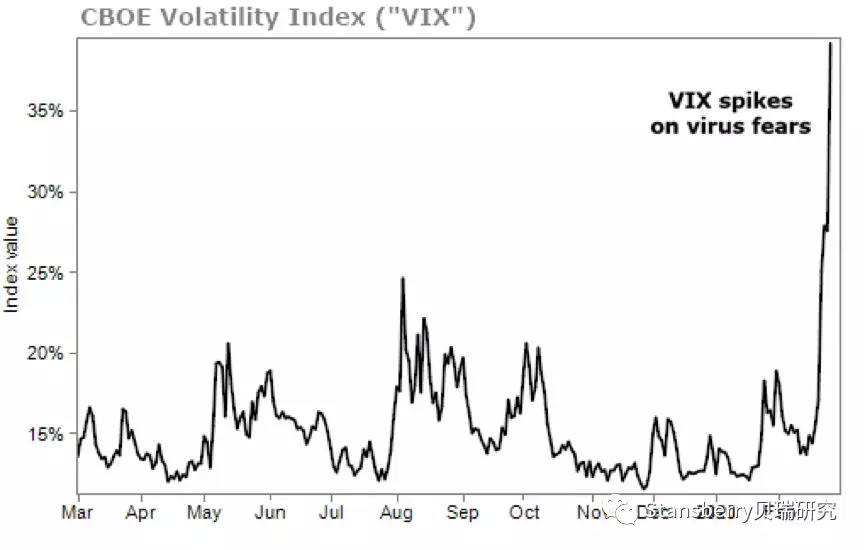

Ben Morris and Drew McConnell:回撤一周后,四大核心资产趋势分析

上周,市场处在极度的恐慌之中,被称作恐慌指数的CBOE波动性指数(VIX)已从约17飙升至近41,涨幅达138%。

如此快速的下跌确实出人意料,但贝瑞2月27日在《三招应对美股暴跌恐慌》一文中表达了这次下跌是恐慌性的释放,还不是流动性的释放。此外贝瑞在2月17日发布的《公共卫生事件之下的美股、A股、黄金、原油短中期趋势中》Weekly中阐述了对于美股修正性回调的需要且不悲观的观点。尽管如此,股市下跌依然令人痛心。贝瑞已经就各类投资投资组合向订阅用户发送邮件,做适当抛出。

现在,贝瑞依然重申:我们可能正处于11年牛市的最后阶段,而现在,我们实际上需要迎接一些波动性。现在不是恐慌和抛售一切的时候,但美股投资者一定要有自己的止损策略和对冲交易计划。

最后回到让继续讨论的话题,市场最近很疯狂,理性的投资者可以退一步考虑全局趋势。

贝瑞带您重温世界上最重要的四项资产----美股、债券、黄金和原油的走势背后的信息。以帮助读者了解和监控趋势,进而最终极大地提高在投资市场上的业绩。

关于趋势,市场最常用的是200日移动均线(200-DMA:前200个交易日资产收盘价的平均值,用来衡量从几个月到几年的长期趋势)和50日移动均线(50-DMA:前50个交易日资产收盘价均值,用来衡量从几周到几个月的短中期趋势)。

关于趋势的运用:首先,可以用来判断牛熊市场。在牛市期间,资产价格大部分时间都高于移动均线水平,反之在熊市期间,资产价格大部分时间都在移动均线之下。其次,关注移动平均线的趋势,一般为向上的移动趋势或向下移动的趋势,通常资产价格会继续朝着既定的趋势方向移动。最后,遵循的移动均线的重要“支撑位”和“阻力位”作用。“支撑位”是指人们倾向于在价格停止下跌的位置购买一项资产,这是价格下跌的一重障碍。“阻力位”是指人们倾向于在价格停止上涨的位置抛售,这位置往往价格上涨的障碍。一但价格突破相应支撑位或阻力位,价格通常会朝着突破后的同一方向移动。

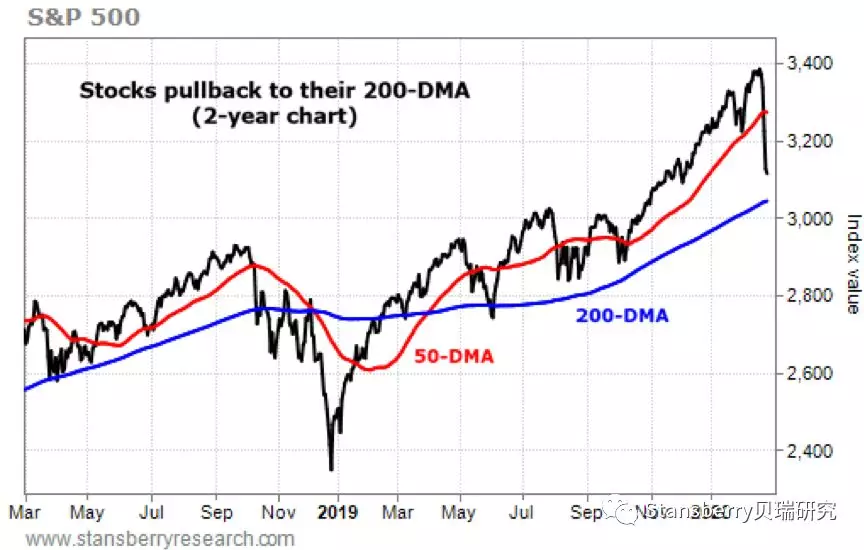

1、标普500指数200日价格均线及50日价格均线未变

带着上诉背景,我们先来看看全球交易最广泛、跟踪最广泛的指数之一标普500指数,它跟踪了美国最大的500家企业的资产价格,这些企业横跨所有主要行业。按市值计算,这些成分股占据了整个美国股市的大约80%。

(标普500指数回撤,该图制作于上周三,非周五)

最近美股暴跌,过去六个交易日标准普尔500指数下跌了12%。

截止上周五收盘报2954.22点低于200-DMA位置,是标普500指数自2019年6月3日以来首次跌破200-DMA。不过上次的下跌是短暂的,在之后的两个月,指数继续飙升至新高。

值得注意的是,标准普尔500指数的50-DMA仍高于其上涨的200-DMA,而50-DMA在周二才开始走低。这的确一个严重而迅速的下降,但股市的长期趋势仍在上升。这可能会改变,但不会在一夜之间发生…

要说牛市已死,我们至少要看到标普500指数的50-DMA跌破200-DMA,且200-DMA则转为更低。股市才更有可能进入长期下跌趋势,当前趋势未逆转,多一分谨慎为宜。

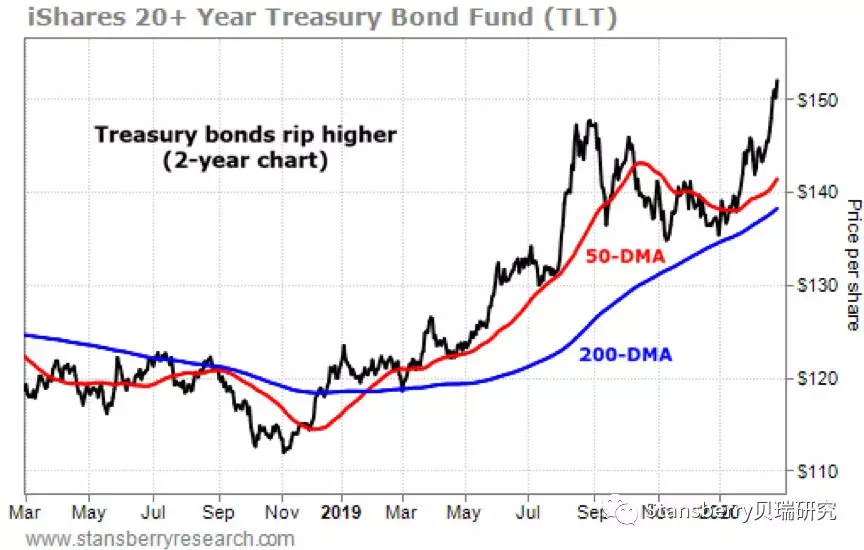

2、债券市场趋势继续看涨

衡量债券市场的趋势最佳标的之一是参看iShares20年期国债基金(TLT)。

如上图,TLT在2018年12月攀升至200-DMA以上。然后,其50-DMA在2019年1月突破200-DMA,债市开始大涨,然后在2019年9月,TLT见顶回落,之后的几个月横盘区间震荡,然后突破200-DMA强势向上,目前还是强势上涨。

目前,股市走低正将TLT推至多年高点,投资者在不确定的时候往往会蜂拥购买债券。但在如此大的波动之后,股价明显高于移动平均线,我们预计短期内会出现回落。不过,债券中期趋势仍看涨,两个移动均线都还在上升,债券价格也在不断攀升。

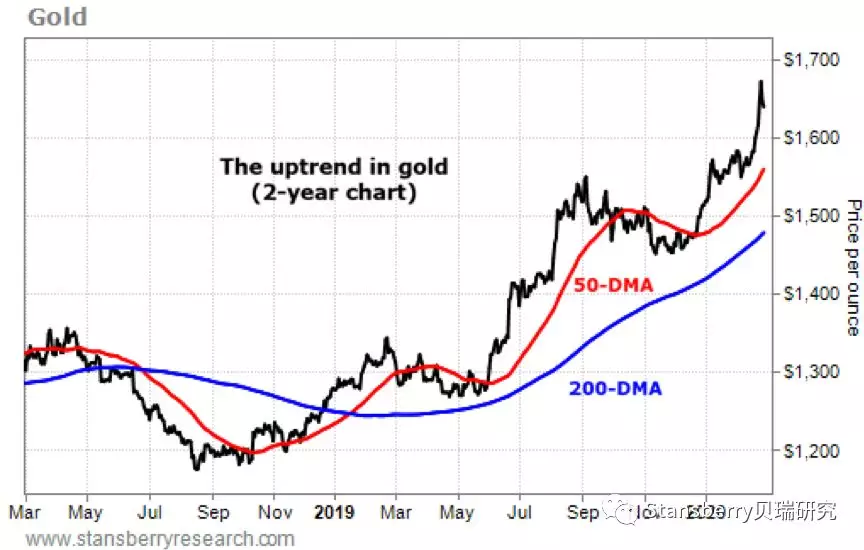

3、黄金上涨趋势依旧 仍要警惕三大逆转信号

当股市不稳定时,黄金和债券同样是投资者的最爱。投资者把黄金和其他贵金属称为避险产品。

如上图所示,黄金的价格走势与债券类似。自2018年12月金价跃升至200-DMA上方,其50-DMA在2019年1月突破200-DMA。

黄金的趋势与债券相近,黄金正处于一个大的上升趋势,价格均高于两条上升的移动均线,并创下了多年来的新高。这对黄金期货和金矿股来说是一个明显的看涨信号,但可能是股票的一个警告信号。

同时,我们也表达了不能过度看涨的三点因素分析,点击《关注黄金期货涨势逆转的三大因素》,这个建议今天仍然有效。

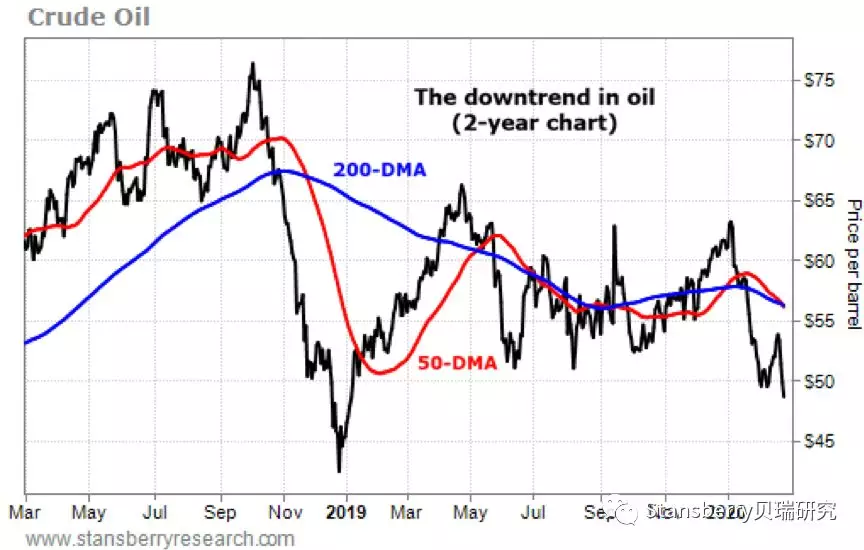

4、公卫事件影响下,全球原油相关行业的需求还将下降

近期,石油价格暴跌,符合预期,且当前价格均低于50日和200日移动平均线,刚刚跌至13个月来的最低点。

在上图中可以看出石油在过去的两年里波动巨大,其价格在2018年10月跌破移动平均线,又在2019年4月又飙升至200-DMA,此后又经历了大约6个月的横盘震荡。

这是熊市继续的趋势,即便其最近试图推高移动均线,但并没有实现。预期油价将跌至2019年12月的低点42.53美元,或至少10%的跌幅。

原油是世界上使用最广泛的自然资源之一。它被提炼成汽油、航空燃料和其他石油产品。其中一些用于生产沥青、塑料(如食品容器和水瓶)和工业化学品。

当前,公共卫生事件的发展或会影响全球石油需求,随着更多的城市和国家实施隔离,出行将减少,石油需求也将下降。因此,避免原油期货和相关股票就对了。

说在最后,分析趋势只是确立买卖交易与否的第一步。在决定交易之前,一定需要还需要综合考虑头寸规模、止损和资产的价格波动性等因素。

(编辑:程翼兴)