本文来自中信证券。

核心观点

永升生活服务(01995)此次并购交易拉开了公司和行业良性战术并购的序幕,也意味着公司进入品牌和规模跃升的关键时期。

公司公告,以 864 万元的代价并购青岛银盛泰物业服务公司 50%的股份,并在交易完成后有权委任目标公司大部分董事,将目标公司变成子公司。目标公司营业收入 9176 万元,2019 年除税后利润为 367 万元。这意味着公司收购的 2019 年 PS 为 0.2 倍,PE 为 4.7 倍,均远远低于行业二级市场交易和一级市场并购的估值水平。

本次并购规模不大,但亮点不少。首先,此次并购估值合理;其次,银盛泰作为有开发商背景的小物业管理公司,我们相信除了存量在管面积之外也会有持续业务增量;再次,山东区域没有本地固有强势品牌(区别于浙江、广东等区域),在青岛提高市占率可能有利于更大规模科技投入和增值业务发展,从而实现规模经济。

产业环境决定并购具备公司及行业层面的可复制性。一方面,中小地产企业拿地日渐困难,选择和品牌房企合作成为主流,此次交易的主要卖方,青岛银盛泰集团有限公司,就是一家和旭辉有长期合作关系的小型开发企业。随着业务合作不断开展,我们认为这些小型开发企业旗下物业公司和品牌房企控股的大物业公司合作,有极强的现实可能性。另一方面,政策更加明确支持品质物管公司,小型物业公司在科技投入和增值服务方面力有不逮,行业整合可能性不断提升。我们相信,行业已经同时处于战略并购(类似于万科并购戴德梁行,招商并购中航物业等)和战术并购(类似此次交易)窗口,战术并购环境显著好于 2019 年(中小物业管理公司被整合意愿更强烈,规模经济更明显,品牌公司实力更强)。

风险提示:公司在不断开拓进取的过程中管理能力力有不逮,出现恶性事件从而影响品牌声誉的风险。

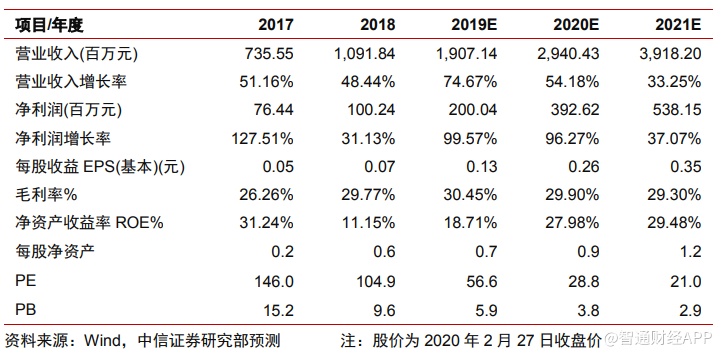

期待公司进入品牌和规模跃升的关键期,看好公司强劲的内生和外延增长能力。我们认为,公司在管面积规模尚小,目前还没有管理半径方面的困扰。管理基础夯实,激励到位,又有承担更大业务规模的准备。当前的行业环境,也有利于公司更快成长。我们维持公司 2019/2020/2021 年 0.13/0.26/0.35 元/股的 EPS 预测(我们以往的盈利预测有考虑一定的潜在并购可能,故无需上调盈利预测),给予公司 2021 年 30 倍 PE 的估值,即 11.68 港元每股的目标价格,公司当前股价 8.19 港元,维持公司“买入“的投资评级。项目/年度 2017 2018 2019E

(编辑:郭璇)